Das Praxislabor: Was hat der Zahnarzt aus umsatzsteuerlicher Sicht

Werbung

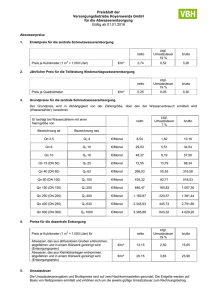

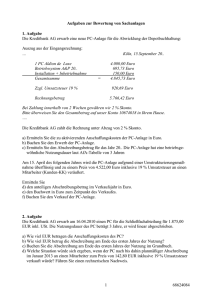

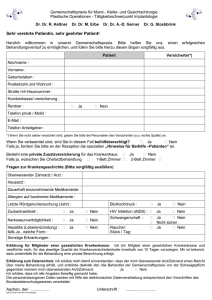

STEUERN SPAREN STEUERGESTALTUNG Das Praxislabor: Was hat der Zahnarzt aus umsatzsteuerlicher Sicht zu beachten? von StB Thomas Ketteler-Eising, Laufenberg Michels und Partner, Köln, www.laufmich.de | Vor der Entscheidung, ob ein Eigenlabor eingerichtet oder mit einem Fremdlabor zusammengearbeitet wird, bedarf es sowohl einer betriebswirtschaftlichen als auch einer zahnarztrechtlichen Betrachtung. Ist die Entscheidung pro Eigenlabor gefallen, rücken nunmehr umsatzsteuerliche Aspekte in den Vordergrund, die ebenfalls analysiert werden sollten. Dieser Beitrag gibt einen ausführlichen Überblick, was der Zahnarzt im Falle der Etablierung eines Eigenlabors aus umsatzsteuerlicher Sicht wissen muss. | Vorüberlegung: Ist ein Zahnarzt umsatzsteuerpflichtig? Die Zahnarztpraxis – egal ob Einzelpraxis oder Berufsausübungsgemeinschaft – ist im Sinne des Umsatzsteuerrechts Unternehmer. Unternehmer in diesem Sinne wird man bereits, wenn nachhaltig die Absicht besteht, Einnahmen zu erwirtschaften. Dennoch haben Zahnärzte ohne Eigenlabor häufig keine Umsatzsteuer zu zahlen, weil sie zahnärztliche Heilbehandlungsleistungen erbringen, die von der Umsatzsteuer befreit sind. Zahnarztpraxis ist umsatzsteuerrechtlich ein Unternehmen Voraussetzungen der Umsatzsteuerbefreiung Die Umsatzsteuerbefreiung zahnärztlicher Heilbehandlungsleistungen setzt dabei voraus, dass diese von Zahnärzten oder ähnlichen Heilberuflern mit vergleichbarer Qualifikation – etwa Dental-Hygieniker im Auftrag eines Zahnarztes – erbracht werden und mit den Leistungen ein therapeutisches Ziel verfolgt wird. Nach den Grundsätzen aus der Rechtsprechung dienen Leistungen einem therapeutischen Ziel, wenn sie dazu bestimmt sind, Krankheiten oder Gesundheitsstörungen zu diagnostizieren, zu behandeln oder zu heilen. Die Voraussetzung ist ebenfalls erfüllt, wenn die Leistungen die Gesundheit schützen, aufrechterhalten oder wiederherstellen sollen. Sonderfall ästhetische Behandlungen Insbesondere ästhetische Behandlungen oder Operationen werden dann nicht von der Umsatzsteuer befreit, wenn ihnen kein therapeutisches Ziel zugrunde liegt. Die rein subjektive Vorstellung, welche die behandelte Person von dem Eingriff hat, ist für die Beurteilung, ob der Eingriff einem therapeutischen Zweck dient, nicht maßgeblich. Ästhetische OPs zumeist nicht von Umsatzsteuer befreit PRAXISHINWEIS | Ästhetische Leistungen müssen objektiv, das heißt bei einer Beurteilung durch Fachpersonal, der Zahngesundheit dienen. Es ist also nicht entscheidend, dass der Patient meint, er bedürfe einer Behandlung. Ausschlaggebend ist der Umstand, ob die Zähne bzw. der Kiefer objektiv der Behandlung – einschließlich zahnmedizinisch notwendiger Prophylaxe – bedürfen. So werden zumeist Bleaching und Dentalkosmetik als umsatzsteuerpflichtig beurteilt. 9-2013 ZAHNÄRZTE WIRTSCHAFTSDIENST 9 STEUERN SPAREN Umsatzsteuer bei Zahntechnikarbeiten im Eigenlabor? Hinsichtlich der Eigenlaborleistungen wird der Zahnarzt im Ergebnis den zahntechnischen Leistungen, die in einem Fremdlabor angefertigt wurden, gleichgestellt. Hintergrund ist hierbei, dass der Gesetzgeber gleiche Wettbewerbsbedingungen schaffen wollte. Fremdlaborleistungen unterliegen der Umsatzsteuer, daher sind auch dem Patienten Umsatzsteuern zu berechnen – analog gilt dies also auch für Anfertigungen aus dem Eigenlabor. Bei Lieferung von Zahnprothesen muss Umsatzsteuer bezahlt werden Die Lieferung oder Wiederherstellung von Zahnprothesen, anderen Waren der Zahnprothetik sowie kieferorthopädischen Apparaten und Vorrichtungen ist daher von der Umsatzsteuerbefreiung zahnärztlicher Heilbehandlungsleistungen ausgeschlossen, soweit die bezeichneten Gegenstände im Unternehmen des Zahnarztes – also dem Eigenlabor der Zahnarztpraxis – hergestellt oder wiederhergestellt werden. Dabei ist es unerheblich, ob die Arbeiten vom Zahnarzt selbst oder von angestellten Personen – zum Beispiel einem angestellten Zahntechniker – durchgeführt werden. PRAXISHINWEIS | Zahnprothesen in diesem Sinne sind zum Beispiel Inlays, Onlays und Veneers aus Keramik. Zur Herstellung von Zahnprothesen und kieferorthopädischen Apparaten gehört auch die Herstellung von Modellen, Bissschablonen, Bisswällen und Funktionslöffeln. Auf welche Beträge ist die Umsatzsteuer zu erheben? Software nimmt differenzierende Abrechnung vor Als Entgelt, welches der Umsatzsteuer für die Lieferung oder Wiederherstellung des Zahnersatzes usw. zu unterwerfen ist, sind die Materialkosten sowie die zahntechnischen Laborkosten anzusetzen, die der Zahnarzt nach § 9 GOZ neben den Gebühren für seine zahnärztliche Leistung berechnen kann. Viele Softwareprogramme, die zur Abrechnung in Zahnarztpraxen eingesetzt werden, sind bereits darauf vorbereitet – sie nehmen eine entsprechend differenzierende Abrechnung vor. Doch auch die besten Softwareprogramme sind nicht vor Fehlern gefeit – der Zahnarzt sollte die Rechnungen daher prüfen, bevor sie verschickt werden. PRAXISHINWEIS | Aus der Software lassen sich regelmäßig entsprechende Listen erzeugen, die als Grundlage für die zutreffende Berechnung der Umsatzsteuer dienen können. Mit CEREC hergestellter Zahnersatz unterliegt der Umsatzsteuer 10 Wird der Zahnersatz zu einem Teil durch einen selbstständigen Zahntechniker, zum anderen Teil im Eigenlabor des Zahnarztes hergestellt, ist der Zahnarzt nur mit dem Leistungsanteil steuerpflichtig, der auf sein Unternehmen entfällt. Bei der Ermittlung des steuerpflichtigen Leistungsanteils sind deshalb die Beträge nicht zu berücksichtigen, die der Zahnarzt an den selbstständigen Zahntechniker zu zahlen hat. Auch mithilfe eines CEREC-Geräts hergestellter Zahnersatz unterliegt der Umsatzsteuer, soweit der Zahnarzt neben einem Entgelt für die zahnärztlichen Leistungen auch zahntechnische Leistungen abrechnen kann. ZAHNÄRZTE WIRTSCHAFTSDIENST 9-2013 STEUERN SPAREN PRAXISHINWEISE | Lassen Zahnärzte Zahnprothesen und andere Waren der Zahnprothetik zwar außerhalb ihres Unternehmens in einem Fremdlabor fertigen, stellen aber selbst Material bei – zum Beispiel Zahngold und Zähne –, so ist die Beistellung aus umsatzsteuerlicher Sicht einer Herstellung gleichzusetzen. Die Lieferung der Zahnprothesen durch den Zahnarzt ist daher hinsichtlich des beigestellten Materials steuerpflichtig. Das bedeutet: Auch hier werden zahnärztliches Eigenlabor und Fremdlabor gleichgestellt. Verwendet das Fremdlabor eigenes Zahngold, wird dieses bei der Abrechnung mit Umsatzsteuer belegt. Die Umsatzsteuer lässt sich allerdings nicht dadurch sparen, dass der Zahnarzt das Zahngold selbst einkauft und anschließend dem Fremdlabor überlässt. In einem solchen Fall ist das Zahngold ebenfalls der Umsatzsteuer zu unterwerfen. Eine Besonderheit gilt es noch zu beachten: Nach Auffassung der Finanzverwaltung ist die Überlassung von kieferorthopädischen Apparaten – etwa Zahnspangen – und Vorrichtungen, die der Fehlbildung des Kiefers entgegenwirken, Teil der umsatzsteuerfreien zahnärztlichen Heilbehandlungsleistung. Sie ist daher nicht der Umsatzsteuer zu unterwerfen. Keine Umsatzsteuer bei Überlassung kieferorthopädischer Apparate 19 oder 7 Prozent: Welcher Umsatzsteuersatz gilt? Das Umsatzsteuerrecht kennt zwei verschiedene Steuersätze: zum einen den Regelsteuersatz von 19 Prozent – zum anderen den ermäßigten Steuersatz von 7 Prozent. Für die Umsätze aus der Tätigkeit als Zahntechniker ist der ermäßigte Steuersatz von 7 Prozent anzuwenden. Dies gilt in gleicher Weise für Zahnärzte und zahntechnische Leistungen, die im Eigenlabor gefertigt wurden. Auf 100 Euro Nettoumsatz aus zahntechnischen Leistungen sind somit 7 Prozent aufzuschlagen, sodass vom Patienten 107 Euro zu zahlen sind. Eigenlaborleistungen zuzüglich 7 Prozent berechnen PRAXISHINWEIS | Auch der ermäßigte Steuersatz wird unabhängig davon erhoben, ob die Arbeiten vom Zahnarzt selbst oder von seinen Angestellten ausgeführt werden. Was ist Vorsteuer – und wie mindert sie die Steuerbelastung? Unternehmer, die umsatzsteuerpflichtige Leistungen erbringen, haben – im Gegensatz zu Unternehmern, deren Leistungen umsatzsteuerfrei sind – das Recht, die sogenannte Vorsteuer zu „ziehen“. Bei der Vorsteuer handelt es sich um die Umsatzsteuer, die dem Unternehmer von anderen Unternehmern in Rechnung gestellt wird und für die er dem Finanzamt eine ordnungsgemäße Rechnung vorlegen kann. Kauf von Geräten für das Eigenlabor Für den Zahnarzt mit umsatzsteuerpflichtigen Eigenlaborumsätzen bedeutet dies: Er kann die Umsatzsteuer, die ihm etwa beim Kauf von Geräten oder Material für das Eigenlabor in Rechnung gestellt wird, beim Finanzamt geltend machen. Die bei Eigenlaborleistungen an das Finanzamt zu zahlende Umsatzsteuer mindert sich dann um diese Vorsteuerbeträge. Hierzu ein Beispiel: Kauft ein Zahnarzt zur Einrichtung des Eigenlabors ein Gerät für 10.000 9-2013 ZAHNÄRZTE WIRTSCHAFTSDIENST Vorsteuerbetrag mindert abzuführende Umsatzsteuer 11 STEUERN SPAREN Euro netto zuzüglich 19 Prozent Umsatzsteuer (Gesamtkaufpreis brutto 11.900 Euro), kann er beim Finanzamt 1.900 Euro als Vorsteuer anrechnen lassen. Er erhält diesen Betrag erstattet, wenn noch keine Umsätze erzielt wurden. Beim Materialeinkauf für das Eigenlabor gilt dasselbe. In der Buchhaltung der Praxis sind somit Einkäufe für das Eigenlabor gesondert zu kennzeichnen und zu erfassen. Diese Aufwendungen dienen dem Zahnarztbereich sowie dem Eigenlabor ... ... zum Beispiel Kosten für Telefon oder Software Was gilt für „gemischte Aufwendungen“? Bei sogenannten gemischten Aufwendungen handelt es sich im zahnärztlichen Bereich um solche Leistungen, die sowohl dem zahnärztlichen Tätigkeitsbereich als auch dem Eigenlabor dienen. Diese Leistungen können also nicht unmittelbar dem Eigenlabor zugerechnet werden. Hier kann der Zahnarzt zumindest zum Teil die Vorsteuer ziehen. Beispiele für solche gemischten Aufwendungen sind Telefonkosten, Steuerberatungskosten für die Buchhaltung und Kosten der Software. Bei entsprechenden Aufwendungen wird die in Rechnung gestellte Vorsteuer regelmäßig mit der Umsatzsteuererklärung aufgeteilt – nach umsatzsteuerpflichtigen zahntechnischen Umsätzen auf der einen und umsatzsteuerfreien zahnärztlichen Umsätzen auf der anderen Seite. Soweit die Vorsteuer anteilig auf die zahntechnischen Umsätze entfällt, kann diese dann ebenfalls beim Finanzamt geltend gemacht werden. Was Sie sonst noch beachten sollten ... Zahnarzt muss jährlich Umsatzsteuererklärung abgeben Grenzwerte beachten! Grundsätzlich ist jeder Unternehmer – also auch der Zahnarzt – verpflichtet, jährlich eine Umsatzsteuererklärung abzugeben. Dabei spielt es keine Rolle, ob nur umsatzsteuerfreie zahnärztliche Heilbehandlungsleistungen erbracht werden oder auch steuerpflichtige Eigenlaborumsätze. Je nach Höhe der im Eigenlabor anfallenden Umsatzsteuerbelastung kann der Zahnarzt verpflichtet sein, unterjährig Umsatzsteuervoranmeldungen abzugeben: Von 1.000 bis 7.500 Euro Umsatzsteuerbelastung im vorangegangenen Kalenderjahr muss er die Voranmeldung quartalsweise abgeben, bei mehr als 7.500 Euro im vorangegangenen Kalenderjahr sogar monatlich. Kleinunternehmerregelung beachten Darüber hinaus kennt das Umsatzsteuergesetz die sogenannte Kleinunternehmerregelung. Beträgt der umsatzsteuerpflichtige Umsatz im vorangegangenen Kalenderjahr weniger als 17.500 Euro und voraussichtlich im kommenden Kalenderjahr weniger als 50.000 Euro, ist der Zahnarzt Kleinunternehmer. Dies kann zum Beispiel der Fall sein, wenn ein Zahnarzt nur gelegentlich zahntechnische Leistungen in sehr geringem Umfang erbringt. In diesem Fall wird die Umsatzsteuer vom Finanzamt nicht eingefordert. Hierbei sollte aber darauf geachtet werden, in welchem Umfang Vorsteuer gezahlt wurde. Denn wenn keine Umsatzsteuer gezahlt wird, kann auch die Vorsteuer nicht in Abzug gebracht werden. Daher sollte in entsprechenden Fällen genau überlegt werden, ob es nicht sinnvoll ist, auf diese Kleinunternehmerregelung zu verzichten. Hierzu bedarf es einer entsprechenden steuerlichen Kalkulation. 12 ZAHNÄRZTE WIRTSCHAFTSDIENST 9-2013