15-12-17_Umsatzsteuerrechtliche Behandlung der Wärme

Werbung

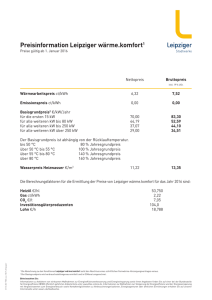

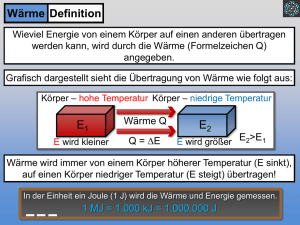

Fachverband Biogas e.V. Angerbrunnenstraße 12 85356 Freising Telefon +49(0)81 61/98 46 60 Telefax +49(0)81 61/98 46 70 E-Mail [email protected] Umsatzsteuerrechtliche Behandlung der Wärme Stand: Dezember 2015 Hinweis: Für Vollständigkeit und Richtigkeit der Angaben übernimmt der Fachverband Biogas e.V. keine Haftung. Des Weiteren möchten wir Sie darauf hinweisen, dass dieses Infoblatt eine individuelle Betrachtung und Beratung durch einen Steuerberater nicht ersetzt. 1. Woraus ergibt sich die Erhebung der Umsatzsteuer für Wärme aus Biogasanlagen? Grundlage für die Erhebung der Umsatzsteuer bei der Nutzung von Wärme aus einer Biogasanlage ist das Umsatzsteuergesetz (UStG). Demnach unterliegen Lieferungen und sonstige Leistungen, welche gegen Entgelt erbracht werden nach § 1 UStG der Umsatzsteuer. Folgende unentgeltlichen Leistungen werden in § 3 Abs. 1b UStG mit entgeltlichen Leistungen gleichgesetzt. 1. Die Entnahme eines Gegenstands durch einen Unternehmer aus seinem Unternehmen für Zwecke, die außerhalb des Unternehmens liegen. 2. Die unentgeltliche Zuwendung eines Gegenstands durch einen Unternehmer an sein Personal für dessen privaten Bedarf, sofern keine Aufmerksamkeiten vorliegen. 3. Jede andere unentgeltliche Zuwendung eines Gegenstands, ausgenommen Geschenke von geringem Wert und Warenmuster für Zwecke des Unternehmens. Wird die Wärme, welche bei einer Biogasanlage im Rahmen der Stromerzeugung entsteht also außerhalb des Unternehmens verwendet, so fällt Umsatzsteuer an. In welcher Höhe diese anfällt, beziehungsweise welche Werte hier als Bemessungsgrundlage für die Umsatzsteuer anzusetzen sind, war lange nicht eindeutig geklärt. Teilweise wurden die Selbstkosten der Erzeugung von Wärme aus Biogas angesetzt. Dies führte in einigen Fällen zu Bemessungsgrundlagen von bis zu 18 Cent/kWh, was zu einer abzuführenden Umsatzsteuer von bis zu 2,87 Cent/kWh geführt hätte. Der Fachverband Biogas e.V. hat sich im Zuge dessen mit verschiedenen anderen Verbänden dafür eingesetzt, eine einheitliche und vor allem für die Anlagenbetreiber verträgliche Auslegung zu erwirken. Das Bundesministerium der Finanzen (BMF) hat hierzu am 19.September 2014 einen Anwendungserlass (BStBl 2014 Teil I Seite 1287) an die Obersten Finanzbehörden herausgegeben. Dabei werden zur Ermittlung der Bemessungsgrundlage für die Umsatzsteuer drei Verwendungszwecke der Wärme unterschieden, welche Sie in Abbildung 1 sehen können. Die Wärme kann an fremde Dritte abgegeben werden, sie kann für nichtunternehmerische Zwecke (z. B. Verwendung im eigenen Haushalt) genutzt werden oder aber an nahe stehende Personen (z. B. landwirtschaftlicher Betrieb) abgegeben werden. Diese unterschiedlichen Verwendungsmöglichkeiten und die damit einhergehende umsatzsteuerrechtliche Behandlung der Wärme möchten wir Ihnen auf den nächsten Seiten näher erläutern. Seite 1 von 6 Fachverband Biogas e.V. Angerbrunnenstraße 12 85356 Freising Telefon +49(0)81 61/98 46 60 Telefax +49(0)81 61/98 46 70 E-Mail [email protected] 1 Abbildung: Verwendungszwecke Wärme 2. Abgabe an fremde Dritte Wird Wärme an fremde Dritte (Personen oder Unternehmen, welche nicht mit dem Unternehmen, welches die Wärme erzeugt hat, verwandt sind) abgegeben, ist zunächst ausschlaggebend, ob für die Wärme ein Entgelt angesetzt wird. Ist ein Entgelt vorhanden, so wird dieses als Bemessungsgrundlage für die Ermittlung der Umsatzsteuer herangezogen. Beispiel 1:Abgabe von Wärme an fremde Dritte: Eine Biogasanlage betreibt ein Wärmenetz und versorgt dadurch mehrere Haushalte. Für die Wärme erhält der Anlagenbetreiber ein vertraglich vereinbartes Entgelt von 2,5 Cent/kWh netto. Damit werden diese 2,5 Cent/kWh netto als Bemessungsgrundlage für die Umsatzsteuer herangezogen. Die Umsatzsteuer beträgt in diesem Fall 0,475 Cent/kWh, welche an das Finanzamt abzuführen ist. Ist kein Entgelt vertraglich vereinbart oder ist das vereinbarte Entgelt extrem gering, so gilt die Abgabe der Wärme als unentgeltliche Wertabgabe. Wie Wärme umsatzsteuerrechtlich im Falle der unentgeltlichen Wertabgabe zu behandeln ist, wird in Punkt 3 weiter ausgeführt. Fazit: Wird Wärme an fremde Dritte zu einem vertraglich vereinbarten Entgelt abgegeben, so wird dieses Entgelt als Bemessungsgrundlage für die Umsatzsteuer herangezogen. Seite 2 von 6 Fachverband Biogas e.V. Angerbrunnenstraße 12 85356 Freising Telefon +49(0)81 61/98 46 60 Telefax +49(0)81 61/98 46 70 E-Mail [email protected] 3. Abgabe für nichtunternehmerische und unternehmensfremde Zwecke (Abgabe an den eigenen Haushalt und unentgeltliche Abgabe) Nach Auffassung der Finanzverwaltung fallen unter die Abgabe von Wärme für nichtunternehmerische und unternehmensfremde Zwecke zum Beispiel die unentgeltliche Abgabe von Wärme und die Wärmeabgabe an den eigenen Haushalt. Dies gilt beides als unentgeltliche Wertabgabe. In diesen Fällen gibt es mehrere Möglichkeiten zur Ermittlung der Bemessungsgrundlage: a) Grundsätzlich ist als Bemessungsgrundlage ein (fiktiver) Einkaufspreis für einen gleichartigen Gegenstand im Zeitpunkt des Umsatzes maßgebend. Von einem gleichartigen Gegenstand ist auszugehen, wenn die Wärme im Zeitpunkt der Entnahme ebenso erreichbar und einsetzbar ist, wie die selbst erzeugt Wärme. Hierzu können örtliche Fernwärmepreise angesetzt werden, wenn der Abnehmer tatsächlich einen Anschluss an die Fernwärmeleitung hat. Beispiel 2: Der Anlagenbetreiber ist an ein Wärmenetz mit Hackschnitzelheizung angeschlossen: Der Anlagenbetreiber hat ein Wärmenetz errichtet, welches er mit der Wärme seiner Biogasanlage versorgt. Ein Nachbar speist zusätzlich mit seiner Hackschnitzelheizung in das Wärmenetz ein. Diese Wärme kann auch das Wohnhaus des Anlagenbetreibers beziehen, da es an das Wärmenetz direkt angeschlossen ist. In diesem Moment steht die Wärme aus der Hackschnitzelheizung dem Anlagenbetreiber zur Verfügung und ein (fiktiver) Einkaufspreis ist vorhanden und kann als Bemessungsgrundlage genutzt werden. Wäre das Wohnhaus nicht an das Wärmenetz angeschlossen, so kann der Preis nach Auffassung der Finanzverwaltung für die Wärme nicht als fiktiver Einkaufspreis angesetzt werden, d.h. die Finanzverwaltung fordert einen tatsächlichen Anschluss an das Wärmenetz. b) Ist ein Anschluss an das örtliche Fernwärmenetz nicht gegeben, so kann nach Auffassung der Finanzverwaltung ein (fiktiver) Einkaufspreis für andere Energieträger nur dann in Betracht kommen, wenn die alternative Wärmeerzeugung keine aufwendigen Investitionen voraussetzt, die Inbetriebnahme der anderen Wärmeerzeugungsanlage jederzeit möglich ist und der Bezug des anderen Energieträgers ohne weiteres bewerkstelligt werden kann. Dazu zählt u.a. eine bestehende, noch funktionstüchtige Heizung. Beispiel 3: Der Anlagenbetreiber hat eine alte funktionstüchtige Ölheizung im Keller stehen: Ein Biogasanlagenbetreiber hat in seinem Wohnhaus eine alte Ölheizung stehen, diese ist betriebsbereit und der Energieträger ist ebenfalls noch vorhanden. Die Wärme ist hiermit jederzeit verfügbar, damit kann der Wert des Energieträgers der Ölheizung als Bemessungsgrundlage herangezogen werden. c) Ist kein (fiktiver) Einkaufspreis vorhanden, so sind nach Auffassung der Finanzverwaltung als Bemessungsgrundlage die Selbstkosten der Wärme anzusetzen. Diese Selbstkosten umfassen alle Kosten, welche bei der Herstellung der Wärme anfallen. Neben den Kosten für die Substrate der Biogasanlage sind das auch die Kosten für die Investitionen der gesamten Anlage. Hierbei kann es zu einer Bemessungsgrundlage von über 10 Cent/kWh kommen. d) Aus Vereinfachungsgründen wird dem Anlagenbetreiber die Möglichkeit eingeräumt, anstatt des (fiktiven) Einkaufspreises und anstatt der Selbstkosten den einheitlichen durchschnittlichen Fernwärmepreis des jeweiligen Vorjahres auf Basis der jährlichen Veröffentlichungen des Bundesministeriums für Wirtschaft und Energie heranzuziehen. Derzeit wird hier lediglich der durchschnittliche Haushaltspreis veröffentlicht und kein Großkundenpreis. Hier wäre abzuklären, ob bei großen Wärmemengen ein günstigerer Fernwärmepreis angesetzt werden kann. Den durchschnittlichen Haushaltspreis für Fernwärme finden Sie unter: http://www.bmwi.de/DE/Themen/Energie/Energiedaten-und-analysen/Energiedaten/energiepreiseenergiekosten.html Seite 3 von 6 Fachverband Biogas e.V. Angerbrunnenstraße 12 85356 Freising Telefon +49(0)81 61/98 46 60 Telefax +49(0)81 61/98 46 70 E-Mail [email protected] Für das Jahr 2014 liegt der Haushaltspreis bei 7,70 Cent/kWh Netto. Es würde hier also eine Umsatzsteuer von 1,46 Cent/kWh anfallen, welche an das Finanzamt abzuführen ist. Fazit: Wird Wärme an das eigene Wohnhaus abgegeben oder unentgeltlich abgegeben, so ist nach Auffassung der Finanzverwaltung als Bemessungsgrundlage der (fiktive) Einkaufspreis zu prüfen. Ist dieser nicht vorhanden, so sind die Selbstkosten als Bemessungsgrundlage anzusetzen. Diese beiden Berechnungsvarianten werden in den meisten Fällen weit höhere Preise erzielen als der durchschnittliche Fernwärmepreis und sind teilweise nicht oder nur schwer zu ermitteln. Daher wird im Ergebnis durch die Finanzverwaltung der durchschnittliche Fernwärmepreis als Bemessungsgrundlage (2013, 7,75 Cent/kWh; 2014, 7,70 Cent/kWh) angesetzt. 4. Abgabe an nahe stehende Personen (z.B. Abgabe an den landwirtschaftlichen Betrieb) a) Wird Wärme an nahe stehende Personen abgegeben, zum Beispiel an den landwirtschaftlichen Betrieb, so wird nach Auffassung der Finanzverwaltung grundsätzlich das Entgelt als Bemessungsgrundlage herangezogen. Als untere Begrenzung ist jedoch die Mindestbemessungsgrundlage zu prüfen. Hierzu wird das vereinbarte Entgelt entweder mit dem bereits unter Punkt 3 erläuterten (fiktiven) Einkaufspreis oder den Selbstkosten verglichen. Ist das vereinbarte Entgelt niedriger als der fiktive Einkaufspreis oder die Selbstkosten, so ist höchstens ein marktübliches Entgelt anzusetzen. Dieses wird jedoch wieder mit dem (fiktiven) Einkaufspreis gleichgesetzt. Ist dieser Einkaufspreis wiederrum nicht vorhanden sind auch hier die Selbstkosten anzusetzen. Für den Fall, dass kein Entgelt fließt, gelten ebenso die Ausführungen aus Punkt 3. Beispiel 4: Unentgeltliche Abgabe an eine nahe stehende Person Die Biogasanlage wird als GbR betrieben und liefert Wärme an den landwirtschaftlichen Betrieb und drei Nachbarn. Ein Nachbar ist an der Biogasanlage beteiligt. Die anderen beiden Nachbarn sind nicht mit dem Anlagenbetreiber verwandt und sind auch nicht an der Biogasanlage beteiligt. Für diese beiden gilt das vereinbarte Entgelt als Bemessungsgrundlage für die Umsatzsteuer. Der an der Biogasanlage beteiligte Nachbar sowie der landwirtschaftliche Betrieb gelten hingegen als nahe stehende Person. Für sie gilt das vereinbarte Entgelt nur so lange als Bemessungsgrundlage für die Umsatzsteuer, solange bei der Prüfung der Mindestbemessungsgrundlage das vereinbarte Entgelt höher ist als diese. b) Entgegen dieser Auffassung hat der Bundesfinanzhof (BFH) in seinem Urteil vom 19.06.2011 (Az. XI R 8/09) entschieden, dass bei der Anwendung der Mindestbemessungsgrundlage die Umsatzsteuer für verbilligte Lieferungen eines Unternehmers an seine Arbeitnehmer (dies müsste auch für Gesellschafter bzw. nahe stehende Personen gelten) nicht höher sein darf als für vergleichbare Umsätze mit sonstigen Endverbrauchern. Der BFH stellt also auf vergleichbare Ausgangsumsätze ab. Beispiel 5: Eine Biogasanlage liefert nicht nur an nahe stehende Personen (beispielsweise pauschalierdender landwirtschaftlicher Betrieb eines Gesellschafters) Wärme, sondern gleichzeitig auch an fremde Dritte für 2,5 Cent/kWh netto. Nach Auffassung der Finanzverwaltung wären als Bemessungsgrundlage für die Lieferung an die nahe stehende Person für 2014 7,70 Cent/kWh netto anzusetzen. Dies ist nicht mit dem BFH Urteil vom 19.06.2011 vereinbar da der BFH in dem oben genannten Urteil auf vergleichbare Umsätze mit sonstigen Endverbrauchern abstellt. Für den Fall der Biogasanlage bedeutet dies, dass das mit einem fremden Dritten vereinbarte Entgelt – hier also 2,5 Cent/kWh netto ein marktübliches Entgelt darstellt, welches dann auch bei der nahe stehenden Person die obere Grenze der Mindestbemessungsgrundlage als marktübliches Entgelt bilden müsste. Seite 4 von 6 Fachverband Biogas e.V. Angerbrunnenstraße 12 85356 Freising Telefon +49(0)81 61/98 46 60 Telefax +49(0)81 61/98 46 70 E-Mail [email protected] c) Wird Wärme an nahestehende Personen abgegeben, die als Empfänger zum vollen Vorsteuerabzug berechtigt sind, findet nach Auffassung des Bundesfinanzhofs (BFH) aufgrund seines Urteils vom 05.06.2014 (Az.: XI R 44/12) die Mindestbemessungsgrundlage – entgegen der bisherigen Auffassung der Finanzverwaltung – keine Anwendung. Dementsprechend ist bei einem vereinbarten Entgelt in solchen Fällen die derzeitige Handhabe der Finanzverwaltung in Frage zu stellen. d) Aus Vereinfachungsgründen wird dem Anlagenbetreiber auch im Falle der Abgabe von Wärme an nahe stehende Personen die Möglichkeit gegeben anstatt des (fiktiven) Einkaufspreises und anstatt der Selbstkosten den einheitlichen durchschnittlichen Fernwärmepreis des jeweiligen Vorjahres auf Basis der jährlichen Veröffentlichungen des Bundesministeriums für Wirtschaft und Energie als marktübliches Entgelt im Sinne der Mindestbemessungsgrundlage heranzuziehen. Derzeit wird hier leider lediglich der durchschnittliche Haushaltspreis veröffentlicht und kein Großkundenpreis. Hier wäre abzuklären, ob bei großen Wärmemengen ein günstigerer Fernwärmepreis angesetzt werden kann. Den durchschnittlichen Haushaltspreis für Fernwärme finden Sie unter: http://www.bmwi.de/DE/Themen/Energie/Energiedaten-und-analysen/Energiedaten/energiepreiseenergiekosten.html Für das Jahr 2014 liegt dieser bei 7,70 Cent/kWh Netto. Es würde hier also eine Umsatzsteuer von 1,46 Cent/kWh anfallen, welche an das Finanzamt abzuführen ist. Fazit: Wird Wärme an den landwirtschaftlichen Betrieb oder andere nahe stehende Personen abgegeben, so ist nach Auffassung der Finanzverwaltung das vereinbarte Entgelt mit dem (fiktiven) Einkaufspreis und wenn dieser nicht vorhanden ist mit den Selbstkosten zu vergleichen. Ist das vereinbarte Entgelt niedriger als der (fiktive) Einkaufspreis oder die Selbstkosten, so sind diese als Bemessungsgrundlage anzusetzen. Diese beiden Berechnungsvarianten werden auch hier schwer zu ermitteln sein und in den meisten Fällen höher Preise erzielen als der durchschnittliche Fernwärmepreis. Daher wird auch hier durch die Finanzverwaltung der durchschnittliche Fernwärmepreis (2013, 7,75 Cent/kWh; 2014, 7,70 Cent/kWh) angesetzt. 5. Hinweise für den steuerlichen Berater Folgende Fälle stehen beim Bundesfinanzhof (BFH) noch zur Entscheidung an: 1. Handelt es sich um eine unentgeltliche Wertabgabe, wenn der Betreiber einer Biogasanlage, die im Blockheizkraftwerk neben Strom ebenfalls erzeugte Wärme unentgeltlich an andere Unternehmen abgibt, oder liegt eine Lieferung vor, für ein Dritter (Stromabnehmer) das Entgelt (KWK-Bonus) entrichtet hat? (BFH anhängiges Verfahren, Az. XI R 2/14) 2. Ist die Aufteilung des Vorsteuerabzuges aus den Anschaffungskosten für ein Blockheizkraftwerk nach dem Umsatzschlüssel zulässig, wenn das Blockheizkraftwerk sowohl im gewerblichen Unternehmensteil (zur Stromlieferung an die Energiewerke) als auch im landwirtschaftlichen Unternehmensteil (Gärtnerei) eingesetzt wird? (BFH anhängiges Verfahren, Az. V R 1/15) Seite 5 von 6 Fachverband Biogas e.V. Angerbrunnenstraße 12 85356 Freising Diese Infopapier wurde erstellt mit Unterstützung von: BBV Beratungsdienst Toni Kreckl Buchstelle Kreisverband Rotenburg – Verden Thomas Bassen HLBS e.V. Hans-Josef Hartmann Landwirtschaftlicher Buchführungsverband Sebastian Nehls PARTA Buchstelle für Landwirtschaft und Gartenbau mbH Heinz-Gerd van Bonn Kanzlei Steuerberater Teuwen, Weirich & Wruck Part mbH Franz Teuwen Treukontax Steuerberatungsgesellschaft mbH Dieter Roth Zentralverband Gartenbau e.V. ZVG Rechtsanwältin Romana Hoffmann Seite 6 von 6 Telefon +49(0)81 61/98 46 60 Telefax +49(0)81 61/98 46 70 E-Mail [email protected]