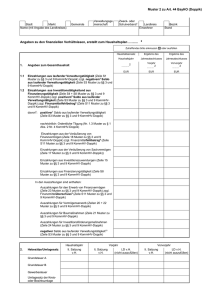

Erfassung und Bewertung kommunalen Vermögens

Werbung