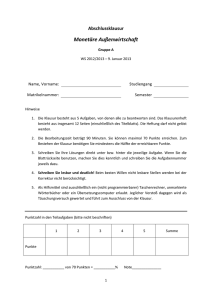

Wirtschaftspolitischer Handlungsspielraum im

Werbung