Marktausblick - Rothschild | Wealth Management & Trust

Werbung

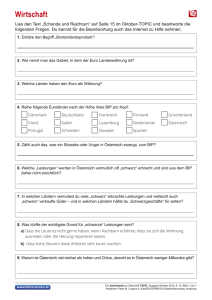

Marktausblick Ausgabe 58 | März 2015 Vorwort «Cecil Graham: Was ist ein Zyniker? Lord Darlington: Ein Mann, der den Preis von allem und den Wert von nichts kennt. Cecil Graham: Und ein Sentimentalist, mein lieber Darlington, ist ein Mann, der einen absurden Wert in allem sieht, und den Marktpreis keiner einzigen Sache kennt.» Oscar Wilde. Der Fächer der Lady Windermere Ende Februar hatte sich der US-Aktienmarkt seit seinem Tiefstand vom März 2009 mehr als verdreifacht – nicht übel für ein angeblich durch Schulden belastetes, von Deflation überschattetes, renditeschwaches Umfeld. Die reale Gesamtrendite für die Sechsjahresperiode bis zum Februar 2015 liegt im 92. Perzentil aller Sechsjahresperioden seit Beginn der Aufzeichnungen. Ob diese Zugewinne nachhaltig sind, ist noch nicht abzusehen. Da es seit mehr als drei Jahren in den USA und in den anderen Industrieländern zu keiner wesentlichen Korrektur gekommen ist, sind die Anleger verständlicherweise nervös. Der nächste massive Ertragseinbruch könnte unmittelbar bevorstehen. So könnte ein massiver Ausverkauf an den Aktien- und Anleihemärkten bei Anhebung der Zinsen durch die Fed die Risikobereitschaft der Investoren jäh ersticken. Möglich ist auch, dass die Bewertungen durch den enormen Aufwärtstrend bereits solche Höhen erreicht haben, dass schon allein die finanzielle Schwerkraft einen Absturz zur Folge hat. In dieser Ausgabe der Market Perspective zeigen wir auf, dass die erwartete Schwäche der Unternehmensgewinne weitgehend den niedrigeren Ölgewinnen geschuldet ist, während die Chancen auf ein weiteres Durchlavieren der Weltwirtschaft zuletzt wieder gestiegen sein dürften. Genauer möchten wir dies hier nicht spezifizieren. In einem gesonderten Artikel befassen wir uns mit der oft nur fiktiven Genauigkeit von Prognosen und mit der losen Verbindung zwischen Unternehmenserträgen und Wirtschaftslage. Wir vermuten darüber hinaus, dass eine durch höhere US-Zinsen ausgelöste Volatilität nur kurz andauern dürfte. Und auch wenn die Aktienmarktbewertungen heute eindeutig höher sind als in der Vergangenheit, so erscheinen sie uns noch nicht überzogen – eine Einschätzung, die uns hoffentlich weder zu Zynikern noch zu Sentimentalisten macht. Wir bleiben bei unserer Empfehlung, in den meisten langfristig angelegten Portfolios hauptsächlich auf wachstumsorientierte Anlagen zu setzen, und würden gegenwärtig eine überfällige Korrektur als Chance zum Ausbau solcher Positionen und nicht als Signal zum Rückzug werten. Kevin Gardiner Global Investment Strategist Rothschild Wealth Management Titel: Walking Past Two Chairs – Detail (Lithografie und Siebdruck) von David Hockney © 2008. David Hockney. tausblick Ausgabe 57 | Februar 2015 © 2015 Rothschild Wealth Management & Trust Erscheinungsdatum: März 2015 Zahlen: Alle Daten Stand 28. Februar 2015 Quelle für Grafiken und Tabellen: Rothschild und Bloomberg, sofern nicht anders angegeben. Rothschild Marktausblick | März 2015 | Seite 1 Märkte im Zentrum der Aufmerksamkeit Sind die Aktienkurse zu schnell zu stark gestiegen? Die Frage, ob die Europäische Zentralbank die anderen drei grossen Zentralbanken kopieren und sich im Gelddrucken versuchen wird, wurde im Januar eindeutig beantwortet (ob positiv oder negativ hängt von Ihrer Sichtweise ab). Wieder einmal vertagt wurde im Februar die Entscheidung über einen möglichen (freiwilligen oder unfreiwilligen) Grexit. Die Ölpreise scheinen sich nach ihrem freien Fall wieder gefangen zu haben und die Fed zögert die Anhebung der Zinsen offensichtlich noch hinaus. Gleichzeitig präsentieren sich die Wirtschaftsdaten einigermassen stabil. Geopolitisch gibt es einige Probleme, allerdings geht von ihnen noch keine akute Gefahr aus. Angesichts dieses Umfelds verbrachte unser Global Investment Committee den Grossteil seiner letzten Sitzung mit Diskussionen über Marktniveaus und vor allem darüber, ob Aktien – die Hauptrenditequelle, die wir für langfristige Portfolios empfehlen – zuletzt nicht doch zu schnell zu stark gestiegen sind. Gipfel oder Hochplateau? Seit Irving Fisher im Oktober 1929 schrieb, es sehe so aus, als ob die «Aktienkurse ein dauerhaftes Hochplateau» erreicht hätten, greifen Ökonomen in ihren Beschreibungen der Aktienmärkte immer wieder gern auf Alpinistenterminologie zurück. Wir empfinden die aktuellen Kurse etwa so wie ein Wanderer auf dem Weg zum Helvellyn oder Matterhorn den Striding Edge oder die Solvayhütte: ziemlich luftig, doch der Gipfel ist noch nicht erreicht. Neue Höchstwerte an den Aktienmärkten sollten keine grosse Sensation darstellen. Für Aufregung sorgt eher ihr Ausbleiben und für die Anleger zählt ohnehin vor allem die Gesamtrendite, d. h. Kursänderungen plus Dividende. Aktienkurse steigen im Zeitverlauf schon allein deshalb, weil die Unternehmensgewinne steigen. Sehr langfristig betrachtet entfällt der Gipfelsturm möglicherweise ganz und wir durchwandern nur eine Reihe von Hochplateaus. Das bedeutet jedoch nicht unter allen Umständen eine Kaufempfehlung für Aktien. Denn in der Praxis vollziehen die Märkte keinen kontinuierlichen Anstieg, sondern folgen lose den Gewinnen Abbildung 1: US-Aktien – langfristiger Trend Reale Gesamtrendite (logarithmiert) 8 7 6 5 4 3 2 1872 1892 1912 1932 1952 1972 1992 2012 1 Reale Gesamtrendite S&P 500 Quelle: Rothschild, Robert Shiller (und der Wirtschaftslage), wie in unserem zweiten Artikel näher ausgeführt wird. Zwischen einer nominalen Kursspitze und der nächsten können bisweilen Jahrzehnte liegen. So dauerte es immerhin 25 Jahre, bis der US-Markt auf seinen Höchststand des Jahres 1929 zurückfand (gemessen an den inflationsbereinigten Gesamtrenditen waren es nur sieben Jahre). Der FTSE 100 Index hat seinen Höhepunkt vom 30. Dezember 1999 erst kürzlich übertroffen (wobei dies auf Basis der realen Gesamtrenditen schon 2013 der Fall war). Da schaffen andere Anlageformen den Aufstieg oft rascher. Angesichts der Volatilität ist der Umstand, dass der US-Markt (und andere Industrieländer) seit 2011 immer neue Kurshochs erreichen, in der Tat relativ ungewöhnlich. Viele Kommentatoren sind denn auch nach wie vor überzeugt, dass dieser Wirtschaftsaufschwung zum Scheitern verurteilt ist. Sie fürchten, der Konjunkturkarren werde unter dem Druck der Schuldenlast und Deflationsrisiken letztlich zusammenbrechen, wenn die Zinssätze wieder steigen. Die Kursentwicklung der Staats- und Unternehmensanleihen schürt diese Befürchtungen zusätzlich. Auch diese Anlagen notieren fast auf ihren Rothschild Marktausblick | März 2015 | Seite 2 Allzeithochs, auch wenn sie keine so massiven Ausschläge zeigen sollten (schliesslich handelt es sich um «festverzinsliche» Anlagen). Das Quantitative Easing (QE) und ein mangelndes Angebot an erstklassigen Anleihen stellen für nervöse Anleger kaum eine zufriedenstellende Erklärung dar. Doch während sich der Anstieg des S&P 500 seit Ende 2011 bemerkenswert gleichmässig vollzieht, gibt es kaum Signale für jenen (irrationalen) Überschwang, der einen von Stimmungen beeinflussten Markt kennzeichnet. Insbesondere der jüngste Anstieg war nicht exponentiell – von oben betrachtet ist die Kurve nicht konkav – und auch das Tempo des Anstiegs war gemächlicher als vor dem Debakel des Jahres 2000. Bei langfristiger Betrachtung der realen Gesamtrenditen und unter Verwendung des richtigen logarithmischen Massstabs befinden sich die Aktienkurse keine Lichtjahre entfernt von dem Niveau, das ihr langfristiger Trend nahelegen würde – ganz im Gegensatz zur Situation des Jahres 2000 (Abbildung 1). Bruttokreditaufnahme wieder – diesbezüglich war das Gerede über einen «grossen Schuldenabbau» ohnehin verfrüht – doch bisher gibt es kaum Anzeichen für Exzesse, die weitere Rückschläge verursachen könnten. Darüber hinaus gibt es noch weitere Gründe, die im Zweifel für ein Wachstum sprechen: ¡ ¡ ¡ Noch kein Wandel des wirtschaftlichen Klimas Im Februar stuften wir die Deflationsrisiken als eher harmlos ein, weil die Deflation nur gering ausfiel und hauptsächlich durch die gesunkenen Ölpreise bedingt war. Diese Einschätzung wird auch von der US-Notenbank geteilt, die weniger die fallende Gesamtinflation der Verbraucherpreise betrachtet, sondern sich eher auf den Schub für die Verbraucherausgaben konzentriert, der dadurch entstehen wird. Eine Anhebung der US-Zinsen ist nach wie vor denkbar. Nichtsdestotrotz erscheint die Gemengelage aus Wachstum und Zinsen immer noch deutlich günstiger als es sich die meisten von uns je erträumt hätten. Die Unternehmensumfragen deuten auf ein Wachstum weitgehend auf Trendniveau hin. Die Schwäche in den USA ist wahrscheinlich durch Arbeitskämpfe, das aussergewöhnlich schlechte Wetter und Rückschläge im Energiesektor überzeichnet – die relativ kostenintensive Schieferölproduktion ist das Hauptopfer der niedrigen Ölpreise. Wir glauben nicht, dass diese Effekte anhalten werden. Zugleich kommt die Eurozone wieder auf die Beine, die chinesische Wirtschaft setzt ihre sanfte Landung fort und Grossbritannien scheint wieder zu Atem zu kommen. Der bedeutendste Konjunkturmotor der Weltwirtschaft – oder zumindest der Teil, der für die Anlagemärkte von Relevanz ist – scheint nach wie vor rund zu laufen. So verzeichnet der private Sektor in den USA weiterhin ordentliche Finanzüberschüsse. Ein solcher Cashflowüberhang bewirkt, dass unter dem Strich Geld in die Wirtschaft fliesst und keine externe Liquidität abgezogen wird. Zwar steigt die ¡ Der Gegenwind der Sparpolitik legt sich, insbesondere in Europa. Die jährlich 2% des globalen BIP, die von den Ölproduzenten zu den Verbrauchern fliessen, werden irgendwann die Ausgaben stimulieren (die Empfänger werden mehr ausgeben als die Zahler einsparen). Die Währungsabwertungen verbessern in der Eurozone und in Japan die Wettbewerbsfähigkeit (wobei der damit einhergehende Verlust an Wettbewerbsfähigkeit in den USA und Grossbritannien durch höhere Inlandsausgaben mehr als kompensiert wird). Und schliesslich sollten wir nicht vergessen, dass Wachstum die Norm und nicht die Ausnahme ist und durch Innovationen, die Lernkurve und ein reichhaltiges Angebot an Arbeitskräften angekurbelt wird (und nicht durch die Zentralbanken oder Kredite). Aussitzen statt blindem Aktionismus? Selbst die Schweiz, wo mit der Aufhebung der FrankenKopplung an den Euro am 15. Januar der Wettbewerbsdruck massiv gestiegen ist, hat nun bessere Chancen auf ein weiteres Durchlavieren als vorher. Angesichts des traumatischen Kursanstiegs des Frankens waren Schweizer Anleger am Tag darauf versucht, ihre Aktien abzustossen oder sich in defensive inländische Werte zurückzuziehen. Zumindest aus heutiger Sicht wäre das ein Fehler gewesen. Der Wert des Frankens ist wieder etwas zurückgegangen und die Schweizer Wirtschaft hat sich Ende 2014 etwas dynamischer entwickelt als erwartet. Diese Episode scheint eine der Lektionen zu illustrieren, die wir im Bereich Behavioural Finance ziehen können: Hüte dich davor, auf Marktbewegungen unmittelbar und instinktiv zu reagieren. Häufig ist es besser, abzuwarten und einem anderen Motto zu folgen: Aussitzen statt blindem Aktionismus. Können wir die Wachstumsabschwächung Chinas überstehen? In den Schwellenmärkten und insbesondere in China schwächt sich das Wachstum weiter ab. Wir glauben allerdings, dass unser Szenario des «halbvollen Glases» oder des «Durchlavierens» dem standhalten wird (im Fall einer US- Rothschild Marktausblick | März 2015 | Seite 3 Aktien- und Anleihebewertungen Industrieländer: Niveaus und gleitende zehnjährige Durchschnittswerte Abbildung 2: Kurs-Buch-Verhältnis Abbildung 3: Anleihenrenditen (%) 10 5 8 4 6 3 4 2 1975 1985 1995 2005 1 KBV MSCI World Zehnjähriger Durchschnitt +/- 1 Standardabweichung 2 1990 2000 2010 0 YTW (Yield to Worst) globale Staatsanleihen Zehnjähriger gleitender Durchschnitt +/- 1 Standardabweichung Quelle: Rothschild, Datastream, MSCI Rezession sähe die Sache anders aus), weil die Bedeutung Chinas für die globalen Kapitalmärkte zuletzt möglicherweise überbewertet wurde, vor allem aus zwei Gründen: Erstens ist China Nettoexporteur und profitiert damit stärker von der internationalen Nachfrage als es selbst nachfragt. Zweitens ist ein Grossteil des inländischen Wachstums ineffizient und für die Anleger von geringer Bedeutung (siehe hierzu unseren zweiten Artikel). Natürlich sind die Aussichten für die Rohstoffmärkte – und für Australien – nicht gut, wenn China schlapp macht, doch darüber hinaus dürfte die Wirkung begrenzt sein. Schwieriger könnte es bei einer dramatischen harten Landung Chinas werden, doch dafür gibt es bisher kaum Anzeichen. Wie auch im Westen kann es sein, dass sich die Bedenken rund um die lokale Verschuldung zu sehr auf die Brutto- und zu wenig auf die Nettoverbindlichkeiten konzentrieren. Die Geldpolitik wird schon vorbeugend gelockert und die Regierung hat mehr als genügend haushaltspolitischen Spielraum. Angesichts der Abschwächung in China bleibt als letzter BRIC-Markt im Aufschwung und als einziger BRICAktienmarkt, der seit 2007 besser abschneidet als der Weltdurchschnitt (und das auch nur in lokaler Währung) nur noch Indien. Brasilien und Russland werden auf Investmentebene längst überschätzt. Die besten langfristigen Ergebnisse bieten insgesamt immer noch die Schwellenmärkte. Ihr stärkeres strukturelles BIP-Wachstum ist zwar keine Erfolgsgarantie, sorgt jedoch in Kombination mit der laufenden Liberalisierung für gute Voraussetzungen. Zyklische Gefahren drohen den Schwellenländern allerdings nach wie vor durch Portfolioabflüsse und höhere Kosten für die Bedienung ihrer USD-Schulden. Schlussfolgerung für Anlagen Das aktuelle makroökonomische Durchlavieren macht Verwerfungen bei den Unternehmensgewinnen noch unwahrscheinlich. Ein Wachstum bietet zwar keine Garantie für steigende Gewinne (siehe unser zweiter Artikel), allerdings lassen sich daraus gewisse Hinweise auf die voraussichtliche Entwicklung ableiten. Sofern die Unternehmen nicht massiv enttäuschen, sind die heutigen Aktienbewertungen plausibel. Unter Berücksichtigung all dieser Faktoren analysiert unser Global Investment Committee diverse Bewertungskennzahlen, wobei es sich bewusst ist, dass es bei der Bewertung von Aktien keine «einzig richtige Antwort» gibt. Letztlich ist jede Anlage nur so viel wert, wie man bei ihrem Verkauf erzielen kann. In der Theorie gehen die Lehrmeinungen darüber auseinander, ob etwa Tobins Q einen besseren Ansatz darstellt als der EVA-Ansatz («Economic Value Added») oder auch darüber, wie sich so exotische Konzepte wie die Aktienrisikoprämie berechnen lassen (auch hier verweisen wir auf den zweiten Artikel, wobei viele von uns bezweifeln, dass diese Prämie überhaupt existiert). Dagegen unterschlagen die Praktiker des Marktes geflissentlich den Umstand, dass so einfache Dinge wie Definitionen und Datenquellen grosse Unterschiede zur Folge haben können. Wenn Experten etwa von «dem» KGV sprechen, vergessen sie meist zu erwähnen, dass es mindestens drei Arten von Kurs-Gewinn-Verhältnissen gibt und dass die Gewinndaten aus mindestens vier untereinander konkurrierenden Quellen stammen. Ein zyklisch bereinigtes KGV (CAPE) für den US-Markt auf der Basis von MSCI-Daten ist derzeit deutlich Rothschild Marktausblick | März 2015 | Seite 4 niedriger als ein KGV, das auf den volatileren S&PGewinnzahlen auf Basis der Unternehmensberichte beruht. Unklar ist auch, ob man sich eher auf absolute oder auf historische Bewertungen konzentrieren sollte. Erstere leiden unter dem Problem, dass es recht kompliziert ist, etwa die Kapitalkosten, das erwartete Cashflow-Wachstum und/oder die Wiederbeschaffungskosten zu berechnen; zweitere unter der Tatsache, dass die Bewertungen unter Umständen nicht wieder zu ihrem Mittelwert tendieren. Dieser Punkt ist den Analysten, die Aktien zu Bewertungen auf dem Niveau der 1970er-Jahre kaufen möchten, offensichtlich entgangen. Anleihen sind schon seit einigen Jahren teuer und angesichts der sinkenden Verbraucherpreisinflation sowie der Entschlossenheit der EZB, mit ihren (nicht als Investition gedachten) QE-Ankäufen zu beginnen, könnte dies auch noch geraume Zeit so bleiben. Dennoch spricht die relative Bewertung von Aktien und Anleihen derzeit zusätzlich für die makroökonomische Empfehlung, Wachstumswerte gegenüber vermeintlich sicheren Häfen zu bevorzugen. Wenn wir uns eine Reihe einfacher Kennzahlen wie etwa das Kurs-Buch-Verhältnis (Abbildung 2) ansehen und diese z. B. mit ihren zehnjährigen gleitenden Durchschnittswerten vergleichen, sehen wir, dass Aktien derzeit noch nicht alarmierend hoch bewertet sind. Einige Kurs-GewinnVerhältnisse sind stark gestiegen als die prognostizierten Gewinne zurückgingen. Wären diese Rückgänge Folgen eines schlechteren Wirtschafts- oder Bankenumfelds würden wir uns Sorgen machen. Doch stattdessen spiegeln sie im Wesentlichen die Auswirkungen der niedrigeren Ölpreise auf die Energiegewinne und (in den USA) die höheren Pensionsbeiträge im Telekomsektor wider. Die Anleger dürften unserer Meinung nach darüber hinwegsehen. Grössere Einigkeit besteht hinsichtlich der Bewertung von Anleihen, die selbst nach dem Einbruch im Februar offensichtlich teuer sind, da sich die Renditen ihren historischen Tiefständen nähern (Abbildung 3). Ausserdem erscheinen Anleihen derzeit ungewöhnlich illiquide und sind nicht einmal zu Zwecken der Diversifizierung für uns erste Wahl. Natürlich sind die Bewertungen nicht immer das Entscheidende. 2007 etwa erschienen Aktien nicht übertrieben teuer, dennoch litten sie unter der Kreditklemme und der nachfolgenden Rezession. Paradoxerweise war es gerade ihre Liquidität, die ihnen Probleme bereitete. Die überbewerteten Anleihen, die die Krise ausgelöst hatten, erwiesen sich als unverkäuflich, so dass viele Anleger auf der Suche nach Liquidität stattdessen einige Aktien verkauften – ein Beleg für die Marktweisheit, dass man in der Krise nicht das verkauft, was man sollte, sondern das, was man verkaufen kann. Diese Möglichkeit lässt sich natürlich auch heute nicht ausschliessen: Anleihen sind erneut teuer und die Anforderungen an die Sicherheiten gehen wieder zurück. Das ist eine der Gefahren, die uns am meisten Sorgen bereitet. Trotzdem glauben wir, dass institutionelle Anleger in Anleihen heute weniger stark engagiert sind als 2008. Rothschild Marktausblick | März 2015 | Seite 5 Auf die Wirtschaft kommt es an: der Zusammenhang zwischen Aktien und Wirtschaft «It’s the economy, stupid.» James Carville, Berater von US-Präsident Bill Clinton Zumindest in gewisser Weise stimmt dieser Ausspruch. Die Aktienkurse werden von den erwarteten Unternehmensgewinnen und deren Bewertung durch die Anleger beeinflusst. Beide hängen von der Wirtschaftslage ab: Der Konjunkturzyklus kann die Gewinne und Dividenden durchaus beeinflussen und er wirkt sich auch auf die Risikobereitschaft und Zinssätze aus, die wiederum die Kurs-Gewinn-Verhältnisse und Dividendenerträge prägen. Doch die Wirtschaft ist nicht allein ausschlaggebend und nicht so dominant wie viele meinen. Vereinfacht ausgedrückt greifen wir bei Aktienmarktanalysen oft deshalb auf Wirtschaftsdaten zurück, weil einfach keine anderen Informationen zur Verfügung stehen. Wenn Unternehmen keine Ergebnisse melden – also meistens – tappen Anleger bei ihrer Analyse der Gewinnentwicklung im Dunkeln. In dieser Situation kommt ihnen der beständigere Fluss an Konjunkturdaten und Meinungsäusserungen daher sehr gelegen. Das Bruttoinlandsprodukt (BIP) ist ein solcher Datenpunkt, eine Kennzahl für den insgesamt in einer Volkswirtschaft geschaffenen Wert vor der Abschreibung der Vermögenswerte, die zu seiner Generierung beigetragen haben. Dagegen berücksichtigt das Brutto-Nationaleinkommen oder BNE auch die Einnahmen durch ausländische Investitionen. So führt der grosse irische Auslandssektor, der Schlüssel zum strukturell hohen Wachstum und zur Erholung des Landes nach der Krise, zu der Sondersituation, dass das irische BIP wesentlich höher ist als das BNE. Man kann das BIP als Einnahmen, Ausgaben oder Produktion betrachten (und berechnen). Die BIP-Daten werden vierteljährlich veröffentlicht, doch die Ökonomen aktualisieren laufend ihre BIP-Schätzungen, wobei sie sich auf häufiger veröffentlichte Daten wie Industrieproduktion, Einzelhandelsumsätze, Unternehmensumfragen etc. stützen. Unzählige Stunden an Rechenzeit fliessen in Versuche zur Modellierung des BIP und in die Vorhersage seiner Entwicklung über ein oder zwei Jahre – mit geringem Erfolg. Die grossen Ausschläge des BIP lassen sich nicht immer anhand kausaler Modelle erklären (wie etwa die Ereignisse der Jahre 2008/9). Die meisten Rezessionen in den USA kamen unerwartet, während angekündigte Rezessionen meist ausblieben. Zwar können die Gewinne der Aktienmärkte nicht dauerhaft abweichend von der Gesamtwirtschaft steigen, aber eine Abweichung ist über eine erstaunlich lange Zeit möglich, und das in beide Richtungen. Die Verbindung zwischen Wirtschaft und Gewinnen ist aus mehreren Gründen lose und instabil: ¡ ¡ ¡ ¡ ¡ Die durch börsennotierte Unternehmen generierten Gewinne stellen nur einen kleinen Teil der Gesamteinnahmen dar (der bei Weitem grösste Teil sind Löhne). Gewinne weisen eine grosse und wachsende internationale Komponente auf, weil Unternehmen zunehmend globalisiert sind. So werden Exporte zwar ins BIP eingerechnet, die Nettoerträge aus Auslandsinvestitionen wie erwähnt jedoch nicht. Die Unternehmensgewinne sind ausgesprochen volatil: Der operative Gewinn entspricht der Differenz zwischen zwei wichtigen Grössen (Umsatzerlöse und Kosten) und wird vom Operational Gearing noch verstärkt (die Fixkosten sind verwässert und die Nettogewinne steigen im Aufschwung rascher als die Umsätze). Der Finanzsektor wird in der volkswirtschaftlichen Gesamtrechnung besonders berücksichtigt. So wird der Zinsüberschuss der Banken im Rahmen des BIP weitgehend als Transfer und nicht als Wertschöpfung betrachtet. Dramatische Abschreibungen auf Vermögenswerte, die die Aktienmarktgewinne in der Vergangenheit besonders hart getroffen haben, werden von den Nationalökonomen häufig ignoriert. Man denke nur an die Goodwill-Abschreibungen von Vodafone nach 2001, die kurzfristig den gesamten britischen Aktienmarkt in die Verlustzone brachten, oder an die Abschreibungen von AIG, die Ende 2008 denselben Effekt auf den S&P 500 hatten. Rothschild Marktausblick | März 2015 | Seite 6 ¡ Die Politik kann einen Keil zwischen Wirtschaftswachstum und Rentabilität treiben – etwa durch eine Änderung der Unternehmensbesteuerung oder eine Fehlallokation von Kapital. Entsprechend scheint zwischen den Aktienmarktgewinnen und dem BIP oft nur eine lose Verbindung zu bestehen (Abbildungen 4 und 5). Doch obwohl viele Ökonomen und Experten irren, wenn sie eine enge und vorhersagbare Verbindung zwischen Wirtschaftslage und Unternehmensgewinnen unterstellen, ist auch die Schlussfolgerung falsch, das Wirtschaftsklima habe überhaupt keinen Einfluss. So wie eine Korrelation keinen Beweis für die Existenz eines Kausalzusammenhangs darstellt, ist auch eine fehlende Korrelation kein Beweis für die Nichtexistenz eines Kausalzusammenhangs. Ein Fehler, den viele Wirtschaftsmathematiker begehen, ist die Annahme einer kontinuierlichen, stabilen und quantitativen Beziehung, während in Wirklichkeit eher sporadische, wechselhafte und qualitative Verbindungen bestehen. Diese Mathematiker verbringen zudem zu viel Zeit mit dem Versuch einer bis auf die Dezimalstellen genauen Prognose der kurzfristigen wirtschaftlichen Entwicklung, während eine grobe Schätzung der wahrscheinlichen langfristigen Richtung oft das Maximum ist, das wir erwarten dürfen. Wir können höchstens behaupten, dass sich eine gewachsene Wirtschaft letztlich vermutlich durch höhere Gewinne im Unternehmenssektor auszeichnen wird – aber selbst das wäre erst noch zu beweisen. Die Verbindung zwischen BIP und Aktienkursen ist sogar noch instabiler. Veränderungen der Risikobereitschaft und der Zinssätze mit ihren entsprechenden Auswirkungen auf die Bewertungen, also den zweiten der beiden bereits erwähnten kursrelevanten Faktoren, hängen ebenfalls nur annähernd und sporadisch von der Wirtschaftsentwicklung ab. Und wenn man diese Unsicherheit zu der losen Verbindung zwischen Wirtschaft und Unternehmensgewinnen addiert, wird klar, dass ein streng auf das BIP fokussierter Aktienanlageansatz keine gute Idee sein kann. Ein Blick auf die Märkte im Laufe der Zeit zeigt zudem, dass die am schnellsten wachsenden Volkswirtschaften nicht unbedingt auch die performancestärksten Aktienmärkte stellen. Ein Beispiel dafür ist China. Das chinesische BIP-Wachstum lag während der letzten 20 Jahre jährlich um etwa 8% über jenem der USA, während der investierbare chinesische Aktienmarkt deutlich hinter dem S&P 500 zurückblieb (Abbildung 6). Daran erkennt man einerseits die fehlende Korrelation zwischen Gewinnen und relativem Wirtschaftswachstum und andererseits einen Rückgang in der relativen Bewertung. Eventuell könnte, wenn die Regierung in Peking auf Eingriffe in die Wirtschaft verzichtet, ein langsamer wachsendes China für die Anleger letztlich sowohl rentabler als auch wertvoller sein. Zusammenfassend lässt sich sagen, dass die von den Wirtschaftsmathematikern proklamierte beständige und quantitative Verbindung zwischen Wirtschaftswachstum und Aktienkursen in der Praxis nicht existiert. Ein Grossteil der kurzfristigen Wirtschaftsprognosen ist zudem nur scheinbar präzise und überdies von fragwürdiger Relevanz. Die Aussage, dass die Wirtschaft einer der entscheidenden Faktoren ist, trifft zwar zu, doch wirkt die Wirtschaft nicht mechanisch, sondern sorgt eher für ein bestimmtes Umfeld. Unsere makroökonomischen Bestrebungen richten sich daher hauptsächlich darauf, Veränderungen im Wirtschaftsklima zu identifizieren, und weniger auf den Versuch einer genauen Prognose der Entwicklung. Eine wachsende Wirtschaft mag durchaus eine Voraussetzung für solide langfristige Gewinne an den Aktienmärkten sein, für sich allein genommen reicht sie jedoch nicht aus. Abbildung 4 und 5: Lose Verbindung zwischen realen Gewinnen und BIP Reale Gewinne je Aktie und reales BIP, Indizes: GB und USA (1970 = 100) 300 GB 350 USA 300 250 250 200 200 150 150 100 1970 1980 1990 Reales BIP 2000 Reale Gewinne je Aktie 2010 50 100 1970 1980 1990 Reales BIP 2000 2010 50 Reale Gewinne je Aktie Quelle: Rothschild, MSCI, Datastream Rothschild Marktausblick | März 2015 | Seite 7 Abbildung 6: Wenn mehr Wachstum nicht reicht BIP-Wachstum und Aktienkursentwicklung: China ggü. USA, 1994–2014 (logarithmiert) 3.0 2.5 2.0 1.5 1.0 1994 1996 1998 2000 2002 2004 2006 2008 2010 2012 2014 BIP China/USA 0.5 Aktienkurse China/USA Quelle: Rothschild, MSCI, Bloomberg Falls Wirtschaftsexperten dies für wenig ambitioniert halten, sollten sie sich unseren oben genannten Punkt noch einmal ins Gedächtnis rufen: Wirtschaftsdaten sind häufig alles, was uns zur Verfügung steht. Vernünftige Annahmen zu den wahrscheinlichen langfristigen Renditen von Aktien und Anleihen lassen sich nur auf Basis bestimmter wirtschaftlicher Zusammenhänge treffen, einfach weil nichts anderes da ist, womit man sonst arbeiten könnte. Wie etwa sollten wir uns bei allen genannten Unwägbarkeiten eine Meinung zur langfristigen Wachstumsrate der Unternehmensgewinne bilden, wenn nicht ausgehend von unserer Einschätzung der voraussichtlichen Trends beim realen Wachstum und der Inflation? Es mag bescheiden klingen, doch in den Industrieländern kommt man mit dieser Herangehensweise lediglich auf ein mittleres einstelliges Wachstum. Und wie kann man eine «faire» oder normalisierte Anleihenrendite ermitteln, wenn nicht unter Zugrundelegung der langfristigen nominellen Wachstumsrate? Diese beiden einfachen Annahmen reichen aus, um eine der ältesten Fragen der Finanzwissenschaften schnell zu beantworten: Wie lässt sich die legendäre Aktienrisikoprämie am besten schätzen? Unter der Annahme, dass sowohl Unternehmensdividenden als auch Anleihenrenditen langfristig dem nominellen BIP-Wachstum entsprechen, entpuppt sich die Aktienrisikoprämie ganz einfach als Dividendenrendite. Rothschild Marktausblick | März 2015 | Seite 8 Kontakt Rothschild ist Berater und Vermögensverwalter von erfolgreichen Privatpersonen und Stiftungen. Vermögen zu erhalten, ist das, was wir am besten können. Dazu nutzen wir einen Anlageansatz, mit dem wir über die verschiedenen Marktzyklen hinweg Erträge glätten und Risiken reduzieren können. Brüssel Avenue Louise, 166 1050 Brüssel Belgien Tel: + 32 2 627 77 30 Frankfurt Frankfurt Börsenstraße 2-4 60313 Frankfurt am Main Deutschland Tel: + 49 69 40 80 260 Genf Rue du Commerce 3 1204 Genf, Schweiz Tel: + 41 22 818 59 00 Kanalinseln St Julian’s Court St Julian’s Avenue St Peter Port Guernsey, GY1 3BP Tel: + 44 1481 713713 Hongkong 16th Floor Alexandra House 18 Chater Road Central Hong Kong SAR Volksrepublik China Tel: + 852 2116 6300 London New Court St Swithin’s Lane London EC4N 8AL, Grossbritannien Tel: + 44 (0) 207 280 5000 Mailand Via Agnello 5 20121 Mailand Italien Tel: + 39 02 4537 0955 Singapur One Raffles Quay, North Tower 1 Raffles Quay #10-02 Singapur 048583 Tel: + 65 6532 0866 Tokio 20F Kamiyacho MT Bldg 4-3-20, Minato-ku Tokyo 105-0001 Japan Tel: + 81 3 5408 8045 Zürich Zollikerstrasse 181 8034 Zürich, Schweiz Tel: + 41 44 384 71 11 Paris 29 avenue de Messine 75008 Paris, Frankreich Tel: + 33 1 40 74 40 74 Rothschild Marktausblick | März 2015 | Seite 9 Wichtige Informationen Dieses Dokument wird von Rothschild lediglich zu Informationszwecken und nur für den persönlichen Gebrauch des Empfängers herausgegeben. Es darf weder vollumfänglich noch teilweise kopiert, reproduziert, verbreitet oder an Dritte weitergegeben werden, sofern Rothschild dem nicht im Voraus ausdrücklich schriftlich zugestimmt hat. Dieses Dokument stellt weder eine persönliche Empfehlung noch ein Angebot oder eine Aufforderung zum Kauf oder Verkauf von Wertpapieren, Bank- oder Anlageprodukten dar. Nichts in diesem Dokument stellt eine Anlage-, rechtliche, buchhalterische oder steuerliche Beratung oder eine Zusicherung dar, dass eine Anlage oder Strategie für die jeweiligen persönlichen Umstände angemessen oder geeignet ist. Der Wert einer Kapitalanlage sowie der mit ihr erzielte Ertrag kann sowohl steigen als auch sinken, und Anleger erhalten den investierten Betrag unter Umständen nicht in vollem Umfang zurück. Die in der Vergangenheit erzielte Performance ist kein zuverlässiger Massstab für die künftige Wertentwicklung. Der Wert einer Kapitalanlage und die mit ihr erzielten Erträge können im Falle von Anlagen in Auslandswährungen aufgrund von Wechselkursänderungen steigen oder sinken. Investitionen in Schwellenmärkten können grösseren Risiken unterliegen. Bei Portfolios, die in Anlagen und andere festverzinsliche Wertpapiere investieren, können Zinsänderungen zu Wertverlusten führen. Hedgefonds setzen häufig Fremdkapital ein; die Aufnahme von Krediten zur Ertragssteigerung und andere spekulative Anlagepraktiken erhöhen das Risiko von Anlageverlusten. Die Informationen und Daten in diesem Dokument stammen aus Quellen, die als zuverlässig angesehen werden; dennoch haftet oder garantiert Rothschild weder jetzt noch zukünftig und weder ausdrücklich noch implizit für die Zuverlässigkeit, Richtigkeit oder Vollständigkeit dieses Dokuments oder der Daten, die diesem Dokument zugrunde liegen und übernimmt keine Verantwortung dafür, dass irgendeine Person auf die Angaben in diesem Dokument vertraut; ausgenommen sind Fälle von Betrug. Im Besonderen wird keine Haftung oder Garantie für die Erreichung oder Angemessenheit zukünftiger Prognosen, Ziele, Einschätzungen oder Vorhersagen, die dieses Dokument enthält, übernommen. Darüber hinaus können alle in diesem Dokument zum Ausdruck gebrachten Meinungen und Daten ohne vorherige Ankündigung geändert werden. In Grossbritannien wird dieses Dokument von Rothschild Wealth Management (UK) Limited, in der Schweiz von Rothschild Bank AG ausgegeben. In manchen Ländern kann die Ausgabe dieses Dokuments durch Gesetze oder andere Vorschriften eingeschränkt sein. Den Empfängern dieses Dokuments wird daher empfohlen, sich dementsprechend persönlich zu informieren und alle einschlägigen rechtlichen und aufsichtsbehördlichen Bestimmungen einzuhalten. Im Zweifelsfall dürfen weder dieses Dokument noch Kopien davon in die USA versandt oder mitgenommen oder in den USA in Umlauf gebracht oder an eine US-Person ausgehändigt werden. Die in dieser Publikation enthaltenen Hinweise auf Rothschild beziehen sich auf jedes zum Konzern der Rothschilds Continuation Holdings AG gehörende Unternehmen, das unter dem Namen «Rothschild» tätig ist, aber nicht notwendigerweise auf ein bestimmtes Rothschild Unternehmen. Kein Unternehmen der Rothschild Gruppe ausserhalb Grossbritanniens und keine Gesellschaft der Rothschild Trust Group unterliegen dem britischen Financial Services and Markets Act aus dem Jahr 2000. Falls dennoch Dienstleistungen dieser Unternehmen angeboten werden, so gelten die britischen aufsichtsbehördlichen Schutzbestimmungen für Privatkunden nicht. Auch besteht kein Anspruch auf Entschädigung nach dem britischen Financial Service Compensation Scheme. Zur Rothschild Gruppe gehören unter anderem folgende Vermögensberatungsund Treuhandgesellschaften: Rothschild Wealth Management (UK) Limited. Registriert in England unter der Nummer 4416252. Sitz der Gesellschaft: New Court, St Swithin’s Lane, London, EC4N 8AL. Zugelassen und beaufsichtigt von der Financial Conduct Authority. Rothschild Bank (CI) Limited. Sitz der Gesellschaft: St Julian’s Court, St Julian’s Avenue, St Peter Port, Guernsey, GY1 3BP. Lizensiert und beaufsichtigt von der Guernsey Financial Services Commission. Rothschild Bank AG. Sitz der Gesellschaft: Zollikerstrasse 181, 8034 Zürich, Schweiz. Zugelassen und beaufsichtigt von der Eidgenössischen Finanzmarktaufsicht FINMA. Rothschild Marktausblick | März 2015 | Seite 10