5 - Hans-Böckler

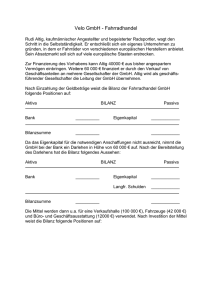

Werbung