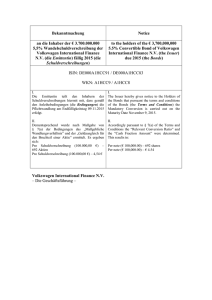

AT000B044136 – Fix-Floater Anleihe 2017

Werbung