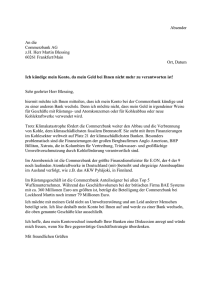

commerzbank aktiengesellschaft

Werbung