Bericht zu den Offenlegungspflichten der Kreditinstitute nach Basel II

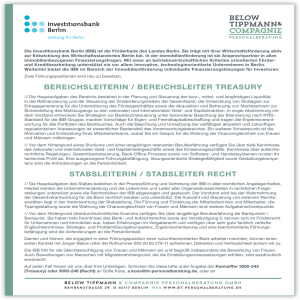

Werbung