Factsheet Aktien

Werbung

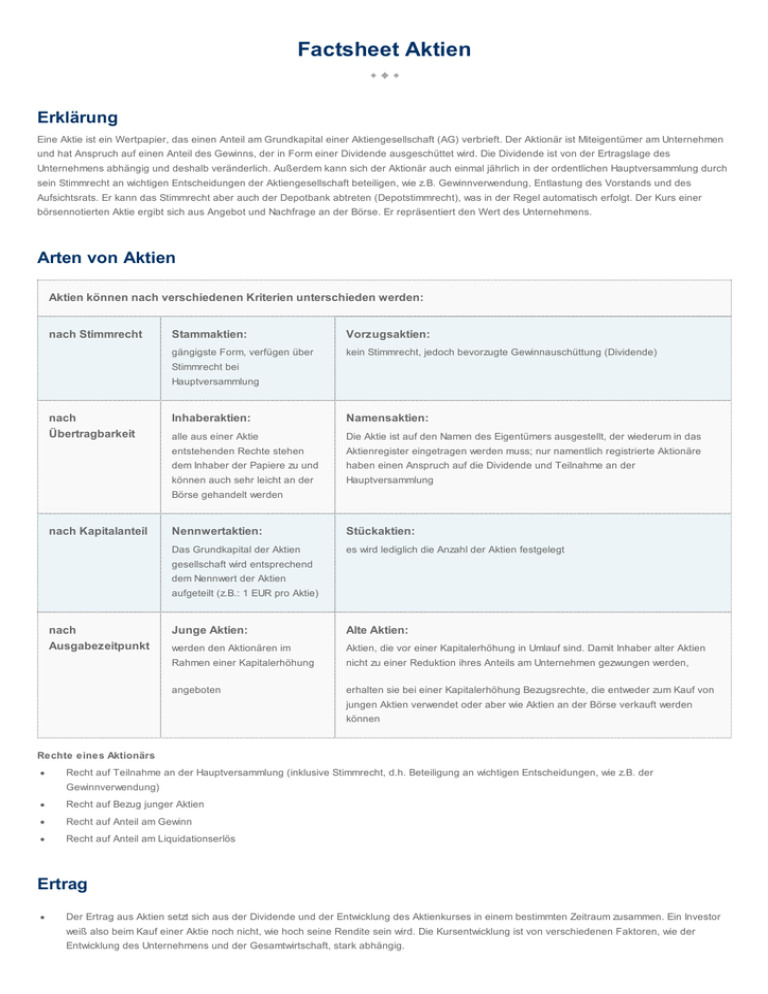

Factsheet Aktien Erklärung Eine Aktie ist ein Wertpapier, das einen Anteil am Grundkapital einer Aktiengesellschaft (AG) verbrieft. Der Aktionär ist Miteigentümer am Unternehmen und hat Anspruch auf einen Anteil des Gewinns, der in Form einer Dividende ausgeschüttet wird. Die Dividende ist von der Ertragslage des Unternehmens abhängig und deshalb veränderlich. Außerdem kann sich der Aktionär auch einmal jährlich in der ordentlichen Hauptversammlung durch sein Stimmrecht an wichtigen Entscheidungen der Aktiengesellschaft beteiligen, wie z.B. Gewinnverwendung, Entlastung des Vorstands und des Aufsichtsrats. Er kann das Stimmrecht aber auch der Depotbank abtreten (Depotstimmrecht), was in der Regel automatisch erfolgt. Der Kurs einer börsennotierten Aktie ergibt sich aus Angebot und Nachfrage an der Börse. Er repräsentiert den Wert des Unternehmens. Arten von Aktien Aktien können nach verschiedenen Kriterien unterschieden werden: nach Stimmrecht Stammaktien: Vorzugsaktien: gängigste Form, verfügen über kein Stimmrecht, jedoch bevorzugte Gewinnauschüttung (Dividende) Stimmrecht bei Hauptversammlung nach Übertragbarkeit Inhaberaktien: Namensaktien: alle aus einer Aktie Die Aktie ist auf den Namen des Eigentümers ausgestellt, der wiederum in das entstehenden Rechte stehen Aktienregister eingetragen werden muss; nur namentlich registrierte Aktionäre dem Inhaber der Papiere zu und haben einen Anspruch auf die Dividende und Teilnahme an der können auch sehr leicht an der Hauptversammlung Börse gehandelt werden nach Kapitalanteil Nennwertaktien: Stückaktien: Das Grundkapital der Aktien es wird lediglich die Anzahl der Aktien festgelegt gesellschaft wird entsprechend dem Nennwert der Aktien aufgeteilt (z.B.: 1 EUR pro Aktie) nach Ausgabezeitpunkt Junge Aktien: Alte Aktien: werden den Aktionären im Aktien, die vor einer Kapitalerhöhung in Umlauf sind. Damit Inhaber alter Aktien Rahmen einer Kapitalerhöhung nicht zu einer Reduktion ihres Anteils am Unternehmen gezwungen werden, angeboten erhalten sie bei einer Kapitalerhöhung Bezugsrechte, die entweder zum Kauf von jungen Aktien verwendet oder aber wie Aktien an der Börse verkauft werden können Rechte eines Aktionärs Recht auf Teilnahme an der Hauptversammlung (inklusive Stimmrecht, d.h. Beteiligung an wichtigen Entscheidungen, wie z.B. der Gewinnverwendung) Recht auf Bezug junger Aktien Recht auf Anteil am Gewinn Recht auf Anteil am Liquidationserlös Ertrag Der Ertrag aus Aktien setzt sich aus der Dividende und der Entwicklung des Aktienkurses in einem bestimmten Zeitraum zusammen. Ein Investor weiß also beim Kauf einer Aktie noch nicht, wie hoch seine Rendite sein wird. Die Kursentwicklung ist von verschiedenen Faktoren, wie der Entwicklung des Unternehmens und der Gesamtwirtschaft, stark abhängig. Für den Aktionär fallen auch An- und Verkaufsspesen, Steuern wie beispielsweise die Kursgewinnsteuer sowie Depotgebühren bei der Bank an. Längerfristig wird der Ertrag stark von der Unternehmens- und Gewinnentwicklung eines Unternehmens beeinflusst. Kurzfristig kann aber auch die allgemeine Stimmung unter Investoren (Unsicherheit über die zukünftige wirtschaftliche Entwicklung, politische Unruhen etc.) das Kursniveau belasten, sodass nicht unbedingt das langfristige Potential eines Unternehmens entsprechend abgebildet wird, was Gelegenheiten für „Schnäppchenjäger“ bietet. Es kann jedoch auch sein, dass Unternehmen überbewertet werden und der Aktienkurs infolge negativer Nachrichten stark sinkt. Beispiel: Ein Investor kauft am 2. Jänner eine Aktie zum Kurs von 100 EUR und verkauft sie ein Jahr später zu einem Kurs von 110 EUR. Die Rendite beträgt also 10 %. Würde auch unter dem Jahr noch eine Dividende von 2 EUR pro Aktie ausgeschüttet werden, läge die Rendite bei 12 % (Wertentwicklung 10 EUR + 2 EUR Dividende). Falls jedoch negative Nachrichten den Aktienkurs belasten, keine Dividende ausgeschüttet wird, und der Investor die Aktie bei einem Kurs von 90 EUR verkaufen muss, hätte er 10 % Verlust gemacht. Zur Bewertung, ob eine Aktie „billig“ oder „teuer“ ist, gibt es viele Kennziffern. Beispielhaft sind zwei Kennzahlen angeführt: Kurs-Gewinn-Verhältnis (KGV): Der Aktienkurs wird relativ zum Gewinn pro Aktie dargestellt und zeigt an wie „teuer“ eine Aktie ist. Je niedriger das KGV ist, desto günstiger ist die Aktie, was aber auch damit zusammenhängen kann, dass die Aussichten für das Unternehmen als nicht besonders gut eingeschätzt werden. Damit diese Kennzahl eine gute Einschätzung liefern kann, sollte diese mit dem KGV anderer Unternehmen derselben Branche (mit ähnlichem Risikoprofil) verglichen werden. Beispiel: Ein Unternehmen erzielt einen Gewinn pro Jahr von 70 Mio EUR bei einem Aktienkurs von 15 EUR. Das Unternehmen hat 100 Millionen Aktien im Umlauf (d. h. Gewinn pro Aktie: 0,7 EUR), wodurch sich ein KGV von 21 (15/0,7=21) ergibt. Es bedeutet, dass Anleger den 21-fachen Jahresgewinn für das Unternehmen zu zahlen bereit sind. Unternehmen mit besseren Wachstumsaussichten werden auch regelmäßig mit einem höheren KGV bewertet als Unternehmen mit niedrigerem Gewinnwachstum. Dividendenrendite: Neben dem KGV wird eine weitere Kennzahl zur Aktienbewertung, die Dividendenrendite herangezogen. Für Aktiengesellschaften, die Dividenden zahlen, kann die Kennzahl unter Zuhilfenahme des aktuellen Aktienkurses und der Dividendenausschüttung berechnet werden. Je höher die Dividende im Vergleich zum Aktienkurs ist, desto höher ist die Dividendenrendite und desto günstiger ist eine Aktie. Es gilt aber zu bedenken, dass eine höhere Dividendenrendite auch mit Ausschüttungen, die sich eventuell auf die Substanz des Unternehmens bzw. auf die Zukunftsaussichten niederschlagen, einhergehen kann. Es gilt auch die Gewinnausschüttungspolitik eines Unternehmens zu berücksichtigen, ob nur 20 % oder fast 100 % des Gewinns ausgeschüttet werden. Beispiel: Ein Unternehmen schüttet im Jahr 1 EUR pro Aktie an Dividende aus. Die Aktie notiert derzeit bei einem Kurs von 20 EUR. Daraus ergibt sich eine Dividendenrendite von 5 %. Risiken Allgemeine Risikoabstufung von Aktien: Aktien werden grundsätzlich als riskante Anlageformen angesehen. Der Risikogehalt einer Aktie wird u. a. durch die Größe und Branche des Unternehmens, die Eigentümerstruktur, das Management und den wirtschaftlichen Ausblick/das wirtschaftliche Umfeld bestimmt. Insolvenzrisiko Das Insolvenzrisiko besteht in der Gefahr der Zahlungsunfähigkeit des Unternehmens. Aktionäre sind als Eigenkapitalgeber Mitinhaber einer Aktiengesellschaft und damit unmittelbar am wirtschaftlichen Erfolg des Unternehmens beteiligt. Im schlimmsten Fall kann ein Insolvenzverfahren den Totalverlust des eingesetzten Kapitals des Anlegers zur Folge haben. Kursänderungsrisiko Die Kursschwankungen von Aktien können teils beachtlich sein. Die Schwankungen werden durch unternehmensspezifische Risiken, aber auch durch das allgemeine wirtschaftliche Umfeld (Wirtschaftswachstum, Inflation, Zinsen etc.) maßgeblich beeinflusst. Dividendenrisiko Die Dividende (Gewinnausschüttung) richtet sich größtenteils nach dem von der Aktiengesellschaft erzielten Gewinn. Die Dividende kann jedoch auch gering oder ganz ausfallen, wenn das Unternehmen z.B. einen Verlust ausweist oder wenn die Gewinne einbehalten werden, um zukünftige Investitionen finanzieren zu können. Liquiditätsrisiko Die Liquidität einer Aktie bezeichnet ihre Handelbarkeit: Hat der Anleger die Möglichkeit, die Aktie jederzeit und schnell wieder zu verkaufen (ohne große Kursabschläge hinnehmen zu müssen), ist die Aktie liquide. Bei weniger aktiv gehandelten Aktien (z.B. auf kleinen Märkten) steigt das Liquiditätsrisiko. Handel von Aktien Aktien werden über eine Börse oder außerbörslich (Over-the-Counter – OTC) gehandelt. Börsennotierte Aktien lassen sich in Österreich im Wesentlichen drei Marktsegmenten zuordnen: „Amtlicher Handel“, „Geregelter Freiverkehr“ und „Dritter Markt“. Der Großteil der Aktien wird an der Börse gehandelt. Primär- und Sekundärmarkt: Gibt ein Unternehmen neue Aktien aus, so werden diese auf dem Primärmarkt platziert. Werden die Aktien von den Aktionären dann weiterverkauft, geschieht dies auf dem Sekundärmarkt. Beispiel Die bereits etablierte Firma X produziert seit Jahren ein erfolgreich eingeführtes Medikament, wodurch ihr Aktienkurs stetig angestiegen ist. Ein junges Unternehmen (Firma Y) verfügt nun aber über vielversprechende Forschungsergebnisse zur Herstellung eines ähnlichen Medikaments mit verbesserter Wirkung. Die weitere Entwicklung dieses Medikaments, das Zulassungsverfahren und die Markteinführung kosten aber noch viel Zeit und Geld. Für die Firma Y stellt sich daher die Frage, wie die laufenden Personalkosten, der Bau eines Forschungsgebäudes und die Markteinführung finanziert werden können. Zwar besteht grundsätzlich die Möglichkeit zur Kreditaufnahme, um den Geldbedarf zu decken, jedoch erscheinen den Banken oder anderen Fremdkapitalgebern wie Anleiheinvestoren in diesem Fall die Ausfallrisiken zu hoch (insbesondere auch dann, wenn das Unternehmen keine Sicherheiten anbieten kann). Das Unternehmen hat zu diesem Zeitpunkt nur vielversprechende erste Forschungsergebnisse. Es könnte die laufenden Zinszahlungen auch nicht zahlen, da es dem Unternehmen mangels anderer Medikamente an Einnahmen fehlt. In diesem Fall entscheiden sich die Unternehmensinhaber zur Emission junger Aktien. Der Verkaufserlös kommt dem Unternehmen zugute und kann für die anfallenden Ausgaben verwendet werden. Gelingt die Markteinführung des Medikaments, erzielt die Firma Y Gewinne und kann Dividenden ausschütten. Auch der Aktienkurs sollte bis dahin deutlich gestiegen sein. In einem negativen Szenario (Medikament erlangt nicht die Marktreife) könnten die Aktionäre aber das eingesetzte Kapital ganz oder zumindest teilweise verlieren. Aus Sicht der etablierten Firma X kann die erfolgreiche Einführung dieses neuen Medikaments Absatzeinbußen bedeuten. Durch sinkende Einnahmen wird der Gewinn geschmälert, was wiederum negative Auswirkungen auf den Aktienkurs haben kann. Links Wiener Börse AG: www.wienerborse.at Finanzportal: Boerse-Express: www.boerse-express.com Ausgewählte Nachrichtendienste und Medien: www.bloomberg.com, www.derstandard.at, www.diepresse.com Interessenvertretung der börsennotierten Unternehmen Österreichs: www.aktienforum.org