I Einleitung und Problemstellung

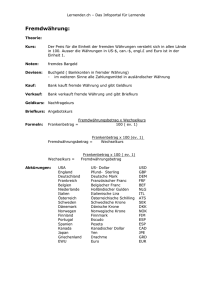

Werbung