Kurs 40520 - FernUni Hagen

Werbung

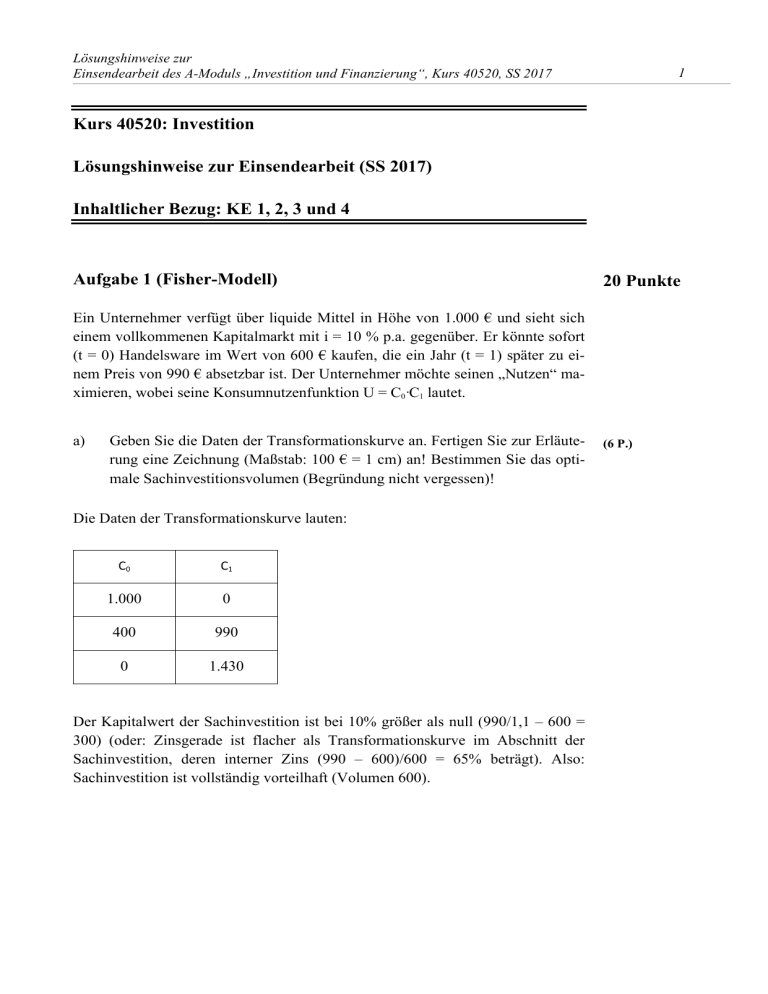

Lösungshinweise zur Einsendearbeit des A-Moduls „Investition und Finanzierung“, Kurs 40520, SS 2017 1 Kurs 40520: Investition Lösungshinweise zur Einsendearbeit (SS 2017) Inhaltlicher Bezug: KE 1, 2, 3 und 4 Aufgabe 1 (Fisher-Modell) 20 Punkte Ein Unternehmer verfügt über liquide Mittel in Höhe von 1.000 € und sieht sich einem vollkommenen Kapitalmarkt mit i = 10 % p.a. gegenüber. Er könnte sofort (t = 0) Handelsware im Wert von 600 € kaufen, die ein Jahr (t = 1) später zu einem Preis von 990 € absetzbar ist. Der Unternehmer möchte seinen „Nutzen“ maximieren, wobei seine Konsumnutzenfunktion U = C0·C1 lautet. a) Geben Sie die Daten der Transformationskurve an. Fertigen Sie zur Erläuterung eine Zeichnung (Maßstab: 100 € = 1 cm) an! Bestimmen Sie das optimale Sachinvestitionsvolumen (Begründung nicht vergessen)! Die Daten der Transformationskurve lauten: C0 C1 1.000 0 400 990 0 1.430 Der Kapitalwert der Sachinvestition ist bei 10% größer als null (990/1,1 – 600 = 300) (oder: Zinsgerade ist flacher als Transformationskurve im Abschnitt der Sachinvestition, deren interner Zins (990 – 600)/600 = 65% beträgt). Also: Sachinvestition ist vollständig vorteilhaft (Volumen 600). (6 P.) Lösungshinweise zur Einsendearbeit des A-Moduls „Investition und Finanzierung“, Kurs 40520, SS 2017 2 Komplette Zeichnung für Aufgabe 1: a), b) und c) 1430 Habenzinskurve 1.000 Optimaler Konsumplan (C ,C ) = (650; 715) Sachinvestitionskurve Verlängerung der Zinsgeraden 1.000 1.300 Kapitalwert b) Berechnen Sie den Kapitalwert der Sachinvestition, und interpretieren Sie ihn ökonomisch sowie als Strecke in Ihrer Zeichnung! C 600 (4 P.) 300 990 ∙ 1,1 Der Achsenabschnitt der (Haben-)Zinsgerade liegt bei: 990 ∙ 1,1 400 1.300 die Differenz zum Eigenkapital von 1.000 ergibt C 300, was gleich dem Auszahlungsminderbetrag der Sachinvestition gegenüber einer einzahlungsgleichen Finanzinvestition entspricht. c) Ermitteln Sie den nutzenmaximalen Konsumplan, und kennzeichnen Sie ihn in Ihrer Zeichnung! Zinsgerade: C 990 U C ∙C 1,1 ∙ C 1.430 400 1,1 ∙ C 1.430 1,1 ∙ C ∙C 1.430 ∙ C 1,1 ∙ C (6 P.) Lösungshinweise zur Einsendearbeit des A-Moduls „Investition und Finanzierung“, Kurs 40520, SS 2017 ∂U ∂C C 1.430 2,2 ∙ C 650undC 3 0 715 (Eintragen in die Zeichnung) d) t Zeigen Sie für t = 0 und t = 1 durch eine Liquiditätsrechnung, wie der Konsum finanziert wird! (4 P.) 0: 1.000 EK t 600 Inv. 250 Kreditzui 650 C 1: 990 Inv. 250 ∙ 1,1 Kreditzui 715 C Aufgabe 2 (Rentenbarwertfaktor, Kapitalwertfunktion) 10 Punkte a) (5 P.) Leiten Sie den Rentenbarwertfaktor RBF(T,r) her! RBF T, r 1 r 1 q r 1 r ⋯ 1 r 1 1 r r . – Gesucht ist für einen Zinssatz r und die Laufzeit T der Rentenbarwertfaktor RBF (T, r), d.h. die Summe aller Abzinsungsfaktoren von t = 1 bis t = T, also: RBF T, r q q ⋯ q q . – Multipliziert man nun beide Seiten dieses Ausdruckes mit q, so ergibt sich: q ∙ RBF T, r 1 q q ⋯ q ; denn es gilt: q ∙q 1,q ∙q q ,q ∙q q . – Schreibt man nun q RBF(T, r) und RBF(T, r) in geeigneter Form untereinander und bildet die Differenz, so ergibt sich: Lösungshinweise zur Einsendearbeit des A-Moduls „Investition und Finanzierung“, Kurs 40520, SS 2017 q ∙ RBF T, r 1 RBF T, r q ∙ RBF T, r RBF T, r = 1 q q ⋯ q q q ⋯ q 0 0 ⋯ 4 q 0 q . Zusammenfassung: RBF T, r ∙ q 1 1 q und damit (unter Beachtung von q = 1 + r) für den gesuchten Rentenbarwertfaktor: RBF T, r b) 1 q q 1 1 q r . Einem Investor wird das Investitionsprojekt A (–1.700, 220, 605, 1.331) angeboten. Der interne Zins für die Investitionsalternative beträgt 10%. Skizzieren Sie die Kapitalwertfunktion! -1 (5 P.) C i 0 456 456 10% –1.700 Lösungshinweise zur Einsendearbeit des A-Moduls „Investition und Finanzierung“, Kurs 40520, SS 2017 Aufgabe 3 (Dynamische Investitionsrechnung) 5 20 Punkte Gegeben sei die folgende Zahlungsreihe einer Sachinvestition: (–2.000, 960, 1.296). Der einheitliche Kapitalmarktzins (Kalkulationszins) beträgt i = 10%. a) Berechnen Sie den Kapitalwert der Investition! Ist die Investition nach der Kapitalwertmethode vorteilhaft? Wieviel hätten Sie ausgeben müssen, um die Einzahlungen der Sachinvestition durch eine Finanzinvestition zum Zinssatz i zu realisieren? C 2.000 C 960 ∙ 1,1 1.296 ∙ 1,1 6.800 121 (5 P.) 56,19834711 0 Die Investition weist einen negativen Kapitalwert auf, ist also nicht vorteilhaft. Bei einer einnahmegleichen Finanzinvestition hätte man lediglich 2.000 6.800 121 1.943,801653 ausgeben müssen. b) Begründen Sie, warum das interne Zinsfußkriterium im Beispiel angewendet werden kann, ohne den Graphen der Kapitalwertfunktion zeichnen zu müssen! (3 P.) Allgemein werden Investitionen, deren Zahlungsreihen einen einmaligen Vorzeichenwechsel von nach aufweisen, als Normalinvestitionen bezeichnet. Der interne Zins ist im ökonomisch relevanten Bereich 100% eindeutig und existent. Das gebundene Kapital bleibt stets nichtnegativ. c) r ∗, r ∗, Berechnen Sie den internen Zinsfuß der Investition, und interpretieren Sie ihn ökonomisch! Ist die Investition nach der internen Zinsfußmethode vorteilhaft? 2∙ 960 2.000 6 25 21 25 1 960 2 ∙ 2.000 19 25 21 25 1.296 2.000 0,76 0,84 1 6 25 441 625 1 (6 P.) Lösungshinweise zur Einsendearbeit des A-Moduls „Investition und Finanzierung“, Kurs 40520, SS 2017 r∗ 0,08undr ∗ r∗ i 6 1,6 liegtnichtimökonomischrelevantenBereich . Die Investition ist nicht vorteilhaft. Der interne Zins einer Normalinvestition ist genau die Verzinsung (Rendite) des durchschnittlich gebundenen Kapitals. d) Interpretieren Sie die Annuität ökonomisch! Die positive (negative) Annuität einer Investition gibt den Betrag an, den der Investor bei Durchführung der Investition in jedem Jahr zusätzlich entnehmen könnte (zusätzlich einlegen müßte), ohne deshalb ein anderes Endvermögen zu erreichen als bei Realisierung der Unterlassensalternative. Die positive (negative) Annuität einer Investition gibt den Betrag an, um den die Einzahlungsüberschüsse in jedem Jahr geringer (höher) sein dürften (müßten), ohne deshalb ein anderes Endvermögen zu erreichen als bei Realisierung der Unterlassensalternative. Ökonomisch kann die (positive) Annuität folglich als der „durchschnittliche Nettoüberschuß“ interpretiert werden, der durch ein projektindividuell vorteilhaftes Investitionsprojekt im Vergleich zur Unterlassensalternative pro Periode erzielt werden kann. (6 P.)