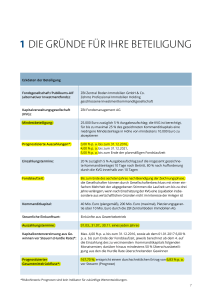

ZBI Professional 10 - Fondsprospekt

Werbung