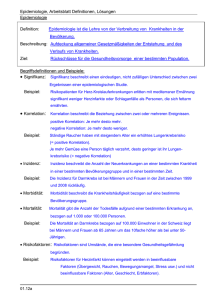

Gutachten

Werbung