Geschäftsbericht Allianz Gruppe

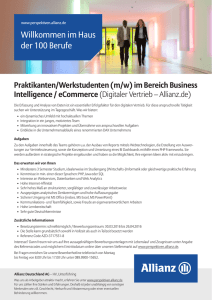

Werbung