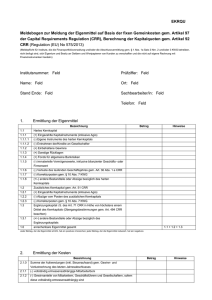

2017_158_08_17_Offenlegung gemäß Eigenkapitalverordnung

Werbung