Kurs 00091: Finanzierungs- und entscheidungstheoretische

Werbung

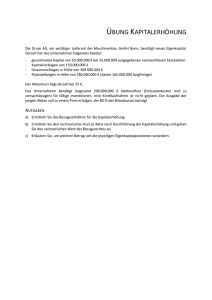

Lösungshinweise zur Einsendearbeitarbeit 1 des A-Moduls „Finanzierungs- und entscheidungstheoretische Grundlagen der Betriebswirtschaftslehre“, Kurs 00091, KE 1,2 und 3, SS 2010 Kurs 00091: Finanzierungs- und entscheidungstheoretische Grundlagen der Betriebswirtschaftslehre Lösungshinweise zur Einsendearbeit 1 (SS 2010) Inhaltlicher Bezug: KE 1, 2 und 3 Aufgabe 1 40 Punkte Die SORGENFREI AG plant eine ordentliche Kapitalerhöhung. Dabei liegen folgende Daten vor: – bisheriges Grundkapital 45 Mio. Euro (9 Mio. Aktien à 5 Euro Nennwert), – – Börsenkurs CBö nach Ankündigung der Kapitalerhöhung = 15 Euro/Aktie, Emissionsvolumen 15 Mio. Euro nominal in 5-Euro-Aktien, – Emissionskurs CE = 7 Euro/Aktie. Es sei zudem angenommen, dass die Altaktien inkl. der Bezugsrechte gehandelt werden („cum right“) und CBö während des Bezugsrechtshandels konstant bleibt. a) Wie lautet das Bezugsverhältnis? Wie schlägt sich die Emission bei der SORGENFREI AG bilanziell nieder? (1) Für das Bezugsverhältnis gilt: b a n 9 Mio. 3 Mio. 3 1 . (2) Der bilanzielle Niederschlag kann durch folgenden Buchungssatz verdeutlicht werden (in Mio. Euro): Kasse/Bank 21 an Grundkapital Kapitalrücklage 15 6 (6 P.) 1 Lösungshinweise zur Einsendearbeitarbeit 1 des A-Moduls „Finanzierungs- und entscheidungstheoretische Grundlagen der Betriebswirtschaftslehre“, Kurs 00091, KE 1,2 und 3, SS 2010 b) Geben Sie in Stichworten an, welche beiden Möglichkeiten ein bisher nicht an der AG beteiligter Anleger hat, während des Bezugsrechtshandels dafür zu sorgen, dass er nach vollzogener Emission genau zwei Aktien besitzt! Zeigen Sie darauf aufbauend, wie man anhand von Gleichgewichtsüberlegungen zu der theoretischen Bezugsrechtsformel gelangt! (6 P.) 1. Möglichkeit : Kauf von zwei Altaktien zum Börsenkurs und Verkauf der anhängenden Bezugsrechte: K1 2 C Bö 2 B . 2. Möglichkeit : Kauf der benötigten Anzahl von Bezugsrechten und Kauf von zwei „jungen Aktien“ zum Emissionskurs: K 2 2 b B 2 CE . Im Gleichgewicht gilt: K1 = K2 . Nach Gleichsetzen der beiden rechten Seiten der Bestimmungsgleichungen für K1 und K2 ergibt sich nach Umformung: B C Bö C E 15 7 2. 4 b 1 Der Gleichgewichtskurs für das Bezugsrecht beträgt also 2 Euro. c) Leiten Sie den theoretischen Börsenkurs nach Kapitalerhöhung her. Errechnen Sie hierzu den Marktwert der SORGENFREI AG vor und nach der Kapitalerhöhung! Marktwert vor Kapitalerhöhung: a ×CBö 9 Mio. Aktien à 15 Euro = 135 Mio. Euro Marktwert nach Kapitalerhöhung: a ×CBö + n ×CE 9 Mio. Aktien à 15 Euro + 3 Mio. Aktien à 7 Euro = 156 Mio. Euro Kurs nach Kapitalerhöhung : C 'Bö = a ×CBö + n ×CE 156 Mio. = = 13 . a+n 12 Mio. Der theoretische (rechnerische) Börsenkurs unmittelbar nach Durchführung der Kapitalerhöhung beträgt also 13 Euro. (6 P.) 2 Lösungshinweise zur Einsendearbeitarbeit 1 des A-Moduls „Finanzierungs- und entscheidungstheoretische Grundlagen der Betriebswirtschaftslehre“, Kurs 00091, KE 1,2 und 3, SS 2010 d) Erläutern Sie unter Rückgriff auf die in b) und c) ermittelten Ergebnisse die Begriffe „Verwässerungseffekt“ und „Kompensationseffekt“. (6 P.) Als Verwässerungseffekt wird die durch die Kapitalerhöhung induzierte Kurssenkung bezeichnet. In diesem Beispiel beträgt die Kurssenkung 2 Euro/Aktie. Der Grund für die Kurssenkung besteht darin, dass dem Unternehmen pro junger Aktie 8 Euro weniger an Vermögen zufließt als dem bisherigen Unternehmensvermögen pro Aktie (15 Euro) im Urteil des Marktes entsprach. Als Kompensationseffekt bezeichnet man den Sachverhalt, dass die auf den Verwässerungseffekt zurückgehende Kurssenkung um 2 Euro/Aktie gerade durch den Wert des Bezugsrechtes von 2 Euro/Aktie ausgeglichen wird, so dass für die Altaktionäre doch keine Vermögensminderung eintritt. e) Die PFLICHT&TREU Lebensversicherung AG hält ein größeres „Paket“ von SORGENFREI-Aktien. Das Anlagemanagement möchte auf die Kapitalerhöhung so reagieren, dass weder Zahlungsmittel freigesetzt noch neu eingesetzt werden. Berechnen Sie, welche Mindestzahl von Altaktien benötigt wird, um die entsprechende opération blanche durchzuführen! Berücksichtigen Sie bei Ihren Überlegungen, dass jeder Altaktie genau ein Bezugsrecht „anhängt“ und Bezugsrechte nicht teilbar sind! Zum Bezug einer jungen Aktie sind bei einem Bezugsverhältnis von 3 : 1 zunächst 3 Bezugsrechte nötig. Zusätzlich werden beim vorgegebenen Emissionskurs zum Bezug einer jungen Aktie 7 Euro benötigt. Da der Gleichgewichtskurs für ein Bezugsrecht im vorliegenden Fall 2 Euro beträgt und Bezugsrechte nicht beliebig teilbar sind, müssen zumindest 2 (oder aber eine höhere gerade Anzahl) junge Aktien bezogen werden. Um 2 junge Aktien beziehen zu können, werden bei einem Emissionskurs von 7 Euro je Aktie insgesamt 14 Euro benötigt. Bei einem Bezugsrechtspreis von 2 Euro ist es daher notwendig, genau 7 Bezugsrechte zu veräußern. Der zufließende Geldbetrag reicht dann genau aus, um den Erwerb von 2 jungen Aktien zu finanzieren. Um 2 junge Aktien beziehen zu können, werden also neben den für die Ausübung benötigten 6 Bezugsrechten zusätzlich noch 7 Bezugsrechte zum Verkauf benötigt, so dass zur Durchführung der opération blanche genau 13 Altaktien (oder ein Vielfaches) im Bestand vorhanden sein müssen. (10 P.) 3 Lösungshinweise zur Einsendearbeitarbeit 1 des A-Moduls „Finanzierungs- und entscheidungstheoretische Grundlagen der Betriebswirtschaftslehre“, Kurs 00091, KE 1,2 und 3, SS 2010 f) Greifen Sie auf die Überlegungen zu Aufgabenteil b) zurück. Nun sei jedoch angenommen, dass die Altaktien während des Bezugsrechtshandels ex right gehandelt werden. Der entsprechende Aktienkurs sei mit Cex bezeichnet. Leiten Sie in allgemeiner Form den Gleichgewichtskurs des Bezugsrechtes (B) in Abhängigkeit von den Größen Cex, CE und b her! Einem „Quereinsteiger“ stehen wiederum zwei Möglichkeiten offen, um dafür zu sorgen, dass er nach vollzogener Kapitalerhöhung über genau eine Aktie verfügen kann. Weg 1: Kauf einer Altaktie ex right; Kosten: K1 = Cex Weg 2: Kauf von b Bezugsrechten und Bezug einer jungen Aktie zum Emissionskurs CE; Kosten: K2 = b ? B + CE Aus K1 = K2 folgt dann als alternative Bezugsrechtsformel die Relation: B = Cex - CE b . (6 P.) 4 Lösungshinweise zur Einsendearbeitarbeit 1 des A-Moduls „Finanzierungs- und entscheidungstheoretische Grundlagen der Betriebswirtschaftslehre“, Kurs 00091, KE 1,2 und 3, SS 2010 Aufgabe 2 a) 20 Punkte Die Unternehmerin ROSE steht vor der Wahl, eines von 3 Investitionsprojekten durchzuführen. Die zur Auswahl stehenden Projekte haben jeweils eine Laufzeit von genau einem Jahr und sind durch folgende Ein- und Auszahlungssalden gekennzeichnet (Angaben in Euro): a1 a2 a3 Anfangsauszahlung in t = 0 − 50.000 − 100.000 − 200.000 Sicherer Rückzahlungsbetrag nach einem Jahr + 58.000 + 116.000 + 232.000 Projektbezeichnung ROSE verfügt über eigene liquide Mittel in Höhe von 50.000 Euro, die sie auch auf jeden Fall für die Investition einsetzen will. Die evtl. noch benötigten zusätzlichen Mittel können über eine Kreditaufnahme beschafft werden, die zu 10% p.a. möglich ist. (1) Berechnen Sie zunächst für jedes Projekt den Verschuldungsgrad sowie die Eigenkapital- und die Gesamtrendite! Welches Projekt wird ROSE wählen, wenn sie sich ausschließlich an der erzielbaren Eigenkapitalrendite bzw. ausschließlich an der erzielbaren Gesamtrendite orientiert und der Zielsetzung folgt, die Eigenkapitalrendite bzw. die Gesamtrendite zu maximieren? Begründen Sie Ihre Meinung anhand der zuvor berechneten Renditen! (10 P.) 5 Lösungshinweise zur Einsendearbeitarbeit 1 des A-Moduls „Finanzierungs- und entscheidungstheoretische Grundlagen der Betriebswirtschaftslehre“, Kurs 00091, KE 1,2 und 3, SS 2010 Projektbezeichnung a1 a2 a3 Verschuldungsgrad V=0 V=1 V=3 Eigenkapitalrendite rE = 0,16 rE = 0,22 rE = 0,34 Gesamtrendite rG = 0,16 rG = 0,16 rG = 0,16 ROSE wird unter der Zielsetzung, die Eigenkapitalrendite zu maximieren, Projekt a3 wählen, da bei Durchführung von Projekt a3 mit 34% die höchste Eigenkapitalrendite erwirtschaftet wird. Strebt sie hingegen an, die Gesamtrendite zu maximieren, so beurteilt sie alle drei Projekte identisch, da alle drei Projekte mit 16% exakt übereinstimmende Gesamtrenditen aufweisen. (2) Angenommen, ROSE könnte finanzielle Mittel in beliebiger Höhe zu einer Gesamtrendite von 16% investieren und Kredite in beliebiger Höhe zu 10% p.a. aufnehmen. Skizzieren Sie unter diesen Voraussetzungen den Funktionsverlauf der für ROSE erreichbaren Eigenkapital- und Gesamtrendite in Abhängigkeit vom gewählten Verschuldungsgrad! rE, rG 0,34 0,16 V 1 3 (4 P.) 6 Lösungshinweise zur Einsendearbeitarbeit 1 des A-Moduls „Finanzierungs- und entscheidungstheoretische Grundlagen der Betriebswirtschaftslehre“, Kurs 00091, KE 1,2 und 3, SS 2010 b) Nachdem das Projekt aus a) abgeschlossen ist, sucht ROSE nach neuen Herausforderungen, um zu investieren. Bei unveränderten Bedingungen einer Kreditaufnahme will sie bei künftigen Investitionen aber auf jeden Fall nur noch solche Projekte durchführen, die zu einer Eigenkapitalrendite von mindestens 25% führen. Sie zieht wieder drei mögliche Projekte in Betracht, die allesamt wiederum nach genau einem Jahr abgeschlossen sind. Projektbezeichnung Anfangsauszahlung in t = 0 b1 b2 b3 − 50.000 − 125.000 − 225.000 Da ROSE den mit dem Projekt aus Aufgabenteil a) „verdienten“ Überschuss bereits konsumiert hat, verfügt sie zu Beginn der zweiten Investitionsperiode nach wie vor über 50.000 Euro (die sie auch wieder auf jeden Fall einsetzen will). Wie hoch muss bei den Projekten b1 bis b3 die Gesamtrendite in % sein, damit die von Rose geforderte Eigenkapitalrendite von 25% realisiert wird? b1: b rG 1 = rE = 0,25 b 2: Der Rückfluss an die Fremdkapitalgeber muss 75.000 1,1 = 82.500 Euro betragen. Der Rückfluss an ROSE muss mindestens 62.500 Euro betragen. Insgesamt müssen zur Erfüllung der Anforderung von ROSE (nur Projekte mit mindestens einer Eigenkapitalrendite von 25%) also aus dem Projekt b2 145.000 Euro zurückfließen. Hieraus ergibt sich eine Gesamtrendite von: b rG 2 = b 3: 145.000 1 0,16 . 125.000 Neben dem von ROSE geforderten Rückfluss i.H.v. 62.500 Euro müssen an die Fremdkapitalgeber insgesamt 175.000 1,1 = 192.500 Euro zurückfließen. Insgesamt muss das Projekt b3 also in t = 1 einen Rückflussbetrag von 255.000 Euro aufweisen. Hieraus resultiert eine Gesamtrendite von: b rG 3 = 255.000 1 0,13 . 225.000 (6 P.) 7 Lösungshinweise zur Einsendearbeitarbeit 1 des A-Moduls „Finanzierungs- und entscheidungstheoretische Grundlagen der Betriebswirtschaftslehre“, Kurs 00091, KE 1,2 und 3, SS 2010 Aufgabe 3 15 Punkte Die MONA-LISA-GmbH hat mehrere Annuitätendarlehen aufgenommen und lässt diese einer näheren Analyse unterziehen. Markieren Sie folgende darauf bezogene Aussagen mit R, F, oder ?. a) Darlehen A, mit Darlehensbetrag von 800.000 Euro, hat eine Laufzeit von genau 10 Jahren und eine jeweils am Jahresende zahlbare Annuität von 100.000 Euro. (1) Die Summe aller während der gesamten Darlehenslaufzeit zu zahlenden Zinsen ... ... beträgt 200.000 Euro. R ... beträgt 800.000 Euro. F ... beträgt 1.000.000 Euro. F ... kann ohne genaue Kenntnis des vereinbarten Zinssatzes nicht exakt bestimmt werden. F (4 P.) Lösung: Die Gesamtheit der an die Bank zu zahlenden Annuitäten beläuft sich auf (10 100 =) 1.000 TEuro. Davon entfallen 800 TEuro auf die Tilgung, mithin verbleiben 200 TEuro als Zinszahlungen. (2) Der diesem Darlehen zugrundeliegende Kreditzins ... (4 P.) ... beträgt 4,00 %. F ... ist größer als 4,00 %. R ... beträgt 5,00 %. F ... ist größer als 5,00 %. F Lösung: Dem Darlehen entspricht ein Annuitätenfaktor von 100 : 800 = 0,125. Aus der Tabelle der Annuitätenfaktoren erkennt man, dass dem bei der vorgegebenen Laufzeit von 10 Jahren ein Zinssatz im Intervall oberhalb von 4 % und unterhalb von 5 % entspricht. 8 Lösungshinweise zur Einsendearbeitarbeit 1 des A-Moduls „Finanzierungs- und entscheidungstheoretische Grundlagen der Betriebswirtschaftslehre“, Kurs 00091, KE 1,2 und 3, SS 2010 b) Darlehen B mit einem Darlehensbetrag von 750.000 Euro weist einen jährlich nachschüssig zu belastenden Zins von 9 % und eine jeweils am Jahresende zahlbare Annuität von 93.075 Euro auf. (1) Die Laufzeit dieses Darlehens ... (4 P.) ... beträgt 12 Jahre. F ... beträgt mehr als 12 Jahre. R ... beträgt 15 Jahre. R ... beträgt mehr als 15 Jahre. F Lösung: Dem Darlehen entspricht ein Annuitätenfaktor von 93,075 : 750 = 0,1241. Bei einem Zinssatz von 9 % beträgt der auf glatte Laufzeiten und exakt konstante Zahlungen in allen Jahren bezogene Annuitätenfaktor für eine Laufzeit von 15 Jahren 0,1241. (2) Die am Ende des zweiten Jahres erfolgende Zinsbelastung beläuft sich auf rund... 60.000 Euro F 67.500 Euro F 65.198 Euro R 70.198 Euro F 71.500 Euro F 69.540 Euro F Lösung: Die im ersten Jahr zu zahlende Annuität setzt sich zu 0,09 750.000 = 67.500 Euro aus Zinsen und 25.575 Euro an Tilgung zusammen. Demnach verbleibt zu Beginn des zweiten Jahres eine Schuldsumme von 724.425 Euro. Die darauf zu zahlenden Zinsen betragen 0,09 724.425 = 65.198,25 Euro. (3 P.) 9 Lösungshinweise zur Einsendearbeitarbeit 1 des A-Moduls „Finanzierungs- und entscheidungstheoretische Grundlagen der Betriebswirtschaftslehre“, Kurs 00091, KE 1,2 und 3, SS 2010 Aufgabe 4 25 Punkte Der sportlich nicht immer „glückliche“ Fußballprofi GLÜCKLICH hat am 01.01.2009 bei der Lotterie „BAYERNGLÜCK“ den Hauptgewinn über 1 Mio. Euro erzielt. Da er gerade vom Management seines Vereins erfahren hat, dass sein Vertrag nicht verlängert wird, macht er sich Gedanken darüber, wie er den Lotteriegewinn zwecks Aufbesserung seiner Alterseinkünfte verwenden soll. Er denkt zunächst darüber nach, über welchen Betrag er in genau zwanzig Jahren verfügen kann, wenn er den Gesamtgewinn auf einem Konto mit jährlich nachschüssiger Zinsverrechnung anlegt und auf zwischenzeitliche Entnahmen gänzlich verzichtet. Nach kurzem Nachdenken kommt er zu dem Ergebnis, dass die Höhe des erzielbaren Endkontostandes sicherlich von den Zinsbedingungen am Finanzmarkt abhängt. Von den Banken A, B und C holt er sich folgende verbindliche Angebote für Geldanlagen mit einer Laufzeit von 20 Jahren ein: A: Anlagezins durchgängig 6 % p.a. für den Gesamtzeitraum B: Anlagezins durchgängig 4,5 % p.a. für die ersten zehn Anlageperioden und durchgängig 7,4 % p.a. für den Folgezeitraum C: Anlagezins durchgängig 7,4 % p.a. für die ersten zehn Anlageperioden und durchgängig 4,5 % p.a. für den Folgezeitraum. a) Bestimmen Sie für jedes der Angebote A, B und C den erreichbaren Endkontostand nach zwanzig Jahren! Für welches Angebot sollte sich GLÜCKLICH unter der Zielsetzung Endvermögensmaximierung entscheiden? Kommentieren Sie kurz Ihre numerischen Ergebnisse und versuchen Sie diese Ergebnisse zu verallgemeinern! Lösung: Zu bestimmen ist jeweils der Betrag, über den GLÜCKLICH nach genau 20 Jahren (also am 31.12.2028) verfügen kann, wenn er 1 Mio. Euro bei den Banken A, B oder C anlegt und während der gesamten Anlagedauer auf Entnahmen verzichtet. Da er sein Endvermögen maximieren möchte, wird GLÜCKLICH sich zwingend für das Angebot entscheiden, das zum höchsten Endkontostand CT im Zeitpunkt t = T = 20 führt. Dieser Endkontostand errechnet sich für beliebige Laufzeiten und beliebige Jahreszinssätze allgemein aus: CT C0 (1 r1) (1 r2 ) ... (1 rT ) . Ersetzt man die Zinssätze r1 bis rT durch die bei den Angeboten A bis C relevanten Zinssätze, so ergibt sich bei einem Anlagebetrag von 1 Mio. Euro: A 20 C20 1.000.000 1,06 1.000.000 3,2071 3.207.100 Euro . (15 P.) 10 Lösungshinweise zur Einsendearbeitarbeit 1 des A-Moduls „Finanzierungs- und entscheidungstheoretische Grundlagen der Betriebswirtschaftslehre“, Kurs 00091, KE 1,2 und 3, SS 2010 C20 1.000.000 1,045 1,074 1.000.000 1,5530 2,0419 3.171.071 Euro . B 10 10 C20 1.000.000 1,074 1,045 1.000.000 2,0419 1,5530 3.171.071 Euro . C 10 10 GLÜCKLICH sollte das Geld bei Bank A anlegen, also bei der Bank, bei der ihm über die gesamte Laufzeit hinweg der konstante Periodenzins geboten wird. Der Endkontostand bei den Angeboten B und C ist identisch. Die Reihenfolge der unterschiedlich hohen Periodenzinsen ist nicht nur im konkreten Beispiel irrelevant für die Höhe des erzielbaren Endkontostandes. Es gilt allgemein das Kommutativgesetz der Multiplikation. Der Endkontostand bei den Angeboten B und C ist zudem kleiner als der Endkontostand bei Angebot A. Konstante Periodenzinsen führen unter der Annahme eines gleich hohen (bzw. eines hier vorliegenden höheren) Durchschnittszinses immer zu einem höheren Endkontostand als wechselnde Periodenzinsen. Dies ergibt sich unmittelbar aus den mathematischen Zusammenhängen, die durch die aus der Schulzeit bekannte dritte Binomische Formel abgebildet werden. b) Als Fußballprofi weiß GLÜCKLICH, dass zwanzig Jahre eine lange Zeit sind, und kommt nach erneutem Nachdenken zu dem Ergebnis, dass er zwar nach wie vor den Gesamtbetrag von 1 Mio. Euro festverzinslich anlegen möchte, aber abweichend von seiner Ausgangsplanung an jedem Jahresende der Jahre 1 bis 19 eine konstante jährliche Entnahme in Höhe von 30.000 Euro vornehmen will. Angenommen, GLÜCKLICH erwägt nur noch, sein Geld bei den beiden Banken A und C anzulegen, die beide auch unter Berücksichtigung dieses Entnahmeplans unverändert bei ihren Anlagekonditionen bleiben. Für welches Angebot sollte sich GLÜCKLICH jetzt unter der Zielsetzung Endvermögensmaximierung entscheiden? Kommentieren Sie erneut Ihre numerischen Ergebnisse und versuchen Sie diese Ergebnisse zu verallgemeinern! Lösung: Zu bestimmen ist jetzt der Betrag, über den GLÜCKLICH nach genau 20 Jahren (also am 31.12.2028) verfügen kann, wenn er 1 Mio. Euro bei den Banken A oder C anlegt und in den Zeitpunkten t = 1 bis t = 19 jeweils einen konstanten Betrag in Höhe von 30.000 Euro abhebt. Da GLÜCKLICH weiterhin sein Endvermögen maximieren möchte, wird er sich auch im „Entnahmefall“ zwingend für das Angebot entscheiden, das zum höchsten Endkontostand CT im Zeitpunkt t = T = 20 führt. Bezeichnet man den Entnahmebetrag mit e*, so errechnet sich der Endkontostand für beliebige Anlagebeträge, beliebige Laufzeiten und beliebige Jahreszinssätze allgemein aus: (10 P.) 11 Lösungshinweise zur Einsendearbeitarbeit 1 des A-Moduls „Finanzierungs- und entscheidungstheoretische Grundlagen der Betriebswirtschaftslehre“, Kurs 00091, KE 1,2 und 3, SS 2010 * CT C0 (1 r1) (1 r2 ) ... (1 rT ) e* (1r2 )...(1rT ) e* (1r3 )...(1rT ) ... e (1 rT ) . Ersetzt man die Zinssätze durch die bei Angebot A bzw. C relevanten Zinssätze, so ergibt sich bei einem Anlagebetrag von 1 Mio. Euro und einem jährlichen Entnahmebetrag von 30.000 Euro: A C 20 (1.000.000 30.000 RBF(19J.; 6%)) 1, 06 20 (1.000.000 30.000 11,1581) 3, 2071 2.133.546 Euro . C 10 C20 1.000.000 1, 074 10 1, 045 30.000 RBF(10J.;7,4%) RBF(9J.;4,5%)1,074 10 1, 074 10 10 1, 045 1.000.000 2, 0419 1, 5530 30.000 6,8955 7.26880,4897 2, 0419 1, 5530 2.176.461 Euro . GLÜCKLICH sollte das Geld im betrachteten „Entnahmefall“ nicht mehr bei Bank A anlegen, sondern bei Bank C. Ohne dies hier zu zeigen, gilt darüber hinaus: Der Endkontostand bei den Angeboten B und C ist im „Entnahmefall“ nicht mehr identisch. Die Reihenfolge der unterschiedlich hohen Periodenzinsen ist jetzt also durchaus relevant. Angebot C führt im hier betrachteten „Entnahmefall“ zum maximal erreichbaren Endkontostand. 12