Japan und die Liquidität

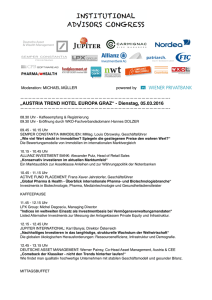

Werbung