PowerPoint-Präsentation

Werbung

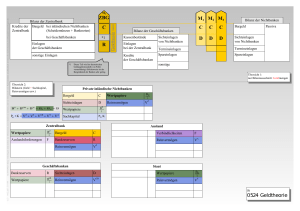

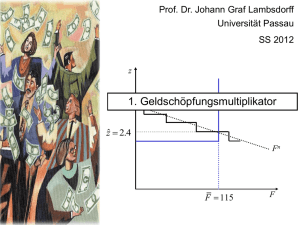

Prof. Dr. Johann Graf Lambsdorff Universität Passau SS 2009 z 1. Geldschöpfungsmultiplikator zˆ 2.4 Fn F 115 F Empfohlene Lektüre: Jarchow, H.-J.: Theorie und Politik des Geldes, 11. überarb. und wesentl. erw. Aufl., Göttingen: UTB, 2003, S. 1-20; 84-99; 451-455. Mankiw, Macroeconomics, 5. Aufl, 2003, S. 75-81. Funktionen des Geldes 1. Tauschmittelfunktion (Wertübertragungsfunktion). • Dies ist ein wichtiger Bestandteil einer arbeitsteiligen Wirtschaft, die hierdurch zu einer „Geldwirtschaft“ wird. • Naturaltausch ist kaum zu organisieren, da eine doppelte Übereinstimmung der Bedürfnisse oder eine Kette von Tauschtransaktionen organisiert werden muss. • Dies würde hohe Suchkosten implizieren. • Geld hilft dabei, den Tausch in Kauf und Verkauf aufzuspalten. 2. Recheneinheit; allgemeines Wertausdrucksmittel. • Der Wert aller Güter, Forderungen und Verbindlichkeiten wird in Einheiten ein und derselben Bezugsgröße ausgedrückt. • Werden 200 Güter gegeneinander getauscht, müssten (n(n-1))/2=19900 Austauschverhältnisse bekannt sein. • Ist ein Gut davon eine Recheneinheit, so reduziert sich die Anzahl der Austauschverhältnisse auf 199. • Dies bewirkt eine Einsparung an Informationskosten. 3. Wertaufbewahrungsfunktion; Wertspeicher. • Oftmals liegt eine zeitliche Trennung von Kauf und Verkauf vor. • Geld ermöglicht es, Kaufkraft zu „lagern“. • Geld hat hierbei allerdings den Nachteil, dass es keine Zinsen abwirft. • Andere Formen der Vermögensanlage (Sparguthaben, Wertpapiere oder Sachvermögen) bringen Zinsen, Dividenden, Pacht oder Mieten hervor. Außerdem partizipieren diese u.U. an Preissteigerungen. • Dafür ist Geld allerdings risikolos (keine Kursschwankungen). Was eignet sich als Geld? • Es darf keine hohen Übertragungskosten und Lagerkosten verursachen. • Homogenität: Alle Geldeinheiten weisen gleiche Beschaffenheit auf. • Teilbarkeit: Das Medium kann geteilt werden, ohne dabei an Wert zu verlieren. • Haltbarkeit: Kein Substanzverlust im Zeitablauf. • Seltenheit: Kleiner Gewichtseinheit kann man hohe Kaufkraft beimessen und somit Transportkosten gering halten. • Der Wert einer Geldeinheit darf keinen starken Schwankungen unterworfen sein; inflationäre Tendenzen sind also schädlich. Arten des Geldes • Warengeld (z.B. Weizen, Salz, Kaurimuscheln, Fische, Vieh, Häute, Metalle). - Metalle weisen die beste Eignung auf. - Mit der Ausprägung von Metall zu vollwertigen (durch den Stoffwert gedeckten) Münzen ist die letzte Stufe in der Entwicklung des Warengeldes erreicht. • Kreditgeld: Scheidemünzen (nicht vollwertige Münzen) und Noten. Sie haben keinen intrinsischen Wert. - In der Euro-Zone sind Wirtschaftseinheiten kraft Gesetzes zur Annahme von Euro-Bargeld verpflichtet. • Hahn (1965) konstatiert seine theoretische Verwunderung über die Existenz des Kreditgeldes (Hahn-Problem): “Why does fiat money have a positive value in exchange against goods and services even though it is not intrinsically useful?” • Warum messen Menschen etwas Wert bei, was für sie keinen Wert hat? • Diese Frage ist für Ökonomen sehr viel schwieriger zu beantworten, als man annehmen sollte. Eine ähnliche Verwunderung empfinden wir darüber, dass Menschen einander, teilweise entgegen ökonomischer Rationalität, Vertrauen entgegen bringen. Die Vorlesung kann eine solche Verwunderung nicht auflösen. • Zum Kreditgeld gehören neben Noten und Münzen auch das Buch- bzw. Giralgeld (Sichteinlagen, täglich fällige Einlagen). • Dies sind nicht verbriefte Forderungen an die Geschäftsbanken, welche auch Sichteinlagen oder täglich fällige Einlagen genannt werden. • Sie können zu jeder Zeit (also „auf Sicht“) in gesetzliche Zahlungsmittel umgetauscht werden. • Sie können im Wege der Überweisung oder durch Scheck übertragen werden. • Manche Forderungen an Geschäftsbanken sind dort längerfristig gebunden. • Für Termineinlagen kann eine Laufzeit von beispielsweise 30 Tagen vorgesehen werden. • Für Spareinlagen kann eine dreimonatige Kündigungsfrist vereinbart werden. • Solche Forderungen erfüllen die Wertaufbewahrungsfunktion des Geldes, da sie mit geringen Kosten und ohne Kursrisiko in Zahlungsmittel umgewandelt werden. • Da sie aber weniger liquide sind, können sie nur eingeschränkt als Geld bezeichnet werden. • Diese werden als „geldnahe Forderungen“ bezeichnet. Geldmengenkonzepte Die Geldmenge enthält zwei Komponenten: 1. Den im Nichtbankensektor befindlichen Gesamtbestand an Noten und Münzen. 2. Den im Nichtbankensektor befindlichen Gesamtbestand an Sichteinlagen • Noten, Münzen und Sichteinlagen im Besitz der Geschäftsbanken gehören nicht zur Geldmenge. Dies liegt daran, dass die Geldmenge als analytisches Konzept zur Erklärung bestimmter wirtschaftlicher Vorgänge Verwendung findet. Geld im Besitz der Geschäftsbanken dient anderen Zielen (Verrechnungsverkehr) als dasjenige der Nichtbanken. Geldmengenaggregate der Europäischen Zentralbank. Stand: Januar 2009 • Bargeldumlauf im Nichtbankensektor (712) • Sichteinlagen der Nichtbanken bei den Geschäftsbanken (3375) • Einlagen der Nichtbanken bei den Geschäftsbanken mit vereinbarter Laufzeit von bis zu zwei Jahren sowie mit vereinbarter Kündigungsfrist von bis zu drei Monaten (3972) • Repogeschäfte, Geldmarktfondsanteile und Geldmarktpapiere, Schuldverschreibungen bis zwei Jahre von Nichtbanken (1311) M1 M2 M3 Geldschöpfung • Aufgrund der verschiedenen Komponenten der Geldmenge ergibt sich die Frage nach der Entstehung von Geld. Hierbei wollen wir von der Existenz einer Mindestreserve zunächst absehen. • Angenommen die EZB kaufe Devisen von Nichtbanken im Wert von 1000 Mio € und bezahle hierfür in bar. • Sofern die EZB nur mit Geschäftsbanken solche Transaktionen durchführt, können wir uns vorstellen, dass die Geschäftsbanken die notwendigen Devisen von Nichtbanken im Zuge der Transaktion erwerben. • Hierdurch ist sofort die Geldmenge um diesen Betrag angestiegen. • Der Zahlungsempfänger wird Präferenzen haben, in welcher Form er Geld zu halten wünscht. • Sofern die Nichtbank nur einen Teil des zufließenden Geldes als Bargeld, C, zu halten wünscht, wird sie den Rest auf ein Girokonto bei der Bank A einzahlen. • Wir unterstellen, dass 1/5, also 200 Mio € in Form von Bargeld, C, gewünscht wird, also 800 Mio € als Sichteinlage. Dieses Verhältnis, b=1/4, nennen wir den Bargeldkoeffizienten. Bank A Bargeld +800 Sichteinlagen +800 • Den steigenden Sichteinlagen steht ein Bargeldabfluss aus dem Nichtbankensektor gegenüber. Die Geldmenge verändert sich dabei zunächst nicht. • Bank A hält nun „Tresorgeld“ (vault cash). Sie kann nun diese Summe verwenden, um zinstragende Wertpapiere, K, von Nichtbanken in gleicher Höhe zu kaufen. • Statt dem Ankauf von Wertpapieren, kann Bank A auch Direktkredite an Nichtbanken vergeben. • Im Gegenzug hierzu wird sie den Nichtbanken das Bargeld überlassen. Nun erhöht sich die Geldmenge um weitere 800 Mio €. • Nichtbanken werden das Bargeld nun verwenden, um Zahlungen durchzuführen. • Der Zahlungsempfänger wird die eingehenden 800 Mio € in Bargeld und Sichteinlagen aufteilen. Er wird 160 Mio € in Bargeld zu halten wünschen. Die restlichen 640 Mio € wird er bei seiner Geschäftsbank, Bank B, einzahlen und als Sichteinlagen halten. Bank A Bargeld - 800 Wertpapiere + 800 Bank B Bargeld Sichteinlagen + 640 + 640 • Den steigenden Sichteinlagen steht der Bargeldabfluss aus dem Nichtbankensektor gegenüber; die Geldmenge steigt zunächst nicht. • Bank B kann nun diese Summe aber erneut zum Ankauf von Wertpapieren, K, nutzen. • Durch den Verkauf der Werftpapiere fließen dem Verkäufer 640 Mio € zu und erhöhen nun erneut die Geldmenge. • Die Nichtbank wird erneut Zahlungen durchführen. • Der Zahlungsempfänger wünscht wiederum nur ein Fünftel des zufließenden Geldes in bar, C, zu halten und wird den Rest (512 Mio €) bei Bank A einzahlen, D. Bank A Bargeld Sichteinlagen + 512 + 512 Bank B Bargeld - 640 Wertpapiere + 640 • Die Sichteinlagen steigen also um weitere 512 Mio €. • Aufgrund des gleichzeitigen Bargeldabflusses ändert sich hierdurch nicht unmittelbar die Geldmenge. • Fließt das Bargeld aber durch Ankauf von Wertpapieren erneut den Nichtbanken zu, so ergibt sich erneut ein Anstieg der Geldmenge i.H.v. 512 Mio €. • Die anfängliche Erhöhung der Bargeldversorgung um 1000 Mio € führt zu einem multiplen Geldschöpfungsprozess, der durch folgendes Schaubild dargelegt wird. K 1000 b C D }M • Der Prozess hält so lange an, bis die anfänglich überschüssige Versorgung mit Bargeld nun freiwillig gehalten wird, also in einer gewünschten Bargeldhaltung der Nichtbanken aufgegangen ist. • Der gesamte Zuwachs der Geldmenge, DM, beträgt dann 5000 Mio €. • Dieser Geldschöpfungsprozess wird auch nicht dadurch gestört, dass Überweisungen an das Ausland getätigt werden. • Im Ausland ist nämlich die Haltung großer Bargeldbestände an Euro i.a. unerwünscht, weswegen diese in den Euroraum zurück transferiert werden (z.B. zum Kauf von Staatsanleihen). • Lediglich bei einer Verwendung auf Schwarzmärkten oder als Parallelwährung eines ausländischen Landes könnten größere Mengen an Bargeld im Ausland erwünscht sein. Diese wünschenswerte Bargeldhaltung ist aber bereits mit der Bargeldquote berücksichtigt. • In der Praxis wird die technische Durchführung der geschilderten Geldschöpfungsvorgänge einfacher gehandhabt. • Anstatt größere Mengen an Bargeld zu übertragen halten Banken Überschussreserven bei der Zentralbank. • Überschussreserven können durch eine einfache Überweisung auf andere Banken übertragen werden. • Erst wenn ein Kunde einen Teil seiner Sichteinlagen in bar abheben möchte, wird die Bank dann die Überschussreserven bei der EZB in Bargeld umtauschen. • Die Geldschöpfung verläuft anders bei Existenz einer Mindestreserve. • Zur Illustration vernachlässigen wir die Bargeldhaltung; die Nichtbanken halten somit nur Sichteinlagen. • Die Geschäftsbanken halten Zentralbankguthaben in Höhe eines bestimmten Prozentsatzes ihrer Sichteinlagen. Dies sind die obligatorischen Mindestreserven. Wir unterstellen einen unrealistisch hohen Satz von 20 v.H. Ausgangslage: Die Zentralbank kauft Devisen im Wert von 1000 Mio € von einer Nichtbank. Die Zentralbank bezahlt dies durch Überweisung auf das Konto der Nichtbank bei Bank A. Im Gegenzug erhält Bank A bei der Zentralbank eine Gutschrift. Hierdurch erhöht sich die Geldmenge um diesen Betrag. Auf die Sichteinlagen muss Mindestreserve entrichtet werden. Der Rest sind freiwillige Einlagen der Bank A bei der Zentralbank (Überschussreserven). Bilanz der Bank A (Periode 0) Mindestres. + 200 Mio Sichteinlagen + 1000 Mio M Überschussr. + 800 Mio Kauft die Bank A für 800 Mio € Wertpapiere von einer Nichtbank, so wird der Empfänger hiermit evtl. Zahlungen tätigen, welche bei einer anderen Bank (Bank B) zu Sichteinlagen werden. Bilanz der Bank A (Periode 1) Wertpapiere +800 Mio Überschussr. - 800 Mio Sichteinlagen +800 Mio Sichteinlagen - 800 Mio Bilanz der Bank B (Periode 1) Mindestres. + 160 Mio Überschussr. + 640 Mio Sichteinlagen +800 Mio M Kauft die Bank B nun Wertpapiere für 640 Mio €, so werden die uno actu entstandenen Sichteinlagen bei einer Zahlung der Nichtbank auf die Bank A übertragen. Es folgt für Periode 2: Bilanz der Bank B (Periode 2) Wertpapiere +640 Mio Sichteinlagen +640 Mio Überschussr. - 640 Mio Sichteinlagen - 640 Mio Bilanz der Bank A (Periode 2) Mindestres. + 128 Mio Überschussr. + 512 Mio Sichteinlagen +640 Mio M Offenbar folgt die Entwicklung einer geometrischen Reihe. Es gilt für die entstehenden Sichteinlagen, D: 2 D D 1000 (1 0, 2) 1000 (1 0, 2) 1000 ... t t 0 1 1 1000 1000 5000. 1 (1 0, 2) 0, 2 Die anfängliche Intervention der Zentralbank entspricht einer Ausweitung der monetären Basis (B), d.h. einem Geldmengenkonzept, welches sich auf von der Zentralbank zur Verfügung gestellte Liquidität bezieht. Allgemein gilt daher bei einem Mindestreservesatz : 1 DM DD DB. Allgemein wird die monetäre Basis (Basisgeld; high powered money), B, definiert als die Summe aus Banknotenumlauf zuzüglich Münzumlauf, C+CB + Einlagen der Geschäftsbanken bei der Zentralbank (Mindestreserve, Einlagenfazilität, Überschussreserve), MR+ÜR. Der Banknotenumlauf umfasst hierbei sowohl denjenigen der Nichtbanken, C, als auch denjenigen im Besitz der Geschäftsbanken, CB (vault cash). Im Rahmen des zuletzt vorgestellten Geldschöpfungsprozesses (ohne Bargeld) können Wertpapiere nur im Ausmaß der Überschussreserve gekauft werden, d.h. von dem Zentralbankguthaben muss die Mindestreserve abgezogen werden. Wurden alle Überschussreserven in Wertpapiere umgewandelt, so lautet die Bilanz der Geschäftsbanken: MR+K=D und DK=(1-)DD. Es folgt: 1 DK DB. Es gilt ferner: DMRDDDB. Die Ausweitung der monetären Basis wird letztlich in voller Höhe durch die zusätzliche Mindestreservehaltung absorbiert. In einer graphischen Darstellung ergibt sich folgender Multiplikatorprozess: MR K 1000 D }M • Tatsächlich finden sich in Bankenbilanzen eher nichtverbriefte Kredite. • Der Bestand an Wertpapieren fällt demgegenüber eher gering aus. • Für das hier dargestellte Geldangebot ist dennoch eine Anpassung des Wertpapierbestandes zentral. • Nicht-verbriefte Kredite bedürfen nämlich einer längeren Anbahnungsphase. • Daher dürfte die Anpassung primär dadurch stattfinden, dass Banken und Nichtbanken mit Wertpapieren handeln. • Aus der im Rahmen des Geldschöpfungsprozesses stattfindenden Kreditvergabe sollte nicht auf eine Erhöhung der Investitionen und der Güternachfrage geschlossen werden. Diese ändern sich per se durch die Geld- und Kreditschöpfung nicht. • Banken kaufen nämlich bei einer Erhöhung der Kreditvergabe lediglich Wertpapiere auf, die ansonsten vorher von privaten Akteuren gehalten wurden. Erhöhte Direktkredite an Unternehmen erhöhen dort die Finanzaktiva (Bilanzverlängerung), nicht aber die Investitionen. • Es findet somit lediglich eine Vermögensumschichtung statt, nicht aber eine Erhöhung des für Investitionen notwendigen Kapitalangebots.