18.01.2003

Werbung

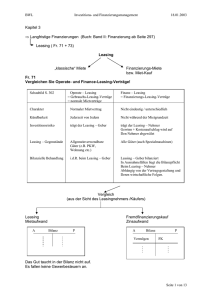

BWL Investitions- und Finanzierungsmanagement 18.01.2003 Kapitel 3 Langfristige Finanzierungen (Buch: Band II: Finanzierung ab Seite 297) Leasing ( Fr. 71 + 73) Leasing „klassische“ Miete Finanzierungs-Miete bzw. Miet-Kauf Fr. 71 Vergleichen Sie Operate- und Finance-Leasing-Verträge! Schaubild S. 302 Operate – Leasing = Gebrauchs-Leasing-Verträge = normale Mietverträge Finanz – Leasing = Finanzierungs-Leasing-Verträge Charakter Normaler Mietvertrag Nicht eindeutig / unterschiedlich Kündbarkeit Jederzeit von Jedem Nicht während der Mietgrundzeit Investitionsrisiko trägt der Leasing – Geber trägt der Leasing – Nehmer Gewinn + Kostenaufschlag wird auf Den Nehmer abgewälzt Leasing – Gegenstände Allgemeinverwendbare Güter (z.B. PKW, Wohnung etc.) Alle Güter (auch Spezialmaschinen) Bilanzielle Behandlung i.d.R. beim Leasing – Geber Leasing – Geber bilanziert In Ausnahmefällen liegt die Bilanzpflicht Beim Leasing – Nehmer Abhängig von der Vertragsgestaltung und Deren wirtschaftliche Folgen. Vergleich (aus der Sicht des Leasingnehmers /Käufers) Leasing Mietaufwand A Fremdfinanzierungskauf Zinsaufwand Bilanz P A Bilanz Vermögen P FK Das Gut taucht in der Bilanz nicht auf. Es fallen keine Gewerbesteuern an. Seite 1 von 13 BWL Investitions- und Finanzierungsmanagement 18.01.2003 Fr. 73 Welchen Einfluss üben Steuern auf den Vorteilhaftigkeitsvergleich zwischen Leasing und fremdfinanziertem Kauf aus? Im Band II: ab Seite 316 bei Leasing + (= Vorteil) : 1. Vorverlagerung von Aufwand 2. Minderung der Gewerbesteuer (Dauerschuldzinsen !) Fremdfinanzierung Kurzfristige Von Nichtbanken bereitgestellte Mittel Lieferantenkredit Kundeneinzahlung Factoring ( Forfaitierung) Von Kreditinstituten bereitgestellte Mittel Kredite Kontokorenkredit Lombardkredit Diskontkredit ( Negoziationskredit) Kreditleihe Akzeptkredit ( Rembourskredit) Avalkredit Fr. 74 Welche finanziellen Auswirkungen sind bei den kurzfristigen FremdfinanzierungsInstrumenten des Lieferantenkredits und der Kundenanzahlung zu beachten? Lieferantenkredit: Band II Seite 271 - Verkauf auf Ziel - Problem: Verzicht auf Skonto = „teuere“ Angelegenheit für den Lieferanten - Vorteil: schnelle und formlose Kreditgewährung im Rahmen des Kaufvertragsabschlusses Bsp.: 3 % Skontosatz 30 Tage Zahlungsziel 10 Tage „Skontofrist“ Zinssatz i = Zinssatz i = Zinssatz i = 0,03 30 – 10 360 Skontosatz Zahlungsziel – Skontofrist 0,03 20 360 360 Zinssatz i = 0,54 = 54 % p.A. Kundenanzahlung: Band II Seite 272 - Vorauszahlung i.d.R. mit Abnahmegarantie Seite 2 von 13 BWL Investitions- und Finanzierungsmanagement 18.01.2003 Fr. 75 Gehen Sie auf Funktionen und Formen des Factoring ein! Band II : Seite 497 Ein Großteil der produzierter Güter und Dienstleistungen von Unternehmungen wird unter Einräumung von Zahlungszielen verkauft. Die dadurch entstehenden (geplanten) Verzögerungen beim Zahlungseingang führen bei der Unternehmung zu (Finanzierungs-) Kosten. Darüber hinaus kommt es außerdem zu zusätzlichen (ungeplanten) Verspätungen bei der Bezahlung von Rechnungen, weil die eingeräumten Zahlungsziele überschritten werden, und zwar häufig ohne Zinsausgleich für den Zeitraum der Verspätung. Damit stellt sich die Frage nach Alternativen, die zu einer Beschleunigung des Zahlungsmittelzuflusses bei der liefernden Unternehmung führen. Eine Möglichkeit hierzu ist das Factoring. Factoring: = Finanzierungsgeschäft auf Basis des Verkaufs von Forderungsgesamtheiten an FactoringInstitute. Funktionen: (1) Finanzierungsfunktion ergibt sich aus dem vertraglich vereinbarten laufenden Verkauf und der Übertragung kurzfristiger Geldforderungen der Unternehmung im Wege einer Globalzession an ein Spezialfinanzierungsinstitut. Welches als Gegenleistung liquide Mittel in Form von Bankguthaben zu Verfügung stellt. (2) Die Delkrederefunktion Hier übernimmt der Factoring das Ausfallrisiko der angekauften Forderungen in voller Höhe. Die veräußernde Unternehmung hat dann dieses Ausfallrisiko nicht mehr zu tragen. Der Factoring-Kunde haftet allerdings gegenüber der Factoring-Gesellschaft für den rechtlichen Bestand der verkauften Forderungen. (3) Die Dienstleistung- oder Servicefunktion Der Factoring betreibt die Debitorenbuchhaltung, das Mahnwesen sowie das Inkasso. Diese Dienstleistungen können ausgedehnt werden auf die Fakturierung für den Factoring-Kunden, die Erstellung und Auswertung von Statistiken sowie auf eine betriebswirtschaftliche Beratung. Formen (1) echtes Factoring der Factor übernimmt neben der Finanzierungsfunktion auch die Delkrederefunktion Wird in Deutschland ausnahmslos praktiziert. (2) unechtes Factoring der Factor greift beim Ausfall bzw. Teilausfall einer Forderung auf den FactoringKunden zurück. D.h. die Delkrederefunktion entfällt. (3) offenes Factoring die Rechnungen des Factoring-Kunden enthalten einen Hinweis auf die Forderungsabtretung. Mit befreiender Wirkung kann der Schuldner dann nur noch unmittelbar an den Factor zahlen. (4) stille (nicht-notifizierte) Factoring zeichnet sich dagegen dadurch aus, dass der Schuldner des Factoring-Kunden nicht über die Abtretung informiert wird. Er zahlt weiterhin schuldbefreiend an den Factoring-Kunden, der die Zahlung für Rechnung des Factors treuhänderisch entgegennimmt und an diesen weiterzuleiten hat. Seite 3 von 13 BWL Investitions- und Finanzierungsmanagement 18.01.2003 Die Kredite Fr. 76 Was ist ein Kontokorrentkredit und aus welchen Kostenbestandteilen setzt er sich zusammen? Band II: Seite 273 Kontokorrentkredit: Kontoüberziehungsbetrag führt zu Kontokorrentkredit (Negativsaldo bei Girokonto) Hochflexibel aber teure Möglichkeit. Der Kontokorrentkreditnehmer muss verschiedene Teilpreise akzeptieren. Kostenbestandteile: (1) Sollzinsen: Zinsen auf die jeweils in Anspruch genommene Kredithöhe (so genannter Nettozinssatz) (2) Überziehungsprovision (3) Kreditprovision (4) Bereitstellungsprovision (5) Umsatzprovision oder Kontoführungsgebühren (6) Ersatz der Spesen und Barauszahlungen. Fr. 77 Was versteht man unter einem Lombardkredit? Lombardkredit: Band II: Seite 281 Kurzfristige Kredit mit Verpfändung beweglicher Vermögensgegenständen (Wertpapiere, Autos = Wertgegenstände). Preiswerte Variante. Dabei bleibt der Kreditnehmer als Pfandgeber stets Eigentümer des Pfandgegenstandes. Der Kreditgeber als Pfandnehmer wird dabei Besitzer des Pfandgegenstandes. Formen: (1) Effektenlombard Hier erfolgt die Kreditgewährung gegen Verpfändung von Effekten, also fungiblen Wertpapieren (Aktien, Industrieobligationen, Pfandbriefen, Anleihen der öffentlichen Hand) (2) Wechsellombard Da er teuerer als der Diskontkredit ist, beschränkt er sich auf die Deckung eines Kapitalbedarfs von nur wenigen Tagen. (3) Warenlombardgeschäft Einlagerung der Pfandobjekte bei einem Lagerhalter unter Mitverschluss der Bank. (4) Lombardierung von Rechten Hier kommen vor allem Forderungen in Frage, wobei die Verpfändung nur wirksam ist, wenn der Gläubiger sie dem Schuldner anzeigt. (Lebensversicherungspolicen) Seite 4 von 13 BWL Investitions- und Finanzierungsmanagement 18.01.2003 (5) Lombardierung von Edelmetallen, Schmucksteinen und Schmuckstücken Bedeutung nur in der Gold- und Schmuckindustrie. (z.B. Idar-Oberstein, Pforzheim, Schwäbisch Gmünd) Fr. 78 Charakterisieren Sie die verschiedenen Formen des Wechsels und zeigen Sie, wo der Anwendungsbereich des Diskontkredits und des Akzeptkredits jeweils liegt! Band II: Seite 274 Wechselformen: (1) eigener Wechsel das unbedingte Versprechen, eine bestimmte Geldsumme zu bezahlen (Ich verpflichte mich zu Zahlung) (2) gezogener Wechsel die unbedingte Anweisung, eine bestimmte Geldsumme zu bezahlen ( Ich werde verpflichtet zur Zahlung) Wechselkreditformen: (1) Der Diskontkredit Verkauf/Abtretung einer Wechselforderung vor Fälligkeit an ein Kreditinstitut zum Zwecke der Kreditgewährung (z.B. gezogener Wechsel wird weiter verkauft) (2) Akzeptkredit (Band II: Seite 288) Akzeptierung eines Wechsels durch eine Bank (Kreditleihe) = Zahlungsversprechen (z.B.: Ich „Bank“, akzeptiere dass XY mir einen Betrag (X) schuldet. ) XY kann mit dem Akzeptkredit zum Lieferanten und damit einen Liquidationsnachweis erbringen. Fr. 79 Erläutern Sie die Begriffe - Rembourskredit - Negoziationskredit - Forfaitierung - Avalkredit (1) Avalkredit (Band II: Seite 288) ähnlich wie Akzeptkredit. Kreditleihe durch Übernahme eines Zahlungsversprechens eines Kreditinstitutes. / Garantie bzw. Bürgschaft. Z.B. : Versprechen des Bauherr an den Bauunternehmer durch die Bank = Unterstützungsgeschäft (2) Forfaitierung Einzelforderungsverkauf (mit Delkrederefunktion) (3) Rembourskredit Akzeptkredit im Auslandsgeschäft = Absicherung von Zielverkäufen im Außenhandel. Die Bank des Importeurs akzeptiert in dessen Auftrag und für dessen Rechnung eine Tratte des Exporteurs gegen Aushändigung akkreditivmäßiger Dokumente. Der Exporteur erhält gegen Übergabe der Dokumente an die Remboursbank den Ausfuhrerlös in Form eines Bankakzepts. (4) Negoziationskredit Variante des Rembourskredits (nur etwas schneller), auf Basis des Diskontkredites (z.B. die Bank gibt grünes Licht für ein bestimmtes Geschäft im Ausland) Seite 5 von 13 BWL Investitions- und Finanzierungsmanagement 18.01.2003 Fr. 81 Welche Arten von Optionen kennen Sie? Stellen Sie die jeweiligen Motive der Kontraktpartner dar! (Band II: Seite 339) Fr. 82 Vergleichen Sie die Finanzierungsinstrumente Future und Forward Rate Agreement! Future (Band II: Seite 365) Finanzmanagement mit Forward Rate Agreements (Band II. Seite 380) Fr. 83 Stellen Sie den Ablauf eines Währungsswaps dar! (Band II: Seite 356) Innenfinanzierung = Cashflow-Finanzierung (Band II: ab Seite 427) Innenfinanzierung Selbstfinanzierung aus Vermögenszuwachs und dadurch bedingtem Kapitalzuwachs Band II: Seite 440 Umschichtungsfinanzierung aus Vermögensumschichtung und dadurch bedingtem Kapitalzuwachs Band II: Seite 481 Rückstellungsfinanzierung Band II: Seite 448 Offene Selbstfinanzierung - Thesaurierung von Gewinnen - Rückfluss von Abschreibungsgegenwerten (kalkulatorische Abschreibung; bilanzielle Abschreibungen) - Erwartung von Ansprüchen von Seiten Dritter Stille Selbstfinanzierung Stille Rücklagen - Nichtaktivierung effektiv vorhandene Vermögenswerte - Vermögensunterbewertung durch AufwandsmehrVerrechnung - Schuldenüberbewertung durch AufwandsmehrVerrechnung - Verkauf von Fordehrungen Factoring (Band II: S. 497) - Verkauf nicht betriebsnotwendigen Vermögensgegenständen Band II: S. 510 - Verkürzung der Kapitalbindungsdauer (Rationalisierungsmaßnahmen) Bildung von (langfristige) Rückstellungen - Erkennbarer Verlust (vom Vertragspartner nicht erfüllter Vertrag) Ertragssteuerzahlung; indirekte negative Finanzierungswirkung des steuerlichen Gewinns. Tritt dagegen die Inanspruchnahme nicht ein, so ist die Rückstellung aufzulösen und der gesamte Rückstellungsbetrag als Ertrag erfolgswirksam auszuweisen. Seite 6 von 13 BWL Investitions- und Finanzierungsmanagement 18.01.2003 Z.B.: - 1.000 + 500 + 500 + 500 Cashflow/Einzahlungsüberschuss Abschr.: - 333 - 333 - 333 Gewinn: + 167 + 167 + 167 Gewinn + Abschreibungen Selbstfinanzierung Umschichtung - Finanzierung aus Abschreibungen ( 333 €) - Sonstige Umschichtung ( 0 €) (insbesondere Desinvestition) = Cashflow (z.B. Kauf von Fußballstadion) dienen dazu kurzfristig liquide zu werden Rückstellungsfinanzierung ( 0 €) Fr. 84 Zeigen Sie die unterschiedlichen Auswirkungen von offener und stiller Selbstfinanzierung! Führen Sie einige Möglichkeiten zur stillen Selbstfinanzierung auf! (Band II: ab Seite 427) Selbstfinanzierung Finanzierung aus Gewinn Offene Selbstfinanzierung Stille Selbstfinanzierung Gewinn vor Steuer 15 % Gewerbesteuer 167,00 - 25,05 Stille Rücklagen (z.B. Sonderabschreibung) zu versteuerndes Einkommen 141,95 Gewinn vor Steuer Stille Rücklagen Körperschaftssteuer (26,5%) - 34,62 Jahresüberschuss/ Gewinn nach Steuer (Vermögen/EK) V 104,33 (Fahrrad 667 €) Bilanz 0,00 - 0,00 104,33 Jahresüberschuss/ Gewinn nach Steuer Steuerbelastung : = ca. 40 % (15 + 26,5) A Gewinn Steuer (ca. 40 %) 167,00 - 167,00 0,00 A Bilanz P V 167 € EK (Fahrrad 500 €) Gewinnrücklagen 0 € P EK Gewinnrücklagen 104,33 Thesaurierung (Gewinnrückführung) d.h. nicht Ausschüttung Ich veranlasse eine Sonderabschreibung in Höhe meines Gewinnes und bringe damit mein „Gewinn vor Steuer“ auf 0. Durch die Sonderabschreibung vermindert sich der Wert des Fahrrades von 667 € um die Sonderabschreibungssumme, auf 500 € Seite 7 von 13 BWL Investitions- und Finanzierungsmanagement 18.01.2003 Fr. 85 Was versteht man unter der Finanzierung aus Abschreibungsgegenwerten? Erläutern Sie in diesem Zusammenhang beispielhaft, was man unter dem Kapazitätserweiterungseffekt versteht! Welche Einschränkungen sind bezüglich des Kapazitätserweiterungseffektes zu machen? Band II: ab Seite 483 und ab Seite 490 Exkurs: Innenfinanzierung aus Vermögensumschichtung Und dadurch bedingter Kapitalfreisetzung Finanzierung aus Abschreibung Grundeffekt Kapitalfreisetzungs- bzw. Kapazitätserweiterungseffekt Aus dem betrieblichen Umsatzprozess unabhängig vom betrieblichen Umsatzprozess Kapitalfreisetzung durch den Rückfluss von Abschreibungsgegenwerten Kapitalfreisetzung durch den Verkauf von Fordehrungen - Factoring - Forfaitierung - Asset Backed Securities Kapitalfreisetzung durch den Verkauf (nicht) betriebsnotwendiger Vermögensgegenstände Kapitalfreisetzung durch Verkürzung der Kapitalbindungsdauer (Rationalisierungsmaßnahmen) Kapitalfreisetzung durch den Rückfluss von Abschreibungsgegenwerten bedeutet, dass einer Unternehmung aus der Veräußerung betrieblicher Leistungen Umsatzerlöse zufließen, in denen ihr u.a. Abschreibungen auf abnutzbare Vermögensgegenstände des Anlagevermögens vergütet werden. Ein sich anschließender Liquiditätsabfluss in Höhe der in den Umsatzeinzahlungen enthaltenen Abschreibungsbeträge (Abschreibungsgegenwerte) wird durch die erfolgswirksame Verrechnung dieser Abschreibungsbeträge verhindert. Die Unternehmung erhält auf diese Weise disponibles Kapital. Basis: 5 Maschinen auf Eigenkapital-Basis à 1.000 € mit einer Nutzungsdauer (ND) von 5 Jahren Zeitperioden 1 2 3 4 5 6 Anfangsbestand (AB) 5 x 1.000 = 5.000 Stand am Anfang Der Periode 5 x 1.000 = 5.000 6 x 1.000 = 6.000 7 x 1.000 = 7.000 8 x 1.000 = 8.000 10 x 1.000 = 10.000 7 x 1.000 = 7.000 Zugänge durch Abschreibung des freigesetzten Kapitals - + 1 x 1.000 + 1 x 1.000 + 1 x 1.000 2 x 1.000 2 x 1.000 Abschreibungen 5 x -200 = - 1.000 6 x –200 = -1.200 5 200 6 8 x – 200 = -1.600 + ( - 600) = -2.200 200 8 10 x –200 = -2000 + ( - 200) = - 2.200 200 -5 10 7 x -200 = -1.400 + (-200) = -1.600 Rest Abgang Anzahl der Maschinen 7 x –200 = -1.400 + (- 200) = -1.600 600 7 7 Seite 8 von 13 BWL Investitions- und Finanzierungsmanagement 18.01.2003 Fr. 87 Was versteht man unter Pensionsrückstellungen? Welche Aufgabe kommt ihnen zu? Worin besteht der Finanzierungseffekt von Pensionsrückstellungen und wovon hängt er ab? Band II: Seite 448, 451, 463 Pensionsrückstellungen - Alterversorgungszusage des Unternehmens für seine Mitarbeiter (Bindung der Mittel im Unternehmen) - Personalaufwand mit späterer Auszahlung und somit Mitarbeiterbindung an das Unternehmen - Finanzierungseffekt Bsp.: Barwert Teilwert 6 % à 20 Jahre Barwert Auf einmal Zuführung Pensionszusage Gegenwartswert 30 Eintritt 45 Zusage 65 Rentenalter Jahre Zinseszinsen sowie biologische Wahrscheinlichkeiten (Sterne- und Invaliditätswahrscheinlichkeit) sind zu berücksichtigen. Grundsätzlich soll erreicht werden, dass die in der aktiven Phase des Arbeitnehmers (zwischen dem Zeitpunkt der Pensionszusage und dem Eintritt des Versorgungsfalls) jährlich der Pensionsrückstellung zugeführten Beträge (unter Berücksichtigung von Zinsen und Zinseszins ) in dem Jahr, in dem der Versorgungsfall eintritt, dem Kapitalwert der zu erwartenden Pensionsleistungen entsprechen. Positive Finanzierungswirkungen indirekte Finanzierungseffekte: Der angesprochene Einfluss auf die Liquiditätssituation der Unternehmung nur über die Verminderung der Ertragssteuerbemessungsgrundlage bzw. über die Verminderung des Jahresüberschusses ergibt. = Indirekte Liquiditätswirkung von Erfolgsgrößen Negative Finanzierungswirkungen direkte Finanzierungseffekte: In Falle der Inanspruchnahme: die Auflösung der Rückstellung sowohl handels- als auch steuerrechtlich in vollem Umfang erfolgsunwirksam verrechnet wird und zugleich eine entsprechende Auszahlung zu leisten oder eine entsprechende Mindereinzahlung festzustellen ist. In Höhe des gesamten Auszahlungsbetrags ergibt sich eine direkte negative Auswirkung auf die finanzielle Situation der Unternehmung (direkte Liquiditätswirkung von Zahlungsgrößen). Seite 9 von 13 BWL Investitions- und Finanzierungsmanagement 18.01.2003 indirekte Finanzierungseffekte: Die völlige oder teilweise erfolgswirksame Auflösung der Rückstellung aufgrund fehlender oder nicht vollständiger Inanspruchnahme, erhöhen den steuer- und handelsrechtlichen Gewinn. Kapitel 4 Finanzwirtschaftliche Entscheidungen Entscheidungen über Finanzierungsmaßnahmen Liquidität und Finanzplanung [Fragen 88 – 91] (Band III: Seite 2) - Aufgaben: 1.Abstimmung der Ein- und Auszahlungen Liquiditätsrechnung und –erhaltung. 2. Abstimmung Kapitalbedarf mit Finanzierungsmöglichkeiten - Prognose: 1. Regressionsanalyse [Erfahrungen aus der Vergangenheit für die Zukunft ableiten] 2. Kausale Ansätze [von der jetzigen Rendite, die Möglichkeiten für die Zukunft ableiten. (vom schlimmsten Fall ausgehen!!)] - Anpassungsmaßnahmen: Fr. 90 (prüfungsrelevant) Fr. 90 Nennen und erläutern Sie die Anpassungsmaßnahmen, die im Fall der Überdeckung bzw. der Unterdeckung ergriffen werden können! Band III: Seite 16 Finanzwirtschaftliche Anpassungsmaßnahmen Maßnahmen bei Unterdeckung Maßnahmen bei Überdeckung - Ausnutzung freier Kreditlinie - Kreditvergabe auf einen festen Termin ( Festgeldanlage) - Kredit(neu)aufnahme - Kreditprolongation/Kreditsubstitution (nur wenn der Kredit in der Periode mit einem Finanzierungsfehlbetrag zur Rückzahlung Fällig wird) - Eigenkapitalerhöhung (i.d.R. Bareinlagen; die Langfristigkeit der Maßnahme ist u beachten) - Erwerb von Finanztiteln (z.B. Schuldverschreibungen, Aktien) - Eigenkapitalrückzahlung durch Entnahme - (vorzeitige) Kredittilgung: z.B. Sondertilgung (beachte: Kreditkonditionen) - Verkauf von Finanztiteln (z.B. Schuldverschreibungen, Aktien) - Verkauf von Forderungen (Factoring) - Leasing (Sale-and-lease-back) Seite 10 von 13 BWL Investitions- und Finanzierungsmanagement 18.01.2003 Güterwirtschaftliche Anpassungsmaßnahmen Maßnahmen bei Unterdeckung Maßnahmen bei Überdeckung - Verzögerung umsatzbedingter Auszahlungen (beachte: Skontoabzugsmöglichkeiten) =Verzögerung bei Bezahlung der Lieferanten - Skontoinanspruchnahme durch beschleunigte Auszahlungen für offene Lieferantenrechnungen - Verkürzung der Kapitalbindungsdauer (z.B. Reduzierung der Lagerbestände, Rationalisierungsmaßnahmen - Materialeinkäufe in günstigen Mengen gegen Barzahlung (Preisnachlässe, aber höhere Lagerbestände) - Verzicht auf Durchführung von Sachinvestitionen und dadurch kurzzeitige Einsparung der Anschaffungskosten - Einräumung längerer Zahlungsziele in Kunden (nur wenn Aussicht auf Umsatzsteigerung und daraus resultierende Aussicht auf Erfolgssteigerung besteht) - Personalfreisetzung im Rahmen von Rationalisierungsmaßnahmen - Vorziehen geplanter Ersatz- und Rationalisierungsinvestitionen - Verkauf von – insbesondere nicht betriebsnotwendigen - Sachvermögen Fr. 91 Zeigen Sie die Vorgehensweise bei der statischen Ermittlung des Kapitalbedarfs! Band III: Seite 17 Kapitalbedarf AV (Anlagevermögen) + UV (Umlaufvermögen) Bindungszeit Bindungsbetrag Kapitalstrukturgestaltung (Band III, Seite 33) Einzelne in der Bilanz ausgewiesene Vermögenspositionen bzw. Gruppen von Aktivpositionen zu bestimmten Passivpositionen der Bilanz bzw. zu Gruppen von Passivpositionen in Beziehung gesetzt werden. Bestimmungsfaktoren für die Gruppenbildung: - Dauer der Kapitalbildung in den einzelnen Vermögenspositionen - Dauer der Kapitalüberlassung durch die Geldgeber Seite 11 von 13 BWL Investitions- und Finanzierungsmanagement 18.01.2003 Fr. 92 Stellen Sie die wichtigsten Kapitalstrukturregeln dar ! Wie beurteilen sie die Aussagekraft dieser Regeln? Horizontale Kapital-Vermögensstrukturregeln (1) „Goldene Bankregel“ und „Goldene Finanzierungsregel“ [Fristenkongruenz!] a) Goldene Bankregel: Forderung, dass sich die einer Unternehmung zur Verfügung stehenden finanziellen Mittel und deren Verwendung in ihrer Fristigkeit entsprechen b) Goldene Finanzierungsregel: Zwischen der Dauer der Bindung des Vermögensmittels, also die Dauer des einzelnen Kapitalbedürfnisses, und der Dauer, während welcher das zur Deckung des Kapitalbedürfnisses herangezogene Kapital zur Verfügung steht, muss Übereinstimmung herrschen. (2) Goldene Bilanzregel [Bilanzkennzahlen Liquiditätskennzahlen ! ] Sie orientier sich an der in der Praxis bekannten Gliederung der Aktivseite von Bilanzen in Anlage- und Umlaufvermögen bzw. der Passivseite in Eigen- und (lang- und kurzfristiges) Fremdkapital. Berücksichtigt also als Folge der Bilanzgliederungsprinzipien ebenfalls die Bindungsdauer der Aktiva sowie die Rechtsstellung der einzelnen Kapitalgeber und die Überlassungsdauer des Kapitals. Allgemeine Forderung: langfristig gebundenes Vermögen sei durch langfristig zur Verfügung stehendes Kapital zu finanzieren, während kurzfristig gebundenes Vermögen auch durch kurzfristig überlassenes Kapital finanziert werden könne. Goldene Bilanzregel : 1. Forderung der vollständigen Finanzierung des AV durch EK 2. Forderung, dass das AV langfristig zu finanzieren sei, das durch EK, aber auch durch langfristiges FK geschehen könne 3. Forderung, dass alle langfristig gebundenen Vermögenspositionen langfristig zu finanzieren seien. Vertikale Kapitalstrukturregeln Die Verwendung der finanziellen Mitteln bleibt hier völlig unberücksichtigt; es geht ausschließlich um die Zusammensetzung des in der Bilanz ausgewiesenen EK und FK. Regel: (1) (2) (3) (4) Mindestanteil des EK am GK (EK-Quote) Mindestrelation des EK zum FK (EK-Koeffizient) Höchstrelation des FK zum EK (Verschuldungs-Koeffizient) Höchstanteil des KF am GK (FK-Quote oder Anpassungskoeffizient) Leverage-Effekt (Band III: Seite 45) Ekr = GKr + (GKr – FKKosten) FK EK Seite 12 von 13 BWL Investitions- und Finanzierungsmanagement 18.01.2003 Fr. 94 Skizzieren Sie den Einfluss der Besteuerung auf Finanzierungsentscheidungen und gehen Sie auf die Sanierung als Sondermaßnahme der Finanzierung ein ! Band III: ab Seite 71 Einfluss der Steuer auf Finanzierungsmaßnahmen und Sanierung Steuer: FK (Fremdfinanzierung) privilegiert im Vergleich zu EK Finanzwirtschaftlich (Finanzwirtschaftliche Anpassungsmaßnahmen) Sanierung: Band III: S. 82 Güterwirtschaftlich (Güterwirtschaftliche Anpassungsmaßnahmen) s.o. Fr. 90 Fr. 95 Ordnen Sie in das finanzwirtschaftliche Gefüge ein - die Analyse festverzinslicher Wertpapiere - die Portfolio Selection und das CAMP - die Aktienanalyse Entscheidungen über Finanzinvestitionen Fr. 96 Stellen Sie eine Beziehung der finanz- und erfolgswirtschaftlichen Analyse zu den finanzwirtschaftlichen Entscheidungen her! Finanz- und erfolgswirtschaftliche Analyse - Kreditwürdigkeitsprüfung (Band II: S. 48, 59, 68) (Band III: S. 10, 89, 93) Unternehmensbewertung (Band III: S. 176) Due Diligence (Band II. S. 82) Erweiterte JA - Analyse Fr. 97 Stellen Sie das System des Finanzmanagements in systematischer Weise dar ! Seite 13 von 13