AUSBLICK 2017 – USA Der US-Ausblick für das Jahr 2017 steht im

Werbung

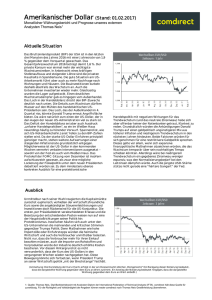

AUSBLICK 2017 – USA Auszug aus der Publikation „Rententrends“ vom 21. Dezember 2016 Der US-Ausblick für das Jahr 2017 steht im Zeichen des neu gewählten Präsidenten Donald Trump, seiner voraussichtlichen Wirtschaftspolitik sowie seiner Außenpolitik. Disruptive Entscheidungen stellen eine Gefahr für die US- und die Weltwirtschaft dar. Lesen Sie mehr auf den folgenden Seiten. Die vollständige Publikation „Rententrends“ mit den entsprechenden compliancerelevanten Hinweisen finden Sie auf der Seite UP unter http://www.unternehmerpositionen.de/fileadmin/user_upload/Rententrends_Dezember_2016.pdf Vereinigte Staaten: Konjunktur- und Zinsprognose Ausblick 2017 Der US-Ausblick für das kommende Jahr steht im Zeichen des neu gewählten Präsidenten Donald Trump, seiner voraussichtlichen Wirtschaftspolitik sowie seiner Außenpolitik. Das andere große Thema ist die Geldpolitik der US-Notenbank. In Bezug auf die künftige Wirtschaftspolitik erwarten wir deutliche Steuersenkungen, die das Wachstum kurzfristig stimulieren werden. Die hohen Erwartungen an ein Infrastrukturausgabenprogramm halten wir für überzogen, da sich der republikanisch dominierte Kongress vermutlich gegen höhere Investitionsausgaben stellen wird. Negative Wachstumsimpulse dürften von der Handelspolitik kommen, die wahrscheinlich wesentlich protektionistischer ausfallen wird als dies bisher der Fall ist. Dafür spricht beispielsweise die Ankündigung von Trump, das Transpazifische Abkommen TPP nicht ratifizieren zu wollen. Auch in der Außenpolitik könnte es zu einem Bruch mit der bisherigen Linie der US-Strategie kommen, wie einige diplomatische Scharmützel Trumps mit China um den Status von Taiwan zeigen. Die Unsicherheiten, mit denen der Amtsantritt Donald Trumps und dem insgesamt politisch unerfahrenem Kabinett verbunden ist (siehe dazu das Fokus-Thema „Das Trump-Kabinett“), dürfte die derzeit hohe Dynamik der US-Wirtschaft etwas dämpfen, aber immer noch einen BIP-Zuwachs von 2,4 % ermöglichen (2016: 1,5 %). Der Kerninflationsindex PCE Ende 2017 wird wahrscheinlich 2,0 % höher liegen als Ende 2016. Die Fed, die sich in der Vergangenheit durch große Vorsicht ausgezeichnet hat, dürfte erst im zweiten Halbjahr 2017 erneut tätig werden und ihren Leitzins zwei Mal anheben, nachdem sie am 14. Dezember den Zins auf 0,5 % bis 0,75 % angehoben hat. Ausblick im Zeichen von Trump Am 20. Januar wird Donald Trump zum 45. Präsidenten der Vereinigten Staaten vereidigt. Selten zuvor war der wirtschaftliche Ausblick der USA so eng verbunden mit dem Regierungswechsel. Bei Trumps Vorgänger Barack Obama (2009 bis 2017) ging es um dessen Fähigkeiten, die Wirtschaft in der schwersten Wirtschaftskrise seit dem zweiten Weltkrieg so zu managen, dass die Krise nicht vollkommen außer Kontrolle gerät. Präsident George W. Bush (2001 bis 2009) hat wirtschaftspolitisch keine bleibenden Spuren hinterlassen, wohl aber die Außenpolitik u.a. durch den Irakkrieg entscheidend geprägt. Und Bill Clinton (1993 bis 2001) konnte in seiner Amtszeit von den positiven Effekten des Internetbooms profitieren. Trump jedoch scheint sich anzuschicken, mit radikalen Kurswechseln in das Wirtschaftsgeschehen einzugreifen. Das erklärte Ziel ist eine Belebung des Wirtschaftswachstums. Dies soll mit Hilfe von Steuersenkungen, einem Infrastrukturprogramm, der Deregulierung des Energie- und des Finanzmarktsektors sowie Protektionismus geschehen. Abgesehen davon, dass einige dieser Maßnahmen (wie Zölle und die massenweise Ausweisung von Immigranten) eher wachstumsfeindlich sind, könnten ein stärkerer Dollar und höhere Zinsen dem Ziel einer größeren Wachstumsbeschleunigung einen Strich durch die Rechnung machen. Wie realistisch sind die wirtschaftspolitischen Vorhaben? Steuersenkungen und Deregulierung sind Teil der DNA der Republikaner. Man spricht heute immer noch von den so genannten Reaganomics und meint damit genau diese beiden Punkte. Dass unter Reagan die Staatsschulden von 30 % des BIP zu Beginn seiner Amtszeit auf 50 % des BIP zum Ende seiner Amtszeit stiegen, wird von vielen Republikanern gerne ignoriert. Stattdessen beruft man sich wie Reagan auf die so genannte Laffer-Kurve: Diese Theorie besagt, dass die Steuerbelastung bereits so hoch ist, dass viele Unternehmen und private Haushalte verstärkt Steuerschlupflöcher nutzen, ins Ausland abwandern oder schlichtweg weniger produzieren. Würde man die Steuern senken, wäre das Ergebnis ein höheres statt ein nied- HSH NORDBANK.DE WERBEMITTEILUNG Dr. Cyrus de la Rubia Telefon: +49 40–3333–15260 Renditeentwicklung (kurzfristig) in Prozent, p.a. 3,0 2,0 1,0 0,0 Dec 15 Apr 16 2jährige T-Notes Aug 16 Dec 16 10jährige T-Notes Renditeentwicklung (langfristig) in Prozent, p.a. Quelle: Bloomberg, HSH Nordbank 4,0 3,0 2,0 1,0 0,0 Dec 11 Dec 12 Dec 13 Dec 14 2jährige T-Notes Dec 15 Dec 16 10jährige T-Notes Anmerkung: Aus Sicht eines Euro-Investors können die Renditen ausländischer Anleihen wie US-Staatsanleihen infolge von Währungsschwankungen steigen oder fallen. Berichtszeitraum Kurzfristig: Beginn: 21.12.2015, Ende: 21.12.2016 Langfristig: Beginn: 21.12.2011, Ende: 21.12.2016 Wichtige Termine 2017 20.1 . 1 .2. 1 5.3. 3.5. 1 4.6. 26.7 . 20.9. 1 .1 1 . 1 3.1 2. RENTENTRENDS 21. Dezember 2016 Vereidigung des neuen Präsidenten Fed-Zinsentscheid Fed-Zinsentscheid Fed-Zinsentscheid Fed-Zinsentscheid Fed-Zinsentscheid Fed-Zinsentscheid Fed-Zinsentscheid Fed-Zinsentscheid SEITE 15 rigeres Steueraufkommen, weil der Anreiz zur Steuervermeidung sinkt. Kurz: Die versprochenen Steuersenkungen dürften weitestgehend realisiert werden. Dafür spricht auch, dass der ehemalige Partner der Investmentbank Goldman Sachs, Steven Mnuchin, als Finanzminister vorgesehen ist. Auf das Wirtschaftswachstum sollte sich dies insbesondere in der zweiten Jahreshälfte von 2017 positiv auswirken. US Konjunkturprognose Q3 Q4 Q1 Q2 Q3 Q4 16 16e 17e 17e 17e 17e 2 ,1 2 ,0 2 ,0 2 ,2 2 ,2 2 ,2 -0 ,6 -0 ,5 3 ,0 2 ,2 3 ,0 3 ,0 0 ,5 2 ,4 2 ,5 2 ,9 3 ,7 3 ,7 1 ,9 1 0 ,0 2 ,0 3 ,0 3 ,0 3 ,0 2 ,0 2 ,7 2 ,1 2 ,4 2 ,0 2 ,5 4 ,0 4 ,0 2 ,0 1,5 2,4 2,3 2,9 1,9 3,0 2,1 2,4 2,6 1 ,8 2 ,0 2 ,2 1 ,7 1 ,8 1 ,8 1 ,9 1 ,9 2 ,0 16e 17e 1 8e Pr iv a t er V er br a u ch 2 ,5 2 ,2 2 ,2 In v est it ion en ** 0 ,4 1 ,5 2 ,1 St a a t sv er br a u ch 0 ,9 2 ,3 3 ,2 Ex por t e 0 ,8 3 ,5 Im por t e 0 ,7 BIP In fla t ion (PCE Ker n r a t e)* In %, QoQ, annualisiert; e = erwartet *YoY Periodenendstand, ** ohne Lagerhaltungskomponente Quelle: HSH Nordbank Hinweis: Prognosen sind kein verlässlicher Indikator für die künftige Entwicklung. Bei den angekündigten Infrastrukturausgaben muss man wesentlich skeptischer sein. Es ist unwahrscheinlich, dass der republikanisch dominierte Kongress einem groß angelegten Ausgabenprogramm zustimmen wird. Bislang ist stets von einem 1000 Mrd. US-Dollar Programm die Rede. Ein Blick dahinter offenbart jedoch, wie unwahrscheinlich dessen Realisierung ist: Bisher liegt nur ein Vorschlag auf dem Tisch, privaten Investoren Steuererleichterungen von 137 Mrd. US-Dollar anzubieten, mit denen Investitionsprojekte von 1000 Mrd. US-Dollar angestoßen werden sollen. Ein Weg könnten so genannten Public Private Partnerships (PPP) sein, bei denen der Staat dem Investor entweder über die Weiterleitung von Steuereinnahmen oder über ein Mautsystem einen Anreiz bietet, entsprechende Infrastrukturprojekte zu finanzieren. Dabei gibt es jedoch zahlreiche Probleme. Unter anderem sind PPP-Verträge in der Regel kompliziert und eignen sich nur für eine begrenzte Anzahl von Projekten. Mit anderen Worten: Nur ein Bruchteil der notwendigen Infrastrukturinvestitionen würden tatsächlich über dieses Modell getätigt werden. Die Erwartungen an ein massives Infrastrukturprogramm könnten vermutlich nur erfüllt werden, wenn die Regierung direkt Projekte finanziert. Jedoch würde es nicht zu der republikanischen Linie passen, die stets die Rolle des Staates klein halten möchte. Von dieser Seite sind daher weder größere Wachstums- noch Inflationsimpulse für die kommenden Jahre zu erwarten. Gegenwind durch Marktreaktionen möglich Die Erwartung einer expansiven Fiskalpolitik kombiniert mit der Aussicht auf mehrere Leitzinserhöhungen durch die US-Notenbank hat den US-Dollar gegenüber praktisch allen Währungen aufwerten lassen. Der Dollar-Index, der die Stärke des Dollars gegen einen breiten Währungskorb misst, hat seit der Wahl von Donald Trump am 8. November um 6 % zugelegt. Dies schwächt die Wettbewerbsfähigkeit der US-Exporteure und führt zu niedrigeren Auslandsgewinnen von amerikanischen Unternehmen. Zur Jahresmitte 2017 dürfte der US-Dollar gegenüber dem Euro die Parität erreicht haben, wobei auch europaspezifische Faktoren (vor allem die politische Unsicherheit in Folge der Wahlen) eine Rolle spielen. Es besteht daher das Risiko einer von den Exporten ausgehenden Wachstumsverlangsamung. Auch von der Zinsseite könnte Gegenwind kommen. Sollten die langfristigen Renditen ihren Anstieg in der Weise fortsetzen, wie das in den vergangenen Wochen der Fall gewesen ist (wovon wir nicht ausgehen), könnte insbesondere der Wohnungsbausektor ins Stolpern geraten. Aber auch der Automobilsektor sowie andere Industrien, die langlebige Konsumgüter verkaufen und wo Ratenzahlungen üblich sind, könnten unter Druck geraten. Zu beachten ist bei alledem, dass die US-Wirtschaft angesichts einer Arbeitslosenquote von nur 4,6 % HSH NORDBANK.DE WERBEMITTEILUNG RENTENTRENDS 21. Dezember 2016 SEITE 16 gut ausgelastet ist. Jeder Nachfrageschub dürfte von der Industrie eher mit Preisanhebungen als mit Produktionsausweitungen beantwortet werden, da der Spielraum für eine höhere Produktion begrenzt ist. Eine höhere Inflation würde zudem die US-Notenbank in die Zwickmühle bringen: Sollte sie dann die Leitzinsen rascher als vorgesehen erhöhen und damit riskieren, dass die Wirtschaft wieder den Rückwärtsgang einlegt? Oder sollte sie sich zurückhalten und etwas höhere Inflation tolerieren, und dabei aber höhere langfristige Renditen in Kauf nehmen, die sich ebenfalls als wachstumsfeindlich erweisen können? Wir tendieren zu der zweiten Variante, so denn der Inflationsdruck tatsächlich zunehmen sollte. Die schwierige Aufgabe der Fed Die Präsidentin der US-Notenbank, Janet Yellen, steht vor dem schwierigsten Jahr ihrer Amtszeit. Drei Szenarien sind möglich und die ersten beiden davon würden die Fed-Chefin vor eine kaum lösbare Aufgabe stellen. Szenario 1: Sollten die langfristigen Renditen ihren sprunghaften Anstieg fortsetzen und beispielsweise schon im Sommer bei 5 % (zehnjährige T-Notes) liegen, stünde die Fed vor der Wahl, dem Marktgeschehen seinen Lauf zu lassen und einen Rückfall in die Rezession zu riskieren, oder aber mit der Ankündigung eines neuen QEProgramms die Bondmärkte in ruhigeres Gewässer zurückzuführen. Letzteres würde jedoch zu einem fatalen Glaubwürdigkeitsproblem führen, da dann niemand mehr erklären könnte, wie die US-Notenbank jemals die Überschussliquidität aus den Finanzmärkten zurückzuholen gedenkt. Die Kontrolle über die Zentralbankgeldmenge und die Geldmarktzinsen würde der Fed abhanden kommen. US Zinsprognose 2 0 .1 2 .2 0 1 6 Ma r -1 7 Ju n -1 7 Sep-1 7 Dec-1 7 Ma r -1 8 0 ,5 - 0 ,7 5 1 ,0 0 1 ,2 4 0 ,5 0 - 0 ,7 5 1 ,0 0 1 ,1 5 0 ,5 0 - 0 ,7 5 1 ,0 5 1 ,2 0 0 ,7 5 - 1 ,0 0 1 ,1 5 1 ,3 0 1 ,0 0 - 1 ,2 5 1 ,4 0 1 ,5 5 1 ,2 5 -1 ,5 0 1 ,6 5 1 ,8 0 5 j-T -Not es 2 ,0 6 2 ,0 0 2 ,0 0 2 ,1 0 2 ,2 5 2 ,4 5 1 0 j. T -Not es 2 ,5 8 2 ,6 0 2 ,6 0 2 ,7 0 2 ,8 5 2 ,9 5 2 j. Sw a ps 1 ,5 1 1 ,3 0 1 ,3 5 1 ,4 5 1 ,7 0 1 ,9 5 5 j. Sw a ps 2 ,0 9 2 ,0 0 2 ,0 0 2 ,1 5 2 ,3 0 2 ,5 0 1 0 j. Sw a ps 2 ,4 8 Periodenende, in Prozent, p.a. Quelle: HSH Nordbank 2 ,5 0 2 ,5 5 2 ,7 0 2 ,9 5 3 ,0 5 Fed fu n ds 3 -M USD Libor 2 j. T -Not es Anmerkung: Die Prognosen der HSH Nordbank werden alle sechs Wochen überprüft und gegebenenfalls angepasst. Aus Sicht eines Euro-Investors können die Renditen ausländischer Anleihen wie USStaatsanleihen infolge von Währungsschwankungen steigen oder fallen. Hinweis: Prognosen sind kein verlässlicher Indikator für die künftige Wertentwicklung. Szenario 2: Außenpolitische Fehltritte oder die radikale Umsetzung einiger wachstumsfeindlicher Wahlversprechen könnten das Land schon bald in Richtung Stagnation führen und für die Fed ein ähnliches Dilemma provozieren wie in einem Szenario stark steigender Renditen. Eine protektionistische Welle würde zudem die Gefahr eine Stagflation in sich bergen, da die Importrechnung deutlich teurer und auch der US-Dollar in diesem Fall kräftig an Wert verlieren würde. Szenario 3: Dieses Szenario ist das von uns erwartete. Zwar dürfte die Wirtschaft in den ersten 100 Tagen der Amtszeit Trumps etwas ernüchtert reagieren und den derzeit herrschenden Optimismus dämpfen. Die Ankündigung von radikalen Steuersenkungen und Deregulierungsmaßnahmen sollten aber reichen, um das Wachstum zu beleben und die Inflation weiter leicht steigen zu lassen. Die Fed reagiert darauf mit zwei Zinsschritten in der zweiten Jahreshälfte, während die langfristigen Renditen verhalten steigen sollten, und zwar auf 2,85 % per Jahresende 2017. Dieses relativ ruhige Umfeld wird die Fed nutzen, um dann im Jahr 2018 drei weitere Zinsanhebungen durchzuführen. Die Normalisierung der Geldpolitik dürfte in 2018 auch einher gehen mit dem allmählichen Abschmelzen der Fed-Bilanz. Dies geschieht voraussichtlich durch den Verzicht auf die Reinvestition von Zahlungen aus fälligen Anleihen sowie durch den diskretionären Verkauf von Bonds am Sekundärmarkt. HSH NORDBANK.DE WERBEMITTEILUNG RENTENTRENDS 21. Dezember 2016 SEITE 17