terschiedlicher Erklärungsmuster Prof. Dr. Jan Priew

Werbung

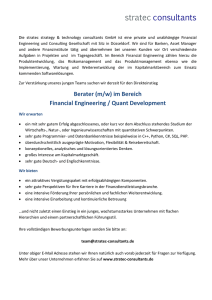

DRAFT Von der US Subprime-Krise zur Weltwirtschaftskrise – eine Diskussion unterschiedlicher Erklärungsmuster Prof. Dr. Jan Priewe 1. Fragestellungen 2. Vorherrschende Erklärungen – wichtig, aber zu kurz gegriffen 3. Die vernachlässigte Rolle „globaler Ungleichgewichte“ 4. Neuer Finanzkapitalismus und ungleiche Einkommensverteilung 5. Toxische Theorien, gefährliche Interessenkonstellationen 6. Fazit Abbildung Tagung „Keynes 2.0 – Perspektiven einer modernen keynesianischen Wirtschaftstheorie und –politik“ Karlsruhe 9.-11. Oktober 2009 1 1. Fragestellungen Die gegenwärtige Krise wird, so mein Eindruck, in den Medien und auch in der wirtschaftswissenschaftlichen Diskussion nicht gut verstanden. Es ist ähnlich wie mit der großen Depression, deren Ursachen noch heute diskutiert werden. In der Öffentlichkeit wird die Ursachenfrage schnell durch die Suche nach Schuldigen erledigt: Banker, Bonuszahlungen, Gier, Korruption und Spekulation; andere sehen tragisches menschliches Versagen oder kontingente Entscheidungen wie die Nicht-Rettung von Lehman Bros., die eine Lawine ins Rollen brachte. Das alles ist nicht falsch, aber doch nicht richtig. Es handelt sich ganz offensichtlich um eine „systemische Krise“, in der viele Faktoren zusammenwirken. Wie konnte es zu einer solchen Gier kommen, die es zuvor nicht gab, wieso kann aus einem kleinen FinanzmarktSegment der Subprime-Hypotheken eine gewaltige Wirtschaftskrise werden mit Verlusten in der Größenordnung von 10% und mehr des Weltsozialprodukts? Warum können die Eigentümer gewinnorientierter Unternehmen derart hohe Bonuszahlungen zulassen? Diese Schuldzuweisungen haben nur die Gischt der ökonomischen Sturmflut im Visier. In der wirtschaftswissenschaftlichen Diskussion dominieren eher andere Erklärungen, die im Finanzsektor selbst ansetzen, vorwiegend in den USA, oder bei den Aufsichtsorganen, bei der Deregulierungstendenz und der Geldpolitik der Fed (vgl. Hellwig 2008, Krahnen/Franke 2009, Sinn 2008). Borio/Drehmann (2009) von der BIZ weisen darauf hin, dass die meisten Finanzkrisen der Geschichte durch vorangehende exzessive Kreditvergabe und Vermögenspreisblasen entstanden sind. Dass genau diese Risiken nicht frühzeitig erkannt wurden, betonen Erklärungsansätze, die auf einen Mangel an „makroprudentieller“ Bankenaufsicht rekurrieren (Brunnermeier et al. 2009). In diesem Bereich liegen auch die vorherrschenden wirtschaftspolitischen Antworten auf die Krise, wie sie etwa von der G20 in Pittsburgh und dem Financial Stability Forum (2009) formuliert werden. So interessant diese Erklärungen und Schlussfolgerungen sind, sie greifen bei weitem zu kurz. Die Rolle der globalen Ungleichgewichte im Handel und folglich bei Kapitalströmen wird ausgeklammert, ebenso die Einbettung der Finanzkrise in ein Entwicklungsmuster der makroökonomischen und strukturellen Entwicklung der führenden OECD-Länder, das andernorts als „finance-led capitalism“ beschrieben wurde (vgl. Hein et al. 2008). Im Folgenden wird die These herausgearbeitet, dass man zwischen den direkten oder unmittelbaren Ursachen der Finanzkrise und den indirekten bzw. mittelbaren Ursachen einer realwirtschaftlichen Entwicklung, welche die Finanzkrise erst möglich gemacht hat, unterscheiden sollte. Folglich muss 2 dem Abbau der globalen Ungleichgewichte und der Minderung der „Finanzialisierung“ der Realwirtschaft in der wirtschaftspolitischen Diskussion mehr Augenmerk geschenkt werden. Bevor ich einen Überblick über verschiedene Erklärungsansätze gebe, sollen ein paar Begriffe und ihre Zusammenhänge geklärt werden. Um was für eine Krise handelt es sich eigentlich? Der Begriff Subprime-Krise beschreibt nur den Ausgangspunkt der Krise, die zudem auf die USA beschränkt ist. Finanzsektorkrisen sind Zusammenbrüche von Banken und Nichtbanken oder „nur“ das Platzen von Vermögensmarktblasen, die möglicherweise gravierende Auswirkungen auf die Realwirtschaft haben. Dies muss aber nicht zwangsläufig so sein. Finanzkrisen können relativ abgekoppelt von der Realwirtschaft sein, wenngleich nie vollständig. Beispielsweise schlugen sich die Auswirkungen der dotcom-Blase 2001 nur in einer milden Rezession nieder, zumal eine Bankenkrise ausblieb. Eine globale Finanzkrise gab es 2007-9 nicht, sie konzentrierte sich auf die wichtigsten OECD-Länder, einige osteuropäische Länder und ein paar Entwicklungsländer. In dieser Finanzkrise sind die realwirtschaftlichen Auswirkungen extrem stark, insbesondere weil es zu einer Bankenkrise kam und das Platzen der Immobilienpreisblase die Bauwirtschaft und die privaten Haushalte in einigen Ländern massiv traf. Die realwirtschaftliche Krise in der Folge der Finanzkrise (aber auch in der Folge anderer Entwicklungen) indessen ist global. Da die Finanzsektorentwicklung nicht abgekoppelt von der Realwirtschaft ist, ist die Finanzsektorkrise wie zuvor der Finanzsektorboom eingebettet in die Realwirtschaft, aus der heraus sie sich entwickelte. Die Finanzsektorbooms der verschiedensten Art in den entwickelten Ländern haben die Konstitution der Realwirtschaft maßgeblich geprägt. Ist die Unterscheidung von Real- und Finanzwirtschaft überhaupt sinnvoll? Die Realwirtschaft produziert Güter Dienstleistungen, der Finanzsektor bietet besondere Dienstleistungen an: Finanzdienstleistungen. Diese sollten in ihrer gesamtwirtschaftlichen Funktion die Realwirtschaft fördern, sie aber nicht stören oder zerstören. Diese dienende Funktion unterscheidet sie von der Realwirtschaft. Die Bereitstellung von Geld, Kredit und Wertpapieren als solche erfüllt nicht direkt irgendwelche Bedürfnisse. Obwohl die Realwirtschaft ohne die Dienstleistungen des Finanzsektors in einer Geldwirtschaft nicht existieren könnte, ist die Unterscheidung von Real- und Finanzwirtschaft ebenso notwendig wie die Unterscheidung von Geld und Gütern. Im Folgenden soll nur kursorisch auf die unmittelbaren Ursachenanalysen der Finanzkrise im engeren Sinne eingegangen werden. Der Schwerpunkt liegt auf den mittelbaren Ursachen oder Voraussetzungen der Krise, insbesondere den globalen Ungleichgewichten und der Ent- 3 wicklung des anglo-amerikanischen Kapitalismusmodells in Richtung neuer Finanzkapitalismus. 2. Vorherrschende Erklärungen – wichtig, aber zu kurz gegriffen Abgesehen von den erwähnten populären Schuldzuweisungen, die wenig erklären, dominieren Analysen, welche die unmittelbaren oder direkten Erklärungen fokussieren (z.B. Shiller 2008; Akerlof/Shiller 2009; Brunnermeier 2009, Crotty 2008). Ich sehe hier in erster Linie Erklärungen, die auf vier verschiedene Formen von Marktversagen verweisen (vgl. Abb. am Ende): mikroökonomisches Marktversagen von Banken und Nichtbanken; Marktversagen von bestimmten Finanzinstrumenten; Marktversagen von Finanzmärkten in Form spekulativer Blasen; Marktversagen bei Rating-Agenturen. Alternativ oder komplementär wird auf drei Varianten von Staatsversagen hingewiesen: die Banken- und Finanzmarktaufsicht; die Notenbanken hinsichtlich ihrer Geldpolitik und ihrer Beteiligung an der Bankenaufsicht; und der für das Aufsichtswesen letztlich zuständige Gesetzgeber bzw. die entsprechende Regierungsapparate. Schaut man genauer in die verschiedenen Erklärungen, dann werden durchaus erhebliche Unterschiede in den Akzentsetzungen deutlich. Zentral ist das mikroökonomische Marktversagen angesichts der gezielten Ausnutzung und Schaffung von Informationsasymmetrie, die Erhöhung der Risikoneigung, die Ausnutzung des Vertrauens in Staat und Zentralbank als Garanten der Finanzstabilität in letzter Instanz. Einige verweisen auf toxische Finanzinstrumente in der Folge von Finanzinnovationen, andere halten die Instrumente nicht für das eigentliche Problem, sondern ihren exzessiven Gebrauch. Diese verschiedenen Formen von Marktversagen, in vielerlei Hinsicht klassische Gründe für Bankenkrisen, konnten sich jedoch nur durchsetzen, weil Staatsversagen, getrieben von Ideologie und Finanzlobby, hinzukam. Auf drei ganz unterschiedliche Erklärungsmuster soll hier kurz eingegangen werden. Die einen behaupten, ohne die sehr expansive Geldpolitik der Fed wäre die Krise nicht möglich gewesen. Diese Sicht impliziert, dass die Geldmenge letztlich von der Zentralbank steuerbar ist, aber durchaus nicht zwangsläufig zu Güterpreis-Inflation führen muss, sondern auch Vermögenspreisinflation erzeugen kann. Ferner wird impliziert, dass es Aufgabe der Zentralbank sei, hier der Fed, Vermögenspreisinflation zu bekämpfen. Dies wirft freilich erhebliche theoretische und politische Probleme auf. Auf eine zweite Kritik der Notenbankpolitik wird selten hingewiesen. Durchaus nicht wenige Beobachter hatten auf das Risiko hingewiesen, dass eine restriktive Geldpolitik der Fed die Hauspreisblase zum Platzen bringen wird; Bernanke, dies 4 darf man vermuten, hat dieses Risiko bewusst in Kauf genommen und die Folgewirkungen ähnlich wie 2001 für so gering gehalten, dass sie durch aggressive Zinssenkungen aufgefangen werden können. Das ist die Logik von inflation targeting und New Consensus, mit der charakteristischen Überschätzung der Wirksamkeit der Geldpolitik. Eine moderate Zinserhöhung und eine stärker restriktive Fiskalpolitik wäre zweifellos der bessere policy mix gewesen. Diese eher postkeynesianische Sicht war nicht einmal im Denkrepertoire der Verantwortlichen vorhanden, aber auch wohl kaum politisch durchsetzbar. Eine dritte Sicht, die heute viele kritische Bankenexperten wie Charles Goodhart und Ökonomen in der BIZ vertreten, betont indessen das Fehlen makroprudentieller Bankenaufsicht (Brunnermeier et al. 2009). Systemische Bankenkrisen können selbst dann entstehen, wenn jede einzelne Bank als „intakt“ bewertet wird. Grundsätzlich verhalten sich Banken hinsichtlich Kreditvergabe und Risikoeinschätzung prozyklisch. Daher sei eine neue antizyklische Aufsicht notwendig, die in Basel II, obwohl noch gar nicht realisiert, eingebaut werden müsse. Insgesamt müsse die Eigenkapitalquote der Banken erhöht und zudem antizyklisch variiert werden, in Abhängigkeit von der Einschätzung, wann die leverage der Banken zu hoch ist. Dies impliziert letztlich, dass die traditionelle mikroprudentielle Bankenaufsicht nicht die entscheidende Ursache der Krise war und dass die Bankenaufsicht bzw. die Zentralbank, der wohl die makroprudentielle Aufsicht zufallen müsste, eine neue Aufgabe erwächst. Nicht Deregulierung, sondern falsche Regulierung sei das Problem. Diese Sicht legt die Auffassung nahe, obwohl selten explizit gesagt, dass die traditionelle Bankenaufsicht den Wettlauf von Finanzinnovationen und Regulierung unwiderruflich verloren hat. Die makroprudentielle Sicht betont, dass Finanzsystemstabilität oberste Priorität der Zentralbankpolitik werden müsse, auszustatten mit eigenen Instrumenten. Sie muss damit auch Vermögenspreisblasen identifizieren und bekämpfen. Das wäre gewissermaßen ein Paradigmenwechsel der Zentralbankpolitik. Auf die Schwierigkeiten, die mit diesem Vorschlag, der in etwas verwässerter Form in die G20-Beschlüsse eingegangen ist, will ich hier nur hinweisen. Ohne auf die Unterschiede der auf den Finanzsektor fokussierten Sichtweisen genauer einzugehen, will ich hier thesenhaft meine eigene Auffassung festhalten: - Es handelt sich um eine klassische Vermögenspreis- und Spekulationskrise mit einem enormen, erklärungsbedürftigen Finanzvolumen auf der Basis von Finanzinnovationen, die ein rasantes Wachstum in den letzten Jahren aufwiesen. - Die verschiedenen dargestellten Ursachen müssen im Systemzusammenhang gesehen werden, sie spielen alle eine Rolle. 5 - Bestimmte neue Finanzprodukte stehen an herausragender Position, weniger die Subprime-Hypotheken selbst als insbesondere die multiple Verbriefung, CDOs und CDS sowie Schattenbanken als organisatorische Innovationen. Dies hat zu einem überkomplexen Kartenhaus, einem gewaltigen Turmbau zu Babel, geführt, der insbesondere auch nicht von einer internationalen Überwachung, nicht einmal statistischer Art, begleitet war. Insofern handelt es sich auch um eine Krise der Globalisierung der Finanzmärkte. - Die vorherrschenden Risiko-Modelle waren auf der Basis der vorherrschenden Theorien, Techniken und Modelle systematisch fehlerhaft, mikroökonomisch wie makroökonomisch (kritisch dazu Taleb 2005). - Die Akzeleratoren einer systemischen Finanzkrise und ihrer Transmissionskanäle in die Realwirtschaft wurden bis zur Pleite von Lehman Bros. falsch eingeschätzt (vgl. Brunnermeier 2009). - Die traditionelle mikroökonomische Bankenaufsicht war den Finanzinnovationen nicht gewachsen, zersplittert, teilweise selbst auf der Basis der geltenden Gesetze unfähig, und international unzureichend koordiniert. Zweckgesellschaften und diverse Nichtbanken blieben weitgehend ohne Kontrolle, obwohl ihr Handeln Banken maßgeblich beeinflusst. Systemische Finanzrisiken wurden kaum erfasst, einerseits wegen mangelnder makroprudentieller Aufsicht der Zentralbanken, des Financial Stability Forum und des IWF, teilweise auch der BIZ, andererseits weil kritischen Stimmen kein Gehör geschenkt wurde. Alle angeführten Ursachen im Bereich der Finanzsektoren können wesentliche Faktoren, die indirekt die Voraussetzungen für die Finanzkrise und die nachfolgende Weltrezession schufen, nicht erklären. Sie greifen zu kurz. Die genannten Faktoren konzentrieren sich auf die Seite des Angebots von Finanzprodukten, vernachlässigen aber die Erklärung der riesigen Nachfrage nach hochriskanten Finanzprodukten. Der US-Finanzsektor wurde mit Nachfrage nach Wertpapieren der verschiedensten Art seitens der Kapitalanleger aus aller Welt geflutet, und dies nicht erst seit Anfang dieses Jahrzehnts. Die USA, teilweise auch Großbritannien, wurde zum Magnet für riskante Anlagen, abgesehen von anderen Kapitalzuflüssen. Der Rückgang der Konsumquote der privaten Haushalte unter Null hatte eine wichtige Ursache in steigenden Vermögenspreisen, die u.a. durch starke Kapitalströme aus dem Ausland zustande kamen. Das Wachstumsmuster der vergangenen Jahre, getrieben von nicht-nachhaltigem privaten Konsum, Wohnungsbauinvestitionen und hohem Staatsdefizit bei mäßigen Unternehmensinvestitionen, war ohne die Kapitalzuflüsse aus dem Rest der Welt gar nicht möglich. Die Tatsache, das der US-Dollar trotz Existenz des Euro die unangefochtene Reservewährung 6 der Welt ist, verminderte das Währungsrisiko von ausländischen Finanzanlagern in den USA. Der Währungsbonus trug dazu bei, dass übermäßige Finanzmarktrisiken eingegangen wurden. Alle diese makroökonomischen Faktoren waren eine notwendige Voraussetzung der Krise. Die reine Finanzmarktanalyse blendet sie aus. Zu einem erheblichen Teil beruhen sie auf einer weltwirtschaftlichen Konstellation, die unter dem Stichwort „globale Ungleichgewichte“ seit langem kontrovers geführt wird (vgl. Eichengreen 2007, für einen kurzen Überblick Priewe 2008). Allerdings ist der kausale Zusammenhang zwischen diesen Ungleichgewichten und der Finanzkrise in den meisten Analysen nicht sehr klar. 3. Die vernachlässigte Rolle „globaler Ungleichgewichte“ Als globale Ungleichgewichte werden üblicherweise die weltweiten Leistungsbilanzungleichgewichte zwischen Überschussländern und d e m großen Defizitland, den USA, bezeichnet, das etwa 75% aller Leistungsbilanzdefizite der Welt ausmacht. 2007 kamen die Leistungsbilanzüberschüsse aller Überschussländer zu 55% von China, Japan und Deutschland, der Rest vor allem von den OPEC-Ländern und anderen Rohstoffexporteuren (Priewe 2008). Zwar gibt es das Leistungsbilanzdefizit der USA schein seit den 1980er Jahren, an- und abschwellend, aber seit 1992, als es erstmals wieder ausgeglichen war, nahm es fast kontinuierlich zu. Knapp 1/3 des Handelsbilanzdefizits der USA besteht bilateral gegenüber China, Tendenz steigend. Das Defizit drückt eine schwache internationale Wettbewerbsfähigkeit der US-Unternehmen aus, die sogar 1995-2002 durch reale effektive Abwertung verschlechtert wurde; seit 2002 sinkt der reale Außenwert des Dollar wieder etwas. Von sehr vielen Beobachtern wurde diese Konstellation als nicht-nachhaltig und sogar gefährlich angesehen - falls es zu einer abrupten Dollar-Abwertung kommt, wenn Anleger ihr Kapital aus den USA abziehen. Viele rechneten mit einer allmählichen Korrektur durch die Rationalität der Märkte (so etwa der deutsche SVR). Jedoch kam es nicht zu einer Dollarkrise, sondern zu einer Finanzkrise. Möglicherweise steht die Währungskrise noch aus. Die Diskussion über die globalen Ungleichgewichte hat sich auf die Güterströme konzentriert, die Kapitalströme aber vernachlässigt. Dies ist insofern irreführend, weil die Kapitalströme eine Budgetrestriktion für Defizitländer sind und überdies die Wechselkurse in einem Floating-Regime weitgehend bestimmen. Nicht nur Wolfgang Stützel sah die Kapitalbilanzsalden als Ursache der Leistungsbilanzsalden (Stützel 1978, S. 125 ff.). Die Kapitalströme haben ein viel größeres Brutto-Volumen gegenüber den Handelsströmen, da bei ersteren die Umschichtung gewaltiger Finanzkapitalbestände zu den laufenden grenzüberschreitenden Sparströmen 7 hinzukommt. Die Kapitalzuflüsse bei anhaltendem Leistungsbilanzdefizit kumulieren sich und erreichen im Verhältnis zum Bruttoinlandsprodukt ein sehr hohes Bestandsniveau. Rund die Hälfte der Zuflüsse in die USA waren in den letzten Jahren durch Zunahme der Reservehaltung der Zentralbanken inkl. Staatsfonds, vorwiegend der Schwellenländer, bedingt, der Rest waren privatwirtschaftliche Finanzanlegen. Die ersteren sind vorwiegend riskoavers, d.h. T-Bills und ähnliche Anleihen werden gekauft, die anderen jagen eher nach höheren Renditen und Risiken. Gewissermaßen passten sich die USA dieser Nachfrage nach Finanzprodukten an. Da die Wall-Street höhere Eigenkapitalrenditen als der Rest der Welt erzielte, wird hier der Maßstab für die Renditen anderer Anleger gesetzt. Die Gründe für die Kapitalflüsse der großen Überschussländer sind unterschiedlich. China und anderen Schwellenländer betreiben einerseits eine neo-merkantilistische Handelspolitik, um Wachstum und Beschäftigung zu sichern, andererseits benutzen sie den Dollar als nominalen Wechselkursanker, der im Notfall angesichts zunehmender Liberalisierung des grenzüberschreitenden Kapitalverkehrs mit hohen Reserven gesichert werden soll. In Deutschland herrscht seit langem eine strukturelle Binnenmarktschwäche bei extremer Exportorientierung dank realer Abwertung (bezogen auf die Lohnstückkostenentwicklung). Die Leistungsbilanzüberschüsse, die zwar überwiegend im europäischen Handel entstehen, werden zum Teil in den USA angelegt. Japans hohe Handelsbilanzüberschüsse resultieren ebenfalls aus realer Abwertung, angesichts latenter Deflation. Schließlich werden Petrodollars und Rohstoffexportdollars vorzugsweise im Reservewährungsland angelegt, ebenso wie das Fluchtkapital aus einer Vielzahl von Ländern. Während die privatwirtschaftlichen Kapitalströme in den USA je nach Renditeschwankungen an- und abschwellen und so Wechselkursschwankungen hervorrufen, trägt die Anlage von Währungsreserven zur Stabilisierung des Dollar gegenüber den jeweiligen Währungen bei, so dass der reale effektive Außenwert des Dollar nur begrenzt schwankt. Eine deutliche reale Abwertung des Dollar fand in den letzten 25 Jahren nicht statt – diese hätten die USA aber gebraucht, um das Leistungsbilanzdefizit nachhaltig zu vermindern. So gesehen kann man von einer realen Überbewertung des Dollar sprechen, die zur Deindustrialisierung des Landes beigetragen hat. Ein kompensatorischer Strukturwandel hin zu neuen Exportsektoren ist mit dem Platzen der dotcom-Blase gescheitert. Stattdessen setzte ein sektoraler Strukturwandel zum Finanzsektor ein. Wall-Street wurde Mainstreet, etwas übertrieben formuliert. Die Kapitalzuflüsse in die USA wurden nicht nur durch die Push-Faktoren der Überschussländer, sondern auch durch Pull-Faktoren in den USA selbst angetrieben, etwa durch die Budgetdefizite der Bush-Junior-Administration und die Anstrengungen der Finanzindustrie, Risi8 kokapital aus aller Welt mit Finanzinnovationen anzulocken. Statt Gütern wurden Wertpapiere exportiert, salopp gesagt. Die Tatsache, dass der US-Haushaltssektor eine sehr niedrige Sparquote hatte, verdeckt, dass es sich um einen – schematisch gesehen – zweigeteilten Sektor handelt. Die reichen Haushalte haben eine sehr hohe Sparquote, die sicherlich zu einem erheblichen Teil riskanten Finanzprodukten zugute kam und die die Vermögenspreisblase ebenfalls anheizte. Hingegen verschuldeten sich mehr und mehr ärmere und teilweise mittlere Haushalte. Insgesamt hat der US-Haushaltssektor einen positiven Nettovermögensstatus, der allerdings in den letzten zehn Jahren geschrumpft ist, erst recht in der Krise. Die globalen Ungleichgewichte wurden in einer wichtigen Interpretation als „Bretton Woods II“ (Dooley et al. 2003) bezeichnet. Damit wurde unterstellt, dass es sich um ein stabiles und zugleich wachstumsförderndes Währungssystem handelt. Der relativ stabile Dollar-Standard kommt in dieser Sicht durch die Kombination aus stabil zufließenden Währungsreserven einerseits und privaten, aber volatilen Zuflüssen andererseits zustande. Das Vertrauen in den Dollar sei groß genug, um das System längere Zeit ohne formelle Vereinbarungen aufrecht zu erhalten. Allerdings zerbrach Bretton Woods I, weil sich innere Widersprüche aufgebaut hatten, und so könnte es auch Bretton Woods II gehen. Richtig ist aber, dass dieses System eine rund zehnjährige Phase hohen Wachstum der Weltwirtschaft ermöglicht hat – die eine Ländergruppe produziert und exportiert, die USA konsumieren (privat und staatlich), defizitfinanziert. Die USA besorgt sozusagen über den Finanzsektor deficit spending mit den Ersparnissen der Überschussländer und schmiert damit das globale Nachfragewachstum. Die Achillesferse dieses Systems lässt sich als neues Triffin-Dilemma beschreiben. Triffin hatte seinerzeit den Widerspruch im Bretton-Woods-System darin gesehen, dass der an eine feste Goldparität gebundene US-Dollar als neue Weltwährung in zunehmendem Maße gebraucht wird, jedoch die Goldreserven der Welt begrenzt sind. Einerseits würde ein Leistungsbilanzdefizit der USA benötigt, um die Welt mit Dollars zu versorgen, wodurch das System zu einer Überbewertung des Dollar tendiere, die die Glaubwürdigkeit der Reservewährung untergräbt. Eine stabile und glaubwürdige Leitwährung brauche aber einen Leistungsbilanzüberschuss. Daher sei die feste Goldparität auf längere Sicht nicht aufrecht zu halten. Vielfach wird das Triffin-Dilemma als Ursache des Zusammenbruchs von Bretton Woods interpretiert. Die derzeitige Situation im prekären Bretton Woods II lässt sich m.E. als ein neues Triffin-Dilemma darstellen. Der faktische Dollarstandard erfordert, dass die USA als Zielland für Kapitalströme eine hohe Glaubwürdigkeit besitzen, bedingt durch niedrige Inflation, einen großen aufnahmefähigen Kapitalmarkt sowie eine hohe Stabilität und Attraktivität des Finanzsystems. Die Handels- und Kapitalstromungleichgewichte tendieren jedoch in glo9 balen Boomphasen zuzunehmen, verstärkt durch Umschichtungen von Geldkapitalbeständen zugunsten von Anlagen in den USA. Um die kumulierten Kapitalströme aufzunehmen, müssen die Finanzmärkte des Reservewährungslandes enorm wachsen. Die Folge dieses Systems ist in vierfacher Hinsicht kritisch. Erstens wird der US-Dollar als Leitwährung real überbewertet (gemessen am Maßstab eines moderaten Defizits oder Gleichgewichts). Zweitens tendiert das System zu einer Überflutung der US-Finanzmärkte mit Auslandskapital, welches das Niveau langfristiger Zinsen senkt, restriktive Geldpolitik konterkariert und die Kreditvergabe weiter stimuliert. Drittens wird das US-Finanzsystem anfälliger für Vermögenspreisblasen, da insbesondere weltweit risikoorientiertes Geldkapital in den USA konzentriert wird (Gros 2009). Hinzu kommt viertens die Gefahr einer jähen Dollarabwertung gegenüber Währungen, die nicht fest an den Dollar gekoppelt sind. All dies unterminiert den Dollarstandard, der am Ende nur deshalb nicht zusammenbricht, weil es noch keine andere nationale Währung gibt, die diese Funktion übernehmen könnte (Carbaugh/Hedrick 2009). Das neue Triffin-Dilemma wird verstärkt, wenn die USA hohe Budgetdefizite haben, den Finanzsektor lax beaufsichtigen und fortwährend deregulieren und die Geldpolitik Gefahren für die Finanzsystemstabilität ignoriert. Die Schlussfolgerung aus der Analyse des TriffinDilemmas ist, das nicht nur der US-Dollar, sondern keine andere Währung der Welt die Rolle einer Leitwährung übernehmen kann. Eine Reform der Währungsarchitektur ist notwendig, die die Lasten der Leitwährung auf mehrere Länder und Währungen verteilt. Viele Analysten der globalen Ungleichgewichte machen es sich zu einfach: die einen weisen China und anderen Überschussländern die Schuld zu, die anderen den USA, die zu wenig sparen und über ihre Verhältnisse leben. Der Punkt ist aber, dass das jetzige System Anreize für diese Konstellation schafft, zumal es über einen längeren Zeitraum immerhin äußerst wachstumsträchtig und damit erfolgreich war. Hinzu kommt, dass insbesondere Schwellenund anderen Entwicklungsländer mit hoher Wechselkursvolatilität nicht gut leben können, und sich mit exzessiver Reservebildung schützen. Das System fördert so Wechselkurse, die massiv von Fundamentaldaten abweichen. Würden die USA auf Budgetdefizite vollkommen verzichten, so könnten sie gleichwohl in einem System ungehinderter internationaler Kapitalmobilität nicht verhindern, dass sie Kapitalzuflüsse erhalten, die zu Leistungsbilanzdefiziten führen. Kurzum, es gibt hier keine unilateralen Lösungen (vgl. Helleiner 2009). 4. Neuer Finanzkapitalismus und ungleiche Einkommensverteilung 10 Viele kritische Ökonomen haben in den letzten Jahren darauf hingewiesen, dass sich in den letzten beiden Jahrzehnten – nicht nur in den USA – eine Tendenz zu einem neuen Finanzkapitalismus, zu einem „finance-led capitalism“ oder zu „financialisation“ durchgesetzt habe (vgl. Hein et al. 2008). Die Begriffe beschreiben die folgenden Entwicklungstendenzen: - Geld und Kredit werden zunehmen für Finanztransaktionen statt für reale Transaktionen verwendet. - Gewinnmaximierung wird als Steigerung des Aktienwertes von Unternehmen verstanden (shareholder-value), Bilanzierungsregeln werden geändert („mark-to-market“ oder „fair value“ statt Niederstwertprinzip), kapitalmarktdominierte Corporate Governance setzt sich durch, wertorientierte Entlohnung des Managements, Beseitigung von Barrieren für mergers & acquisitions. - Durch überdurchschnittliches Wachstum des Finanzsektors, getrieben von Finanzinnovationen, Deregulierung und Globalisierung der Finanzmärkte, wird der Finanzsektor zur wichtigsten Wachstumsbranche, als wäre er Teil der Realökonomie. Finanzinnovationen werden quasi als technischer Fortschritt betrachtet. - Renditen und Managereinkommen im Finanzsektor steigen und werden immer mehr zum Maßstab für die Realökonomie; die Lohnquote sinkt. - Wertpapiermärkte und andere Vermögensmärkte, z.B. Immobilienmärkte, werden anfälliger für Spekulation und Preisblasen. Diese Entwicklungen haben sich am stärksten in den USA und in Großbritannien durchgesetzt, strahlen aber auf den ganzen Globus aus, insbesondere auf die Schwellenländer. Die Kurse an den Kapitalmärkten werden gewissermaßen als Herzschrittmacher der Ökonomie angesehen, nicht mehr die Sachkapitalakkumulation und der technische Fortschritt. Unterschiede zwischen Realökonomie und Finanzwirtschaft werden scheinbar nivelliert. Diese schleichende Transformation des traditionellen Kapitalismus ist der Nährboden, auf dem sich die krisenhafte Finanzsektorentwicklung vollzog, die schließlich zur Subprime-Krise führte. Hier hat auch die Explosion der Managergehälter und der Bonuszahlungen in den Banken ihre eigentlichen Ursachen, ebenso die fast fehlende Kontrolle des Managements von Banken und zunehmend auch von produzierenden Unternehmen durch die Aktionäre. All dies geht weit über die eingangs beschriebenen engeren Ursachenanalysen der Finanzmarktkrise hinaus. Dieser mittelbare Ursachenkomplex überschneidet sich stark mit dem der globalen Ungleichgewichte, ist aber selbst teilweise basale Ursache und Triebkraft der globalen Kapitalströme. 11 Diese Entwicklungstendenz hat in nahezu allen Ländern zu einer ungleicher werdenden Einkommensverteilung geführt, am deutlichsten in den USA. Die schwache Lohnentwicklung der unteren und mittleren Einkommen führt zu niedrigeren Sparquoten, Entsparen und stark steigender Kreditaufnahme, insbesondere für Immobilien. Die Kredit-Vermögenspreis-Spirale dreht sich und wird allseits in Bewegung gehalten. Zentraler Hintergrund der sich öffnenden Einkommensschere ist die Tendenz zur Abkoppelung von Reallohn- und Produktivitätsentwicklung. In Deutschland trägt dies zur Binnenmarktschwäche und zum ExportweltmeisterTitel mit hohen Kapitalexporten bei, in den USA zu exzessiver Kreditaufnahme, die Konsum und Wohnungsbau antrieb. In anderen Ländern ist die schiefer werdende Einkommensverteilung in andere makroökonomische Muster eingebettet; gemeinsam ist ihnen, dass das Wachstum der Realwirtschaft und damit auch der Beschäftigung im Vergleich zu früheren Boomjahren schwach ausfällt. In allen Fällen haben sich problematische makroökonomische Regimes herausgebildet, die direkt (USA) oder indirekt (u.a. Deutschland, China, Japan) zur Verursachung der Finanzkrise beigetragen haben. 5. Toxische Theorien, gefährliche Interessenkonstellationen Die Fehlentwicklungen an den Finanzmärkten und im Bankensystem hätten ohne eine bestimmte „Denke“ kaum stattgefunden (vgl. Buiter 2009). Das toxische Ideengut stammt aus einer Reihe von Theorien, die entweder direkt angewendet oder in schematische handlungsleitende Glaubensbekenntnisse praxisrelevant übersetzt wurden. Andere Theorien und Konzepte wurden weitgehend verdrängt. Die wohl wichtigsten Maximen oder Glaubenssätze waren, dass ein moderner Finanzsektor Innovationen hervorbringe, die per se als fruchtbar zu bewerten sind und die partieller Deregulierung des Bankensektors bedürfen; zweitens, dass der Finanzsektor eine Wachstumsbranche ist, die für modernen Strukturwandel steht – Wall Street als Modell für den Rest der Welt. Drittens, „Globalisierung“, die ja in weiten Teilen Globalisierung von Finanzmärkten ist, wurde pauschal und unkritisch als positiv und wohlfahrtssteigernd für alle Beteiligten angesehen. Die gefährlichen Widersprüche der Globalisierung wurden nicht hinreichend analysiert. Die zugrunde liegenden theoretischen Konzepte können hier nur summarisch genannt werden: - die Theorie effizienter Finanzmärkte von Fama, insbesondere die strenge Form - die Theorie rationaler Erwartungen, die in ihrer Kernform Spekulation und Vermögenspreisblasen ausschließt 12 - die mathematischen Risikomodelle im „financial engineering“, die Risiken systematisch unterschätzt und die Fähigkeit zur Risikobewertung überschätzt haben - dynamische allgemeine Gleichgewichtsmodelle - die neukeynesianische makroökonomische „New Consensus“-Theorie, die im Kern die Stabilisierungsfähigkeit einer Marktwirtschaft durch eine glaubwürdige Zentralbank postuliert und die Entstehung von Finanzmarktkrisen ausklammert. Mit der Finanzkrise ist die vorherrschende makroökonomische Theorie in Verruf geraten. Es geht also nicht nur um toxische Finanzmarkttheorie. Theorien zur Erklärung von systemischen Finanzkrisen wurden unzureichend entwickelt; makroökonomische Modelle enthalten einen extrem vereinfachten Finanzsektor und konzentrieren sich auf die Realökonomie; sie vernachlässigen Bestände von Geldkapital und sind damit nicht stock-flow-konsistent. Die auf Knight zurückgehende, von Keynes verwendete Unterscheidung von Risiko und Unsicherheit wurde fallen gelassen, die Möglichkeit von Liquiditätskrisen ausgeblendet, Minsky’s „Financial instability hypothesis“ ignoriert, ebenso Kindlebergers Analysen von Finanzkrisen oder die Ansätze der Behavioural Finance von Akerlof und Shiller. Abgesehen von der weit verbreiteten Ausgrenzung von Minderheitsmeinungen und anderen theoretischen Paradigmen an Universitäten und Forschungsinstituten waren es aber die Gewinninteressen der Finanzindustrie, die zur Missachtung kritischer Warnrufe beitrugen. Die Finanzlobby hatte für Deregulierung gekämpft und enorme Gewinne verdient. Geld und Gewinn hat sie geblendet und verblendet und zum viel kritisierten Hochmut geführt, der sie an den Abgrund ihrer eigenen Existenz führte. Grundlage war ihre Macht und die fehlende Gegenmacht von Staat und Gesellschaft, ja die Komplicenschaft der Regierungen und Aufsichtsbehörden: „Raubtierstaat“, formuliert James Galbraith für die USA der Bush-JuniorJahre im Titel seines Bestsellers (Galbraith 2008). 6. Fazit Über die direkten Ursachen der Finanzkrise gibt es zwar viele gemeinsame Einsichten in Wissenschaft und Politik, aber doch auch deutlich unterschiedliche Akzente. Die Bewertung der US-Geldpolitik bleibt kontrovers, ebenso die Bewertung der strukturierten Finanzprodukte selbst. Auch die Rolle der mangelhaften makroprudentiellen Bankenaufsicht bleibt unklar, ebenso wie deren Ausgestaltung in der Zukunft. Die Analyse der sog. Subprime-Krise greift zu kurz, wenn sie sich auf die Finanzmarktentwicklung und die Aufsichtsinstitutionen in den 13 USA konzentriert. Sie greift auch zu kurz, wenn sie die Banken und Nichtbanken der anderen OECD-Länder einbezieht, die mehr oder minder stark der US-Entwicklung gefolgt sind. Wichtiger aber ist, dass diese Analysen die globalen Voraussetzungen für die Entstehung der Finanzkrise und der rasch folgenden Weltrezession weitgehend ausblenden. Die globalen Ungleichgewichte in den Leistungs- bzw. Kapitalbilanzen waren eine notwendige Voraussetzung der Krise. Die bisherige globale Finanzarchitektur, häufig als Bretton Woods II bezeichnet, ist Teil der systemischen Krise. Sie erklärt die Größenordnung der involvierten Finanzströme sowie die daraus resultierenden Bestände und das gewaltige Volumen der Nachfrage nach toxischen Produkten; sie erklärt aber auch, dass es anstatt zu einer Dollarkrise zu einer Finanzkrise kam – Resultat eines neuen Triffin-Dilemmas, wie ich es hier nenne. Die Absorptionsfähigkeit der US-Finanzmärkte wurde überzogen, insbesondere die für risikoorientierte Geldanlagen. Das begrenzte Währungsrisiko bei Anlagen in einer Leitwährung hat zu übermäßiger Risikoakzeptanz beigetragen. Die globalen Ungleichgewichte sind Ausdruck einer fehlgeleiteten, ungeordneten Globalisierung der Güter-, Finanzmärkte und Währungsmärkte. All dies gehört auf den Prüfstand der Wirtschaftspolitik. Vor allem in den USA hat sich eine Art von Finanzkapitalismus herausgebildet, der durch die Dominanz des Finanzsektors und der Kapitalmärkte für das Management produzierender Unternehmen charakterisiert ist. Dabei wuchs die Realökonomie relativ schwach und wurde deformiert, z.B. durch Fehlallokation infolge von Spekulation mit Immobilien oder Öl und Rohstoffen. Eine fundamentale Kehrtwendung müsste der Realökonomie wieder Vorrang vor der Finanzwirtschaft geben und die dienende Rolle der Finanzmärkte anerkennen. Literatur Akerlof, G.A., R.J.Shiller,, 2009: Animal Spirits. How Human Psychology Drives the Economy, and Why It Matters for Global Capitalism. Princeton Borio, C., M. Drehmann, 2009: Assessing the risk of banking crises – revisited. BIS Quarterly Review, March 2009, pp. 29-46. Brunnermeier, M.K., et al., 2009: The Fundamental Principles of Financial regulation. Geneva Report on the World Economy 11/2009, ICMB Geneva Brunnermeier, M.K., 2009: Deciphering the Liquidity and Credit Crunch 2007-2008. In: Journal of Economic Perspectives, Vol. 23, No. 1, pp. 77-100. Buiter, W., 2009: The unfortunate uselessness of most “state of the art” academic monetary economics. Vox, 6 March 2009, http://www.voxeu.org/index.php?q=node/3210 14 Carbaugh, R.J., D.W. Hedrick, 2009: Will the Dollar be Dethroned as the Main Reserve Currency? In: Global Economy Journal, Vol. 9 (2009), Issue 3, Article 1 (Berkeley Electronic Press) Crotty, J., 2008: Structural Causes of the Global Financial Crisis: A Critical Assessment of the “New Financial Architecture”. Working Paper 2008-14, University of Massachusetts Amherst Dooley, M.P., D. Folkerts-Landau, P.M. Garber, 2003: An Essay on the Revived Bretton Woods System. NBER Working Paper 9971, September Eichengreen, B., 2007: Global Imbalances and the Lessons of Bretton Woods. Cambridge, Mass. Financial Stability Forum, 2009: Report of the Financial Stability Forum on Addressing Procyclicality in the Financial System, 2 April 2009 Galbraith, J.K., 2008, The Predator State. How Conservatives Abandoned the Free Market and Why Liberals Should Too. New York Gros, D., 2009: Global Imbalances and the Accumulation of Risk. CEPS Policy Briefs No.189/June 2009. Hein, E., et al. (eds.), 2008: Finance-led Capitalism? Macroeconomic Effects of Changes in the Financial Sector. Marburg/Lahn Helleiner, E. 2009: The Contemporary Reform of Global Financial Governance: Implications and Lessons from the Past. UNCTAD. G24 Discussion Paper Series No. 55, April 2009, Geneva Hellwig, M., 2008: Systemic Risk in the Financial Sector. An Analysis of the SubprimeMortgage Financial Crisis. Max Plack Institute for Research on Collective Goods. Bonn 2008/43 Krahnen, J.P., G.Franke, 2009: Instabile Finanzmärkte. CFS Working Paper No. 2009/13 (30.7.2009), Frankfurt am Main Priewe, J., 2008: Leistungsbilanzdefizit der USA. In: Aus Politik und Zeitgeschichte, S. 2126, Bundeszentrale für Politische Bildung Shiller, R.J., 2008: The Subprime Solution. How Todays Global Crisis Happened and What to Do about it. Princeton Sinn, H.-W., 2009: Kasino Kapitalismus. Wie es zur Finanzkrise kam und was jetzt zu tun ist. 2. Auflage. Berlin Stützel, W., 2978: Saldenmechanik. Ein Beitrag zur Geldtheorie. Tübingen Taleb, N.N., 2005: Fooled by Randomness, The Hidden Role of Chance in Life and in the Markets. Random House 15 Causes of the systemic crisis – different layers: market and state failures, basic underlying structural distortions, ideas & ideology Popular views: “Blaming the guilty” Bankers’ greed | bonus schemes | coalition of bankers & politicians | human failure | fraud | or incidental accident? | tragedy, not well understood | a complex system failed! State failure I - national governments and supranational institutions: Risks of macroeconomic performance patters underrated | hostage of ideology and Wallstreet Global imbalances in trade and capital flows: impacts US real economy | impacts US-$ exchange rate? | impacts US financial sector? Market failure I: Banks | Non-banks | linkages Business strategy, based on “financial innovations” | leverage | excessive maturity mismatch | risk-management, risk models | incentives for bankers, bonus schemes | exploitation of information asymmetries | scaled-up moral hazard | size, complexity, monopoly, too big to fail/rescue | organizational “innovations”, SPV etc. | corporate governance, supervisory boards | excess profitability Market failure III - financial instruments, new “products”/ financial “services” Sub-prime mortgages | scaled-up securitization | structured products | CDO, MBS, CDS | risk assessment Market failure IV - asset markets performance Speculative bubbles: house prices | commodity prices | other asset prices, underpriced risks Market failure II - Rating Agencies: oligopoly | moral hazard | information asymmetry | risk models State failure II: supervision of banks and non-banks | surveillance of market performance | Deregulation since 1980s | not keeping up with innovations and globalization | international regulatory competition | segmented | forbearance, negligence, collusion | failure of micro-prudential and/or macro-prudential regulation? Limits to regulation? | failure of risk models | failure of lawmakers | privatization of regulation -> rating agencies Crisis of „finance-led capitalism“, evolved since 1980s Predominance of finance over real economy | “financialisation” | shareholder value guideline for corporations | macroeconomic model unsustainable | evolved gradually from problems of the real economy Political economy: power of Wallstreet-industry | above average profits | support from government Crisis of income distribution: increasingly unequal | profitsspeculation nexus | credit instead of wage for the poor | loss of productivity-led wage increases 16 State failure III – central banks: too expansionary monetary policy 2002-2004 Ideas and ideology: Delivering toxic economics | efficient-market-hypothesis | rational expectations theory | myth of financial innovation (=technical progress) | financial engineering techniques, risk assessment models, uncertainty masked | liquidity preference theory ignored | failure in macroeconomic general equilibrium models | capacity of monetary policy (inflation targeting) overrated | stock-flow-inconsistencies | suppressing critics and heterodox minorities | Cassandra ousted