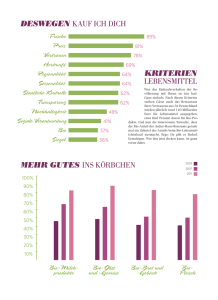

Chancen für nachhaltige Geschäftsmodelle im Lebensmittel

Werbung