Übungsblatt 01 - Helmut-Schmidt

Werbung

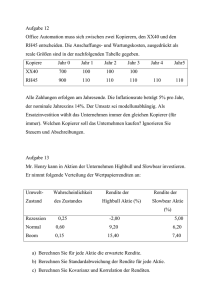

Quantitatives Risikomanagement • Übungsblatt 1 Helmut-Schmidt-Universität Universität der Bundeswehr Hamburg Lehrstuhl für Angewandte Stochastik und Risikomanagement Wintertrimester 2016 Aufgaben zur Vorlesung Quantitatives Risikomanagement — Übungsblatt 1 — Aufgabe 1: Eine Investition zeichnet sich durch eine Renditeverteilung aus, bei welcher den Renditen in Höhe von 0.40, 0.30, 0.15, -0.05 und -0.15 jeweils die Wahrscheinlichkeiten 0.10, 0.20, 0.35, 0.25 und 0.10 zugeordnet sind. Wie hoch ist die erwartete Rendite und die Standardabweichung der Rendite dieser Investition? Aufgabe 2: Angenommen es gibt eine zweite Investition, deren Rendite die gleiche Wahrscheinlichkeitsverteilung wie in Aufgabe 1 hat. Der Korrelationskoeffizient beider Renditen betrage 0.15. Berechnen Sie den Erwartungswert und die Standardabweichung der Rendite eines Portfolios, bei dem das eingesetzte Kapital gleichmäßig auf beide Investitionen verteilt wird. Aufgabe 3: Gegeben seien die folgenden Tagesrenditen von Allianz und BASF: Tag Allianz (A) BASF (B) 1 2 3 4 5 6 7 8 0.030 0.025 0.020 0.005 -0.010 -0.015 0.015 0.000 -0.020 -0.010 -0.005 0.010 0.015 0.010 0.015 0.020 1 Quantitatives Risikomanagement • Übungsblatt 1 (a) Schätzen Sie die Erwartungswerte (µ A , µ B ), die Standardabweichungen (σA , σB ) und den Korrelationskoeffizienten (ρ AB ) der Renditen. Verwenden Sie zu diesem Zweck die folgenden Schätzer: 1 n µ̂ X = ∑ Xi , n i =1 σ̂X2 2 1 n = ∑ Xi − µ̂ X , n i =1 σ̂XY 1 n = ∑ Xi − µ̂ X Yi − µ̂Y . n i =1 (b) Schätzen Sie den Erwartungswert und die Standardabweichung der Rendite eines Portfolios, welches zu 40 % aus Allianz-Aktien und zu 60 % aus BASFAktien besteht. (c) Sie haben nun die Möglichkeit, ein weiteres Wertpapier C (Chevron) mit einer erwarteten Rendite von µC = 0.003 und einer Standardabweichung von σC = 0.018 dem Portfolio beizumischen. Die Korrelationskoeffizienten betragen ρ AC = −0.9 bzw. ρ BC = 0.9. (i) Berechnen Sie für ein Portfolio mit den Portfoliogewichten w A = 0.5 , w B = 0.3 und wC = 0.2 den Erwartungswert und die Standardabweichung der Portfoliorendite. (ii) Weshalb macht es Sinn, Wertpapier C in das Portfolio aufzunehmen, obwohl es von A und B hinsichtlich der erwarteten Rendite und der Standardabweichung dominiert wird. (d) Zeichnen Sie alle Wertpapiere und Portfolios in ein µ-σ-Koordinatensystem ein. Aufgabe 4: Definieren Sie die Begriffe systematisches und unsystematisches Risiko. Welches Risiko ist für einen Investor einzig relevant? Aufgabe 5: Weshalb sollten alle Investoren das gleiche Aktienportfolio wählen? Auf welchen Annahmen basiert Ihre Argumentation? 2 Quantitatives Risikomanagement • Übungsblatt 1 Aufgabe 6: Der risikolose Zinssatz betrage r = 0.05. Gegeben seien drei Portfolios P1 , P2 und P3 mit den folgenden Parametern: 1. µ1 = 0.06, σ1 = 0.10, 2. µ2 = 0.07, σ2 = 0.12, 3. µ3 = 0.09, σ3 = 0.20. Bei einem Portfolio handelt es sich um das Marktportfolio. Von welchem Portfolio ist hier die Rede? Aufgabe 7: Die erwartete Rendite des Marktportfolios betrage µ M = 0.12 und der risikolose Zinssatz sei r = 0.06. Welche erwartete Rendite besitzt eine Investition mit einem Beta von (a) β A = 0.2, (b) β B = 0.5 und (c) β C = 1.4? Aufgabe 8: Gegeben sei ein CAPM-Gleichgewicht mit einem risikolosen Zinssatz von r = 0.06. Die erwartete Rendite des Marktportfolios betrage µ M = 0.08 und 2 = 0.04. Ein Wertpapier habe eine erwartete Rendite von 0.10. die Varianz sei σM (a) Welches Beta hat dieses Wertpapier? (b) Welche Kovarianz mit dem Marktportfolio hat dieses Wertpapier? Aufgabe 9: „Die Arbitrage Pricing Theory ist eine Erweiterung des Capital Asset Pricing Model.“ Erläutern Sie diese Aussage. Aufgabe 10: Gegeben sei ein Kapitalmarkt mit einem risikolosen Zinssatz von r = 0.04. Sie betrachten zwei Risikofaktoren F1 und F2 mit den Marktpreisen λ1 = 0.12 bzw. λ2 = 0.14. Auf dem Kapitalmarkt herrsche Arbitragefreiheit. (a) Wie lautet die APT-Gleichung in diesem Kapitalmarkt? (b) Berechnen Sie die erwarteten Renditen der Aktien A und B mit den Betas β A1 = 1.5 und β A2 = 0.8 bzw. β B1 = 0.6 und β B2 = 1.1. (c) Gegeben sei eine Aktie C mit der Rendite RC . Sie wenden eine multiple lineare Regression an und erhalten die Gleichung RC = 0.1 + 1.2 F1 − 0.3 F2 + ε C . Berechnen Sie die erwartete Rendite der Aktie C. 3 Quantitatives Risikomanagement • Übungsblatt 1 Aufgabe 11: Der risikolose Zinssatz betrage r = 0.07 und gegeben seien die folgenden drei Risikofaktoren mitsamt ihren Marktpreisen: Risikofaktor Marktpreis BIP Energiepreise langfristiger Zinssatz λ1 = 0.05 λ2 = −0.01 λ3 = 0.02 (a) Berechnen Sie die erwartete Rendite einer Aktie, deren Rendite mit allen drei Risikofaktoren unkorreliert ist. (b) Berechnen Sie die erwartete Rendite einer Aktie aus dem Energiesektor mit β 2 = 2 . Nehmen Sie dabei an, dass die Rendite der betreffenden Aktie unabhängig vom BIP und vom langfristigen Zinssatz ist. (c) Berechnen Sie die erwartete Rendite einer Aktie mit einem Beta von 1 in Bezug auf alle drei Risikofaktoren. Aufgabe 12: Das operationelle Risiko einer Bank bezieht sich auf die Gefahr von Verlusten durch betrügerische Mitarbeiter, Naturkatastrophen, Rechtsstreitigkeiten, etc. Wird das operationelle Risiko Ihrer Meinung nach besser durch Risikoaggregation oder durch Risikoseparation bewältigt? 4