IW-Konjunkturprognose Frühjahr 2017

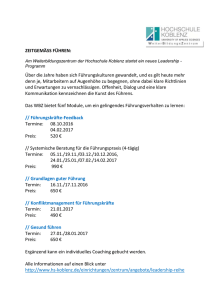

Werbung