Geld und seine Funktionen

Werbung

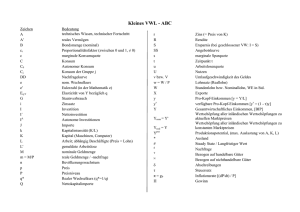

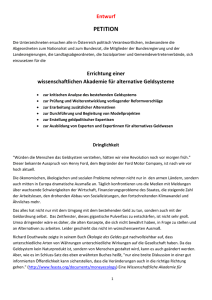

Geld und seine Funktionen Geld ist im Wesentlichen eine Zusammensetzung aus drei Funktionen. Ein Konstrukt, welches alle drei Funktionen erfüllt, muss jedoch mit notwendigen Eigenschaften einherkommen. So spricht man in erster Linie von Geld als Tauschmittel. Geld vereinfacht den Austausch von Gütern enorm. Voraussetzung dafür ist, dass das Geld gemeinhin akzeptiert wird. In weit zurückliegenden Zeiten des Tauschhandels und Situationen des Währungsausfalls (bspw. nach zweitem Weltkrieg in Deutschland) war das Geld einfach noch nicht erfunden oder es konnte seine stellvertretende Rolle nicht erfüllen. Ist also keine funktionierendes Geld vorhanden, wird ein Gut unmittelbar gegen einen anderes getauscht. Bei jedem Tausch müssen die beteiligten jedoch jedes Mal das Austauschverhältnis bestimmen. So muss sich geeinigt werden, wie viele (bspw.) Bananen dem Wert von einer Kuh entsprechen. Der Umstand, dass Geld ebenfalls eine Recheneinheit ist, lässt zu, dass der Wert unterschiedlicher Güter vergleichbar ist. Ist der Wert der Banane Tauschmittel Wertaufbewarung also z.B. 1€ und der Wert der Kuh 200€, ist die notwendige Anzahl der Bananen, für einen gleichwertigen Tausch berechenbar. Selbstverständlich ist dieses Prinzip auf alle anderen Gütern übertragbar. In Recheneinheit diesem Sinne eröffnet Geld aber auch die Türen, für die Entstehung einer Volkswirtschaft. So kann der Bananenbesitzer, der zuvor, (als noch keine anerkanntes Geld verfügbar war) immer einen Tauschpartner suchen musste, der zu diesem Zeitpunkt grade Bananen benötigte und zusätzlich noch im Besitz von Gütern war, welche der Bananen Besitzer brauchte, seine Bananen einfach auf dem Markt zum Kauf gegen Geld anbieten. Besucher des Marktes konnten anstelle von Tauschgegenständen, einfach Geld mit auf den Markt nehmen. Alle profitieren also, wenn Geld zu Verfügung steht. An dritter Stelle, ist Geld ein Wertaufbewahrungsmittel. Verfügt man über Geld, welches zu einem gewissen Zeitpunkt nicht gebraucht oder „eingetauscht“ werden muss, kann man mit diesem „Spar-Geld“ einen Wert speichern. Die Idee der Bank, wie wir sie heute kennen, entstand im 17. Jahrhundert in England, wo sich einige innovative Goldschmiede das Prinzip der Buchgeldschöpfung ausdachten. Geld hat sich „von alleine“ entwickelt, um den Handel zu vereinfachen. Geld trat im Laufe der Zeit als alle denkbaren Formen auf – immer mit den gleichen Eigenschaften. Gold war über mehrere Jahrhunderte das allgemein akzeptierte Geld Jahresarbeit Geldsystem Finn Styrnal 1 Anfänge des sogenannten „Fiatmoney“ in Form von Scheidemünzen Ganz am Anfang gab es z.B. die Muschel oder die Pfeilspitze. Im 7. Jahrhundert fertigte man die ersten Münzen und aus denen sich irgendwann das Papiergeld entwickelte. Damit ein Gegenstand als Geld funktionieren konnte, musste er ohne Probleme zu transportieren sein, leicht abzählbar sein und sich als haltbar erweisen. Wo die Menschen Anfangs Alltagsgegenstände, wie Pfeilspitzen als Zwischentauschmittel verwendeten, kamen bei ansteigendem Warenhandel, Edelmetalle, in Form von Münzen ins Spiel. Der Vorteil der geprägten Münzen, im Vergleich zu den Edelmetallen in ihrer „natürlichen“ Form war, dass man die Münzen einfach abzählen konnte und nicht jedes Mal wiegen musste. Münzen hatten im Vergleich zu den zuvor genannten Gegenständen, ausschließlich Geldfunktionen. „Die Römer prägten ihre Münzen im Tempel der Göttin Moneta, woher der Begriff Moneten stammt“.1 Zu Anfang waren die Münzen sogenannte „Kurantmünzen“. Das bedeutet, dass der auf der Münze, als Zahl angegebene Wert, aus dem in der Münze, als Edelmetall befindlichen Wert entsteht. Oder anders gesagt: Man nimmt bspw. (5 Gramm) Gold oder Silber und bringt diese 5 Gramm in die Form einer Münze. Auf die Münze presst man dann bspw. die Zahl 5 (oder den Wert, dem 5 Gramm Gold oder Silber entsprechen). Also ist der auf der Münze angegebene Wert, durch das Gold oder Silber aus dem die Münze besteht, gedeckt. Aus diesen „vollwertigen“ Münzen, entstand die Idee der Scheidemünzen. Die Scheidemünze deckt ihren Wert nicht durch das Material, aus dem sie besteht. Im ersten Weltkrieg entstand der Begriff der Scheidemünze als Notgeld. Seit 1915 sind alle in Deutschland geprägten Münzen Scheidemünzen, wie auch alle Euromünzen. Alle Geldscheine entsprechen selbstverständlich auch dem Prinzip der Scheidemünze. Eine Kurantmünze, welche Anfängliche Umsetzungen der Scheidemünze finden sich schon in durch externe Einflüsse der Antike.2 buchstäblich „schrumpfte“, Bereits in der Anfangszeit des Geldes wurden Münzen gefälscht wurde nach und nach und Geschäfte manipuliert. Zum einen tricksten die Münzherren, auch zu Scheidemünze. indem sie immer wertlosere Münzen pressten und dabei bspw. Silber durch Kupfer ersetzten. Zum anderen probierten sich auch die kleinen Leute an kleinen Betrügereien. Beliebt war z.B. etwas Gold von einer Münze abzuschaben. Bei mehrfacher Wiederholung konnte man sich so genügend Gold zusammenkratzen und es möglicherweise gegen eine neue Münze eintauschen. Die missbrauchten Münzen waren von nun an Scheidenmünzen. Was einerseits für den www.faz.net/aktuell/wirtschaft/wirtschaftswissen/die-geschichte-des-geldes-von-der-muschel-zumpapier-11066486.html 2 http://wirtschaftslexikon.gabler.de/Definition/scheidemuenzen.html 1 Jahresarbeit Geldsystem Finn Styrnal 2 einzelnen erfreulich war, bekam die Wirtschaft durch anfängliche Symptome der Inflation zu spüren. Scheidemünzen waren der Vorläufer vom Papiergeld. Der Euro Euro Bargeld Eurobanknoten und Euromünzen sind das gesetzliche Zahlungsmittel im Euroraum. Ist eine Währung das gesetzliche Zahlungsmittel, bedeutet das bspw., dass ein Schuldner seine Schulden in Euro zurückbezahlen muss. Andere Zahlungsmittel müssen vom Gläubiger nur nach Vereinbarung akzeptiert werden. So ist EuroBargeld seit 2002 (Münzen mit Einschränkungen) das gesetzliche Zahlungsmittel in Deutschland und im Euroraum. Bargeldmonopol und Herausgabe Alles Bargeld kommt zumindest indirekt von den einzelnen Staaten im Euroraum. In Deutschland besitzt die Zentralbank das Monopol auf die Verwaltung und Herstellung der Banknoten. Der Staat hingegen hat das Monopol auf das sogenannte „Münzregal“ und damit die alleinige Berechtigung Münzen zu pressen und anschließend an die Zentralbank (für den Nennwert der Münze) zu verkaufen. Die Zentralbank verkauft das Bargeld wiederum an die Geschäftsbanken, welche das Geld unter ihren Kunden verteilen. Über diesen Weg kommt das Bargeld in Umlauf. Der Staat macht mit dem Verkauf der Münzen an die Zentralbank einen Gewinn. Die Zentralbank macht mit dem Verkauf der Banknoten keinen Gewinn, da sie jederzeit bereit ist, das Bargeld zum vollen Nennwert zurückzukaufen. Der Besitz von Bargeld ist für eine Geschäftsbank gleichwertig mit einer Sichteinlage bei der Zentralbank. Einlöseverpflichtung und Deckung des Bargeldes Besitzer von Euro-Bargeld haben nicht das Recht, ihr Bargeld bei einer Geschäftsoder der Zentralbank in Edelmetalle wie Gold oder andere Dinge einzutauschen. Demzufolge ist der Euro eine sogenannte Fiatwährung und damit nicht an andere Werte gebunden. Mittlerweile herrscht unter Ökonomen Konsens, dass sogenannte „Deckungsvorschriften“ für die Werterhaltung einer Währung nicht notwendig sind. Weiter ist zu beachten, dass das Eurosystem wegen den fehlenden Deckungsvorschriften nie zahlungsunfähig werden kann. Also: keine Einlöseverpflichtung für die Zentralbank und keine Bindung des Euros an bspw. Edelmetalle. Jahresarbeit Geldsystem Finn Styrnal 3 Euro Buchgeld Das Buchgeld ist „stoffloses“ Geld. Es zählt zu den Sichteinlagen und kann damit umgehend zu Bargeld umgewandelt werden. Buchgeld bildet den Großteil des Geldumlaufs und dient der unkomplizierten Umbuchung von ggf. großen Geldbeträgen auf andere Konten. Die Entstehung des Buchgeldes Die Idee des Papiergeldes kam dicht gefolgt, von der des Buchgeldes. Ursprünglich stammt das Prinzip aus Italien. Italiennische Geschäftsleute nutzten das Buchgeld schon vor 300 Jahren und wirkten damit dem Aufwand und den Sicherheitsrisiken von Zahlungen großer Geldmengen entgegen. Die bei Banken eingezahlte Sichteinlagen wurden einfach auf ein anderes Konto bei der gleichen Bank übertragen. (Es folgte die Übertragung stofflosen Geldes, auf Konten bei anderen Banken.) Die Vorteile, die das Buchgeld mit sich brachte blieben nicht lange unerkannt. Am Anfang der 60er Jahre, begann man mit der Lohn- und Gehaltsauszahlung in Form von Schecks. Im November 2014 war das Gesamtvolumen des sofort verfügbaren Buchgeldes (Sichteinlage) mehr als fünf Mal so groß wie der Bargeldumlauf.3 Sichteinlagen sindGuthaben auf Konten, Der Transport von Buchgeld welche sofort in Das Prinzip des Buchgeldtransports ist simpel. Der Kontostand des Bargeld umgewandelt Auftraggebers vermindert und der des Empfängers, um den zu werden können, oder transportierenden Betrag erhöht. Ist der Empfänger bei einer bei denen die Frist bis anderen Bank als der Auftraggeber, müssen die Banken den zur Umwandelung Betrag untereinander verbuchen. weniger als einen Monat beträgt. Messung der Geldmenge Nach der Definition des Eurosystems (M1, M2 und M3) Die Messung der Geldmenge, bzw. das Messen des sich insgesamt im Umlauf befindenden Geldes ist komplex. Bevor man versucht, die sich im Umlauf befindende Geldmenge zu bestimmen, muss man sich im Klaren sein, welche Abwandlungen mit dem Begriff Geld eingeschlossen werden sollen. (Die beschriebene Geldmengendefinition schließt privates Geld und Guthaben von Banken aus.) So gibt es das Bargeld, welches unmittelbar gegen Waren eingetauscht werden kann. Euronoten sind bspw. im Euroraum gesetzliches Zahlungsmittel. Danach folgen die Sichteinlagen: Geld auf z.B. einem Girokonto stellt eine Sichteinlage (SE) da. Sichteinlagen zeichnen sich durch die unmittelbare 3www.bundesbank.de/Redaktion/DE/Dossier/Service/schule_und_bildung_kapitel_3.html?notFirst=true &docId=147646 Jahresarbeit Geldsystem Finn Styrnal 4 Liquidität aus. Geld aus einer Sichteinlage, kann also sofort bei der Bank oder anderen Auszahlungspunkten in Bargeld umgewandelt werden. - Schneller Verfügbar als Bargeld geht nicht Bargeld ist Geld mit der „besten“ Liquiditätsnähe: Also unmittelbar zu Zahlung einsetzbar. Das Bargeld und die Sichteinlagen (von Nichtbanken) bilden nach der Geldmengendefinition des Eurosystems die Geldmenge M1. Für die Geldmengen M2 und M3 muss man noch einen Schritt weitergehen. Die Geldmenge M2 umfasst abgesehen von M1 noch Einlagen bei Banken, dessen Auszahlungen mit gewissen Fristen limitiert M1 M2 M3 sind. Dazu zählen zum einen Termineinlagen, welche der Kunde seiner Bank für eine festgelegte Zeit zur in Mrd. Verfügung stellt und die weniger 635 € eingeschränkten Spareinlagen. Das Prinzip M3 der Spareinlagen ist in der Regel identisch mit dem der Sichteinlagen. Lediglich eine 3.757 € Kündigungsfrist und ein abweichender M2 Zinssatz separiert die Spareinlage von der Sichteinlage. Erst nach Ablauf der Kündigungsfrist kann der Kunde wieder unmittelbar über das Geld verfügen. Auch die Zinsen von Termin- und Spareinlage sind verschieden. Beim Abschließen einer 5.815 € M1 Termineinlage einigt sich der Kunde mit der Bank auf einen festen Zins. Bei der Spareinlage ist der Zins variabel und richtet sich unteranderem nach dem 3Monats-Euribor. Übrigens: 2015 war der Euribor erstmals negativ. Die Banken verliehen das Geld untereinander zu einem Negativzins. 4 Die letzte Geldmenge ist die Menge M3. Die dritte Einheit der M-Mengen (M für money) umfasst zusätzlich zu M1 und M2 auch noch die abstraktere Geldmenge. Dazu zählen z.B. Bankschuldverschreibungen oder Repogeschäfte. http://www.faz.net/aktuell/finanzen/anleihen-zinsen/geldmarktzins-euribor-erstmals-negativ13550849.html 4 Jahresarbeit Geldsystem Finn Styrnal 5 Messung der Geldmenge (einfach erklärt) In diesem Abschnitt wird die Messung der Geldmenge nochmal vereinfacht formuliert. Die Geldmengedefinition, die hier beschrieben wird, ist die des Eurosystems. - Diese Geldmenge umfasst nur das Geld in Händen von Nichtbanken. Hiermit ist jedoch nur gemeint, dass das Eigenkapital der Banken nicht in die beschriebene Geldmenge hineinfließt. Geld, welches Kunden bei ihren Banken eingezahlt haben wird selbstverständlich dazugezählt. Geldmenge bedeutet zunächst einmal, wie viel Geld, also wie viele Euros im Umlauf sind. Druckt die Zentralbank 100€, in fünf 20€ Scheinen, wird sie dieses Geld über Geschäftsbanken (wie z.B. die Volksbank) in Umlauf bringen. Wir gehen davon aus, dass nicht mehr Geld als diese insgesamt 100€ existieren und dass sich dieses Geld erwartungsmäßig verteilt und ausgegeben wird. An irgendeinem Punkt ist anzunehmen, dass jemand, der einen Teil dieses Geldes besitzt, es in sein Konto einzahlen wird. Dieser Jemand geht also zu Bank und gibt seine 20€ ab. Die Bank verwahrt dieses Geld und schreibt dem Kunden dafür 20€ auf seinem Konto gut. Die baren 20€, die der Kunde grade eben noch hatte, sind jetzt bei der Bank und wurden ihm als eine sogenannte Sichteinlage (SE) gutgeschrieben. Über Sichteinlagen können Kunden von Banken immer verfügen. Sie können das Geld also in bar abheben, wann immer sie es möchten, oder es für eine elektronische Zahlung benutzen. Das bedeutet, dass Sie z.B. beim Einkaufen mit ihrer Bankkarte bezahlen und der Betrag elektronisch abgebucht wird. Alles Bargeld und alle Sichteinlagen bilden die Geldmenge M1. Das M steht hier für das englische Wort „money“. Also: M1 = Bargeld + Sichteinlagen (eingezahltes Geld) Die Geldmenge M2 schließt alles Geld der Menge M1 ein und fügt so gesehen noch welches hinzu. Und zwar kommen dann zu dem Bargeld und den Sichteinlagen noch sogenannte Termineinlagen und Spareinlagen hinzu. Spareinlagen Herr Fink hat über einen längeren Zeitraum monatlich einen gewissen Betrag von seinem Gehalt beiseitegelegt. Nach 2 Jahren hat er 1000€ angespart, die er in seiner aktuellen Situation nicht benötigt. Herr Fink ist sich aber nicht sicher wann er die 1000€ benötigen wird, weshalb er von einer Termineinlage absieht. Er entscheidet sich also zu einer Bank zu gehen und der Bank den Betrag für unbestimmte Zeit zu Verfügung zu stellen. Also eigentlich dasselbe Prinzip wie bei einer Sichteinlage. Jedoch ist die Spareinlage über 1000€ von Herrn Fink, mit einer Kündigungsfrist von drei Monaten versehen. Er muss also drei Monate ab dem Tag auf sein Geld warten, an dem er es zurückfordert. Als Gegenleistung gewährt die Bank ihm einen höheren Zins, als bei einer Sichteinlage. Herr Fink hat also einen beschränkten Zugriff auf sein angelegtes Geld, wird aber mit höheren Zinsen entschädigt. Die Zinsen sind bei Spareinlagen im Normalfall variabel. Das bedeutet, dass sich der Zinssatz während der Laufzeit verändert. Die Bank kann über das Geld fast frei verfügen. Jahresarbeit Geldsystem Finn Styrnal 6 Termineinlage (auch Festgeld genannt) Sollte Herr Fink wissen, dass er seine 1000€ für das nächste bspw. Jahr nicht benötigt, wäre eine Termineinlage eine gute Idee. Er würde also zur Bank gehen und der Bank die 1000€ für ein Jahr anbieten, in welchem er auf sein Geld verzichtet. Bei einer Termineinlage einigt sich Herr Fink im Vorhinein auf einen festen Zinssatz (bspw. 4%), welcher für die komplette Laufzeit von dem abgemachten Jahr gilt. Unter bestimmten Bedingungen kann Herr Fink sein Geld vor Ablauf des Jahres zurückfordern. Dieses Vorgehen ist jedoch mit Vertragsstrafen belegt. Die Formel für die Zinsrechnung ist übrigens folgende: Bei Herr Fink würde das also bedeuten: Zinsen = 1000 * 4 / 100 = 40€ 40€ Zinsen nach einem Jahr bei 4%. Der Zinseszins greift hier nicht. Möchte Herr Fink sein Geld jedoch länger als nur ein Jahr anlegen kommen die Zinseszinsen ins Spiel. Zinsen werden nämlich in der Regel am Ende eines Anlegejahres ausgezahlt. Das heißt, 360 Tage nach dem Start der Geldanlage werden die Zinsen ausgezahlt. Das Zinsjahr hat nämlich nur 360 Tage. Am Ende des zweiten Jahres werden die Zinsen des ersten Jahres mitverzinst. Dazu ein Beispiel: Herr Fink legt im Januar 2017 1000€ bei der Bank an (mit einer Laufzeit von 2 Jahren und einem jährlich ausgeschütteten Zins von 4%) Die Rechnung für das erste Jahr ist die selbe wie beim vorherigen Beispiel: Zinsen = 1000 * 4 / 100 = 40€ Am Ende des ersten Jahres (Januar 2018) hat Herr Fink also 1040€ auf seinem Konto gutgeschrieben. Ein Jahr später, also im Januar 2019 wird das komplette Guthaben auf dem Konto von Herr Fink erneut verzinst. Diese Rechnung ist dann wie folgt: Zinsen= 1040 * 4 / 100 = 41,6€ Sein Kontostand im Januar 2019 beträgt also 1081,60€. Die Zinseszins Formel ist folgende: K = Kapital p= Zinssatz n= Laufzeit in Jahren Jahresarbeit Geldsystem Finn Styrnal 7 „Durch Zinseszinsen steigen Vermögen oder Schulden exponentiell.“5 Gläubiger dürfen jedoch keine Zinseszinsen entrichten. Das bedeutet, dass jemand der jemandem Geld geliehen hat, diese Schulden nicht nach dem Prinzip des Zinseszinses verzinsen darf.6 Die Buchgeldschoepfung Was ist die Buchgeldschöpfung? „…Ganz allgemein handelt es sich bei solch einem Vorgang […] um die Schöpfung von Buch- oder Giralgeld…“, sagt zumindest die Bundesbank. Aber wie funktioniert das? Wie wird dieser komplexe Vorgang reguliert? Und wird dieses Geld wirklich einfach aus dem Nichts geschaffen? Eines steht fest: Die Buchgeldschöpfung ist ein fundamentaler und zugleich umstrittener Bestandteil unserer Wirtschaft. Von Goldschmieden zu Banken £100,00 £100,00 Alles begann in einer von vielen Goldschmieden in London. Wir befinden uns im 17. Jahrhundert – in einem von Krieg geprägten Europa, in dem mächtige Könige ihr Unwesen trieben. In der wachsenden Handelswirtschaft Londons, wurde zum Großteil mit Goldmünzen bezahlt. Je mehr die Wirtschaft wuchs, desto mehr Geld wurde in London umgesetzt. Ab einem gewissen Punkt merkten die erfolgreiche Kaufleute, dass sie ihr vieles Gold an einem sicheren Ort aufbewahren mussten, um das Risiko vor Raubüberfällen zu senken. Das BILANZ EINER eigene Heim war gegen Einbrecher nicht GOLDSCHMIEDE ausreichend geschützt. Es entwickelte sich also Hinterlegtes Gold ein Bedarf für die sichere Lagerung von großen Goldmengen. Dafür stand zunächst der Tower Umfang der herausgegebenden Goldsmith´s of London zu Verfügung, der gleichzeitig auch Note die königliche Münzpresse (Royal Mint) beherbergte. Die Kaufleute hatten vorerst eine sichere Aufbewahrungsmöglichkeit für ihr Gold gefunden, bis der König beschloss, einen Teil des Goldes zu konfiszieren, um einen Krieg gegen Schottland zu finanzieren. Die Kaufleute waren alarmiert. Das Vertrauen in den König verlierend, suchten sie eine Alternative um ihr Gold weiterhin sicher zu lagern und vor der http://wirtschaftslexikon.gabler.de/Definition/zinseszinsen.html Bürgerliches Gesetzbuch - § 289 Zinseszinsverbot: Von Zinsen sind Verzugszinsen nicht zu entrichten. Das Recht des Gläubigers auf Ersatz des durch den Verzug entstehenden Schadens bleibt unberührt. 5 6 Jahresarbeit Geldsystem Finn Styrnal 8 Willkür des Königs zu schützen. Und so kamen die Goldschmieden ins Spiel. Goldschmieden boten sich aus zweierlei Gründen an: zum einen waren die Goldschmieden erfahren mit der sicheren Lagerung des Goldes; zum anderen unterstanden sie nicht direkt dem König. Also lagerten die ersten Kaufleute ihre Goldersparnisse gegen eine Gebühr bei einem Goldschmied ihrer Wahl. Als Beleg für die Einlagerung bekamen die Sparer eine sogenannte Goldsmith´s Note. Nach und nach setzte sich dieses Prinzip durch. Immer mehr Menschen benutzen die Goldschmieden als Lagerstätte für ihr Gold und die Goldsmith´s Notes wurden immer populärer. Da die Menschen den Goldsmith´s Notes vertrauten, begannen sie mit ihnen anstelle von Gold zu bezahlen. Das war einfacher und unkomplizierter. Derjenige, der mit der Gold Smith Note bezahlt wurde, konnte sich das Gold bei Bedarf ja einfach abholen. Aber das taten die Menschen immer weniger. Sie holten das Gold immer seltener ab, da der Besitz einer entsprechenden Gold Smith Note ja gleichwertig war. Insbesondere durch die Einführung von standardisierten Goldsmith´s Notes wurde dieser Prozess angekurbelt. Die Menschen konnten das Gold jetzt bei fast allen Goldschmieden der Stadt abholen und nicht nur bei dem, wo es ursprünglich eingelagert wurde. Die Notes waren von nun an nicht mehr personalisiert und es gab sie in praktischen „Größen“, wie z.B. 10lb, 20lb, 50lb, 100lb Gold. Mit der Zeit lösten die Goldsmith´s Notes, den Handel mit Goldmünzen ab. Dieses „Geld“, also die Goldsmith´s Notes waren zu 100% gedeckt. Jeder mit einer entsprechenden Note konnte über den angegebenen Umfang Gold verfügen oder ihn sich auszahlen lassen. Und sogar wenn alle Menschen gleichzeitig auf die Idee gekommen wären, all ihr Gold abzuheben, käme es zu keinem Problem. Jeder einzelne hätte bedient werden können. - Goldsmith´s Notes werden zum allgemein akzeptierten Zahlungsmittel So kam es, dass die Goldschmiede merkten, dass ihre Lager voll mit ungenutztem Gold waren. Sie wussten, dass der größte Teil der Leute das Gold nicht abholen würde, da der Handel mit den Goldsmith´s Notes viel bequemer war. Einige innovative Goldschmiede überlegten sich, wie sie das „überschüssige“ Gold profitabel einsetzen konnten. Die Antwort war klar: mit Krediten. Einen Teil des Geldes weiter zu verleihen und anschließend plus Zins zurückzufordern wäre ein lohnendes Geschäft. Jedoch reduzierte dieses „Weiterverleihen“ die Liquidität (Zahlungsfähigkeit) der Goldschmieden nicht unerheblich. Auch bei einem geringen Liquiditätsverlust würde die Goldschmiede im Falle eines Bank Runs bankrottgehen. Hierzu ein Beispiel: Rahmenbedingungen: • Herr Fink ist der einzige goldlagernde Kunde von Goldschmied Musk. • Die Notes sind zu diesem Zeitpunkt noch personalisiert • Gold kann nur bei demselben Goldschmied abgeholt werden bei dem es auch eingezahlt wurde Herr Fink zahlt bei Goldschmied Musk 100lb Gold ein. Herr Bäte verlangt einen Kredit von 50lb, welchen er nach einer gewissen Zeitspanne plus Zinsen zurückzahlen muss. Mit der Herausgabe von 50lb Gold an Herrn Bäte verliert die Jahresarbeit Geldsystem Finn Styrnal 9 Goldsmith´s Note von Herrn Fink 50% an Deckung. Würde Herr Fink nach der Herausgabe des Kredites sein Gold in vollem Umfang zurückfordern, würde das den Bankrott des Goldschmiedes bedeuten: 100lb eingezahlt von Herrn Fink -50lb herausgegeben an Herrn Bäte =50lb Gold im Lager Gleichzeitig erhöht sich die Geldmenge, welche im Umlauf ist, um die Höhe des herausgegebenen Kredites. Und zwar deswegen: Herr Fink zahlt 100lb Gold ein und bekommt dafür eine Goldsmith´s Note über 100lb Gold. Die Geldmenge hat sich also nicht erhöht, da die eingezahlten Deckung der Note physischen 100lb Gold nicht für den von Herrn Fink nach Handel genutzt werden, sondern nur Herr der Kreditvergabe Finks Goldsmith´s Note. Im Umlauf sind also entweder die 100lb Gold von Herrn Fink oder die stellvertretene Goldsmith´s Note über 100lb Gold. Was von beidem im Umlauf ist, spielt für die Wirtschaft £50,00 keine Rolle. Wird aber jetzt der Kredit an Herrn Bäte ausgegeben steigt die Geldmenge im £100,00 Umlauf, um 50lb Gold. Diese Geldmenge, welche im Umlauf ist, setzt sich aus Herrn £50,00 Finks Goldsmith´s Note und dem Kredit an Herrn Bäte zusammen. Es gibt zumindest für den Zeitraum des Kredits mehr Banknoten (Goldsmith´s Notes), Goldsmith´s Note von Herrn Fink aber nicht mehr Gold, was auch dazu Gold im Lager (verfügbar) führt, dass Herrn Finks Goldsmith´s Note Kredit an Bäte (nicht verfügbar) nur noch zu 50% gedeckt ist oder – von einer anderen Perspektive aus betrachtet, – dass mit der Herausgabe von der Hälfte des Goldes, welches Herrn Finks Goldsmith´s Note deckt, ein Wert von 50lb aus dem Nichts geschaffen wird. Durch die fehlende Deckung von Herrn Finks Goldsmith´s Note ist ein Teil seiner Goldsmith´s Note Giralgeld. Der gleiche Effekt würde eintreten, würde Herr Bäte anstelle von Gold, eine Goldsmith´s Note über 50lb Gold erhalten. Würde Herr Fink nun sein Gold zu 100% abheben, wäre der Goldschmied bankrott. Dieses sehr vereinfachte Beispiel ist auch auf unser heutiges Bankensystem anwendbar. Bei einem sogenannten „Bank Run“ würde das Bankensystem zusammenbrechen. Jahresarbeit Geldsystem Finn Styrnal 10 Heute nehmen fast alle Staaten große Kredite auf, um ihre Ausgaben zu decken. Deutschland hatte Ende 2015 2.022.562 Millionen Euro Schulden. 7 Etwa 2 Billionen Euro. Der zweite Schritt der Entwicklung von den Goldschmieden zu Banken war die Herausgabe von Krediten in Form von Goldsmith´s Notes. Kunden, die einen Kredit angefordert haben bekamen also nicht mehr das Gold selbst ausgehändigt, sondern nur eine Goldsmith´s Note über eine gewisse Menge Gold. Das war zum einen unkomplizierter, zum anderen konnten die Goldschmiede von nun an beliebig viele Kredite vergeben. Damit wurden die Goldschmieden von Lagerstätten zu Geldproduzenten. Dieser neue Mechanismus konnte für die Wirtschaft positive wie auch negative Folgen haben. Es gilt aber zu beachten, dass damit zu dieser Zeit, die Geldproduzenten private und gewinnorientierte Unternehmen waren. Die Idee der Geldschöpfung war damit etabliert und hat sich bis heute noch entwickelt. Die Folgen und Risiken der Kreditvergabe mit Papiergeld waren prinzipiell identisch zu den der Kreditvergabe mit vorher eingezahlten Gold: 1. Folgen a. Die Geldmenge erhöht sich 2. Risiken a. Goldsmith´s Notes sind nicht mehr vollständig gedeckt, oder anders ausgedrückt, es gibt mehr Goldsmith´s Notes als Gold und damit sogenanntes Fiatmoney Jedoch standen der Kreditvergabe von nun an keine natürlichen Grenzen mehr im Weg. Zuvor konnten die Goldschmiede nur Gold als Kredit vergeben, welches auch wirklich bei ihnen eingelagert war. Hatte ein Goldschmied 10.000lb Gold in seinem Lager, konnte er auch nur Kredite mit einem Gesamtumfang von 10.000lb Gold vergeben. Damit erhöhte sich dann die Geldmenge um 10.000lb Gold. Und zwar aus einem simplen Grund: 1. Mehrere Kaufmänner lagern ihr Gold bei dem Goldschmied Musk ein. Die Summe aller Einlagen ergibt 10.000lb Gold. 2. Alle Kaufmänner bekommen für ihr eingezahltes Gold entsprechende Goldsmith´s Notes. In diesem Beispiel befinden wir uns an dem zeitlichen Punkt, an dem Goldsmith´s Notes als allgemeines Zahlungsmittel akzeptiert werden. a. Nun können die Kaufmänner mit ihren Goldsmith´s Notes Geschäfte abwickeln und reale Güter bezahlen. 3. Im zweiten Schritt werden die eingelagerten 10.000g Gold als Kredite vergeben und die Geldmenge wird um 10.000g Gold erhöht. Dieses Beispiel detaillierter hier 7https://www.destatis.de/DE/ZahlenFakten/GesellschaftStaat/OeffentlicheFinanzenSteuern/Oeffentlich eFinanzen/Schulden/Tabellen/SchuldenOeffentlHaushalte_2015.html Jahresarbeit Geldsystem Finn Styrnal 11 Künftig konnten die Goldschmieden die Kredite in Form von Goldsmith´s Notes bzw. Papiergeld vergeben. Während immer mehr Kredite vergeben wurden, sank die Deckung aller Goldsmith´s Notes und damit die Liquidität der Goldschmieden. Das Geldsystem basierte ab diesem Zeitpunkt nur noch auf dem Vertrauen der Menschen in die Goldsmith´s Notes und nicht mehr wie zuvor, auf Golddeckung. Hätte das Geldsystem das Vertrauen der Einwohner verloren, wäre das Geldsystem zusammengebrochen und die Goldschmieden ruiniert. Genau das passierte in London auch. Der neue König, der größte Kreditnehmer, kündigte an, von nun an seinen Kredit nicht weiter zurückzuzahlen. Als die Menschen das erfuhren, verloren sie ihr Vertrauen in die Goldsmith´s Notes und Gold Goldsmith´s Notes stürmten die Goldschmieden um die Notes einzulösen. Die Goldschmieden konnten nicht alle Menschen bedienen, gingen bankrott und das Geld- bzw. Bankensystem brach kurzer Hand zusammen. Übrigens wollte auch dieser König wieder einen Krieg finanzieren, den er sich nicht leisten konnte. Besonders schwer traf der Crash die Menschen, die nun wertlose Goldsmith´s Notes in ihren Händen hielten und zuvor ihr echtes Gold bei einem Goldschmied eingelagert hatten. Sie wurden von den GOLD GOLDSMITH´S NOTES Goldschmieden betrogen. Andere hatten wohlmöglich von den Goldschmieden und teilweise auch von dem Crash profitiert. Die erste Finanzkrise erlebte das System der Geldschöpfung schnell nach seiner Einführung. Jedoch ist das heutige System auch etwas anders. Die Currency Theorie als Gegenbeispiel zu dem gescheiterten Geldsystem um das 17. Jahrhundert in London Als die Currency Theorie gilt eine um das 19. Jahrhundert, von einigen (auch führenden) Ökonomen aufgestellte Geldtheorie.8 Einer der führenden Köpfe war der britische Wirtschaftswissenschaftler David Ricardo.9 Das gescheiterte Geldsystem in London um das 17. Jahrhundert ist ein gutes Beispiel, in dem eine unlimitierte Papiergeldschöpfung zu dem Zusammenbruch der Das Aktien- und Finanzlexikon von Aktien Prognose: ® Professor Dr. Gerhard Merk, Universität Siegen. 9 Michael Hüther (Hrsg.): Klassiker der Ökonomie - Von Adam Smith bis Amartya Sen, Bonn 2006, S.62f 8 Jahresarbeit Geldsystem Finn Styrnal 12 Wirtschaft führte. Die Currency Theorie hingegen forderte eine Währung, die immer vollständig durch Edelmetalle gedeckt war. Da, nach dieser Theorie die Zweiteilung der Banken bereits stattgefunden hatte, gab es Geschäftsbanken sowie eine Zentralbank, die das Monopol für die Produktion von Banknoten und Münzen zugesprochen bekam. Die Geschäftsbanken sind in dieser Theorie mit den Goldschmieden in London gleichzusetzen. Die Rahmenbedingungen: Währung vollständig durch Edelmetalle gedeckt Geldschöpfung durch Geschäftsbanken war nicht vorgesehen Zweiteilung des Bankensystems in Zentralbank und Geschäftsbanken Zentralbank besaß das Monopol für die Produktion der Banknoten Gold GOLD Goldsmith´s Notes GOLDSMITH´S NOTES Nach David Ricardo passte sich die Geldmenge in einem abgegrenzten Geldsystem (Land) unter diesen Umständen automatisch an den Geldbedarf des jeweiligen Landes an, vorausgesetzt die Möglichkeit für Import und Export war gegeben. Sollte sich in solch einem Land die Geldmenge erhöhen, würde das dazu zu führen, dass die Güterpreise steigen. Bei gestiegenen Güterpreisen war davon auszugehen, dass ein Handelsbilanzdefizit10 entsteht, also mehr Güter im Ausland gekauft werden, wodurch Geld abfließen müsste. So hätte jedes Land auf lange Sicht die Geldmenge, die es braucht. Eine Steigerung der Geldmenge in Form von Kreditvergabe, wäre nur möglich wenn auch die Menge an Edelmetall steigen würde. 10 Dieter Brümmerhoff: Volkswirtschaftliche Gesamtrechnung. München 2002, S. 164 Jahresarbeit Geldsystem Finn Styrnal 13 Der Goldstandard „Die jetzige Krise begann in jenem August 1971, als sich die USA als letzte Volkswirtschaft vom Goldstandard verabschiedeten“, kommentierte der renommierte Stratege der Deutschen Bank Jim Reid11 die Weltwirtschaftskrise 2008.12 Was hat es mit dem Goldstandard auf sich und warum wurde er abgeschafft? Ist eine Wirtschaft mit Goldstandard elastisch genug um zu wachsen? Aktuelle Gold Grafiken Anteil Gold an den Währungsreserven in Prozent 67,8 Gold Sonstiges Quelle: IWF, World Gold Council, Welt 32,2 29.050,00 Goldreserven und Devisenreserven 29.000,00 12,1 28.950,00 12 28.900,00 11,9 28.850,00 11,8 28.800,00 11,7 28.750,00 11,6 28.700,00 11,5 28.650,00 11,4 Q2 2014 Q3 2014 Gold (in Tonnen) Goldbestände und Lagerorte der Deutschen Bundesbank in Tonnen 307 Frankfurt am Main 438 1.192 Federal Reserve, NY Bank of England, London Banque de France, Paris 1.447 Quelle: Deutsche Bundesbank, 31.12.2014 Q4 2014 Mrz 15 Devisenreserven (in Billionen Dollar) Quelle: World Gold Council, Bloomberg Das Weltweite Goldvorkommen wird vom World Gold Council auf insgesamt 177.200t geschätzt. Deutschland hält abgesehen von Währungsreserven einen Goldschatz über 3.384t. Nur noch die USA besitzt mehr Gold. 11http://www.bloomberg.com/research/stocks/private/person.asp?personId=59397070&privcapId=2 5232408&previousCapId=25232408&previousTitle=Deutsche%20Bank%20AG%2C%20Research%20 Division 12 https://www.welt.de/finanzen/article109252304/Warum-der-Goldstandard-doch-funktioniert.html Jahresarbeit Geldsystem Finn Styrnal 12,2 14 Jahresarbeit Geldsystem Finn Styrnal 15 Geld und seine Funktionen ................................................................................................................................... 1 Anfänge des sogenannten „Fiatmoney“ in Form von Scheidemünzen .............................. 2 Der Euro........................................................................................................................................................................ 3 Euro Bargeld ................................................................................................................................................................... 3 Bargeldmonopol und Herausgabe ............................................................................................................ 3 Einlöseverpflichtung und Deckung des Bargeldes ......................................................................... 3 Euro Buchgeld ................................................................................................................................................................ 4 Die Entstehung des Buchgeldes ................................................................................................................... 4 Der Transport von Buchgeld........................................................................................................................... 4 Messung der Geldmenge....................................................................................................................................... 4 Messung der Geldmenge (einfach erklärt) .......................................................................................... 6 Die Buchgeldschoepfung ....................................................................................................................................... 8 Von Goldschmieden zu Banken ................................................................................................................... 8 Die Currency Theorie als Gegenbeispiel zu dem gescheiterten Geldsystem um das 17. Jahrhundert in London................................................................................................................. 12 Der Goldstandard .................................................................................................................................................... 14 Jahresarbeit Geldsystem Finn Styrnal 16