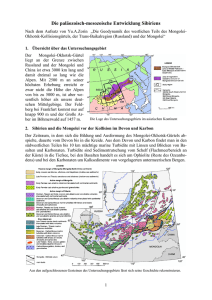

Die wirtschaftliche Transformation und - diss.fu

Werbung