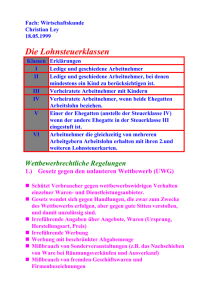

für Arbeitnehmer Steuertipps

Werbung