PowerPoint-Präsentation

Werbung

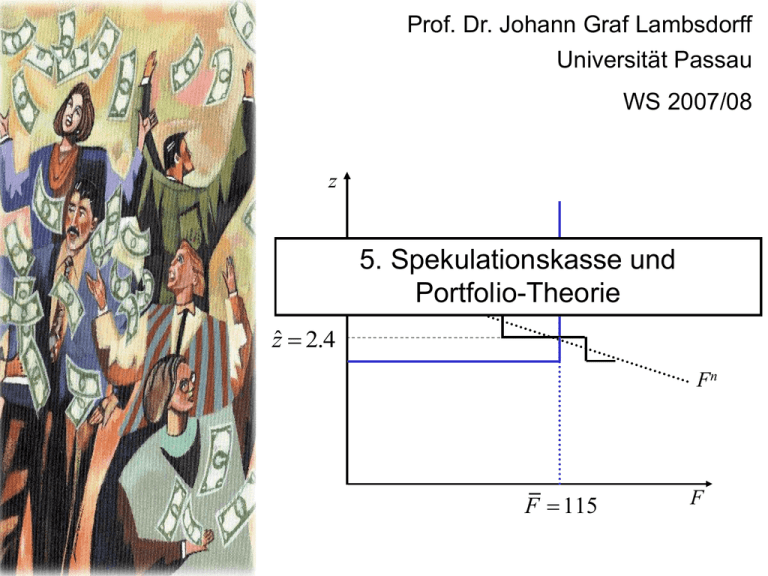

Prof. Dr. Johann Graf Lambsdorff Universität Passau WS 2007/08 z 5. Spekulationskasse und Portfolio-Theorie zˆ 2.4 Fn F 115 F Pflichtlektüre: Jarchow, H.-J.: Theorie und Politik des Geldes, 11. überarb. und wesentl. erw. Aufl., Göttingen: UTB, 2003, S. 40-67. • Die Ertrags- und Risikoraten ew und sw sind wichtige Elemente für ein Entscheidungsmodell, das die Zusammensetzung der (finanziellen) Vermögensbestandteile unter dem Gesichtspunkt mit Risiko behafteter Erwartungen analysiert. • Dieser Ansatz wird in der angelsächsischen Terminologie als portfolio selection bezeichnet. • In einer einfachen Variante entscheidet ein Wirtschaftssubjekt, wie ein verfügbarer Kassenbestand ls auf Kasse und Schuldverschreibungen mit einheitlicher Ausstattung aufgeteilt werden soll. • Die Wirtschaftseinheit investiert den Anteil x0 des Anfangsvermögen ls als risikolose Anlage in (unverzinsliche) Kasse und den Anteil (1-x0) in ein risikobehaftetes Wertpapier. • Aus dem Portefeuille ergibt sich der Ertrag e=ew(1-x0) und das Risiko s=sw(1-x0). • Aus diesen beiden Gleichungen folgt: e=s·ew/sw. (1) • Der Ertrag lässt sich nur vergrößern (bei gegebenem erwarteten Ertrag und Risiko einer in Wertpapieren angelegten Geldeinheit), wenn eine Zunahme des Risikos in Kauf genommen wird. • Aus den verschiedenen durch Gleichung (1) beschriebenen Kombinationen von Ertrag und Risiko ist diejenige Kombination auszuwählen, die den individuellen Präferenzen für Ertrag und Risiko am besten entspricht. • Wir legen der weiteren Analyse folgende Nutzenfunktion zugrunde: u=u(e,s), wobei ue>0, us<0. • Es wird also unterstellt, dass der Grenznutzen des Ertrages positiv, der Grenznutzen des Risikos negativ ist. Letzteres bedeutet risikoaverses Verhalten. • Weiter wollen wir annehmen, dass das Nutzenniveau bei einer Zunahme von Ertrag und Risiko nur aufrechterhalten werden kann, wenn das marginale Risiko durch immer größer werdende Ertragszuwächse kompensiert wird, die Grenzrate de/ds mit steigendem s also zunimmt. • Diese Annahme bedeutet, dass die entsprechenden Indifferenzkurven in einem e/s-Diagramm konvex verlaufen. • Das Optimierungskalkül kann mit Hilfe des Lagrangeschen Multiplikators bestimmt werden: u=u(e,s)+l(e-s·ew/sw) Max! • Hierbei bezeichnet l den noch unbestimmten Lagrangeschen Multiplikator. • Die ersten Ableitungen müssen im Nutzenmaximum Null werden: ue+l0, us-l·ew/sw0, e=s·ew/sw. • Division der beiden ersten Gleichungen erbringt: us/ue-ew/sw ueew= -ussw • Im Optimum muss der marginale Nutzenzuwachs aus dem Ertrag einer in Wertpapieren investierten Geldeinheit gerade den marginalen Nutzenrückgang durch das hiermit verbundene zusätzliche Risiko kompensieren. • Diese Lösung lässt sich graphisch darstellen. e e ew u3 u2 u1 e s ew sw u3 u2 u1 ê P s x0 1 x̂0 x0 1 - s sw s sw s • Kasse und Wertpapiere können im PortefeuilleGleichgewicht nebeneinander als Vermögensobjekte gehalten werden. • In besonderen Fällen kann ein optimales Portefeuille nur Kasse oder nur Wertpapiere enthalten. e u3 u2 u1 e ew u3 u2 u 1 e u3 u2 u1 e ew u3 u2 u1 s s s s • Im ersten Fall wird im Portefeuille-Optimum nur Kasse gehalten. Dies tritt um so eher ein, je schwächer die Möglichkeitskurve ansteigt, d. h. je geringer der mit der Risikoerhöhung verbundene Ertragszuwachs ist, und je stärker die Indifferenzkurven ansteigen, d.h. je größer der negative Grenznutzen des Risikos (absolut genommen) im Verhältnis zum Grenznutzen des Ertrags ist. • Im zweiten Fall werden im Portefeuille-Optimum nur Wertpapiere gehalten. Dies tritt um so eher ein, je stärker die Möglichkeitskurve ansteigt und je schwächer die Indifferenzkurven ansteigen. • Eine Erhöhung von ew bedeutet in der graphischen Darstellung eine Linksdrehung der Möglichkeitskurve. e u3 u2 u1 u3 u2 u1 P1 P0 s x0 1 x̂00 x̂01 x0 1 - s sw ŝ0 ŝ1 s sw s • Die Erhöhung von ew bewirkt bei dem im Diagramm angenommenen Indifferenzkurvensystem, dass ein höheres Risiko hingenommen wird. • Bei anders verlaufenden (aber weiterhin konvexen) Indifferenzkurven ergibt sich u.U. auch eine Senkung des Risikos. • Dass das Ergebnis nicht eindeutig ist, lässt sich mit einem aus der Haushaltstheorie bekannten Konzept erklären: dem Substitutions- und Einkommenseffekt. • Der Substitutionseffekt beinhaltet, dass eine Erhöhung der Ertragsrate (ew) einen Anreiz darstellt, den Wertpapieranteil zu vergrößern, d.h. mehr Risiko (s) auf sich zu nehmen. • Der Einkommenseffekt beinhaltet, dass Ertrag und Sicherheit als „normale Güter“ angesehen werden. Dies impliziert, dass sich die Nachfrage nach Sicherheit mit steigendem Einkommen erhöht. Lässt eine steigende Ertragsrate das Einkommen ansteigen, so wird daher mehr Sicherheit nachgefragt und ein geringeres Risiko eingegangen. • Wir gehen davon aus, dass der Substitutionseffekt bezüglich des Risikos nicht durch den Einkommenseffekt kompensiert wird. • Unter dieser Annahme führt ein Anstieg von ew zu einem erhöhten Risiko (s) und dementsprechend zu einem verminderten Anteil von Kasse am (unveränderten) Anfangsvermögen. Dieser Fall wurde graphisch dargestellt. • Eine Erhöhung von sw bedeutet in der graphischen Darstellung eine Rechtsdrehung der Möglichkeitskurve. e u3 u2 u1 u3 u2 P0 u1 P1 s x0 1 x̂01 x̂00 ŝ1 ŝ0 s sw0 s s sw1 • Der Einkommenseffekt bewirkt hier, dass eine Erhöhung der Risikorate (sw) den Nutzen des Anlegers reduziert und dieser daher von dem normalen Gut Sicherheit weniger nachfragt, d.h. mehr Risiko auf sich nimmt. • Ist der Substitutionseffekt (wie angenommen) stärker als der Einkommenseffekt, dann führt ein Anstieg von sw, wie in der Abbildung, zu einem niedrigeren Risiko. • Der Anteil von Kasse erhöht sich hierbei zusätzlich, da ein konstantes Niveau an Risiko bereits bei einem geringeren Wertpapierbestand erreicht wird. • Zwischen der Ertragsrate ew und der gegenwärtigen Rendite (i) besteht ein direkter Zusammenhang. • Sofern im Mittel keine Änderung des Kurses und damit der Rendite erwartet wird, gilt: g* ew E i. pw q • Es folgt, dass die optimale Kassenhaltung mit steigender gegenwärtiger Rendite, i, sinkt und umgekehrt. Anders als bei sicheren Erwartungen ergibt sich bereits für den einzelnen Anleger eine kontinuierlich fallende Nachfragefunktion für Spekulationskasse.