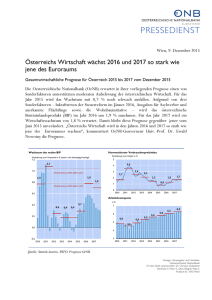

OECD - bmwfw

Werbung