Klausur zur Vorlesung Corporate Finance - wiwi.uni

Werbung

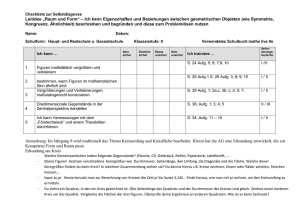

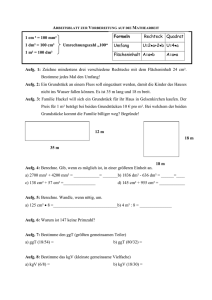

[Aufkleber] Universität Augsburg Wirtschaftswissenschaftliche Fakultät Lehrstuhl für Finanz- und Bankwirtschaft Klausur zur Vorlesung Corporate Finance Prof. Dr. Marco Wilkens 06. Februar 2012 Bitte beachten Sie unbedingt die folgenden Bearbeitungshinweise: Die Bearbeitungszeit der Klausur beträgt 60 Minuten. Die zu erreichenden Punkte sind bei den Aufgaben angegeben, sie indizieren zugleich die jeweils zu veranschlagende Bearbeitungszeit in Minuten. Die Klausur besteht aus zwei Teilen (A und B), die alle vollständig zu bearbeiten sind. Bitte beachten Sie die Bearbeitungshinweise zu Beginn jedes einzelnen Teils. Bewertet werden ausschließlich Ihre Angaben auf dem Lösungsbogen. Geben Sie daher unbedingt auf dem Lösungsbogen in den vorgesehenen Feldern Name und Vorname sowie Ihre Matrikelnummer korrekt an. Unterschreiben Sie den Lösungsbogen. Nicht eindeutig lesbare Angaben auf dem Lösungsbogen können nicht berücksichtigt werden! Nehmen Sie Ihre Eintragungen auf dem Lösungsbogen deutlich und mit einem schwarzen Faserstift vor. Nehmen Sie keine Korrekturen auf dem Lösungsbogen vor. Sollten Sie einen Fehler korrigieren wollen, so verwenden Sie bitte einen neuen Lösungsbogen, den Ihnen das Aufsichtspersonal gerne gibt. Es sind ausschließlich folgende Hilfsmittel zur Bearbeitung der Klausur zugelassen: Nicht-programmierbarer Taschenrechner. Die Klausurangabe umfasst inkl. Deckblatt 10 Seiten. Darüber hinaus finden Sie hinter der Klausurangabe leere Seiten für Ihre Notizen. Überprüfen Sie jetzt Ihre Klausurangabe auf Vollständigkeit. Legen Sie bitte Ihren Studentenausweis sowie Ihren Personalausweis auf den Tisch, damit das Aufsichtspersonal Ihre Identität überprüfen kann. Bitte geben Sie nach Ablauf der Bearbeitungszeit nur den ausgefüllten Lösungsbogen nach Anweisung des Aufsichtspersonals ab. Wir wünschen Ihnen viel Erfolg bei der Klausur. Klausur Corporate Finance Wintersemester 2011/2012 Teil A – Aussagen Beurteilen Sie in den folgenden Aufgaben, ob die jeweilige Aussage wahr oder falsch ist. Wenn Sie die Aussage für wahr halten, kreuzen Sie auf dem Lösungsbogen bei der entsprechenden Aufgabe Antwort A an. Wenn Sie die Aussage für falsch halten, kreuzen Sie auf dem Lösungsbogen bei der entsprechenden Aufgabe Antwort B an. Die Antworten C bis E treffen bei den Aufgaben in diesem Teil nie zu. Für jede korrekt beurteilte Aussage erhalten Sie einen Punkt, für jede nicht korrekt beurteilte Aussage wird Ihnen ein Punkt abgezogen. Nicht beantwortete Aufgaben werden mit null Punkten bewertet. In diesem Teil können Sie 30 Punkte erreichen. Ihre Gesamtpunktzahl in Teil A beträgt immer mindestens null Punkte. Aufg. 1. Gemäß der "Traditionellen These" sind die Kapitalkosten abhängig von der Kapitalstruktur. Aufg. 2. Die These von der Irrelevanz der Kapitalstruktur besagt, dass der Periodenüberschuss eines Unternehmens unabhängig von dessen Kapitalstruktur ist. Aufg. 3. Die 2. These von Modigliani/Miller besagt, dass die Gesamtkapitalkosten eines Unternehmens eine linear ansteigende Funktion des Verschuldungsgrades sind. Aufg. 4. Ein Unternehmen wird seinen Gewinn pro Aktie in jedem Fall erhöhen, indem es Kredit aufnimmt und davon eigene Aktien zurückkauft, da dadurch die Anzahl der handelbaren Aktien abnimmt. Aufg. 5. Marktwertmaximierung des Gesamtkapitals ist bei gegebenem Investitionsprogramm (und damit erwarteten Überschüssen Ü) äquivalent zur Minimierung der durchschnittlichen Kapitalkosten. Aufg. 6. Auf einem vollkommenen Kapitalmarkt sind alle Wertpapiere beliebig teilbar. Aufg. 7. Direkte Insolvenzkosten treten auch auf, wenn künftig keine Insolvenz des Unternehmens erfolgt. Aufg. 8. Das Ziel der technischen Aktienanalyse ist, Kursprognosen auf der Grundlage von Kursverlaufsmustern der Vergangenheit zu erstellen. Aufg. 9. Am primären Kapitalmarkt werden bereits im Umlauf befindliche Wertpapiere gehandelt. Aufg. 10. Bei Vorherrschen halb-strenger Informationseffizienz sind an einem Kapitalmarkt weder durch technische noch durch fundamentale Aktienanalysen systematisch Überrenditen erzielbar. Aufg. 11. An einem Kapitalmarkt mit strenger Informationseffizienz sind durch Ausnutzen von Insiderinformationen systematische Überrenditen möglich. Aufg. 12. Das Informations-Paradoxon besagt, dass Kapitalmärkte informationseffizient sind, weil hinreichend viele Investoren davon ausgehen, dass die Kapitalmärkte nicht informationseffizient sind. Aufg. 13. An einem streng informationseffizienten Kapitalmarkt kann kein Anleger systematisch eine höhere Rendite als die Marktrendite erzielen, da alle Anleger über die gleichen Informationen verfügen. Aufg. 14. Wenn alle Anleger passive Anlagestrategien verfolgen, wird die Informationseffizienz von Kapitalmärkten zunehmen. Aufg. 15. Der Kapitalmarkt sei halb-streng informationseffizient: Fondsmanager (Nicht-Insider) werden bei der Aktienanlage tendenziell bessere Ergebnisse erzielen als Privatanleger, weil sie einen schnelleren Zugang zu relevanten Unternehmensinformationen besitzen. Seite 2 von 10 Klausur Corporate Finance Wintersemester 2011/2012 Aufg. 16. Bei der zweidimensionalen Performancemessung wird im Gegensatz zur eindimensionalen Performancemessung neben der Rendite auch das Risiko einer Anlage berücksichtigt. Aufg. 17. Risikoscheue Anleger präferieren Finanztitel mit geringerem Risiko bei gleicher Rendite bzw. höherer Rendite bei gleichem Risiko. Aufg. 18. Der Erwartungswert der Renditen eines Portfolios ist die Summe aus den Produkten von Rendite und Gewichtung der einzelnen im Portfolio enthaltenen Wertpapiere. Aufg. 19. Bei einem aus zwei Wertpapieren bestehenden Portfolio ist eine vollständige Risikodiversifikation ohne Hinzunahme weiterer Finanztitel möglich, wenn beide Wertpapiere einen Korrelationskoeffizienten von 1 aufweisen. Aufg. 20. Das Beta ist eine Maßzahl für das unsystematische Risiko eines Wertpapiers oder eines Portfolios. Aufg. 21. Das Jensen Alpha eines Fonds entspricht im μ-β-Diagramm dem vertikalen Abstand zwischen der Fondsrendite und der Geraden, die den risikofreien Zins mit dem Marktindex verbindet. Aufg. 22. Die Market Risk-Adjusted Performance kann auch als Summe von risikofreiem Zins und Treynor Ratio berechnet werden. Aufg. 23. Ein Anleger, der sein gesamtes Vermögen in einen Fonds investieren möchte, sollte bei der Auswahl von Fonds auf Performancemaße auf Basis des Gesamtrisikos (Standardabweichung der Renditen) zurückgreifen. Aufg. 24. Die Kritik von Roll bezieht sich auf Performancemaße, die auf dem unsystematischen Risiko einer Anlage basieren. Aufg. 25. Ein vertikaler Unternehmenszusammenschluss erfolgt zwischen Unternehmen derselben Branche und Produktionsstufe. Aufg. 26. Beim Substanzwertverfahren entspricht der Unternehmenswert der Summe aller Ausgaben, die zur Einrichtung eines entsprechenden Unternehmens notwendig wären. Aufg. 27. Risikoaversion vorausgesetzt, ist der Risikozuschlag bei der Risikozuschlagsmethode negativ. Aufg. 28. Beim Multiplikatorverfahren berechnet sich der Multiplikator aus dem Verhältnis des Unternehmenswerts und der Bezugsgröße des Vergleichsunternehmens. Aufg. 29. Bei der Entity-Methode wird der Steuervorteil aus anteiliger Fremdfinanzierung über den Diskontierungszinssatz berücksichtigt. Aufg. 30. Der Flow to Equity ist der Zahlungsstrom, der den Eigen- und Fremdkapitalgebern in jeder Periode zufließt. Seite 3 von 10 Klausur Corporate Finance Wintersemester 2011/2012 Teil B – Rechenaufgaben Bei den folgenden Aufgaben sind Berechnungen durchzuführen. Von den vorgegebenen Antwortmöglichkeiten ist jeweils nur eine richtig. Kreuzen Sie auf dem Lösungsbogen bei der entsprechenden Aufgabe die Antwort an, die Sie für richtig halten. Wenn Sie die korrekte Antwort ankreuzen, erhalten Sie die für die Aufgabe vermerkte Punktzahl. Wenn Sie eine falsche Antwort ankreuzen, erhalten Sie null Punkte. Runden Sie dabei lediglich das Endergebnis kaufmännisch auf die gleiche Anzahl von Nachkommastellen, die in den Antwortmöglichkeiten der jeweiligen Aufgabe vorgegeben sind. Kapitalstruktur Gegeben sind folgende Daten zu den Unternehmen U, V1 und V2. Gehen Sie von einer Gleichgewichtssituation am Kapitalmarkt aus. Die drei Unternehmen U, V1 und V2 gehören derselben Risikoklasse an. Für risikofreies Fremdkapital gelte ein Zinssatz in Höhe von 15 %. Unternehmen U V1 V2 Erwarteter (Brutto-)Periodenüberschuss pro Jahr (vor Abzug von FK-Zinsen, unendliche Laufzeit) 500 200 800 Risikoloses Fremdkapital (FK0 = NFK) 0 E Marktwert des EK C 2000 Marktwert des Gesamtunternehmens A D Eigenkapitalkosten 30 % 20 % Gesamtkapitalkosten WACC 20 % Leverage L B Aufg. 31. Aufg. 32. Bestimmen Sie die fehlende Angabe A. Antwort A 4.000 Antwort B 3.500 Antwort C 2.500 Antwort D 6.000 Antwort E Keine dieser Antworten ist richtig. Bestimmen Sie die fehlende Angabe B. Antwort A 2 Antwort B 5 Antwort C 1 Antwort D 4 Antwort E Keine dieser Antworten ist richtig. Seite 4 von 10 F 1 Punkte 1 Punkte Klausur Corporate Finance Aufg. 33. Aufg. 34. Aufg. 35. Aufg. 36. Wintersemester 2011/2012 Bestimmen Sie die fehlende Angabe C. Antwort A 700 Antwort B 400 Antwort C 800 Antwort D 200 Antwort E Keine dieser Antworten ist richtig. Bestimmen Sie die fehlende Angabe D. Antwort A 500 Antwort B 1.000 Antwort C 3.000 Antwort D 4.000 Antwort E Keine dieser Antworten ist richtig. Bestimmen Sie die fehlende Angabe E. Antwort A 1.000 Antwort B 2.000 Antwort C 3.500 Antwort D 4.000 Antwort E Keine dieser Antworten ist richtig. Bestimmen Sie die fehlende Angabe F. Antwort A 30 % Antwort B 25 % Antwort C 20 % Antwort D 15 % Antwort E Keine dieser Antworten ist richtig. Seite 5 von 10 1 Punkt 1 Punkt 1 Punkt 2 Punkte Klausur Corporate Finance Wintersemester 2011/2012 Eindimensionale Performancemessung Ein Investor tätigt zu Beginn der Jahre 2010 und 2011 die in der Tabelle angegebenen Ein- bzw. Auszahlungen in einen Investmentfonds. Der Wert der Fondsanteile des Investors zu Beginn und Ende der jeweiligen Jahre ist der Spalte „Wert“ zu entnehmen. Anfang 2010 Ein-/Auszahlung Wert 27.000 27.000 Ende 2010 Anfang 2011 30.000 – 24.000 Ende 2011 Aufg. 37. Aufg. 38. Aufg. 39. 6.000 3.000 Berechnen Sie die interne Rendite des Investments über den Zeitraum von Anfang 2010 bis Ende 2011. Antwort A – 18,6 % Antwort B – 12,5 % Antwort C – 2,8 % Antwort D + 1,1 % Antwort E Keine dieser Antworten ist richtig. Berechnen Sie das arithmetische Mittel der Renditen des Investments. Antwort A – 24,8 % Antwort B – 19,4 % Antwort C – 5,4 % Antwort D 0,0 % Antwort E Keine dieser Antworten ist richtig. Berechnen Sie das geometrische Mittel der Renditen des Investments. Antwort A – 25,5 % Antwort B – 18,3 % Antwort C – 5,4 % Antwort D + 1,7 % Antwort E Keine dieser Antworten ist richtig. Seite 6 von 10 2 Punkte 1 Punkt 1 Punkt Klausur Corporate Finance Wintersemester 2011/2012 Zweidimensionale Performancemessung Bitte verwenden Sie zur Beantwortung der Aufg. 40 bis Aufg. 45 die Daten aus der folgenden Tabelle. Der risikofreie Zins soll im Folgenden bei 2 % liegen. Marktindex Fonds A Fonds B Erwartungswert der Renditen (ri) 5,00 % 8,00 % 3,00 % Standardabweichung der Renditen (σri) 12,00 % 10,00 % 18,00 % Marktrisiko (βi) 1 0,8 1,3 Aufg. 40. Aufg. 41. Aufg. 42. Bestimmen Sie die Differenzrendite von Fonds A. Antwort A 0,00 % Antwort B + 3,50 % Antwort C – 1,80 % Antwort D + 5,40 % Antwort E Keine dieser Antworten ist richtig. Bestimmen Sie die Risk-Adjusted Performance von Fonds A. Antwort A + 9,20 % Antwort B 0,00 % Antwort C + 3,00 % Antwort D – 1,80 % Antwort E Keine dieser Antworten ist richtig. Bestimmen Sie die Treynor Ratio des Marktindex. Antwort A – 0,02 Antwort B + 0,03 Antwort C + 1,00 Antwort D + 0,05 Antwort E Keine dieser Antworten ist richtig. Seite 7 von 10 2 Punkte 2 Punkte 2 Punkte Klausur Corporate Finance Aufg. 43. Aufg. 44. Aufg. 45. Wintersemester 2011/2012 Bestimmen Sie das Jensen Alpha von Fonds B. Antwort A + 2,00 % Antwort B – 1,80 % Antwort C 0,00 % Antwort D – 2,90 % Antwort E Keine dieser Antworten ist richtig. Unterstellen Sie nun, dass der Habenzinssatz für Geldanlagen 2 % und der Sollzinssatz für Kreditaufnahmen 6 % betragen. Ansonsten gelten weiterhin die in der obigen Tabelle gegebenen Daten. Bestimmen Sie unter diesen Annahmen die Differenzrendite des Fonds A. Antwort A 0,00 % Antwort B – 2,50 % Antwort C + 1,60 % Antwort D + 4,10 % Antwort E Keine dieser Antworten ist richtig. Unterstellen Sie wie bei Aufg. 44, dass der Habenzinssatz für Geldanlagen 2 % und der Sollzinssatz für Kreditaufnahmen 4 % betragen. Ansonsten gelten weiterhin die in der obigen Tabelle gegebenen Daten. Bestimmen Sie unter diesen Annahmen das Jensen Alpha des Fonds B. Antwort A + 4,00 % Antwort B – 3,85 % Antwort C + 1,10 % Antwort D – 2,30 % Antwort E Keine dieser Antworten ist richtig. Seite 8 von 10 2 Punkte 2 Punkte 2 Punkte Klausur Corporate Finance Wintersemester 2011/2012 Unternehmensbewertung – DCF-Verfahren Für ein Unternehmen A seien folgende jährlichen Cash Flows E(CFt) gegeben. t 0 E(CFt) 1 2 3+ (alle t ≥ 3) 15.000 12.000 10.000 Der einfache Gewinnsteuersatz betrage s = 25 % und der Kostensatz für das annahmegemäß risikofreie FK sei rf = 10 % p. a. Der Durchschnittskostensatz des Unternehmens sei kd = 20 %. Der Verschuldungsgrad betrage 1,5 für alle Perioden. Aufg. 46. Aufg. 47. Aufg. 48. Berechnen Sie die Überschüsse vor Steuern und FK-Zinsen X des Unternehmens für die Perioden 1, 2 und t ≥ 3. Antwort A t1 = 20.000, t2 = 16.000, t ≥ 3 = 10.000 Antwort B t1 = 15.375, t2 = 12.375, t ≥ 3 = 10.375 Antwort C t1 = 20.000, t2 = 16.000, t ≥ 3 = 12.000 Antwort D t1 = 20.333, t2 = 16.000, t ≥ 3 = 13.333 Antwort E Keine dieser Antworten ist richtig. Berechnen Sie den Eigenkapitalwert EK0 des oben beschriebenen Unternehmens. V Die Eigenkapitalkostensätze seien kEK = 15 % und kEK = 35 %. Gehen Sie hierbei von folgenden erwarteten Flows to Equity E(FTEt) des Unternehmens aus: t 1 2 3+ (alle t ≥ 3) E(FTE) 8.000 12.000 18.000 Antwort A 106.767 Antwort B 27.866 Antwort C 19.826 Antwort D 40.729 Antwort E Keine dieser Antworten ist richtig. Gehen Sie von den Flows to Equity von Aufg. 47 aus. Wie ändert sich der EK-Wert EK0 des Unternehmens, wenn ceteris paribus der relevante Eigenkapitalsatz auf 40 % steigt? Antwort A EK0 steigt Antwort B EK0 fällt Antwort C EK0 bleibt gleich Seite 9 von 10 2 Punkte 2 Punkte 1 Punkt Klausur Corporate Finance Wintersemester 2011/2012 Für ein Unternehmen B seien folgende jährliche Überschüsse vor Zinsen und Steuern E(Xt) sowie schon heute fixierte Fremdkapitalbestände FKt gegeben. t 0 E(Xt) E(FKt) 50.000 1 2 3+ (alle t ≥ 3) 20.000 30.000 30.000 50.000 50.000 50.000 Der einfache Gewinnsteuersatz betrage s = 30% und der Kostensatz für das annahmegemäß risikofreie FK sei rf = 5 % p. a. Der EK‐Kostensatz bei hypothetisch reiner EK-Finanzierung sei kEK = 10 % p. a. Aufg. 49. Berechnen Sie den Unternehmenswert GK0 des Unternehmens B Antwort A 202.859 Antwort B 60.860 Antwort C 187.859 Antwort D 118.750 Antwort E Keine dieser Antworten ist richtig. Seite 10 von 10 2 Punkte