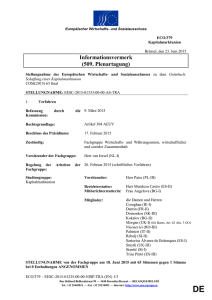

Gutachten FPMI: Kapitalmarktunion FINANZIERUNG DER

Werbung