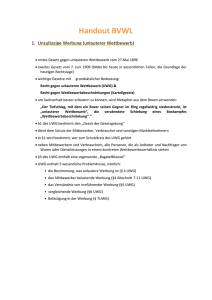

transparenz bei werbung für produkte des

Werbung