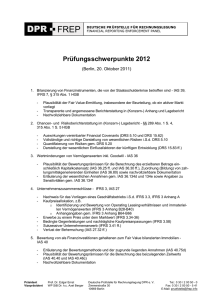

International Financial Reporting Standards

Werbung