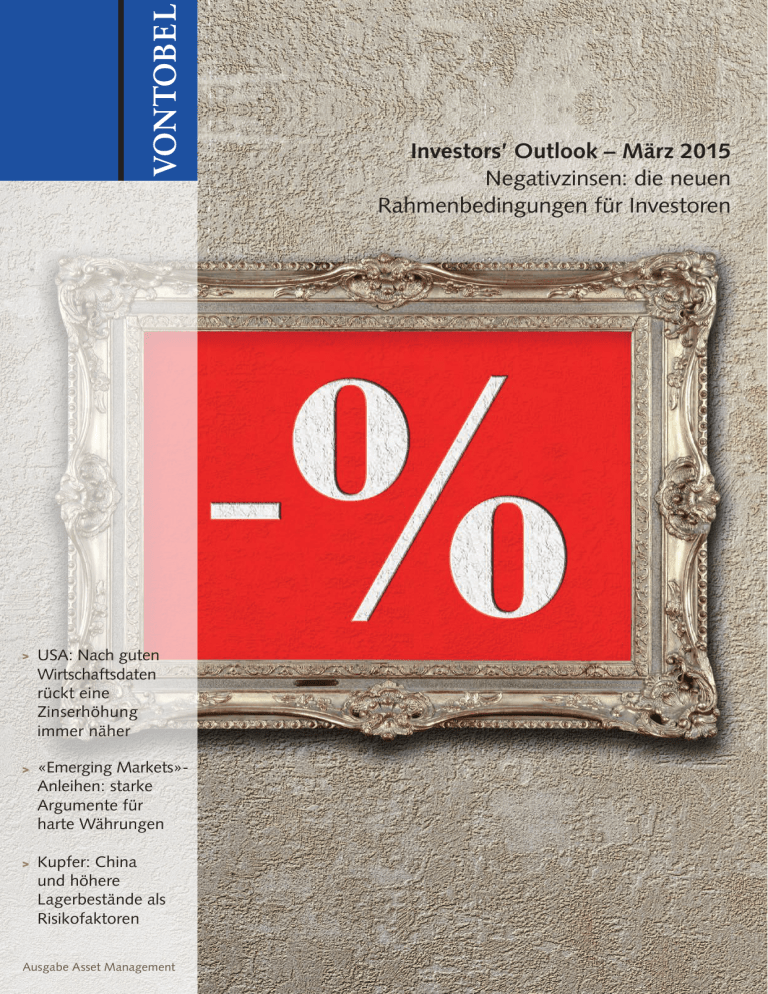

Investors` Outlook – März 2015 Negativzinsen: die neuen

Werbung

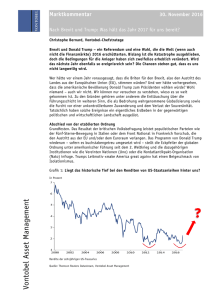

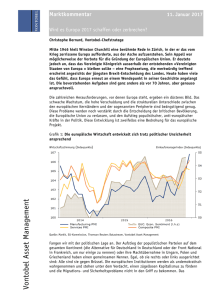

Investors’ Outlook – März 2015 Negativzinsen: die neuen Rahmenbedingungen für Investoren USA: Nach guten Wirtschaftsdaten rückt eine Zinserhöhung immer näher «Emerging Markets» Anleihen: starke Argumente für harte Währungen Kupfer: China und höhere Lagerbestände als Risikofaktoren Ausgabe Asset Management Inhalt 6 Marktkommentar Negativzinsen: die neuen Rahmenbedingungen für Investoren 8 Spezialthema Von der positiven Wirkung niedriger Zinsen auf Konjunktur und Finanzmärkte 12 Wirtschaft Industrieländer USA: Nach guten Wirtschaftsdaten rückt eine Zinserhöhung immer näher 14 Wirtschaft Schwellenländer «Emerging Markets»-Anleihen: starke Argumente für harte Währungen 16 Währungen und Anleihen 17 Aktien und Rohstoffe 18 Prognosen 19 Marktdaten 20 Autoren Rechtliche Hinweise Impressum Herausgeber: Redaktion: Autoren*: Coverbild: Erscheinungsweise: Bank Vontobel AG, Gotthardstrasse 43, CH-8022 Zürich Investment Writing Christophe Bernard, Vontobel-Chefstratege Dr. Reto Cueni, Senior Economist Dr. Ralf Wiedenmann, Leiter Economic Research Dr. Sven Schubert, Specialist Investment Strategy Currencies Andreas Nigg, CFA, Leiter Equity & Commodity Strategy Fabrizio Basile, CFA, Leiter Fixed Income Strategy Shutterstock Monatlich Aktuelle Ausgabe: Sprachen: Bestellungen: Redaktionsschluss: Druckerei: Montag, 2. März 2015 (deutsche PDF-Version auf dem Portal und Versand per HTML) Deutsch, englisch und französisch Direkt bei Ihrem Kundenberater Dienstag, 24. Februar 2015 Schellenberg Druck AG, Schützenhausstrasse 5, CH-8330 Pfäffikon ZH PERFORMA NCE neutral Drucksache No. 01-15-449653 – www.myclimate.org © myclimate – The Climate Protection Partnership 2 Investors’ Outlook – März 2015 Diese Anlagepolitik wurde von der Bank Vontobel AG erstellt und ist nicht das Ergebnis einer Finanzanalyse. Die «Richt­linien zur Sicherstellung der Unabhängigkeit der Finanzanalyse» der Schweizerischen Bankiervereinigung finden auf die vorliegende Anlagepolitik keine An­wendung. Obwohl die Bank Vontobel AG der Meinung ist, dass die hierin enthaltenen Angaben auf verlässlichen Quellen beruhen, kann sie keinerlei Gewährleistung für die Qualität, Richtigkeit, Aktualität oder Vollständigkeit der in dieser Anlagepolitik enthaltenen Informationen übernehmen. Informationen für Kunden aus Deutschland: Distributorin für institutionelle Kunden in Deutschland ist die Bank Vontobel Europe AG, Alter Hof 5, D-80331 München (beaufsichtigt durch: Bundesanstalt für Finanzdienstleistungsaufsicht, Graurheindorfer Strasse 108, 53117 Bonn). Makrosicht Notenbankzinsen (in drei Monaten) Nach den Anpassungen der Geldpolitik in der Eurozone und der Schweiz erwarten sowohl wir als auch der Konsens keine Leitzinsanpassung in den nächsten drei Monaten. Für die USA sehen wir die erste Erhöhung des Leitzinssatzes zur Jahresmitte. Aufgrund der Abschwächung des Schweizer Franken gegenüber dem Euro und dem US-Dollar – was die Exportwirtschaft unterstützt – ist auch nicht davon auszugehen, dass die Schweizerische Nationalbank (SNB) die Zinsen weiter unter null drückt. Renditen zehnjähriger Staatsanleihen (in drei Monaten) Für die USA haben wir unsere Prognose leicht auf 2.2 Prozent erhöht und liegen nun gleichauf mit dem Konsens. Auch für die Schweiz, Grossbritannien und Japan haben wir unsere Prognosen leicht angehoben. Wir gehen nun nicht mehr von einer negativen Rendite für zehnjährige Schweizer Anleihen aus. über + ++ EWU* USA Japan EM** CH Konsens Konsens = Consensus Inc., London unter – – – über + ++ EWU* USA Japan EM** CH Konsens = Consensus Inc., London Konsens Inflation 2015 Gestützt auf unsere Erwartung eines sich stabilisierenden Ölpreises gehen wir davon aus, dass die Inflation in den USA mit 0.9 Prozent höher ausfallen dürfte, als dies die Mehrheit der Marktbeobachter erwartet. Was die Schweizer Teuerung betrifft, so rechnen wir mit einer Jahresrate von -1 Prozent, was über der Konsensschätzung (-1.3 Prozent) liegt. Grund dafür ist unsere Erwartung einer mittelfristigen Frankenabwertung. unter – – – unter – – – über + ++ EWU* USA Japan CH Konsens = Bloomberg Konsens Wirtschaftswachstum 2015 Wir halten an unserer Wachstumsprognose für die Schweiz von 1 Prozent fest, da wir von einer stärkeren Erholung des Wechselkurses ausgehen als die Mehrzahl der Marktbeobachter. Für die Eurozone rechnen wir weiterhin mit einem Wachstum von 1.6 Prozent, worauf auch die neuesten Industriedaten hindeuten. Aufgrund des enttäuschenden vierten Quartals sehen wir die Entwicklung in Japan für 2015 deutlich pessimistischer als der Konsens. Konsens Wachstum in den USA bleibt stark, auch die Eurozone legt zu unter – – – über + ++ D USA Japan CH Konsens = Consensus Inc., London *Europäische Währungsunion ** Emerging Markets (engl. für Schwellenländer) Investors’ Outlook – März 2015 3 Anlagestrategie Liquide Mittel: nochmals reduziert, neu auf «leicht untergewichtet» Durch die vorläufige Lösung der Griechenland-Frage Ende Februar hat sich die Situation an den Finanzmärkten erheblich entspannt. Auch wenn nach wie vor Unsicherheiten sowohl bezüglich der Stabilität des griechischen Bankensystems als auch Griechenlands Schuldenbedienung in den nächsten Monaten bestehen, sollten diese kurzfristig weniger belastend auf die Finanzmärkte wirken. So gilt die Aufmerksamkeit wieder vermehrt der Geldpolitik der Zentralbanken. Hier spielt die US-Notenbank und ihre absehbare Entscheidung über den Zeitpunkt einer ersten Zinserhöhung in diesem Jahr die Hauptrolle. Bis dahin bleiben Aktien und andere risikoreiche Anlageklassen aufgrund der expansiven Geldpolitik vieler bedeutender Notenbanken attraktiv. Wir haben deshalb das Risiko in den Portfolios etwas erhöht. 1 2 3 4 Wir haben unseren Bestand an liquiden Mitteln im vergangenen Monat reduziert und nehmen neu eine «leicht untergewichtete» Positionierung ein. untergewichtet stark leicht neutral übergewichtet leicht stark Liquide Mittel Anleihen Aktien Bei Anleihen bleiben wir «leicht untergewichtet». Innerhalb des Segments Schwellenländeranleihen haben wir unsere Präferenz für Anleihen in harter Währung zulasten von Papieren in Lokalwährungen erhöht. Gold Wir sind bei Aktien neu wieder «leicht übergewichtet». Der Grund liegt in unserem verstärkten Engagement in Titeln der Eurozone. Auch bei Gold haben wir unsere Position ausgebaut und sind neu nur noch «leicht untergewichtet». 5 Ebenfalls «leicht untergewichtet» bleiben wir bei Rohstoffen. 6 An unserer «leichten Übergewichtung» bei alternativen Strategien halten wir fest. Rohstoffe Alternative Strategien Veränderungen zum Vormonat: gleich, erhöht, verringert. 4 Investors’ Outlook – März 2015 Liquide Mittel Der US-Dollar wird unserer Ansicht nach angesichts der unterschiedlichen Geldpolitik in den Vereinigten Staaten und der Eurozone weiter zur Stärke neigen. Wir bleiben in den Euro-Portfolios bei unserer «Übergewichtung» des «Greenback», rechnen kurzfristig jedoch mit einer Konsolidierung. Die jüngste Abschwächung des Schweizer Franken im Februar sollte sich unseres Erachtens aufgrund der starken Überbewertung gegenüber Euro und US-Dollar weiter fortsetzen. Anleihen Bei Staatsanleihen bleibt unsere «Untergewichtung» am kürzeren Ende bestehen, da wir hier für 2015 von leicht steigenden Zinsen ausgehen. Wir erachten eine «Übergewichtung» von sehr langer Duration jedoch als sinnvoll und empfehlen ein Engagement in langlaufenden US-Staatspapieren. Die Segmente Hochzins- und Wandelanleihen dürften von der gut laufenden US-Konjunktur profitieren. Bei den Schwellenländeranleihen haben wir unsere Position in lokaler Währung erneut zugunsten von entsprechenden Papieren in harter Währung reduziert. Aktien Durch die Aufstockung von Aktien der Eurozone haben wir unser Engagement erhöht. Der Grund liegt in der expansiven Geldpolitik und den verbesserten Konjunktursignalen in der Währungsunion. US-Banken sowie Schweizer Vermögensverwalter überzeugen uns weiterhin. Stark engagiert sind wir ausserdem in asiatischen Aktien, namentlich in Japan und China. Gold Trotz einer leichten Aufstockung bleiben wir bei einer «Untergewichtung». Kurzfristig verringern die negativen Zinsen in verschiedenen europäischen Ländern die Opportunitätskosten für das Halten von Gold. Gegen das gelbe Edelmetall sprechen jedoch das US-Wirtschaftswachstum und disinflationäre Tendenzen. Rohstoffe Aufgrund von Angebotsüberhängen in einer Reihe von Rohstoffen halten wir an unserer derzeitigen «leichten Untergewichtung» fest. Alternative Strategien Sogenannte Liquid Alternatives erscheinen uns attraktiver als Staatsanleihen. In Erwartung steigender Zinsen empfehlen wir weiterhin eine «leichte Übergewichtung» dieser Anlageklasse. negativ neutral positiv CHF per EUR USD per EUR CHF per USD Staatsanleihen untergewichtet neutral übergewichtet Industrieländer Schwellenländer (extern*) Schwellenländer (lokal**) Unternehmensanleihen Investment Grade High Yield * in Fremdwährungen ** in Lokalwährungen untergewichtet neutral übergewichtet Industrieländer Schwellenländer untergewichtet neutral übergewichtet Gold untergewichtet neutral übergewichtet Rohstoffe untergewichtet neutral übergewichtet Alternative Strategien Investors’ Outlook – März 2015 5 Foto: Fotolia Marktkommentar Minuszinsen machen weltweit Schlagzeilen − und stellen die Anlegerschaft vor völlig neue Herausforderungen. Negativzinsen: die neuen Rahmenbedingungen für Investoren Christophe Bernard Vontobel-Chefstratege In Anlehnung an Carl von Clausewitz, Militärtheoretiker im frühen 19. Jahrhundert, können wir uns fragen, ob Negativzinsen nicht lediglich eine Fortsetzung der Geldpolitik mit anderen Mitteln sind. Wird der Schritt der Zentralbanken, Negativzinsen einzuführen, zur Bekämpfung der Deflation beitragen? Oder wird er zur Entstehung von Preisblasen führen? Eines ist jedenfalls sicher: Geld anzulegen ist bedeutend anspruchsvoller geworden. Zweijährige Staatsanleihen der Schweiz, Dänemarks, Deutschlands, Schwedens, Österreichs, der Niederlande, Frankreichs und Belgiens weisen derzeit eine negative Rendite auf Verfall auf (siehe Grafik 1). Die Europäische Zentralbank (EZB) sowie die Notenbanken in der Schweiz, Schweden und Dänemark haben Negativzinsen auf Einlagen eingeführt. Als Gründe nannten sie die Konjunkturschwäche, die sehr niedrige Teuerung – und im Falle von Dänemark und der Schweiz Kapitalflucht in «sichere Häfen». Diese Situation ist ein Novum. Sowohl für die Anleger als auch 6 Investors’ Outlook – März 2015 die Sparer bedeutet «die Ausradierung» der positiven Nominalrenditen für Barmittel und erstklassige Staatsanleihen eine neue, gewaltige Herausforderung. Wir wollen nun die Gründe für diese unkonventionelle Geldpolitik untersuchen. Zentralbanken haben die Aufgabe, zu einem angemessenen Wachstum beizutragen und die Preisstabilität zu bewahren. Zur Erfüllung ihres Auftrags greifen sie dann auf Negativzinsen zurück, sofern sie mithilfe konventioneller und anderer unkonventioneller Massnahmen nicht die gewünschte Wirkung erzielen. Zweck der Negativzinsen ist es, die Kreditvergabe zu stimulieren, dadurch die Wirtschaftstätigkeit anzukurbeln und die Anleger dazu zu bringen, höhere Risiken einzugehen. Ebenso ist eine Schwächung der Währung und folglich eine Förderung der Exporte beabsichtigt. Wird sich die Wirtschaft für Negativzinsen erwärmen? Derzeit ist noch unklar, ob es letztlich gelingen wird, die Wirtschaft durch negative Zinsen «aufzutauen». Die ersten Anzeichen sind jedoch erfreulich. So haben sich etwa die Währungen derjenigen Länder, die Negativzinsen auf Einlagen eingeführt haben, ohne Ausnahme abgeschwächt. Das gilt sogar für den Schweizer Franken: Dieser beliebte «sichere Hafen» hat seit dem 22. Januar 2015, als auf Einlagen in Schweizer Franken Negativzinsen (-0.75 Prozent) eingeführt wurden, auf handelsgewichteter Basis nachgegeben. Das Wachstum der Geldmenge M3, ein breit gefasster Liquiditätsindikator, hat sich in der Eurozone auf 4.1 Prozent (gegenüber dem Vorjahr) beschleunigt. Das ist der höchste Wert seit der Finanzkrise (siehe Grafik 2) und steht in Einklang mit den Zielen der EZB. Grafik 1: Kurzfristige Renditen etlicher Länder haben in den negativen Bereich gedreht in Prozent 2.0 1.6 1.2 0.8 0.4 0.0 -0.4 -0.8 -1.2 Die schwierige Suche nach attraktiven Alternativen Was bedeutet dies für die Anleger? Der Erwerb von Staatsanleihen mit negativen Renditen scheint eine schlechte Idee zu sein – ausser man erwartet eine Deflation und eine Depression. In jenem Fall ist beispielsweise das Halten zehnjähriger Schweizer «Eidgenossen», die eine Nullrendite erzielen, durchaus sinnvoll. Welche Alternativen gibt es? Solange eine Rezession ausgeschlossen wird – und das ist unsere derzeitige Sichtweise –, bieten Unternehmensanleihen insbesondere im hochverzinslichen Bereich sowie Schwellenländeranleihen angemessene Renditen. Die Negativzinsen sind bei sonst gleichen Bedingungen auch vorteilhaft für Goldanlagen, denn es fallen keine Opportunitätskosten an. Ebenso sind gegenwärtig Aktien von Unternehmen attraktiv, die einen robusten, nachhaltigen Cashflow aufweisen und eine aktionärsfreundliche Dividendenpolitik verfolgen. Ferner werden Portfoliomanager, die mit ihren Strategien unabhängig vom Marktumfeld absolute Renditen erzielen, von einer starken Anlegernachfrage profitieren. Allerdings werden vorsichtige Anleger die mögliche Bildung von Preisblasen, verursacht durch die Massnahmen der Zentralbanken, genau beobachten. Sie dürften Zeiten niedriger Volatilität dazu nutzen, sich mithilfe von sogenannten Put-Optionen kostengünstig gegen Abwärtsrisiken zu schützen. Im Devisenbereich wird der US-Dollar, gestützt durch die besseren Aussichten für die weltweit grösste Wirtschaft, seinen Aufwärtstrend wohl fortsetzen. So, wie die Dinge jetzt stehen, scheint Amerika das einzige wichtige Industrieland zu sein, für das eine restriktivere Geldpolitik in nächster Zeit angezeigt ist. Möglicherweise fällt auch Grossbritannien in dieses Lager. Noch keine gross angelegte Umschichtung in Aktien Der entscheidende Faktor für die Portfoliopositionierung sind die Perspektiven für das globale Wirtschaftswachstum und die Inflation. Was die künftige Entwicklung des globalen Bruttoinlandprodukts betrifft, erwarten wir, dass der seit Langem bestehende Trend, die Wachstumserwartungen nach unten zu korrigieren, allmählich endet. Dazu beitragen dürften Aufwärtskorrekturen in der Eurozone und in Japan. Eine solche Stabilisierung ist eine Voraussetzung für eine allfällige Umschichtung von Anleihen in Aktien. Im Hinblick auf die Inflation dominieren nach wie vor die globalen dis- 3M 6M 1J 2J 3J 5J 7J 10J 15J 20J 30J Frankreich Deutschland Schweiz Quelle: Thomson Reuters Datastream, Bloomberg, Vontobel Asset Management Grafik 2: Geldmengenwachstum im Euroraum beschleunigt sich, Referenzwert fast erreicht in Prozent 14 12 10 8 6 4 2 0 -2 05 06 07 08 09 10 11 12 13 14 Prozentuale Veränderung der verfügbaren Geldmenge (M3) in der Eurozone Referenzwert der Europäischen Zentralbank (4.5 Prozent) Quelle: EZB, Thomson Reuters Datastream, Vontobel Asset Management inflationären Kräfte. Gründe hierfür sind der Arbeitnehmerüberschuss, ein Überangebot im Rohstoffsektor, der Schuldenabbau sowie eine ungünstige demographische Entwicklung. Allerdings werden die Preise die Talsohle irgendwann durchschritten haben. In der Folge werden sich neben der amerikanischen auch andere Zentralbanken allmählich überlegen, die extremen Massnahmen zur Stimulierung der Wirtschaft zu beenden – Schritte, die auf Anleihen fokussierten Anlegern zumindest vorübergehend Verluste verursachen würden. Doch an diesem Punkt sind wir noch lange nicht angekommen. Gegenwärtig sind die Aktienbewertungen nicht besonders attraktiv, wobei die Geldpolitik insgesamt sehr unterstützend wirkt. In diesem Umfeld haben wir risikoreiche Anlagen auf «leicht übergewichtet» aufgestockt. Webcast: Hier gehts zum Marktkommentar-Video Investors’ Outlook – März 2015 7 Spezialthema Von dem Trend zu Negativzinsen dürften die Wirtschaft und die Anleger profitieren – und möglicherweise werden auch die Sparer mehr konsumieren Von der positiven Wirkung niedriger Zinsen auf Konjunktur und Finanzmärkte Dr. Ralf Wiedenmann Leiter Economic Research Verkehrte Welt für Anleger und Sparer: Der Trend zu Negativzinsen breitet sich insbesondere in Europa immer stärker aus. Dies fordert von den Kreditgebern einen hohen Tribut und wirft Fragen auf: Kurbeln Zinsen unter der Nulllinie das Wirtschaftswachstum nachweislich an? Lohnen sich somit die Opfer der Sparer? Welche konkreten Auswirkungen haben Negativzinsen auf die Finanzmärkte? 8 Investors’ Outlook – März 2015 Anlässlich der jährlichen Fachtagung der Notenbanken in Jackson Hole im US-Bundesstaat Wyoming vom Herbst 2012 dominierte ein Thema: Wie kann die Geldpolitik die Wirtschaft stimulieren, wenn die Leitzinsen bereits bei null angelangt sind? Damals herrschte weitgehend Übereinstimmung, dass Leitzinsen nicht unter null fallen können. Die generelle Meinung war, dass bei Leitzinsen von gegen Grafik 1:Leitzinsen von Ländern wie der Schweiz, Schweden und der Eurozone sind unter null in Prozent 2.0 1.5 1.0 0.5 0.0 -0.5 -1.0 2009 2010 2011 2012 2013 2014 Reposatz der Schwedischen Riksbank Einlagesatz der Schwedischen Riksbank Einlagesatz der Europäischen Zentralbank Schweizer Franken, Dreimonats-LIBOR Quelle: Thomson Reuters Datastream, Vontobel Asset Management Grafik 2: Schweiz, USA und Deutschland: rekordtiefes Niveau bei Langfristrenditen in Prozent 16 14 12 10 8 6 4 Foto: Shutterstock 2 (im Bild: das Kaufhaus Harrods in London). null der Kauf von Wertpapieren durch die Notenbank unterstützend auf die Wirtschaft wirken könnte – eine Vorgehensweise, die die japanische Notenbank bereits 2001 gewählt hatte. Im Zuge der Finanzkrise ergriffen die Notenbanken in den USA, Grossbritannien und zuletzt in Europa ähnliche Massnahmen. Negative Leitzinsen sind seit 2009 Realität Der Trend zu Null- beziehungsweise Negativzinsen begann sich lange vor der Diskussion in Jackson Hole abzuzeichnen. Den Startschuss hierzu gab schliesslich die amerikanische Notenbank, die im Dezember 2008 den Leitzins von 1 Prozent auf 0.25 Prozent reduzierte. Das natürliche Minimum der Zinsen («zero lower interest bound») war dadurch praktisch erreicht. Noch weiter gingen die schwedischen Währungshüter, die den Einlagesatz, zu dem Geschäftsbanken bei der Notenbank Geld aufbewahren können, bereits 2009 auf 0 1950 1960 1970 1980 1990 2000 2010 USA: Renditen zehnjähriger Staatsanleihen Deutschland: Renditen zehnjähriger Staatsanleihen Schweiz: Renditen zehnjähriger Staatsanleihen Quelle: Thomson Reuters Datastream, Vontobel Asset Management Grafik 3:Niedrigere US-Realzinsen beschleunigen das Investitionswachstum spürbar Investitionswachstum gegenüber dem Vorjahr in Prozent 15 10 5 0 -5 -10 -15 -20 -2 0 2 4 6 8 Reale Renditen von Unternehmensanleihen im Bereich «Investment Grade» in Prozent Quelle: Thomson Reuters Datastream, Vontobel Asset Management Investors’ Outlook – März 2015 9 Spezialthema Sinken die Zinsen, schwächt sich die Währung ab – der Exportsektor profitiert. Investitionen werden beflügelt Ein wichtiger Wirkungszusammenhang zwischen niedrigen Zinsen und Konjunktur betrifft die Investitionen. Die Bruttoanlageinvestitionen umfassen dabei sowohl die Unternehmensinvestitionen (Ausrüstungen, Software, Industrie- und Gewerbebau) als auch die Wohnbauinvestitionen. Dabei sind nicht die nominellen Zinsen relevant, sondern die inflationsbereinigten realen Zinsen. Wir haben für die USA, die Eurozone, Japan und die Schweiz analysiert, wie das Investitionswachstum auf eine Veränderung des Realzinsniveaus reagiert. Da Unternehmensinvestitionen den Grossteil der Bruttoanlageinvestitionen ausmachen, verwenden wir die reale Rendite für Unternehmensanleihen als entsprechenden Indikator. Für alle untersuchten Länder lässt sich zeigen, dass die realen Investitionen tatsächlich durch niedrigere Realzinsen angekurbelt werden. Am stärksten ausgeprägt ist dieser Effekt in den USA: Berechnet mit Daten seit 2000 führten hier um einen Prozentpunkt niedrigere Realzinsen im Schnitt zu einer Beschleunigung des Investitionswachstums um 2.7 Prozentpunkte. In jenen Quartalen, in denen die realen Renditen für Unternehmensanleihen am höchsten waren, schrumpften die Investitionen am stärksten. Dies war auch während der Finanzkrise der Fall. Auch in Japan führten um einen Prozentpunkt niedrigere Realzin10 Investors’ Outlook – März 2015 sen zu einer Beschleunigung der Investitionen um 2 Prozentpunkte. In der Eurozone und der Schweiz ist die Abhängigkeit der Investitionen vom Realzinsniveau mit einem Koeffizienten von -0.8 respektive -0.4 am geringsten. Schwächere Währung, bessere Handelsbilanz Tiefe Leitzinsen führen zu einer Abschwächung der jeweiligen Währung. Dabei ist die Zinsdifferenz zwischen zwei Ländern massgeblich für den Wechselkurs. Der Grund hierfür ist, dass Käufer von zinstragenden Papieren bedingt durch die niedrigen Zinsen in ihrem angestammten Markt Anlagen in ausländische Werte umschichten (siehe Grafik 4). Relativ schwache Währungen wirken exportfördernd und dämpfen die Importe. Massgeblich ist hier der inflationsbereinigte reale Wechselkurs. Damit verbessert eine schwächere Währung die Handelsbilanz und kurbelt somit das Wirtschaftswachstum an (siehe Grafik 5). Unsere eingangs gestellte Frage, ob ein niedriges oder negatives Zinsniveau belebend auf die Wirtschaftsentwicklung eines Landes wirkt, kann somit positiv beantwortet werden. Aktien und Unternehmensanleihen profitieren Welches sind die Auswirkungen niedriger oder negativer Zinsen auf die Finanzmärkte? Der erste Teil unserer Untersuchung hat gezeigt, dass ein niedriges Zinsniveau das Wirtschaftswachstum und somit auch die Unternehmensgewinne günstig beeinflusst. Letztere führen in der Regel auch zu höheren Aktienkursen. Gemäss dem bekannten Dividendendiskontierungsmodell entspricht der Wert einer Aktie der Summe aller zukünftigen, abdiskontierten Dividendenzahlungen. Ein niedrigerer Diskontierungssatz führt zu höheren Barwerten – und somit höheren Aktienkursen. Foto: Shutterstock unter null senkten. In jüngster Zeit haben sich Schritte dieser Art gehäuft: Im Jahr 2014 gab die Europäische Zentralbank (EZB) einen Einlagesatz von -0.1 Prozent bekannt. Die Schweizerische Nationalbank (SNB) folgte im Januar 2015 mit einer Reduzierung ihres Leitzinses auf -0.75 Prozent. Ein paar Details am Rande: Die einzige Notenbank, die die Geschäftsbanken für die Ausleihung von Geldern über einen negativen Zins belohnt, ist die schwedische Riksbank. Diese war bereits bei negativen Einlagensätzen Vorreiterin. Die einzige Währung mit einem negativen Zinssatz für Ausleihungen innerhalb des Bankensystems ist der Schweizer Franken – der Dreimonats-LIBOR-Satz ist inzwischen auf -0.9 Prozent gefallen (siehe Grafik 1). Auch die Renditen für Staatsanleihen sind gegenwärtig so niedrig wie nie zuvor. Dies gilt insbesondere für Europa (siehe Grafik 2). In der Schweiz sind die Renditen von Staatpapieren bis zu einer Laufzeit von zehn Jahren, in Deutschland bis zu einer Laufzeit von fünf Jahren, im negativen Bereich angelangt. Sparer und Anleger stellen sich somit zu Recht die folgende Frage: Rechtfertigt eine konjunkturelle Stimulierung das Opfer einer Null- oder im Extremfall Negativzinspolitik? Ein Anspringen der Konjunktur in Europa hätte positive Impulse für den Welthandel zur Folge Zudem schichten Anleger angesichts niedriger oder negativer Zinsniveaus ihre Portfolios um. So wechseln sie von Anleihen mit hohen Ratings in Anleihen mit niedriger Bonität, Aktien oder Immobilien. Obwohl diese Umschichtungen zu höheren Kursen führen, sind Anleihen von Schwellenländern – sowohl in Hartwährungen als auch Währungen der jeweiligen Länder – gegenwärtig noch relativ günstig bewertet. Während die Renditen schweizerischer oder deutscher Staatsanleihen aktuell deutlich unter ihrem zehnjährigen Durchschnitt liegen, notieren jene der Schwellenländer nur knapp darunter (siehe Grafik 6). Vor allem Aktien von Unternehmen mit einem defensiven Geschäftsmodell – also einer geringen Abhängigkeit von Konjunkturschwankungen – und hohen Dividendenrenditen sollten von niedrigen Zinsen profitieren. Sie können dementsprechend als guter Ersatz für Staatsanleihen gelten. Dagegen leidet ein Sektor in einem Tiefzinsumfeld besonders stark: Banken und Versicherungen. Denn tiefe Zinsen und geringe Zinsunterschiede zwischen langen und kurzen Laufzeiten verringern die Margen der Finanzhäuser markant. Was Anbieter von Lebensversicherungen betrifft, so wird es für sie wegen rückläufiger Erträge zunehmend schwieriger, zukünftige Verpflichtungen zu erfüllen. Grafik 4: Kurzfristige Zinsdifferenz zugunsten der USA schwächt Euro gegenüber Dollar in Prozent US-Dollar per Euro 3 1.60 2 1.50 1 1.40 0 1.30 -1 1.20 2 1.10 05 06 07 08 09 10 11 13 12 14 Renditeunterschied zwischen zweijährigen deutschen und US-Staatsanleihen (linke Skala) Wechselkurs US-Dollar zum Euro (rechte Skala) Quelle: Thomson Reuters Datastream, Vontobel Asset Management Grafik 5:Schwächerer Euro verbessert Handelsbilanz der Eurozone Veränderung der Handelsbilanz gegenüber dem Vorjahr in Milliarden Euro 40 Anlegerverhalten ist schwierig zu prognostizieren Fördert ein niedriges Zinsniveau nun also tatsächlich den Risikoappetit? Ein Blick auf die Entwicklung in Japan über die vergangenen 20 Jahre macht deutlich, dass es dafür keine Garantie gibt. Entscheidend für nachhaltig steigende Kurse von Aktien und Unternehmensanleihen ist die gute Entwicklung der Wirtschaft. Die stimulierenden Effekte eines niedrigen Zinsniveaus sind hier nachweislich von Bedeutung. 30 20 10 0 -10 -20 -30 -40 -10 -15 -5 0 5 10 15 Veränderung des Euro-Wechselkurses in Prozent Quelle: Thomson Reuters Datastream, Vontobel Asset Management Grafik 6:Staatsanleihen in Europa teuer, in Schwellenländern fair bewertet Abweichung der Staatsanleihenrenditen gegenüber dem Durchschnitt 6 4 2 0 -2 -4 05 06 07 08 09 10 11 12 13 14 Zehnjährige deutsche Staatsanleihen Staatsanleihen von Schwellenländern in Lokalwährungen Staatsanleihen von Schwellenländern in harten Währungen (im Bild: ein Frachthafen in Hong Kong). Quelle: Thomson Reuters Datastream, Vontobel Asset Management Investors’ Outlook – März 2015 11 Wirtschaft Industrieländer USA: Nach guten Wirtschaftsdaten rückt eine Zinserhöhung immer näher Dr. Reto Cueni Senior Economist Auch wenn viele Marktbeobachter gewisse Äusserungen des Fed-Ausschusses gegenteilig werten, bleiben wir bei unserer Sichtweise: Wir erwarten, dass die amerikanische Notenbank ihre Leitzinsen im kommenden Sommer zum ersten Mal seit Dezember 2008 anheben wird. Dabei gehen wir von einer zaghaften Erhöhung um 25 Basispunkte auf 0.5 Prozent aus. Das Fed-Gremium bekräftigte, dass es seine Entscheidung in erster Linie von den jüngsten Daten der US-Wirtschaft abhängig machen wird. Diese sprechen für eine anhaltende, verbesserte Wirtschaftsentwicklung. Auch ein zunehmend stärker werdender US-Dollar dürfte an dieser Haltung nichts ändern. die verarbeitende Industrie seit Anfang Jahr bereits wieder von ihrer Hochstimmung verabschiedet hat. Der Aufwärtstrend ist zunächst gestoppt. Die Frage ist nun, wie stark die US-Notenbank Fed den Zahlen aus der verarbeitenden Industrie Beachtung schenken wird, verliert dieser Sektor doch zunehmend an Bedeutung für die Wertschöpfung der US-Wirtschaft. Während die verarbeitende Industrie von 2010 bis ins dritte Quartal 2014 lediglich einen Zugewinn von etwa 130 Milliarden US-Dollar erzielt hat, trug der Dienstleistungssektor über 1‘200 Milliarden US-Dollar an zusätzlicher Wertschöpfung bei. Ebenso wurden in diesem Gegenläufige Stimmung bei Industrie und Konsumenten Während die Konsumenten in bester Laune sind, verschlechtert sich die Lage in der verarbeitenden Industrie in den USA zunehmend (siehe Grafik 1). Die Werte der Einkaufsmanager-Umfrage (New Orders Index, ISM) zeigen, dass sich 12 Investors’ Outlook – März 2015 Foto: Thinkstock Betrachtet man die Konsumentenstimmung in den USA, wird deutlich, dass die US-Notenbank Fed ihre Leitzinsen in einigen Monaten anheben könnte. Mit einem Wert von beinahe 110 Punkten erreichte das Stimmungsbarometer der US-Konsumenten im vergangenen Januar ein sehr hohes Niveau. Ein ähnlich guter Wert war seit der letzten Finanzkrise nicht mehr erreicht worden (siehe Grafik 1). Dies hat mehrere Gründe. Zum einen hilft den US-Konsumenten der niedrige Ölpreis, dessen Wirkung wir bereits in der ersten Ausgabe des Investors‘ Outlook dieses Jahres ausführlich diskutiert haben. Zum anderen dürfen die Konsumenten, von denen die meisten als Angestellte von kleinen und mittelgrossen Unternehmen (KMU) arbeiten, wieder auf höhere Löhne hoffen. Die Umfragewerte des National Federation of Independent Business (NFIB) zeigen, dass die Personalabteilungen der amerikanischen KMU damit rechnen, in diesem Jahr die Löhne weiter erhöhen zu müssen (siehe Grafik 2). Statistisch betrachtet läuft dieser Umfragewert der Entwicklung der Lohn- und Nebenkosten der Unternehmen rund drei Quartale voraus. Die aktuelle Umfrage vom Januar 2015 deutet somit auf einen Anstieg der Löhne hin, der mindestens bis zum letzten Quartal des laufenden Jahres andauern sollte. Wir gehen davon aus, dass ein steigendes Lohnniveau den realen Konsum fördern wird. Innerhalb der stark binnenorientierten amerikanischen Volkswirtschaft machen Konsumausgaben über zwei Drittel des gesamten Bruttosozialprodukts aus. Die US-Wirtschaft sollte somit weiterhin auf Touren bleiben. Die Leitzinsen in den USA dürften demnächst wohl eher steigen als fallen. Sektor die mit Abstand meisten sowie bestbezahlten Stellen geschaffen. Aus diesen Gründen sind wir der Ansicht, dass der Aufschwung der US-Wirtschaft trotz der Stimmungseintrübung in der verarbeitenden Industrie auf einem soliden und nachhaltigen Fundament steht. Lohn- und Inflationsdruck hinter absehbarem Zinsschritt Da das Fed aufgrund seines dualen Mandats sowohl den Arbeitsmarkt als auch die Inflation im Auge behalten muss, sollte eine Leitzinserhöhung auch durch die Entwicklung der Inflationsdaten gerechtfertigt sein. Zwar prognostizieren die Mitglieder des Geldpolitik-Ausschusses des Fed seit Jahren eine höhere Kerninflation (Inflation ohne Energie- und Nahrungsmittelpreise), jedoch lagen sie damit stets falsch. Dennoch gehen wir in diesem Jahr davon aus, dass der Lohndruck über die Konsumausgaben der Arbeitnehmer auch die Konsumentenpreise stützen wird. Ungeachtet der Tatsache, dass sich niedrigere Ölpreise mit einer Verzögerung von etwa drei Quartalen auf die Kerninflation auswirken, sollten die Konsumausgaben einen positiven Effekt auf deren Entwicklung haben. Allerdings bewegen sich sowohl das Lohnwachstum als auch die Inflation nicht linear. Beide Datenreihen weisen Wendepunkte auf, in deren Folge sich sehr schnelle Bewegungen ergeben können – sowohl aufwärts als auch abwärts. Wir denken, dass sich der US-Arbeitsmarkt aufgrund der stetig verbesserten Beschäftigungslage bereits an einem solchen Wendepunkt befindet. Ebenso gehen wir davon aus, dass der Inflationsdruck aufgrund steigender Löhne und der insgesamt starken Kapazitätsauslastung ab dem kommenden Sommer wieder zunehmen wird. Zudem lässt das jüngst veröffentlichte Protokoll der letzten Fed-Sitzung den Schluss zu, dass einige KomiteeMitglieder besorgt sind, den Wendepunkt bei der Inflationsentwicklung zu verpassen. Somit wäre eine rechtzeitige Erhöhung des Leitzinses ein probates Mittel, unerwünschten Entwicklungen vorzubeugen. Starker US-Dollar dürfte Fed nicht bremsen Häufig wird argumentiert, dass ein starker US-Dollar die US-Notenbank vor einer Leitzinserhöhung abschrecken würde. Diese Auffassung teilen wir nicht. Zwar prognostizieren auch wir eine weitere Erstarkung des US-Dollar, doch sehen wir darin nur ein geringes Hindernis für das Fed, die Leitzinsen zu erhöhen. Vergleicht man den Anteil der Exporte an der gesamten Wertschöpfung der US-Wirtschaft mit den Anteilen Japans, Deutschlands und der Schweiz, zeigt sich, dass die USA nur sehr bedingt von der Exportindustrie abhängig sind (siehe Grafik 3). Während Japan einen leicht grösseren Exportanteil von knapp 19 Prozent aufweist, liegen Deutschland mit beinahe 50 Prozent und die Schweiz mit einem Rekordanteil von über 60 Prozent deutlich darüber. Daraus folgern wir, dass ein stärkerer USDollar eine Leitzinserhöhung zwar nicht wahrscheinlicher macht, ihr andererseits aber auch nicht entgegensteht. Wir bleiben somit bei unserer Einschätzung und prognostizieren eine erste Leitzinserhöhung des Fed Mitte des laufenden Jahres. Grafik 1:Stimmungswerte von US-Konsumenten und heimischer Industrie driften auseinander Index Index 80 100 70 90 60 80 50 70 40 60 30 20 50 02 03 04 05 06 07 08 09 10 11 12 13 14 Universität Michigan - Konsumentenstimmung (gleitender Quartalsdurchschnitt) ISM -Produktionsumfrage: Neue-Bestelleingänge-Indikator (gleitender Quartalsdurchschnitt, rechte Skala) Quelle: Thomson Reuters Datastream, Vontobel Asset Management Grafik 2:Viele KMU in den USA planen eine Anhebung der Löhne für ihre Angestellten im Jahr 2015 Diffusionsindex in Prozent 25 6 20 5 15 4 10 3 5 2 0 1 1990 1995 2000 2005 2010 2015 NFIB-Umfrage: Netto-Prozentanteil der Unternehmen, die Lohnerhöhungen planen (neunmonatiger Vorlauf; Diffusionsindex berechnet als Differenz zwischen positiven und negativen Antworten in Prozent) Lohn- und Lohnnebenkosten, Index (jährliche Veränderung in Prozent, rechte Skala) Quelle: Thomson Reuters Datastream, Vontobel Asset Management Grafik 3:Exportwirtschaft macht nur einen kleinen Teil des US-Bruttoinlandprodukts aus in Prozent 100 80 60 40 20 0 90 92 94 96 98 00 02 04 06 08 10 12 14 Schweiz: Exporte in Prozent des Bruttoinlandprodukts Deutschland: Exporte in Prozent des Bruttoinlandprodukts Japan: Exporte in Prozent des Bruttoinlandprodukts USA: Exporte in Prozent des Bruttoinlandprodukts Quelle: Thomson Reuters Datastream, Vontobel Asset Management Investors’ Outlook – März 2015 13 Wirtschaft Schwellenländer «Emerging Markets»-Anleihen: starke Argumente für harte Währungen Foto: Thinkstock Dr. Sven Schubert Specialist Investment Strategy Currencies In Brasilien herrscht in wirtschaftlicher Hinsicht noch keine Hochstimmung (im Bild: der Stadtteil Copacabana in Rio de Janeiro). Sinken die Zinsen in Industrieländern, stellt dies auch für Schwellenländeranleger eine Herausforderung dar. Im Fokus dürften «Emerging Markets»-Anleihen bleiben. Aussichten auf eine Lockerung der Geldpolitik und ein verhaltener Konjunkturausblick bei verbesserten Fundamentaldaten sprechen für dieses Anleihensegment. Wir geben mittlerweile Anleihen in Hartwährungen den Vorzug, denn die Mitte des Jahres erwartete Zinserhöhung in den USA dürfte einige Schwellenländerwährungen belasten. Wenn die Renditen von Staatspapieren in entwickelten Volkswirtschaften gegen null tendieren, haben institutionelle Investoren (beispielsweise Versicherungen) Mühe, ihre Anlageziele zu erfüllen. In diesem Umfeld rücken Anleihen mit höheren Erträgen und daher auch Risiken verstärkt in den Fokus. Insbesondere hochverzinsliche US-Unternehmensanleihen und Schwellenländerpapiere weisen heute noch verhältnismässig attraktive Renditen auf (siehe Grafik 1). Während Privatanleger insbesondere im Jahr 2013 auf breiter Front aus «Emerging Markets»-Anleihenfonds aus14 Investors’ Outlook – März 2015 gestiegen sind, ist das Interesse institutioneller Investoren hoch geblieben. Ein Blick auf die Zahlungsbilanzstatistiken zeigt, dass Schwellenländer insgesamt seit 2013 keine signifikanten Abflüsse aus den Schwellenländern verzeichnen mussten. Ganz im Gegenteil: Sie konnten sogar noch mehr Kapital aus dem Ausland anlocken. Daraus lässt sich schliessen, dass die Zuflüsse von institutionellen Investoren zugenommen haben – ein wahrscheinlicher Grund für die Outperformance von Schwellenländeranleihen in Hartwährungen (US-Dollar) in den vergangen zwölf Monaten. Allerdings hat die Stärke der amerikanischen Währung seit Sommer 2014 den Ertrag für Lokalwährungsanleihen belastet. Für Euro-Anleger hingegen haben sich Schwellenländeranleihen – selbst jene in lokaler Währung – ausgezahlt, konnten die entsprechenden Währungen gegenüber dem Euro doch zulegen. Schwellenländerwährungen ohne Aufwärtspotenzial In Anbetracht der bisherigen Euroschwäche dürfte sich die Fortsetzung des Aufwärtstendenz der Schwellenländerwährungen gegenüber dem Euro zunehmend schwierig Grafik 1:Anleihen von Schwellenländern mit vergleichsweise hohen Renditen in Prozent 25 20 15 10 6.6 6.1 5.7 5 3.0 2.0 EM HC EM LC US HY US Gov letzter Wert Zehnjahreszeitraum EM HC: EM LC: US HY: US IG: US Gov: SW Gov: Ger Gov: US IG SW Gov Ger Gov Zehnjahresdurchschnitt Schwellenländeranleihen in Hartwährungen (US-Dollar) Schwellenländeranleihen in Lokalwährungen Hochzinsanleihen der Unternehmen (USA) «Investment Grade»-Anleihen (USA) US-Staatsanleihen Eidgenössische Anleihen Deutsche Staatsanleihen Quelle: Thomson Reuters Datastream, Vontobel Asset Management Grafik 2:Bewertungen zwischen der US-Valuta und Schwellenländerwährungen sind nun fair in Standardabweichungen 0.9 gemäss Kaufkraftparität eher teuer 0.6 0.3 0.0 -0.3 -0.6 -0.9 gemäss Kaufkraftparität eher billig -1.2 1993 1995 1997 1999 2001 2003 2005 2007 2009 2011 2013 Durchschnittliche Abweichung der Schwellenländerwährungen von der Kaufkraftparität Quelle: Thomson Reuters Datastream, Vontobel Asset Management Grafik 3:Weniger als 50 Prozent der Wirtschaftsindikatoren verbessern sich Prozentualer Anteil der Indikatoren mit einer Verbesserung Beschleunigung 100 90 80 70 60 50 40 30 20 Staatspapiere in US-Dollar im Vordergrund Unser Fazit lautet: Zumindest Schwellenländeranleihen in Hartwährung (US-Dollar) dürften attraktiv bleiben. Wir haben entsprechend unsere Positionen in diesem Marktsegment erhöht, zulasten von Anleihen, die in den Währungen der jeweiligen Länder begeben wurden. 0.5 0.3 0 Verlangsamung gestalten, zumal einige Notenbanken die Leitzinsen weiter senken dürften. Gegenüber dem US-Dollar dürften sich «Emerging Markets»-Währungen tendenziell weiter abwerten, da wir im Sommer eine Straffung der US-Geldpolitik erwarten. Allerdings befinden sich viele aufstrebende Volkswirtschaften in einer guten wirtschaftlichen Verfassung. Die Devisenreserven sind weiterhin auf hohem Niveau und die Staatsverschuldung von derzeit rund 40 Prozent des Bruttoinlandprodukts (BIP) ist ausgesprochen gering – in Industrieländern liegt dieser Prozentsatz bei rund 106 Prozent. Zudem ist die Überbewertung der Schwellenländerwährungen gegenüber 2011 grösstenteils gesunken (siehe Grafik 2) und die Leistungsbilanzdefizite konnten deutlich reduziert werden. Dies gilt insbesondere für ehemals «bedrohte» Länder wie Rumänien und Ungarn. Während Rumänien das Defizit von 15 Prozent des BIP auf 1 Prozent reduzieren konnte, weist Ungarn nach einem Defizit von 7 Prozent nun einen Überschuss von 3 Prozent auf. Das grösste Defizit (-8 Prozent) verzeichnet derzeit die Ukraine, gefolgt von der Türkei (-5 Prozent). Hier dürfte sich in den kommenden Monaten jedoch eine signifikante Verbesserung ergeben, da die rückläufigen Ölpreise die türkische Leistungsbilanz entlasten. Konjunktur lahmt, Teuerung kein Thema Der Wachstumsausblick für «Emerging Markets» bleibt bescheiden, insbesondere in den grösseren Volkswirtschaften wie Brasilien, China und Russland – in letzterem Land dürfte die Wirtschaft in diesem Jahr um 4.2 Prozent schrumpfen. Unser Momentumindikator der Wirtschaft zeigt weiterhin Werte unter 50 Prozent, was auf einen enttäuschenden Wirtschaftsverlauf in der Mehrzahl der Schwellenländer hindeutet (siehe Grafik 3). Von Teuerung ist in den meisten Schwellenländern nichts zu spüren, nicht zuletzt wegen verhaltener Konjunkturaussichten. Lediglich in Brasilien und Russland scheinen kurzfristig steigende Inflationsraten möglich, die in den kommenden Monaten jedoch ihren Höhepunkt erreicht haben dürften. Zudem sorgen die Rohstoff- und Lebensmittelpreise für zunehmenden Deflationsdruck in einer Reihe von Ländern. Während der Ölpreis gegenüber dem Monat Februar 2014 (in jährlichen Veränderungsraten) um 45 Prozent tiefer notiert, sind die Lebensmittelpreise um immerhin 14 Prozent gefallen. Beide Komponenten machen in den Konsumentenpreisindizes der Schwellenländer einen verhältnismässig hohen Anteil von teilweise über 40 Prozent aus. Eine Reihe von Staaten (China, Indien, Indonesien, Ungarn, Polen und die Türkei) dürfte in den kommenden Monaten den tiefen Inflationsdruck für eine Lockerung der Geldpolitik nutzen. 10 0 2007 2008 2009 Industrieländer 2010 2011 Global 2012 2013 2014 Schwellenländer Quelle: Thomson Reuters Datastream, Vontobel Asset Management Investors’ Outlook – März 2015 15 Währungen Anleihen Euro/Franken-Kurs dürfte sich bei 1.10 einpendeln Renditejagd rückt lange Laufzeiten ins Rampenlicht Dr. Sven Schubert Specialist Investment Strategy Currencies Fabrizio Basile, CFA Leiter Fixed Income Strategy Wir gehen davon aus, dass die jüngste Abschwächung des Franken noch etwas andauert. Euro- und SchweizerFranken-Investoren, die Aktien in Yen halten, raten wir gegenwärtig, die japanische Währung nicht abzusichern. In Europa und Japan werden die Märkte mit Liquidität überflutet, was die Suche nach vernünftigen Renditen im «Fixed Income»-Bereich erschwert. Staatsanleihen mit langen Laufzeiten und spezifische Marktsegmente rücken daher verstärkt in den Fokus der Anleger. Nach der Aufhebung der sogenannten Frankenuntergrenze Mitte Januar 2015 hat sich die Schweizer Währung gegenüber dem Euro kurzfristig um 17 Prozent aufgewertet. Seitdem hat der Franken gegenüber dem Euro jedoch 7 Prozent verloren und steht nun bei 1.07. Wir gehen weiterhin von einer Konsolidierung des Franken bei 1.10 per Euro in den kommenden Monaten aus. Gegenüber dem US-Dollar dürfte sich die Schweizer Währung gemäss unseren Schätzungen auf Parität abwerten. Der absehbare Beginn eines Zinserhöhungszyklus in den USA diesen Sommer dürfte für eine Fortsetzung der Dollar-Rally gegenüber dem Franken und Euro sorgen. Unserer Einschätzung nach ist der Franken nicht nur gegenüber dem Euro, sondern auch gegenüber dem Yen und der schwedischen Krone stark überbewertet. Für Investoren mit einem Fokus auf Schweizer Franken scheint ein Engagement in Schweden allerdings verfrüht: Die jüngsten Massnahmen der schwedischen Notenbank dürften die Währung weiter belasten. Was den Yen betrifft, so raten wir Verwaltern von Euro- und Franken-Mandaten schon heute, ein japanisches Aktienexposure nicht abzusichern. Grund hierfür ist, dass ein weiteres Liquiditätsprogramm seitens der japanischen Zentralbank nicht zu erwarten ist. Während die US-Notenbank ihr Liquiditätsprogramm beendet hat, haben die Europäische Zentralbank und die Bank of Japan erst vor Kurzem massive Anleihenkaufprogramme lanciert. Die Anleger können die Liquiditätsschwemme für eine Vielzahl von Transaktionen nutzen: Nebst Investitionen in Vermögenswerte in Euro oder Yen können sie auf US-Dollar oder britische Pfund lautende Papiere erwerben und das Währungsrisiko absichern. Im aktuellen Umfeld halten die Investoren folglich vermehrt Ausschau nach lang laufenden Staatsanleihen aus Industrieländern. Weitere Segmente, die von der Liquiditätsflut profitieren, sind Schwellenländeranleihen in Hartwährungen und Hochzinsanleihen. Laufzeitprämie über alle Märkte identisch Trotz unterschiedlicher absoluter Zinsniveaus hat die weltweite Nachfrage nach festverzinslichen Wertpapieren zu einer Angleichung der Laufzeitprämie an den reifen Märkten geführt. Hierunter versteht man die Renditedifferenzzwischen kurzen und langen Laufzeiten. Wir erwarten eine Fortsetzung dieses Trends über alle Märkte hinweg sowie ein weiteres Absinken des allgemeinen Zinsniveaus. Grafik: Dollar macht einen Teil der Verluste wett Grafik: Staatsanleihen: ähnliche Renditedifferenzen Schweizer Franken per US-Dollar in Prozent 1.03 1.6 1.01 1.4 0.99 1.2 US-Dollar-Aufwertung: 14 Prozent 0.97 +8 Prozent 0.95 0.93 0.8 0.6 0.91 0.4 0.89 0.2 0.87 US-Dollar-Abwertung: 16 Prozent 0.85 Jan 14 1.0 0.0 Deutschland Mär 14 Mai 14 Jul 14 Sep 14 Nov 14 Quelle: Thomson Reuters Datastream, Vontobel Asset Management 16 Investors’ Outlook – März 2015 Jan 15 Japan Grossbritannien USA Schweiz Renditedifferenz zwischen 30-jährigen und zehnjährigen Staatsanleihen Renditedifferenz zwischen 30-jährigen und fünfjährigen Staatsanleihen Quelle: Thomson Reuters Datastream, Vontobel Asset Management Aktien Rohstoffe Dividendenerträge überflügeln Anleihenrenditen Kupfer: China und höhere Lagerbestände als Risikofaktoren Andreas Nigg, CFA Leiter Equity & Commodity Strategy Andreas Nigg, CFA Leiter Equity & Commodity Strategy Nach einer ausgeprägten Niedrigzinsphase weist eine immer grösser werdende Zahl von Finanzmärkten ein negatives Zinsniveau auf. Unternehmen, die aufgrund ihrer Wettbewerbsvorteile hohe Renditen auf ihr Eigenkapital erwirtschaften, dürften von dieser aussergewöhnlichen Konstellation weiterhin profitieren. Während die meisten Rohstoffpreise stark korrigierten, vermochte sich der Kupferpreis lange Zeit gut zu behaupten. Steigende Lagerbestände an den Metallbörsen sowie schwächer als erwartet ausgefallene Wirtschaftszahlen aus China führten nun auch beim braunroten Metall zu einer Preiskorrektur. Auch in der Schweiz lassen sich gegenwärtig mit Anleihen nur noch äusserst bescheidene Erträge erzielen. Dies bringt vor allem jene Investoren in Schwierigkeiten, die auf regelmässige Einnahmen angewiesen sind. Ihnen bleibt lediglich die Wahl, entweder niedrigere Erträge in Kauf zu nehmen oder höhere Risiken einzugehen, beispielsweise indem sie in Aktien mit hohen Ausschüttungen investieren. Aus Gründen der Nachhaltigkeit zielen die erfolgreichsten Dividendenstrategien jedoch nicht auf diejenigen Unternehmen mit den höchsten, sondern mit stabilen oder idealerweise stetig steigenden Ausschüttungen ab. Oft sind Gesellschaften mit nachhaltigen Dividendenstrategien in Bereichen tätig, in denen attraktive Eigenkapitalrenditen erwirtschaftet werden. Relativ hohe Dividendenerträge erscheinen Anlegern insbesondere in Zeiten mit niedrigen Zinsen attraktiv (siehe Grafik). Deshalb ist nicht auszuschliessen, dass es analog zu den 1960er- und 1970er-Jahren, in denen die «Nifty Fifty»-Aktien die Märkte prägten, wieder zu einer ähnlichen Überbewertung von Qualitätstiteln mit soliden Dividendenrenditen kommen könnte. Kupfer wird in China häufig zur Besicherung von Krediten über sogenannte Bonded Warehouses eingesetzt. Eine genaue Erfassung der effektiven Kupfer-Lagerbestände wird somit erschwert. Hier liegen im Gegensatz zu den Metallbörsen nur Schätzwerte vor. In den vergangenen Jahren wurde eine beachtliche Menge an Kupfer mittels dieser «Bonded Warehouses» akkumuliert. Diese Form der Fremdfinanzierung wird jedoch von der chinesischen Regierung inzwischen kritisch betrachtet. Wir gehen deshalb davon aus, dass ein Teil der Lagerbestände zwischenzeitlich wieder auf den Markt gelangt ist. Dies würde die zuletzt stark gestiegenen Lagerbestände an den Metallbörsen in London und Shanghai erklären. Deren Höhe als auch die veränderte Nachfrage aus China stellen weiterhin ein Risiko für den Kupferpreis dar. Grafik: Dividenden und Zinsen: gegenläufiger Trend Angebot und Nachfrage sind ungefähr ausgeglichen Die Situation ist jedoch weniger bedenklich als man auf den ersten Blick vermuten könnte: Das Angebot und die Nachfrage für Kupfer sind trotz eines schwächeren Wirtschaftswachstums in China ziemlich ausgeglichen. Wir erwarten somit keine Fortsetzung der Korrektur des Kupferpreises. Grafik: Steigende Lagerbestände bei Kupfer in Prozent in Tonnen 10 250.000 8 200.000 6 150.000 4 100.000 2 50.000 in Tonnen 700.000 600.000 500.000 400.000 300.000 200.000 0 1990 1995 2000 2005 2010 2015 0 Jul 13 100.000 0 Okt 13 Jan 14 Apr 14 Jul 14 Dividendenrendite des Weltaktienmarktes Lagerbestände in Shanghai (rechte Skala) Rendite des Weltbondmarktes Lagerbestände in London (linke Skala) Quelle: Thomson Reuters Datastream, Vontobel Asset Management Okt 14 Jan 15 Quelle: Bloomberg, Vontobel Asset Management Investors’ Outlook – März 2015 17 Prognosen Konjunktur und Finanzmärkte 2013 – 2016 Die nachfolgende Liste zeigt hinsichtlich der Themen Bruttoinlandprodukt (BIP), Inflation/Inflationserwartung, Notenbankzinsen, zehnjährige Staatsanleihen, Wechselkurse und Rohstoffe die effektiven Werte, Wechselkurse und Preise für die Jahre 2013 und 2014, respektive die Vontobel-Prognosen für die Jahre 2015 und 2016. 2013 2014 Aktuell Prognose 2015 Vormonat Prognose 2016 Vormonat BIP (in Prozent) Eurozone USA Japan Grossbritannien Schweiz -0.5 2.2 1.6 1.7 1.9 0.9 2.4 0.0 2.6 1.9 0.9 2.5 -0.4 2.7 1.9 1.6 3.2 0.6 2.8 1.0 1.6 3.1 1.0 2.8 1.0 1.8 3.1 1.5 2.5 1.5 1.8 3.1 1.5 2.5 1.5 Inflation/Inflationserwartung (in Prozent) Eurozone USA Japan Grossbritannien Schweiz 1.4 1.5 0.1 2.6 -0.2 0.4 1.6 2.3 1.5 0.0 -0.2 0.7 2.3 0.3 -0.5 -0.2 0.9 0.8 0.8 -1.0 0.2 0.9 0.8 0.8 -0.9 1.3 2.3 1.2 1.8 0.4 1.2 2.5 1.2 1.8 0.4 2013 2014 Aktuell Prognose 3 Monate Vormonat Prognose 12 Monate Vormonat 0.25 0.25 0.10 0.50 0.02 2.50 0.05 0.25 0.10 0.50 -0.06 2.50 0.05 0.25 0.10 0.50 -0.90 2.25 0.05 0.25 0.10 0.50 -0.75 2.00 0.05 0.25 0.10 0.50 -0.75 2.50 0.05 1.00 0.10 1.00 -0.75 2.15 0.05 1.00 0.10 1.00 -0.75 2.60 0.5 2.3 2.2 0.3 1.8 0.3 2.8 0.4 2.2 2.2 0.4 1.7 0.0 2.6 0.5 2.2 2.2 0.5 1.9 0.0 2.7 0.5 2.2 2.0 0.3 1.7 -0.2 3.2 0.7 2.4 2.5 0.6 2.1 0.0 3.0 0.7 2.4 2.4 0.5 2.0 0.0 3.5 Notenbankzinsen (in Prozent) EUR USD JPY GBP CHF AUD Renditen zehnjähriger Staatsanleihen (in Prozent) EUR (Deutschland) 1.9 EUR (GIPSI) 4.4 USD 3.0 JPY 0.7 GBP 3.0 CHF 1.1 AUD 4.3 Wechselkurse CHF per EUR CHF per USD CHF per 100 JPY CHF per GBP CHF per AUD USD per EUR JPY per USD USD per AUD 1.23 0.89 0.85 1.47 0.80 1.38 105 0.89 1.20 0.99 0.83 1.55 0.81 1.21 120 0.82 1.07 0.93 0.79 1.43 0.73 1.14 119 0.78 1.07 0.93 0.78 1.45 0.76 1.15 120 0.82 1.07 0.93 0.78 1.45 0.76 1.15 120 0.82 1.10 1.00 0.83 1.53 0.78 1.10 120 0.78 1.10 1.00 0.83 1.53 0.78 1.10 120 0.78 Rohstoffe Rohöl (Brent. USD/Barrel) Gold (USD/Feinunze) Kupfer (USD/metrische Tonne) 111 1208 7376 56 1186 6368 60 1207 5660 60 1200 6000 50 1200 6200 60 1050 6000 60 1050 6200 Quelle: Thomson Reuters Datastream, Vontobel Asset Management; sämtliche Schlusskurse und -preise per 17.02.2015 18 Investors’ Outlook – März 2015 Marktdaten Zinsen, Devisen, Anleihen und Aktien Die nachfolgenden Listen zeigen die Preis- und Kursentwicklungen einer Auswahl an Anleihenmärkten, Aktienindizes, gemischten Indizes, Zinssätzen und Wechselkursen in lokaler Währung und in Schweizer Franken. Anleihenmärkte Aktienindizes MSCI seit 31.01.15 lokal -1.4% 0.1% -2.1% -1.0% seit 31.01.15 CHF 1.7% 3.7% 0.9% 0.8% seit 31.12.14 lokal 0.9% 2.3% 0.8% -1.0% seit 31.12.14 CHF -5.6% -8.4% -3.9% -4.7% JPM GBI–EM Global Diversified Index -0.9% 1.5% 2.5% -5.7% Swiss Bond Index AAA–BBB Swiss Bond Index Domestic AAA–BBB Swiss Bond Index Foreign AAA–BBB -0.8% -0.8% 1.2% 1.2% -1.0% -1.0% 1.3% 1.3% -0.4% -0.4% 1.0% 1.0% seit 31.01.15 lokal 2.0% 3.3% 5.1% seit 31.01.15 CHF 2.0% 3.3% 5.1% seit 31.12.14 lokal -0.4% -0.7% -1.1% seit 31.12.14 CHF -0.4% -0.7% -1.1% JPM Global Bond Index (USD) JPM EMU Agg. Bond Index (EUR) JPM US Gov. Bond Index JPM Japan Gov. Bond Index Gemischte Indizes Pictet BVG 25 Pictet BVG 40 Pictet BVG 60 seit 31.01.15 CHF 8.9% 9.2% 8.3% 10.1% 8.8% 8.7% 8.8% 10.8% 7.2% 8.3% 7.8% seit 31.12.14 lokal 5.0% 3.1% 0.9% 5.2% 8.9% 8.2% 9.7% 10.2% -0.1% 6.7% 6.9% seit 31.12.14 CHF -1.0% -1.7% -3.7% 0.3% 0.7% -0.5% 1.9% 1.6% -0.1% 2.6% 1.3% seit 31.01.15 lokal 5.9% 5.7% 6.0% 5.9% seit 31.01.15 CHF 9.0% 8.9% 9.1% 9.1% seit 31.12.14 lokal 2.3% 4.5% 2.8% 2.3% seit 31.12.14 CHF -2.4% -0.4% -2.0% -2.4% Dow Jones Industrial Nasdaq (Preis-Index) 5.9% 7.0% 9.0% 10.2% 2.1% 4.8% -2.7% -0.1% Dow Jones Stoxx Dow Jones Euro Stoxx 50 5.0% 5.0% 8.8% 8.9% 12.6% 12.1% 0.8% 0.3% 4.1% 2.8% 5.6% 7.1% 5.6% 11.0% 4.5% 7.9% 8.9% 9.5% 11.0% 9.5% 15.0% 6.3% 13.5% 5.7% 13.8% 15.5% 6.9% 12.3% 5.8% 1.6% -0.1% 1.9% 3.4% -4.3% 0.5% 1.8% 7.1% 7.3% 8.2% 7.1% 7.1% 7.3% 8.2% 7.1% -0.1% 0.1% -0.6% -0.1% -0.1% 0.1% -0.6% -0.1% 8.2% 8.2% 0.0% 0.0% MSCI World Index (USD) MSCI USA Index MSCI USA Value Index MSCI USA Growth Index MSCI Europe Index MSCI Europe Value Index MSCI Europe Growth Index MSCI Europe Small Cap Index MSCI Switzerland Index MSCI Japan Index MSCI Pacific Index (USD) Weitere Aktienindizes Zinssätze USD 3 Monats-LIBOR USD 10 Jahre Euro 3 Monats-LIBOR Deutschland 10 Jahre CHF 3 Monats-LIBOR CHF 10 Jahre JPY 3 Monats-LIBOR JPY 10 Jahre seit 31.01.15 lokal 5.6% 6.1% 5.2% 6.9% 4.9% 4.4% 5.3% 6.4% 7.2% 6.4% 5.4% 31.12.14 0.26 2.17 0.06 0.54 -0.06 0.31 0.11 0.33 23.02.15 0.26 2.07 0.02 0.37 -0.90 0.01 0.10 0.38 Veränderung (Prozentpunkte) 0.01 -0.11 -0.03 -0.17 -0.83 -0.30 -0.02 0.05 31.12.14 1.20 0.99 0.83 1.21 119.90 23.02.15 1.08 0.95 0.80 1.14 118.90 Veränderung -10.5% -4.6% -3.8% -6.2% -0.8% S&P100 («Large caps») S&P400 («Mid caps») S&P500 S&P600 («Small caps») Dax 30 FTSE-100 CAC 40 MIB 30 IBEX 35 ATX Nikkei 225 (Preis-Index) Wechselkurse CHF per EUR CHF per USD CHF per 100 JPY USD per EUR JPY per USD SMI (Preis-Index) SPI SLI SMIC (adjustiert um reinvestierte Dividenden) Vontobel Swiss Small Cap Index Quelle: Thomson Reuters Datastream, Vontobel Asset Management; sämtliche Schlusskurse beziehungsweise Zinssätze per 23.02.2015 Investors’ Outlook – März 2015 19 Autoren Unser Team auf einen Blick Christophe Bernard Vontobel-Chefstratege Christophe Bernard ist Leiter der «Multi Asset Class Investing»-Boutique und Vorsitzender des Anlageausschusses bei Vontobel Asset Management. Er verfügt über einen Abschluss der Pariser Universität ESSEC in den Bereichen Corporate Finance, Financial Statements und Securities Markets. Dr. Ralf Wiedenmann Leiter Economic Research Dr. Ralf Wiedenmann ist Leiter Economic Research bei Vontobel Asset Management. Er besitzt einen Abschluss in Volkswirtschaft der Universität München, einen Master in Wirtschaftswissenschaften der Universität Kent in Canterbury sowie einen Doktortitel in Wirtschaftswissenschaften der Universität Zürich. Dr. Reto Cueni Senior Economist Dr. Reto Cueni ist als Senior Economist für Vontobel Asset Management tätig. Er studierte an der Universität Zürich und an der Columbia University in New York und hält einen Masterabschluss sowie ein Doktorat in Volkswirtschaftslehre der Universität Zürich. Dr. Sven Schubert Specialist Investment Strategy Currencies Dr. Sven Schubert ist bei Vontobel Asset Management als Währungsspezialist und Ökonom für Schwellenländer tätig. Der gelernte Bankkaufmann verfügt über ein Diplom in Volkswirtschaftslehre und über ein Doktorat in Wirtschaftswissenschaften der Freien Universität Berlin. Andreas Nigg, CFA Leiter Equity & Commodity Strategy Andreas Nigg ist Leiter Equity & Commodity Strategy im Team Multi Asset Class Investing bei Vontobel Asset Management und Portfoliomanager für globale Aktienportfolios. Er hat einen Bachelor of Commerce der Universität Calgary in Kanada, ist CFA-Charterholder und hat einen Abschluss der Swiss Banking School. 20 Investors’ Outlook – März 2015 Standorte Hier finden Sie uns Schweiz Zürich Vontobel Holding AG Gotthardstrasse 43 CH-8022 Zürich Telefon +41 (0)58 283 59 00 www.vontobel.com Bank Vontobel AG Gotthardstrasse 43 CH-8022 Zürich Telefon +41 (0)58 283 71 11 Vontobel Swiss Wealth Advisors AG Tödistrasse 17 CH-8022 Zürich Telefon +41 (0)44 287 81 11 Vontobel Fonds Services AG Gotthardstrasse 43 CH-8022 Zürich Telefon +41 (0)58 283 74 77 Vontobel Securities AG Gotthardstrasse 43 CH-8022 Zürich Telefon +41 (0)58 283 71 11 Harcourt Investment Consulting AG Gotthardstrasse 43 CH-8022 Zürich Telefon +41 (0)58 283 54 00 www.harcourt.ch Basel Bank Vontobel AG Niederlassung Basel St. Alban-Anlage 58 CH-4052 Basel Telefon +41 (0)58 283 21 11 Bern Bank Vontobel AG Niederlassung Bern Spitalgasse 40 CH-3011 Bern Telefon +41 (0)58 283 22 11 Genf Banque Vontobel SA Niederlassung Genf Rue du Rhône 31 CH-1204 Genf Telefon +41 (0)58 283 25 00 Vontobel Swiss Wealth Advisors SA Niederlassung Genf Rue du Rhône 31 CH-1204 Genf Telefon +41 (0)22 809 81 51 Luzern Bank Vontobel AG Niederlassung Luzern Schweizerhofquai 3a CH-6002 Luzern Telefon +41 (0)58 283 27 11 Australien Sydney Vontobel Asset Management Australia Pty Ltd. Level 20, Tower 2, 201 Sussex St NSW-Sydney 2000 Telefon +61 (0)2 9006 1284 Liechtenstein Vaduz Bank Vontobel (Liechtenstein) AG Pflugstrasse 20 FL-9490 Vaduz Telefon +423 236 41 11 China Hongkong Vontobel Asset Management Asia Pacific Ltd. 3601 Two International Finance Centre 8 Finance Street, Central HK-Hongkong Telefon +852 3655 3990 Luxemburg Luxemburg Vontobel Asset Management S.A. 2– 4, rue Jean l’Aveugle L-1148 Luxemburg Telefon +352 26 34 74 35 1 Vontobel Wealth Management (Hong Kong) Ltd. 3601 Two International Finance Centre 8 Finance Street, Central HK-Hongkong Telefon +852 3655 3966 Deutschland Frankfurt am Main Bank Vontobel Europe AG Niederlassung Frankfurt am Main WestendDuo Bockenheimer Landstrasse 24 D-60323 Frankfurt am Main Telefon +49 (0)69 695 99 60 Vontobel Financial Products GmbH WestendDuo Bockenheimer Landstrasse 24 D-60323 Frankfurt am Main Telefon +49 (0)69 297 208 11 Hamburg Bank Vontobel Europe AG Niederlassung Hamburg Sudanhaus Grosse Bäckerstrasse 13 D-20095 Hamburg Telefon +49 (0)40 638 587 0 Köln Bank Vontobel Europe AG Niederlassung Köln Auf dem Berlich 1 D-50667 Köln Telefon +49 (0)221 20 30 00 München Bank Vontobel Europe AG Alter Hof 5 D-80331 München Telefon +49 (0)89 411 890 0 Grossbritannien London Vontobel Asset Management S.A. Niederlassung London 3rd Floor, 22 Sackville Street GB-London W1S 3DN Telefon +44 207 255 83 00 Italien Mailand Vontobel Asset Management S.A. Niederlassung Mailand Piazza degli Affari, 3 I-20123 Mailand Telefon +39 02 6367 3411 Vontobel Management S.A. 2– 4, rue Jean l’Aveugle L-1148 Luxemburg Telefon +352 26 34 74 35 60 Österreich Wien Vontobel Asset Management S.A. Niederlassung Wien Kärntner Ring 5– 7/7 A-1010 Wien Telefon +43 (0)1 205 11 60 1280 Singapur Singapur Vontobel Financial Products (Asia Pacific) Pte. Ltd. 8 Marina View, Asia Square Tower 1, Level 07– 04 SGP-Singapur 018960 Telefon +65 6407 1170 Spanien Madrid Vontobel Asset Management S.A. Niederlassung Madrid Paseo de la Castellana, 95, Planta 18 E-28046 Madrid Telefon +34 91 520 95 95 USA Dallas Vontobel Swiss Wealth Advisors AG Inc. Niederlassung Dallas 100 Crescent Court, 7th Floor Dallas, TX 75201, USA Telefon +1 214 459 3250 New York Vontobel Asset Management Inc. 1540 Broadway, 38th Floor New York, NY 10036, USA Telefon +1 212 415 70 00 www.vusa.com Vontobel Securities AG Niederlassung New York 1540 Broadway, 38th Floor New York, NY 10036, USA Telefon +1 212 792 58 20 Vereinigte Arabische Emirate Dubai Vontobel Financial Products Ltd. Liberty House, Office 913, Dubai International Financial Centre P.O. Box 506814 Dubai, Vereinigte Arabische Emirate Telefon +971 (4) 703 85 00 Investors’ Outlook – März 2015 21 Vontobel Holding AG Gotthardstrasse 43 CH-8022 Zürich Telefon +41 (0)58 283 59 00 Telefax +41 (0)58 283 75 00 www.vontobel.com