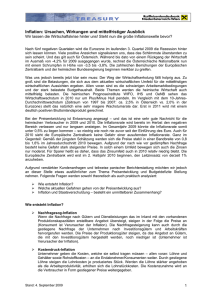

Inflation versus Deflation

Werbung

Investors’ Insight Vontobel Asset Management Inflation versus Deflation: Ein Leitfaden für Anleger Einleitung Die Geldpolitik aller wichtigen Zentralbanken ist auf «Stimulierung» ausgerichtet. Die Leitzinsen liegen auf absoluten Tiefstständen zwischen 0 % und 1% und die Geldmengenaggregate wachsen zum Teil im zweistelligen Bereich. Viele Investoren befürchten aufgrund dieser Rahmenbedingungen einen baldigen, starken Anstieg der Inflation. Seit Längerem besteht jedoch kaum mehr ein bedeutender Zusammenhang zwischen Geldmengenwachstum und Inflation. Entscheidender für die Beurteilung der Geldpolitik hinsichtlich Inflationsentwicklung ist die sogenannte «Taylor-Regel». «Seit Längerem besteht kaum mehr ein bedeutender Zusammenhang zwischen Geldmengenwachstum und Inflation.» Die Studie folgt folgendem Aufbau: Kapitel 1 erläutert die wesentlichen Treiber der Inflation und zeigt unsere Inflationserwartungen für die kommenden Jahre auf. Kapitel 2 widmet sich der Frage, wie sich Anleger verhalten sollten, welche von einer stark steigenden Inflation ausgehen. Es werden die realen – also inflationsbereinigten – Renditen der wichtigsten Anlageklassen aufgezeigt und erläutert. Der Sonderrolle von Gold wird ein eigener Abschnitt gewidmet. Kapitel 3 zeigt die Performance der Anlageklassen in deflationären Zeiten auf. Kapitel 4 fasst zusammen und zeigt die Konklusionen für den Investor auf. Sie weist aktuell auf eine angemessene Geldpolitik der wichtigen Notenbanken hin. Die Inflation dürfte demnach in den kommenden Jahren tiefer bleiben als allgemein angenommen. Allerdings ist im Falle geldpolitischer Fehler eine Inflationsgefahr nicht auszuschliessen. In inflationären Phasen seit 1900 erweisen sich Rohstoffe und teilweise Aktien als bester Inflationsschutz, Gold hingegen ist mehr ein Krisenschutz als ein expliziter Inflationsschutz. Dr. Thomas Steinemann, Chefstratege der Vontobel Gruppe Oliver Russbuelt, Senior Investment Strategist Dr. Walter Metzler, Senior Economist September 2010 3 Kapitel 1: Was treibt eigentlich die Inflation? Die expansive Geldpolitik der vergangenen zwei Jahre hat Befürchtungen geweckt, dass eine drastisch steigende Inflation unausweichlich sei. In der Tat waren die globalen Leitzinsen und in der Folge die Obligationenzinsen aufgrund der Finanzkrise noch nie so tief wie derzeit. Hinzu kommt, dass die Notenbanken das sogenannte «Quantitative Easing» betreiben, was einer Fortführung der Leitzinssenkungen mit anderen Mitteln entspricht. Vereinfacht ausgedrückt handelt es sich dabei um eine Verlängerung der Zentralbankbilanz, indem die Notenbank Wertpapiere kauft und längerfristige Refinanzierungen mittels Notenbankpresse tätigt. Als Folge der schweren Rezession im Jahr 2009 ist die Kernteuerung (Konsumenteninflation ohne Nahrungsmittel und Energiepreise) in den Industrieländern zurzeit dennoch sehr niedrig. Dies wirft die Frage auf, wovon der Verlauf der Teuerung wirklich abhängt. Sprunghaft höhere Nachfrage nach Liquidität in der Finanzkrise als Grund für Geldmengenwachstum Der Hauptgrund, weshalb die US-Notenbank die Geldmenge erhöhte, lag darin, die in der Finanzkrise massiv gestiegene Nachfrage nach Liquidität zu befriedigen. So wollten die Banken sich gegen plötzliche Abflüsse absichern und die Risiken in ihrer Bilanz vermindern, indem sie mehr liquide Mittel hielten. Da sich die Banken aber gegenseitig nicht mehr vertrauten, suchten sie vor allem sichere kurzfristige Anlagen, d. h. Reserven bei der Notenbank. Angesichts der extrem hohen Unsicherheit in der Krise wollten neben den Banken auch Unternehmen sowie private Haushalte mehr Liquidität halten. Hätte die Notenbank diese massiv höhere Nachfrage nicht erfüllt, wären die Zinsen stark gestiegen, was die Wirtschaftskrise weiter verschärft hätte. In den Siebzigerjahren dominierte die monetaristische Überzeugung, dass Inflation die Folge davon sei, dass zu viel Geld zu wenigen Gütern gegenüberstehe. In den Achtzigerjahren wurde der empirische Zusammenhang zwischen Geldmenge und Inflation jedoch zunehmend weniger bedeutsam (siehe Grafik 1). Dass die erhöhte Geldmenge vor allem eine Antwort auf die erhöhte Liquiditätsnachfrage war, ist auch daran ersichtlich, dass die Banken ihre Ausleihungen an Unternehmen und Haushalte seit Beginn der Finanzkrise nicht erhöht haben, obwohl sie aufgrund ihrer grösseren Reserven dazu in der Lage wären. Auch die Wirtschaft hat die grössere Liquidität nicht zu mehr Käufen von Gütern und Dienstleistungen verwendet. Dies ist daran ersichtlich, dass das Verhältnis von Sozialprodukt zu Geldmenge – die Umlaufsgeschwindigkeit des Geldes – seit Beginn der Finanzkrise markant gesunken ist. Grafik 1: Inflation in den USA seit 1980 von Geldmenge entkoppelt. Gleitender Durchschnitt 12% 10% 8% 6% 4% 2% 0% –2% – 4% 1965 1970 1975 Geldmenge M1 1980 1985 1990 1995 2000 2005 2010 Inflation Quelle: Datastream, Vontobel Dies bedeutet, dass die Entwicklung der Geldmenge den Inflationsverlauf nicht mehr erklären oder prognostizieren kann. So war das Geldmengenwachstum in den USA von 1980 bis 1995 – als die Inflation deutlich rückläufig war – sogar leicht höher als in den inflationären Siebzigerjahren. Umgekehrt verlangsamte sich die monetäre Expansion von 2005 bis 2008 und trotzdem stieg die Teuerung an. Aus diesem Grund ver folgen die US-Notenbank, die Bank of England und die Schweizerische Notenbank auch kein Geldmengenziel mehr. Einzig die Europäische Zentralbank (EZB) verfolgt noch das Geldmengenwachstum in der Abgrenzung M3. Aus der aktuell stark ausgedehnten US-Geldmenge im Zuge der quantitativen geldpolitischen Lockerung kann deshalb nicht zwingend auf eine künftig stark steigende Inflation geschlossen werden. 4 Teuerung als Resultat von Kapazitätsauslastung und Geldpolitik Da sich die Geldmenge seit den Achtzigerjahren zunehmend als unzuverlässiger Indikator für die künftige Teuerung erwies, zog man zur Erklärung der Inflationsentwicklung vermehrt die Auslastung der Produktionskapazitäten heran. Diese lässt sich beispielsweise mit der Kapazitätsauslastung in der Industrie oder mit dem sogenannten «Output Gap» (Produktionslücke) messen. Der Output Gap zeigt auf, wie stark die aktuelle Wirtschaftsleistung von ihrem Potenzial abweicht. Ein positiver Output Gap zeigt dabei eine Überhitzung, ein negativer Output Gap eine Unterauslastung der Produktionskapazitäten an (siehe Grafik 2). Wie stark die Inflation in einer Überhitzungsphase anzieht, hängt davon ab, ob die Geldpolitik zu expansiv oder zu restriktiv ist. Um beurteilen zu können, ob die Geldpolitik angemessen ist, hat sich die Taylor-Regel als Orientierungsgrösse etabliert. Der Leitzins sollte sich dabei an folgenden Kriterien ausrichten (siehe Kasten Taylor-Regel): 1. dem Output Gap 2. der Abweichung der Inflation von ihrem Ziel 3. dem mittelfristigen Realzins und der aktuellen Inflation zinsen zu niedrig, sodass die Teuerung wieder bei 5 % lag. Auf dem Höhepunkt der Finanz- und Wirtschaftskrise im Herbst 2008 empfahl die Taylor-Regel für die USA sogar negative Zinsen. Da dies praktisch nicht möglich ist, griff die Notenbank zum Quantitative Easing, also zur quantitativen Lockerung, und dehnte die Geldmenge mittels Wertschriftenkäufen markant aus, was wie eine zusätzliche Zinssenkung wirkte. Dies entsprach der Taylor-Regel und den dramatischen Umständen der damaligen Zeit. Grafik 2: Output Gap und Inflation in den USA. Gleitender Durchschnitt 14% 12% 10% 8% 6% 4% 2% 0% –2% – 4% – 6% –8% 1970 1975 1980 Output Gap 1985 1990 1995 2000 2005 2010 Inflation Quelle: Datastream, Vontobel Anhand der Taylor-Regel zeigt sich, dass die US-Leitzinsen in den Siebzigerjahren deutlich zu niedrig waren, was die hohe Inflation erklärt (siehe Grafik 3). Der Inflationsrückgang in den Achtzigerjahren war die Folge der sehr restriktiven Geldpolitik unter dem damaligen US-Notenbankchef Paul Volcker, als die Zinsen markant höher waren, als die TaylorRegel ergeben hätte. In den Neunzigerjahren war die Geldpolitik weitgehend angemessen und die Inflation entsprechend niedrig. In der Phase 2000 bis 2004 waren die LeitGrafik 3: Taylor-Zins und effektiver Leitzins in den USA. Zinssätze 25% 20% 15% 10% 5% 0% –5% 1970 1975 US-Leitzins 1980 1985 1990 Taylor-Regel 1995 2000 2005 2010 in 12 Monaten Ein gewisses Inflationsrisiko in den USA Gegenwärtig zeigt die Taylor-Regel einen angemessenen Leitzins von rund 1% an, während der Leitzins nach wie vor bei 0,25 % liegt. In zwölf Monaten empfiehlt die Taylor-Regel auf der Basis unserer Wachstums- und Inflationsprognosen einen Leitzins von 1,5 %. Wir erwarten allerdings, dass die US-Notenbank den Leitzins in den nächsten zwölf Monaten lediglich auf 0,75 % anheben wird. Dies impliziert ein gewisses Inflationsrisiko, zumal die US-Notenbank auch das Quantitative Easing vorerst beibehält. Zudem ist die US-Fiskalpolitik ebenfalls deutlich expansiv und wird dies vermutlich auch bleiben. Mittelfristig rechnen wir im Hauptszenario mit einer weiterhin gedämpften, unterdurchschnittlichen wirtschaftlichen Erholung und damit, dass die Leitzinsen nur verzögert an das Taylor-Niveau angenähert werden. Die Inflationsrate könnte deshalb mittelfristig auf 3% bis 4% ansteigen, nachdem das «Deleveraging» in einigen Jahren abgeschlossen sein wird. Wird von einer stärkeren wirtschaftlichen Entwicklung ausgegangen, rechnen wir mit 4 % bis 5 %. Auch die Gefahr der politischen Einflussnahme auf die Geldpolitik, diese länger als angemessen expansiv zu belassen, kann nicht völlig ausgeschlossen werden. Wir rechnen allerdings nicht mit einer anhaltend höheren Teuerung, da die US-Notenbank bei klaren Anzeichen einer nachhaltig starken Konjunktur die Geldpolitik markant straffen würde. Quelle: Datastream, Vontobel Die Taylor-Regel Taylor-Zins = realer Geldmarktzielzins + aktuelle Inflation + 0,5 × (Inflation – Inflationsziel) + 0.5 × Output Gap Output Gap = aktuelles BIP – potenzielles BIP potenzielles BIP Potenzielles BIP = BIP bei Vollauslastung des Kapitalstocks und des Arbeitsmarktes Das Inflationsziel und der reale Geldmarktzielzins sind von Land zu Land unterschiedlich. Während das Infla- tionsziel die Stabilitätskultur eines Landes widerspiegelt, hängt der reale Geldmarktzins wesentlich vom Potenzialwachstum ab. Die Beurteilung der Geldpolitik anhand des Zinssatzes statt der Geldmenge hat den Vorteil, dass erratische Verschiebungen bei der Geldnachfrage als Quelle einer falschen Geldpolitik ausgeschaltet werden. So hätte eine friedmansche (monetaristische) Geldmengenregel in der Finanzkrise wohl zu einem Zinsanstieg geführt, weil die massive Erhöhung der Geldnachfrage nicht gestillt worden wäre. 5 Kapitel 2: Was soll ein Anleger in inflationären Zeiten tun? Wie im letzten Kapitel erläutert, gehen wir davon aus, dass die Inflationsrate bis auf Weiteres nicht signifikant steigen wird. Dies gilt jedoch unter der Annahme, dass die Zentralbanken keine drastischen Fehler machen, die ExitStrategie rechtzeitig umgesetzt wird und das Deleveraging des privaten Sektors noch einige Zeit in Anspruch nehmen wird. Dennoch kann ein Inflationsszenario nicht völlig ausgeschlossen werden. Daher untersuchten wir, welche Anlageklassen in inflationären Phasen real eine positive Rendite erwirtschaften. Betrachtet wurden die folgenden Anlageklassen für die USA: Cash, Staatsanleihen, Unternehmensanleihen, Aktien, Rohstoffe, Gold und Immobilien für den Zeitraum von 1900 bis heute. In dieser Zeitspanne gab es sechs inflationäre Phasen, in denen die Inflation über 5 % stieg (siehe Grafik 4). Grafik 5: Durchschnittliche reale Renditen in Inflationsphasen. In den sechs inflationären Phasen ergaben sich für die verschiedenen Anlageklassen die folgenden durchschnittlichen realen Renditen (siehe Grafik 5). Betrachtet man nur die Jahre, in denen die Inflationsrate jeweils Höchststände erreichte, ergibt sich ein anderes Bild (siehe Grafik 6). Aktien schnitten in diesen Jahren schlecht ab; einzig Rohstoffe lieferten positive Realrenditen. Für den Investor gilt deshalb, in inflationären Zeiten keine «Buy and Hold»-Strategie zu verfolgen, sondern im Rahmen einer taktischen Anlagestrategie diesen Erkenntnissen Rechnung zu tragen. «Buy and Hold»-Strategie hat ausgedient Nicht überraschend schneiden Staatsanleihen am schlechtesten ab, gefolgt von Gold, Cash und Unternehmensanleihen, welche alle negative Realrenditen erzielten. Positive reale Renditen hingegen wiesen Immobilienanlagen und Rohstoffe auf. Die höchsten Renditen erzielten Ak tien mit einer inflationsbereinigten Rendite von durchschnittlich knapp 4 %. Allerdings rentierten Aktien nicht in jedem einzelnen Jahr der Inflationsperiode positiv. Reale Renditen p. a. 4% 3% 2% 1% 0% Unternehmensanleihen Aktien –1% Rohstoffe Cash Gold –2% –3% – 4% – 5% Quelle: Global Financial Data, Robert Shiller, Datastream, Vontobel Insgesamt bestätigen diese Resultate jedoch, dass in inflationären Phasen Realwerte wie Rohstoffe, Aktien und Immobilien höhere Renditen erwirtschaften als Nominalwerte (siehe Grafik 5 und 6). Grafik 4: Sechs Inflations- und zwei Deflationsperioden in den USA seit 1900. Inflation/Deflation 25% 1. WK 1914 –1919 2. WK 1939 –1947 20% 15% Inflation VietnamKrieg 1967–1970 Ölkrise I u. II 1973– 1981 KoreaKrieg 1950 –1951 10% Börsencrash 1987–1990 5% Deflation 0% – 5% –10% –15% 1900 Kurze, aber starke Deflation 1920–1921 1910 1920 Grosse Depression 1929–1933 1930 Quelle: Global Financial Data, Datastream, Vontobel 6 1940 Staatsanleihen Immobilien 1950 1960 1970 1980 1990 2000 2010 Grafik 6: Durchschnittliche reale Renditen in den Jahren mit den höchsten Inflationsraten. Reale Renditen p. a. 8% 6% 4% 2% 0% Immobilien Gold Aktien Unternehmensanleihen Cash Staatsanleihen Rohstoffe Die dritte und bisher letzte Goldhausse ab 2001 fiel erneut in eine tendenziell deflationäre Phase mit dem Platzen der Technologieblase. Goldpreishaussen kommen somit sowohl in Inflations- als auch in Deflationsphasen vor. Wenn nicht die Inflation, was könnte den Goldpreis erklären? In Grafik 7 erkennt man, dass die drei Goldhaussephasen alle in Zeiten stattfanden, in denen die Aktienmärkte schwach waren und über längere Zeit seitwärts tendierten. –2% – 4% – 6% – 8% Quelle: Global Financial Data, Robert Shiller, Datastream, Vontobel Gold eher ein Krisen- als ein Inflationsschutz Erstaunlich ist, dass Gold offenbar keinen so guten Inflationsschutz bietet, wie allgemein angenommen wird. In den sechs inflationären Phasen des 20. Jahrhunderts erzielte Gold lediglich in einer Phase – nämlich zwischen 1973 und 1981 – eine beachtliche positive Realrendite von 15 % pro Jahr. In allen anderen Inflationsperioden warf Gold keine positive Rendite ab. Allerdings war Gold bis 1973 nicht frei handelbar und der Goldpreis fixiert. Zudem war der private Besitz von Gold zeitweise verboten. In dieser Optik wäre Gold eine gute Ergänzung zu Aktien aber mehr als Krisenschutz anzusehen und weniger als Inflationsschutz. Andererseits erkennt man in Grafik 8, dass Gold nur dann eine vergleichbare Rendite wie Aktien aufweist, wenn man die Aktiendividenden weglässt. Rechnet man diese hinzu, zeigt sich eine deutliche Überlegenheit von Aktien gegenüber Gold .1 Grafik 8 verdeutlicht, welchen signifikanten Beitrag Dividenden zu hohen Renditen liefern. Grafik 8: Aktien mit und ohne Dividenden im Vergleich zu Gold. Ein Investor, der Ende 1973 100 US-Dollar in den amerikanischen Aktienmarkt oder in Gold investierte, hätte nun … Preise indexiert (1973 = 100) Preise indexiert (1973 = 100) 5000 4000 Gold hatte seit 1900 drei bedeutende Haussephasen. In den Dreissigerjahren wurde Gold unter dem Goldstandard per Dekret aufgewertet, was die erste Goldpreishausse – notabene in einer stark deflationären Periode – bewirkte. Nach der Aufhebung des Bretton-Woods-Systems 1973 konnte sich der Goldpreis schliesslich frei bewegen und stieg in der folgenden Inflationsperiode real deutlich an. In der bisher letzten Inflationsperiode 1987 bis 1990 war Gold mit real rund minus 7 % pro Jahr aber wieder die schlechteste Anlageklasse. Grafik 7: Die drei Goldhaussephasen. Preise USD (logarithmierte Preise inin USD (logarithmierte Skala) Skala) 10 000 1000 100 10 Deflation 1 1900 1910 1920 1930 S&P 500 ohne Dividenden 1940 tiefe Inflation/ Deflation Inflation 1950 1960 1970 1980 1990 2000 2010 USD 3500.– 3000 2000 USD 1100.– USD 1050.– 1000 0 1973 1978 1983 S&P 500 inklusive Dividenden 1988 1993 1998 2003 S&P 500 ohne Dividenden 2008 Goldpreis Quelle: Global Financial Data, Datastream, Vontobel Was bedeutet dies für den Anleger? Anleger, die von einem bedeutenden Anstieg der Inflation in den kommenden Jahren ausgehen, können vermehrt auf Realwerte wie Rohstoffe, Immobilien und Aktien setzen. Nominalwerte wie Obligationen oder Bargeld sollten dagegen untergewichtet werden. Zu beachten ist allerdings, dass Rohstoffe und demzufolge auch Gold in US-Dollar abgerechnet werden und der Euro- und Schweizer-FrankenInvestor das Wechselkursrisiko tragen muss. Eine Inflationsabsicherung bieten auch inflationsgeschützte Anleihen, welche hauptsächlich in US-Dollar denominiert sind («TIPS» = Treasury Inflation-Protected Securities). Solche Anleihen werden auch in britischen Pfund und Euro emittiert, nicht aber in Schweizer Franken. Goldpreis Quelle: Global Financial Data, Datastream, Vontobel 1 Dies gilt auch für andere Rohstoffe. 7 Kapitel 3: Wie anlegen in deflationären Phasen? Grafik 10: Taylor-Zins und effektiver Leitzins in der EWU. Zinssätze 8% 6% 4% 2% 0% Repo Rate Grafik 9: Durchschnittliche reale Renditen in deflationären Phasen. Taylor-Regel 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 2001 2000 –2% 1999 Im Unterschied zum Hochinflationsszenario befürchten einige Beobachter ein Deflationsszenario. Damit wäre zu rechnen, wenn die Weltwirtschaft im Rahmen eines «Double Dip» wieder in eine Rezession gerät. Obwohl dies nicht unserem Hauptszenario entspricht, untersuchten wir, wie sich die einzelnen Anlageklassen in einer deflationären Phase verhalten. Seit 1900 gab es in den USA zwei wesentliche Deflationsperioden (siehe Grafik 4), dabei ergaben sich die folgenden durchschnittlichen realen Renditen (siehe Grafik 9). in 12 Monaten Quelle: Datastream, Vontobel Reale Renditen p. a. tionen, die sowohl von Staaten als auch von Unternehmen emittiert werden, vorzuziehen sind. Aktien und Rohstoffe hingegen sind unterzugewichten. 15% 10% Quelle: Global Financial Data, Robert Shiller, Datastream, Vontobel Gemäss unseren Einschätzungen erscheint in Europa das Deflationsrisiko etwas höher als in den USA. In der Eurozone lag die Inflation aufgrund einer ausgeprägteren Stabilitätskultur traditionell tiefer als in den USA. Zwar blieb die Geldpolitik von 2000 bis 2008 ebenfalls unter den Taylor-Empfehlungen zurück (siehe Grafik 10). Die Abweichung war jedoch geringer als in den USA. Entsprechend lag die Teuerung in dieser Periode über dem Ziel der Europäischen Zentralbank (EZB), jedoch tiefer als in den USA. Im Vergleich zum Inflationsszenario zeigt sich bei einem Deflationsszenario ein gegenteiliges Bild. Reale Assets rentieren deutlich schlechter als nominale, da Deflationen in der Vergangenheit auch immer mit Rezessionen verbunden waren. Für den Investor heisst das, dass Obliga- In der Finanz- und Wirtschaftskrise 2008/2009 empfahl die Taylor-Regel ebenfalls negative Leitzinsen. Die EZB betrieb jedoch keine eigentliche quantitative Lockerung. In den letzten zwei Jahren hielt die EZB die Leitzinsen auf einem über dem Taylor-Zins liegenden Niveau. 5% 0% Aktien Unternehmensanleihen Cash Staatsanleihen Gold Rohstoffe Immobilien –5% –10% –15% Ist der «Fall Japan» für den Westen relevant? In Japan waren die letzten zwanzig Jahre gekennzeichnet durch eine tiefe Inflation, teilweise sogar eine Deflation, ein unterdurchschnittliches Wirtschaftswachstum und anhaltend tiefe Zinsen. Der Grund für diese Entwicklung liegt im Platzen der japanischen Immobilienblase der Achzigerjahre. Japanische Unternehmen kauften im grossen Stil mittels Hypotheken Grundstücke und Immobilien. Der drastische Zerfall der Immobilienpreise seit 1990 zwang diese in der Folge, die Schulden abzubauen und entsprechend wenig zu investieren. Diese Phase, welche bis heute in Folge noch immer nicht stabilisierter Immobilienpreise andauert, wird als Deleveraging bezeichnet. Solche Phasen sind aufgrund der niedrigen gesamtwirt2 Siehe 8 schaftlichen Nachfrage mit tiefen Inflationsraten verbunden. Selbst eine expansive Geldpolitik, wie sie die japanische Notenbank seit Langem verfolgt, führt nicht zu hohen Inflationsraten. Warum? Während sich der private Sektor entschuldet, werden kaum neue Kredite nachgefragt. Dies hat zur Folge, dass Geld, welches durch die Notenbank in Umlauf gebracht wird, nicht in die Wirtschaft fliesst und somit keine inflationäre Wirkung hat. Dieser Wirkungszusammenhang ist auf die aktuelle Situation in den westlichen Ländern, insbesondere auf die USA, übertragbar. Da sich aber im Gegensatz zu Japan die US-Immobilienpreise bereits wieder stabilisiert haben, dürfte die Phase des Deleveraging nur zwischen drei und fünf Jahren dauern. 2 Vontobel Asset Management, «Von der Finanz- zur Schuldenkrise: Auswirkungen auf Wirtschaft und Finanzmärkte», März 2010 Dies trug mit zur schwachen konjunkturellen Erholung in Euroland bei. Aktuell empfiehlt die Taylor-Regel zwar einen etwas höheren Leitzins – auf zwölf Monate ist der von uns unverändert erwartete Leitzins aber wieder angemessen. politik insgesamt doch restriktiv. Wir rechnen in unserem Hauptszenario zwar nicht mit einem Rückfall in die Rezession und damit mit einer Deflation, jedoch bleibt das Wachstum unterdurchschnittlich und die Inflation steigt nur gering auf rund 2 % an. Da die Fiskalpolitik in manchen EWU-Ländern im Zuge der Schuldenkrise nun gestrafft wird, ist die Wirtschafts- Die Schweiz auf dem Pfad der Tugend Die Schweiz hielt sich in den letzten zehn Jahren am engsten an die Taylor-Regel. In der Finanzkrise praktizierte die Schweizerische Nationalbank (SNB) ebenfalls eine dezidierte quantitative Lockerung, wie dies der negative Taylor-Zins anzeigte. dung der Taylor-Regel. Sowohl aktuell als auch in den nächsten zwölf Monaten ist die schweizerische Geldpolitik damit insgesamt als angemessen zu bewerten. Dies bedeutet, dass in der Schweiz auf absehbare Zeit kein nennenswertes Inflationsrisiko besteht. Gegenwärtig liegt der Leitzins etwas unter dem TaylorZins. In den nächsten zwölf Monaten empfiehlt die Taylor-Regel, basierend auf unseren Konjunktur- und Inflationsprognosen, eine Zinserhöhung auf rund 1,5 %. Wir erwarten in dieser Zeit jedoch unverändert einen Leitzins von 0,35 %. Grund ist der anhaltend starke Aufwertungsdruck auf den Schweizer Franken. Gemäss Einschätzung der SNB hat eine 3%-ige reale Aufwertung des Schweizer Frankens den gleichen Effekt wie eine Zinserhöhung um 1%. Um den negativen Effekt des aktuell starken Schweizer Frankens auszugleichen, darf der Zins um rund 1,5 % tiefer sein als bei strikter Anwen- Grafik 11: Taylor-Zins und effektiver Leitzins in der Schweiz. Zinssätze 14% 12% 10% 8% 6% 4% 2% 0% 2010 2008 2006 2002 2004 1998 Taylor-Regel 2000 1996 1992 Libor CHF 3 Monate 1994 1990 1986 1988 1982 1984 1980 – 2% in 12 Monaten Quelle: Datastream, Vontobel 9 Kapitel 4: Zusammenfassung und Konklusionen für den Anleger Der Zusammenhang zwischen Geldmengenentwicklung und Inflationsentwicklung hat sich in den vergangenen Jahrzehnten deutlich gelockert. Wichtiger zur Beurteilung der zukünftigen Inflation ist deshalb die Taylor-Regel. Diese impliziert, dass aktuell die Notenbanken eine angemessene, nicht inflationäre Politik betreiben. «Wir erwarten in den kommenden Jahren keinen substanziellen Anstieg der Inflation.» Der durch die Immobilienkrise verursachte Entschuldungsprozess der privaten Haushalte und Unternehmen wird zudem noch einige Jahre anhalten. Wir erwarten in den kommenden Jahren keinen substanziellen Anstieg der Inflation. Falls die Notenbanken den Leitzins zu lange tief halten – gemessen an der Taylor-Regel – dürfte die Inflation jedoch anziehen. Anleger, welche von einer inflationären Zukunft ausgehen, sind mit einem Übergewicht in realen Anlageklassen wie Rohstoffen, Immobilien und Aktien gut bedient. Wird hingegen von einem deflationären Bild ausgegangen, so sind Staats- und Unternehmensobligationen vorzuziehen. Unsere Analyse inflationärer Perioden hat aber gezeigt, dass die Performance der Anlageklassen nicht homogen verläuft: Zwar rentieren Aktien real in inflationären Phasen grundsätzlich gut, in Jahren mit den höchsten Inflationswerten schneiden sie hingegen schlechter ab. Aus diesem Grund ist ein differenziertes Vorgehen im Gegensatz zu einer reinen «Buy and Hold»-Strategie für inflationäre oder deflationäre Perioden zu empfehlen. Der Investor kommt somit nicht umhin, taktische Asset-Allocation-Entscheide selbst zu treffen oder diese an einen professionellen Vermögensverwalter zu delegieren. 10 Disclaimer Obwohl die Bank Vontobel der Meinung ist, dass die hierin enthaltenen Angaben auf verlässlichen Quellen beruhen, kann die Bank keinerlei Gewährleistung für die Qualität, Richtigkeit, Aktualität oder Vollständigkeit der in dieser Studie enthaltenen Informationen übernehmen. Dieses Dokument dient nur zu Informationszwecken und ist weder eine Aufforderung zum Kauf oder Verkauf von Wertpapieren noch zur Abgabe eines Kauf- oder Zeichnungsangebots. Diese Studie wurde vom Bereich Asset Management unseres Institutes erstellt und ist nicht das Ergebnis einer Finanzanalyse. Die «Richtlinien zur Sicherstellung der Unabhängigkeit der Finanzanalyse» der Schweizerischen Bankiervereinigung finden auf die Studie keine Anwendung. Einschätzungen und Meinungen, welche in dieser Broschüre vertreten werden, stammen vom Autorenteam und widerspiegeln die Einschätzungen und Meinungen der Bank Vontobel. Jede Verwendung, insbesondere der gesamte oder auszugsweise Nachdruck oder die Weitergabe an Dritte, ist nur mit vorheriger schriftlicher Zustimmung der Bank Vontobel AG gestattet. Standorte von Vontobel Asset Management www.vontobel.com Bank Vontobel AG Gotthardstrasse 43 CH-8022 Zürich Telefon +41 (0)58 283 71 11 Telefax +41 (0)58 283 76 50 Vontobel Europe SA, Milan Branch Piazza degli Affari, 3 I-20123 Milano Telefon +39 02 6367 3411 Telefax +39 02 6367 3422 Banque Vontobel SA Place de l’Université 6 CH-1205 Genève Telefon +41 (0)22 809 90 90 Telefax +41 (0)22 809 90 91 Vontobel Europe SA, Sucursal en España Paseo de la Castellana, 40 – 6 ° E-28046 Madrid Telefon +34 91 520 95 34 Telefax +34 91 520 95 55 Vontobel Fonds Services AG Gotthardstrasse 43 CH-8022 Zürich Telefon +41 (0)58 283 74 77 Telefax +41 (0)58 283 53 05 Vontobel Europe SA 1, Côte D’Eich L-1450 Luxembourg Telefon +352 26 34 74 1 Telefax +352 26 34 74 33 Bank Vontobel Europe AG Niederlassung Frankfurt am Main Kaiserstrasse 6 D-60311 Frankfurt am Main Telefon +49 (0)69 297 208 0 Telefax +49 (0)69 297 208 33 Vontobel Asset Management, Inc. 1540 Broadway, 38th Floor New York, NY 10036, USA Telefon +1 212 415 70 00 Telefax +1 212 415 70 87 Vontobel Europe AG Niederlassung Wien Kärntner Strasse 51 A-1010 Wien Telefon +43 (0)1 513 76 40 Telefax +43 (0)1 513 76 40 600 Vontobel Asia Pacific Ltd. 2301 Jardine House 1 Connaught Place, Central, Hong Kong Telefon +852 3655 3990 Telefax +852 3655 3970