Exkurs: Neuere Rechnungslegungsvorschriften

Werbung

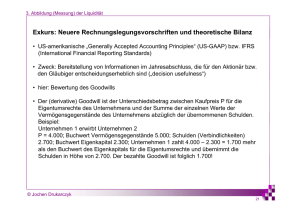

3. Abbildung (Messung) der Liquidität

Exkurs: Neuere Rechnungslegungsvorschriften und theoretische Bilanz

• US-amerikanische „generally accepted accounting principles“ (US-GAAP) bzw. IFRS

(international financial reporting standards)

• Zweck: Bereitstellung von Informationen im Jahresabschluss, die für den Aktionär bzw.

den Gläubiger entscheidungserheblich sind („decision usefulness“)

• hier: Bewertung des Goodwills

• Goodwill (derivativer) ist der Unterschiedsbetrag zwischen Kaufpreis P für die

Eigentumsrechte des Unternehmens und der Summe der einzelnen Werte der

Vermögensgegenstände des Unternehmens abzüglich der übernommenen Schulden.

Beispiel:

Unternehmen 1 erwirbt Unternehmen 2

P = 4.000; Buchwert Vermögensgegenstände 5.000; Schulden (Verbindlichkeiten)

2.700; Buchwert Eigenkapital 2.300; Unternehmen 1 zahlt 4.000 – 2.300 = 1.700 mehr

als den Buchwert des Eigenkapitals für die Eigentumsrechte und übernimmt die

Schulden in Höhe von 2.700. Der bezahlte Goodwill ist folglich 1.700!

© Jochen Drukarczyk

1

3. Abbildung (Messung) der Liquidität

• Dieser Goodwill muss gemäß US-GAAP vom erwerbenden Unternehmen 1 aktiviert

werden. Er gilt als selbständig bewertbarer Vermögensgegenstand. Damit wird der

gesamte gezahlte Kaufpreis P = 4.000 aktiviert (Erstbewertung).

• Wie erfolgt die Bewertung des Goodwills in den Folgeperioden (Folgebewertung)?

Der Financial Accounting Standard Board (FASB) argumentiert, dass ein Goodwill

künftige erwartete Nettoeinzahlungen (benefits) reflektiert: Nur deshalb zahlt der

Aufkäufer mit P = 4.000 mehr als den Buchwert des Eigenkapitals (2.300). Folglich

darf der Goodwill nur dann niedriger bewertet werden, wenn sein Wert wegen

niedrigerer benefits gefallen ist. Spätere Wertsteigerungen des Goodwill dürfen nicht

erfasst werden.

• Die niedrigere Bewertung von Goodwill erfolgt formal über Abschreibungen auf den

Goodwill:

Ab t (GW ) = max{0, GWt −1 − GWt }.

• Beispiel: Die Eigentümer des kaufenden Unternehmens 1 schätzen die Nettoeinzahlungen des Unternehmens 2 so ein:

© Jochen Drukarczyk

2

3. Abbildung (Messung) der Liquidität

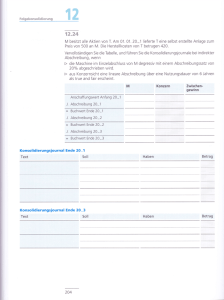

(1)

(2)

Umsatzerlöse

Betriebliche

Aufwendungen

Abschreibungen

Zinsaufwendungen

Reinvestitionen

Tilgungen

Ausschüttungen

(7)=(1)-(2)-(4)-(5)-(6)

(3)

(4)

(5)

(6)

(7)

F0BW = 2.700; i v = 0, 08

AES der Eigentümer = 0,12;

gezahlter Preis P0 = 4.000

1

4.000

2.640

2

4.200

2.772

3

4.400

2.904

4

4.500

2.970

5

4.500

2.970

6 ff.

4.500

2.970

500

216

600

544

590

216

660

552

600

216

720

560

650

216

780

534

700

216

840

474

840

216

840

474

BKW0 (EK) = E0 = 4.174

V0BW = 5.000 = 2.700 + 2.300; GW0 = 1.700

• Der Goodwill im Zeitpunkt 0 ist 1.700.

• Wie hoch ist Goodwill am Ende der Periode 1? Ist eine Abschreibung auf den Goodwill in

Periode 1 vorzunehmen?

V1BW = V0BW − Ab1 + I1 = 5.000 − 500 + 600 = 5.1001)

F1BW = 2.700 (beachte:Tilgung in t = 1 ist Null)

E1 = 4.174(1,12) − 544 = 4.130,9

GW1 = E1 − (V1BW − F1BW ) = 4.130,9 − (5.100 − 2.700) = 1.730,9

EK1BW

1)

V1BW = Buchwert des Vermögens in t = 1 ; V0BW = Buchwert des Vermögens in t = 0. Beide Angaben ohne Goodwill!

© Jochen Drukarczyk

3

3. Abbildung (Messung) der Liquidität

GW1 > GW0 Î keine Abschreibung! Wertansatz ist unverändert, da Zuschreibung nicht

zulässig ist!

Bilanzvermögen am Ende der Periode 0

V0BW

5.000

F0BW

2.700

GW0

1.700

EBW

0

a) 2.300

b) 1.700

6.700

6.700

Der Wert des Unternehmens 2 für den Käufer wird nicht vollständig ausgewiesen, weil

Käufer nur 4.000 für die Eigentumsrechte bezahlt, er aber maximal 4.174 hätte bezahlen

können.

© Jochen Drukarczyk

4

3. Abbildung (Messung) der Liquidität

Bilanzvermögen am Ende der Periode 1:

V1BW

5.100

F1BW

2.700

GW1

1.700

E1BW

4.100

6.800

6.800

Beachte: E1BW = 4.100 < E1 = 4.130,9 ; der Wert des Unternehmens wird auch in

t=1 nicht vollständig ausgewiesen.

Die Abweichung entsteht, weil Zuschreibung zum Goodwill nicht zulässig ist.

• Wie hoch ist Goodwill am Ende der Periode 2? Ist eine Abschreibung auf den

Goodwill vorzunehmen?

V2BW = V1BW − Ab 2 + I2 = 5.100 − 590 + 660 = 5.170

F2BW = 2.700 (es erfolgt auch in t = 2 keine Tilgung)

E2 = 4.130,9 (1,12) – 552 = 4.074,6

GW2 = E 2 − ( V2BW − F2BW ) = 4.074,6 − (5.170 − 2.700) = 1.604,6. GW2 ≺ GW1 Jetzt ist eine AbEK BW

2

schreibung notwendig

Die Abschreibung beträgt Ab2(GW) = 1.700-1.604,6=95,4.

© Jochen Drukarczyk

5

3. Abbildung (Messung) der Liquidität

Das Bilanzvermögen sieht nach

Abschreibung so aus:

V2BW

5.170,0

F2BW

2.700,0

GW2

1.604,6

EBW

2

4.074,6

6.774,6

6.774,6

Jetzt weist die Bilanz den korrekten investitionstheoretischen Wert des Eigenkapitals E2 aus. Die Bilanzsumme signalisiert immer dann den Wert des Unternehmens

bei Fortführung, wenn der Buchwert des Goodwills durch eine Abschreibung korrigiert

BW

worden ist. Ungenau ausgewiesen wird E t , wenn

- der Käufer weniger als den maximalen Grenzpreis bezahlt,

- beim Goodwill Zuschreibungen erfolgen müssten (die nicht zulässig sind) bzw.

- kein Goodwill vorliegt bzw. der Goodwill bereits voll abgeschrieben ist und weitere

Minderungen des Wertes des Eigenkapitals deshalb nicht kenntlich gemacht werden

können.

© Jochen Drukarczyk

6