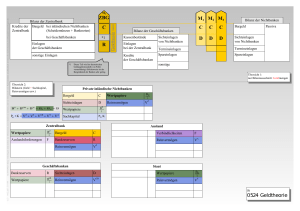

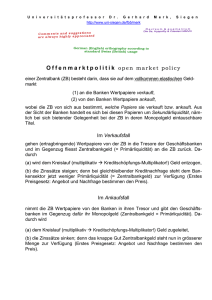

Nationale Geldschöpfung im Euroraum

Werbung