Analyse „Die Rolle der EZB in der Krise“

Werbung

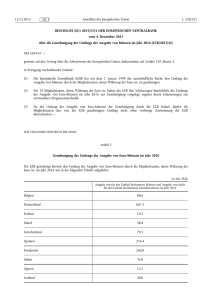

Analyse „Die Rolle der EZB in der Krise“ I. Mandat der EZB .................................................................................................................................... 1 II. Sachverhalt .......................................................................................................................................... 1 III. Bewertung .......................................................................................................................................... 2 IV. Handlungsempfehlung ....................................................................................................................... 3 I. Mandat der EZB Die EZB agiert unabhängig. Vorrangiges Ziel der Tätigkeit der EZB ist die Preisstabilität, Art. 127 Abs. 1 S. 1 AEUV. Vorgesehen ist eine jährliche Inflationsrate von unter, aber nahe 2 %. Art. 123 Abs. 1 AEUV verbietet den unmittelbaren Erwerb von Schuldtiteln von Staaten durch die Europäische Zentralbank („Verbot der monetären Staatsfinanzierung“). Dem Wortlaut lässt sich entnehmen, dass sich dieses Verbot auf den Aufkauf von Staatsanleihen unmittelbar bei der Ausgabe dieser Anleihen („Primärmarkt“) bezieht. Das Verbot umfasst jedoch nicht explizit den Aufkauf von Staatsanleihen, die bereits von Finanzmarktteilnehmern gekauft wurden („Sekundärmarkt“). II. Sachverhalt Die derzeitige Krise im Euroraum ist nicht zuletzt eine Krise einiger Staaten bei ihren Bemühungen, sich zu refinanzieren. Kreditgeber sehen eine große Unsicherheit bei der Frage, ob sie das diesen Staaten geliehene Geld zurückgezahlt bekommen; die Bereitschaft zur Kreditvergabe sinkt. In der Folge steigen die Zinsen auf Anleihen von Krisenstaaten. Eine Faustregel besagt, dass ein Staat sich nicht dauerhaft mit Krediten oberhalb von 7 % Zinsen refinanzieren kann. Bei höheren Zinssätzen ist folglich davon auszugehen, dass ein Staat vom Finanzmarkt abgeschnitten ist und eine Refinanzierung aus eigenen Kräften nicht mehr möglich ist. Es ist jedoch Dritten möglich, in einer solchen Situation helfend einzugreifen: So kann unter anderem über Hilfskredite oder Bürgschaften für Staaten dem Finanzmarkt signalisiert werden, dass eine Staatspleite verhindert werden soll und die vergebenen Kredite im Zweifel durch Dritte gedeckt werden. Das Vertrauen der Kreditgeber, dass sie das geliehene Geld zurückbekommen, steigt und damit auch ihre Bereitschaft zur Kreditvergabe. In der Folge sinken die Zinsen auf Anleihen von Krisenstaaten. Das Vertrauen der Kreditgeber kann jedoch nur dann zurückgewonnen werden, wenn genügend Finanzmittel bereitstehen, um auch Forderungsausfälle in der Größenordnung einer Staatspleite abzudecken. In der Eurozone gibt es zwei Akteure, die über solche Finanzmittel verfügen. Zum einen sind dies die restlichen Mitgliedstaaten der Eurozone, die mit ihrem Steuereinkommen für Kreditausfälle anderer Staaten einspringen können. Zum anderen ist dies die Europäische Zentralbank (EZB), die als Notenbank in der Lage ist, Liquidität zu schaffen. In der derzeitigen Krise versuchten die Mitgliedstaaten über bilaterale Hilfen sowie über die so genannten „Rettungsschirme“ EFSF und ESM genügend Finanzmittel zur Rückgewinnung des Vertrauens der Finanzmärkte bereitzustellen. Insgesamt verfügt der ESM über ein Volumen von 700 Milliarden Euro von denen Spanien bereits 41,3 Mrd. Euro beanspruchte. Im Laufe des Sommers 2012 stiegen dennoch die Zinsen für spanische und italienische Staatsanleihen (in Spanien über die 7-ProzentMarke, in Italien knapp unter 6%). Am 6. September 2012 verkündete die EZB ein „Outright Monetary Transactions“-Programm (OMTProgramm). Inhalt dieses Programms ist der Aufkauf von ein- bis dreijährigen Staatsanleihen in unbegrenzter Höhe. Ein Mindestzinssatz ist nicht vorgesehen; einzige Bedingung ist das Stellen eines Hilfsantrags des betroffenen Landes an den ESM. Unmittelbar nach der Verkündung des Programms sanken die Zinsen auf Staatsanleihen in der Eurozone. Eine Verschärfung der Krise ist seither ausgeblieben; der Aufkauf von Staatsanleihen durch die EZB fand seitdem nicht statt. III. Bewertung Ohne die Unterstützung durch Dritte droht einigen Staaten die Insolvenz. Eine solche ist aus folgenden Gründen nicht wünschenswert: Ökonomisch: Für eine Staateninsolvenz existiert kein etabliertes Verfahren. Eine ungeordnete Staatspleite birgt enorme Ansteckungsgefahr für andere Staaten. So hat bereits der Schuldenschnitt in Griechenland zu erheblichen Verwerfungen auf dem Finanzmarkt geführt, durch die Staaten wie Italien in die Krise gerutscht sind. Veranschaulichen lässt sich dies durch die amerikanische Bank Lehman Brothers, deren Insolvenz im Herbst 2008 Auslöser für die größte globale Wirtschaftskrise seit dem Zweiten Weltkrieg war. Die Gesamtverbindlichkeiten von Lehman Brothers zum Zeitpunkt der Insolvenz beliefen sich auf 668 Mrd. €. Das Ausfallvolumen der betroffenen Eurostaaten beliefe sich im Falle Griechenlands auf 346 Mrd. €, im Falle Spaniens auf 736 Mrd. € und im Falle Italiens 1.907 Mrd. €. Eine Staatspleite birgt damit Gefahren ähnlichen oder noch größeren Ausmaßes. Dass die Insolvenz eines Staates darüber hinaus bedeutend andere Auswirkungen hat als die Insolvenz einer Bank ist uns bewusst. Auch aus politischen Gründen ist eine ungeordnete Staatspleite nicht wünschenswert. Das Vertrauen der Mitgliedstaaten in die Gemeinschaft würde enormen Schaden erleiden; eine Staatspleite wäre ein heftiger Rückschlag auf dem Weg zu einer europäischen Solidargemeinschaft. Offensichtlich mangelnder Zusammenhalt würde ebenfalls die Position Europas in der Welt infrage stellen. Innere Widersprüche machen die EU angreifbar in globalen Fragen und schwächen ihre Verhandlungsposition. Eine Staatspleite im Euroraum ist daher nach besten Möglichkeiten zu vermeiden. Um Staatspleiten zu vermeiden, bedarf es kurzfristig Notkredite oder Bürgschaften zugunsten betroffener Staaten, um die Zinsen bei der Aufnahme neuer Kredite zu senken. Um die Finanzmärkte darüber hinaus zu beruhigen, bedarf es eines Geldfonds, dessen Finanzmittel ausreichen, um auch größere Forderungsausfälle auffangen zu können. Die Mitgliedstaaten haben zu diesem Zweck den ESM gegründet und mit bis zu 700 Mrd. € an Finanzmitteln ausgestattet. Zusätzlich hat die EZB mit ihrem OMT-Programm den unbegrenzten Aufkauf von Staatsanleihen auf dem Sekundärmarkt angekündigt. Ein Eingreifen der EZB zur Rettung finanziell angeschlagener Staaten ist in den Verträgen nicht vorgesehen („Verbot der monetären Staatsfinanzierung“). Das OMT-Programm wirkt jedoch stabilisierend auf den Finanzmarkt, indem es Kreditgebern in Aussicht stellt, ihnen die aufgekauften Staatsanleihen abzukaufen. Gegen diesen Effekt an sich ist nichts einzuwenden. Er steht jedoch im Konflikt mit dem Primärziel der EZB, die Preisstabilität im Währungsraum zu gewährleisten: Durch den Aufkauf von Staatsanleihen flutet die EZB den Finanzmarkt mit Liquidität und riskiert so ein Ansteigen der Inflationsrate. Des Weiteren stellt der Aufkauf von Staatsanleihen ein Risiko für die Unabhängigkeit der EZB dar: Den Finanzmärkten ebenso wie den betroffenen Mitgliedstaaten signalisiert der Aufkauf, dass die EZB im Zweifelsfall für die Verschuldung der Mitgliedstaaten eintritt. Hierdurch entsteht den Mitgliedstaaten ein „moral hazard“, d. h. es droht eine Verschuldung der Mitgliedstaaten mit dem Verlass auf ein Eintreten der EZB als „lender of last resort“. Diese Erwartung erzeugt einen Handlungsdruck auf die EZB, die folglich nicht mehr unabhängig vom politischen Geschehen entscheiden kann. Das Handeln der EZB wurde jedoch erforderlich, da die Rettungsmaßnahmen der Mitgliedstaaten bis dahin ein Eindämmen der Krise nicht zu leisten vermochten. Die Aussicht auf einen Rettungsschirm (ESM) mit einem Finanzvolumen von 700 Mrd. € beruhigte die Finanzmärkte nicht in genügendem Maße; ein solcher Umfang wäre nicht in der Lage gewesen, Forderungsausfälle durch Staatspleiten mehrerer oder größerer Eurostaaten aufzufangen. Die Mitgliedstaaten weigerten sich jedoch, ein höheres finanzielles Engagement einzugehen. Genau dies ist jedoch erforderlich, um Staatspleiten zu vermeiden und um gleichzeitig dem Risiko einerseits von Inflation und andererseits der gestiegenen Abhängigkeit der EZB von der Politik vorzubeugen. Das Leisten von finanzieller Unterstützung für angeschlagene Staaten ist somit Aufgabe der Politik der Mitgliedstaaten. Erforderlich ist hierfür, dass die politischen Eliten der Mitgliedstaaten der Bevölkerung die Notwendigkeit dieser Unterstützung erläutern und damit den Weg zur politischen Durchsetzbarkeit der Hilfsmaßnahmen ebnen. IV. Handlungsempfehlung Aus dieser Analyse folgt folgende Handlungsempfehlung an die Mitgliedstaaten: Stärken Sie Ihre eigenen Maßnahmen zur Sicherung der Kreditvergabe an Mitgliedstaaten, um Konflikte der EZB mit ihrem Mandat zu vermeiden, etwa durch eine Erhöhung des Finanzvolumens des ESM. Klären Sie die Bevölkerung umfangreich über die Vor- und Nachteile der Rettungspolitik auf, um ihr zu ermöglichen, ein Verständnis für diese Politik zu erlangen, und um damit nachhaltig die gesellschaftliche Akzeptanz dieser Politik zu stärken.