strategie

Werbung

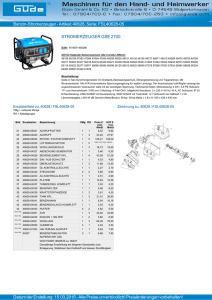

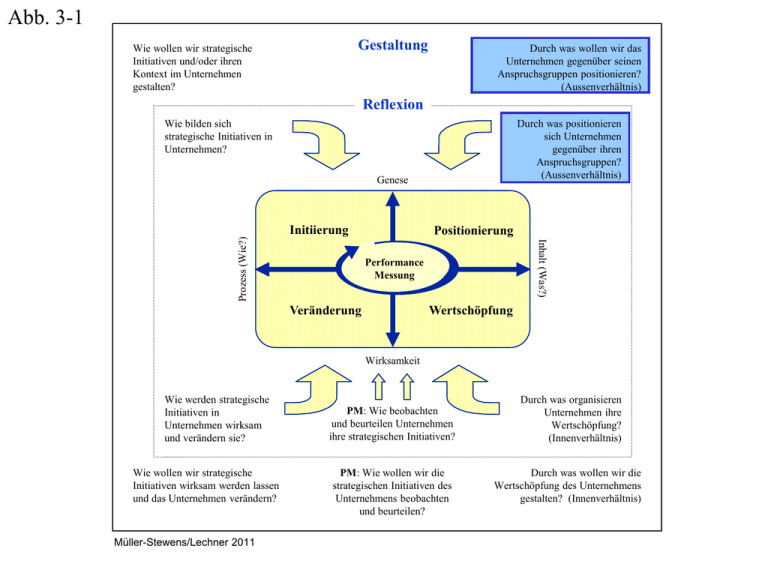

Abb. 3-1 Gestaltung Wie wollen wir strategische Initiativen und/oder ihren Kontext im Unternehmen gestalten? Durch was wollen wir das Unternehmen gegenüber seinen Anspruchsgruppen positionieren? (Aussenverhältnis) Reflexion Wie bilden sich strategische Initiativen in Unternehmen? Durch was positionieren sich Unternehmen gegenüber ihren Anspruchsgruppen? (Aussenverhältnis) Genese Positionierung Inhalt (Was?) Prozess (Wie?) Initiierung Performance Performance Performance Messung Messung Messung Veränderung Wertschöpfung Wirksamkeit Wie werden strategische Initiativen in Unternehmen wirksam und verändern sie? Wie wollen wir strategische Initiativen wirksam werden lassen und das Unternehmen verändern? Müller-Stewens/Lechner 2011 PM: Wie beobachten und beurteilen Unternehmen ihre strategischen Initiativen? PM: Wie wollen wir die strategischen Initiativen des Unternehmens beobachten und beurteilen? Durch was organisieren Unternehmen ihre Wertschöpfung? (Innenverhältnis) Durch was wollen wir die Wertschöpfung des Unternehmens gestalten? (Innenverhältnis) Abb. 3-2 3.1 Reflexion 3.1.1 Industrieökonomik 3.1.2 Institutionenökonomik 3.1.3 Evolutionstheorie 3.1.4 Vergleichende Betrachtung Müller-Stewens/Lechner 2011 3.2-3.6 Gestaltung 3.2 Umwelt- und Unternehmensanalyse 3.2.1 Ausgangssituation • Definition Strategischer Geschäftsfelder (SGF) • Abgrenzung Strategischer Geschäftseinheiten (SGE) 3.2.2 Einflusskräfte der Umwelt • Stakeholder-Analyse • Kunden/Absatzmarkt, Wettbewerber/Branche Analyse • Strategische Frühaufklärung 3.2.3 Einflusskräfte des Unternehmens • Ressourcen, Fähigkeiten, Kernkompetenzen 3.2.4 Integrierte Betrachtung • SWOT-Analyse etc. 3.3 Der normative Rahmen 3.3.1 Instrumente des normativen Rahmens • Mission, Werte, Vision, Ziele 3.3.2 Skizze der Zieldiskussion 3.4 Strategien auf Ebene der Geschäftseinheiten 3.4.1 Marktstrategien Business• Variation, Substanz, Feld, Stil Optionen 3.4.2 Wettbewerbsstrategien • Schwerpunkt, Ort, Taktiken, Regeln 3.5 Strategien auf Ebene des Gesamtunternehmens 3.5.1 Aktivitäten zur Wertschaffung auf der Unternehmensebene 3.5.2 Strategien gegenüber den Geschäftseinheiten • Konzept, Konfiguration, Koordination CorporateOptionen 3.5.3 Konfiguration I: Portfoliomanagement 3.5.4 Konfiguration II: Diversifikations- und Rückzugsstrategien 3.5.5 Strategien gegenüber weiteren Anspruchsgruppen 3.6 Evaluation 3.6.1 Auswahlprinzipien • Heuristiken, PIMS Selektion 3.6.2 Bewertungskriterien und –verfahren • Angemessenheit, Akzeptanz, Durchführbarkeit, Konsistenz Abb. 3-3 Lebenszyklusphase Einführung Wachstum Reife Rückgang Bedrohung durch neue Wettbewerber Unsicherheit und Risiko der Innovation als Eintrittsbarriere Eintritt vieler neuer Wettbewerber Neueintritt nur unter günstigen Kostenbedingungen Eintritt ist relativ unattraktiv Verhandlungsmacht der Lieferanten gering ansteigend hoch gering Verhandlungsmacht der Abnehmer hoch gering ansteigend hoch Bedrohung durch Substitutionsprodukte hoch gering ansteigend hoch Rivalität unter den etablierten Wettbewerbern gering, da die Ungewissheit sehr groß ist zunehmende Abhängigkeit, aber es können sich noch alle verbessern oligopolistisches Verhalten ohne Wettbewerbskampf ist Austritt oder Verlagerung nicht möglich, folgt hohe Rivalität Schwerpunkt des strategischen Verhaltens Forschung & Entwicklung Marketing Effektivität in Produktion und Absatz Kostenkontrolle Ergebnis niedrig hoch normal zunehmender Druck Wettbewerbskraft Müller-Stewens/Lechner 2011 Abb. 3-4 Spezifität des Gutes / der Leistung allgemeines Rechtssystem/ Markt niedrig hoch Häufigkeit keine Ordelheide 1993, Sp. 1843 mittel hoch Koordination durch externe Dritte bilaterale Koordination vertikale Integration (Anordnung) Abb. 3-5 Theorie Industrieökonomik Institutionenökonomik Evolutionstheorie Intellektuelle Wurzeln Bain/Mason Coase/Williamson Hannan/Freeman, Caroll, Nelson/Winter Sichtweise der Firma Firma als Produktionsfunktion, die ihr Verhalten der Branchenstruktur Firma als transaktionskostenminimi erende Koordinationsform (Nexus von Verträgen) Firma als Bündel von Routinen (Nelson) oder Ökologie von Initiativen (Burgelman) Analyseeinheit Branchenstruktur Transaktion Variiert (Population, Comps, Routinen etc.) Ursache für Wettbewerbsvorteile Vorteilhafte Position in einer geschützten Industrie (Marktmacht) Effizienzvorteile durch optimale Gestaltung der Vertragsbedingungen »Effiziente« Variationen, die die Selektion überstanden haben Zentrale Annahmen Rationalität der Handelnden, Dominanz der Branchenstruktur Beschränkte Rationalität, Opportunismus, »Foresight« Beschränkte Rationalität; evolutionärer, nur teilweise beeinflussbarer Prozess Merkmal Müller-Stewens/Lechner 2011 Abb. 3-6 Marktsegmente Produktgruppen Produktgruppen Marktsegmente Produkt/Markt-Matrix Müller-Stewens/Lechner 2011 SGF 1 SGF 2 SGF 4 SGF 3 Abgrenzung SGF Abb. 3-7 Manage Business Process Outsourcing Facilities Management Operate Network Services Processing Services Build System & Network Implementation Support Services Design Customer Software Education & Training Consult IT-Consulting Data Center Müller-Stewens/Lechner 2011 Desktop Network Application Business Process Abb. 3-8 Anwendungsfunktion Anwendungsfunktion Ohio Nuclear EMI Kopf Kopf Ganzkörper 1. 2. Ganzkörper Abnehmergruppe grosse Krankenhäuser mittlere Krankenhäuser Röntgen ärzte 1. 2. Abnehmergruppe grosse Krankenhäuser 3. 3. Technologiegeneration Technologiegeneration GE Pfizer Kopf Kopf Ganzkörper 2. Röntgen ärzte Anwendungsfunktion Anwendungsfunktion 1. mittlere Krankenhäuser Ganzkörper Abnehmergruppe grosse Krankenhäuser mittlere Krankenhäuser Röntgen ärzte 1. 2. Abnehmergruppe grosse Krankenhäuser 3. 3. Technologiegeneration Technologiegeneration Müller-Stewens/Lechner 2011 mittlere Krankenhäuser Röntgen ärzte Abb. 3-10 Group Finance Committee Functional Committees Group Risk Committee Group Investment Committee Group Corporate Investments/Alternat. Assets Committee Group IT & Operations Committee Group Asset/Liability Committee Chief Financial Officier Chief Risk Officier Spokesmann Group Human Ressources Committee Group Compliance Committee Chief Operating Officier Chief Administrative Officier Group Board Group Executive Committee Global Markets Divisional Committees Müller-Stewens/Lechner 2011 Global Equities Corporate Finance Group Division Corporate & Investment Bank Relationship Management Germany, Transaction Banking Corporate Investments GD Corporate Investments Asset Management & Wealth Management Services Retail & Private Banking Group Division Private Clients & Asset Management Global Business Heads Abb. 3-10 Checkliste: Ermittlung der externen und internen Anspruchsgruppen 1. Gibt es Gruppierungen, von denen Aktionen in Zusammenhang mit der Unternehmenspolitik bzw. -strategie ausgehen (z.B. Streiks)? 2. Welche Gruppierungen spielen eine formelle/informelle Rolle bei der Formulierung der Unternehmenspolitik bzw. -strategie (z.B. Vorstand)? 3. Wer verschafft sich - bezogen auf das Unternehmen und seine Geschäfte - lautstarkes Gehör (z.B. Bürgerinitiativen)? 4. Lassen sich Anspruchsgruppen aufgrund demographischer Kriterien benennen (z.B. Alter, Geschlecht, Rasse, Beruf, Religion)? 5. Gibt es Organisationen, zu denen enge Beziehungen unterhalten werden und die das Unternehmen beeinflussen könnten (z.B. Verbände)? 6. Wer besitzt, nach Meinung von Experten, relevante Interessen bezüglich des Unternehmens und seiner Geschäfte (z.B. Kartellbehörde)? 7. Wer verfügt über legitime Interessen, hat aber nicht Macht, diesen zur Durchsetzung zu verhelfen (z. B. die nächste Generation)? Müller-Stewens/Lechner 2011 Abb. 3-11 C Beeinflussbarkeit des Stakeholders Wie er ist Spielmacher A 5 Gesetzte 4 Professionelle Bearbeitung bei angemessenem Aufwand Einräumung höchster Priorität Durch Kooperation 3 Wie er sein sollte Joker Randfiguren 1 Verbesserung ihrer Beeinflussbarkeit Rege lmässiges D Informieren 2 1 2 3 Einfluss des Stakeholders Wie er ist Müller-Stewens/Lechner 2011 Z.B.: Wettbewerber Wie er sein sollte B 4 5 Abb. 3-12 Anspruchsgruppe Erwartungen Mitarbeiter Einkommen, Arbeitsplatzsicherheit, Status, Sozialbeziehungen, Sinn, Identität, Selbstverwirklichung Management Kontrolle/Macht, Einkommen/Beteiligung, Umsatzwachstum/Gewinn, Sicherheit der Stellung, Job Design, Status Verwaltungsrat Kontrolle/Macht, Delegation von Aufgaben, Kompetenzen, Verantwortung, Information, Kompetenz/Leistung, Loyalität, Beziehungen Aktionäre Kontrolle/Macht, Information, Wertsteigerung, Investitionen, Steuerrate, Dividende, Kursgewinn, Loyalität Kunden Abnehmermacht, Produktqualität, Preiswürdigkeit, Konditionen, Image, Liefersicherheit, Flexibilität Lieferanten Macht, Abnahmesicherheit, Image Banken Bonität, Macht, kalkulierbares Risiko Öffentlichkeit Arbeitsplätze, Spenden/Stiftungen, Umweltschutz, Wahrung gesellschaftlicher Werte Staat Steuern/Gebühren, Aufgabenentlastung, Einhaltung von Rechtsvorschriften, Prosperität der Privatwirtschaft Müller-Stewens/Lechner 2011 Abb. 3-13 Ebene: Situation Ziele Strategie Maßnahmen Perf. Messung Sachebene Deregulierung; Eintritt neuer Wettbewerber Neue Wettbewerber vom »Cherries picking« abhalten Verbesserung der Kundenbindung; integrierte Lösungen; Marktsegmentierung Systemintegration; Innovationen pushen; »Peer groups« einsetzen Umfragen; »Share of wallet«; Benchmarking mit der Peer Group Struktur Keine definierten Verkaufsprozesse; funktionale Organisation Verbesserung der Durchlaufzeiten, Qualität und Kosten Dezentralisierung der Verantwortlichkeit; Standardisierung der Kernprozesse Key Account Management (1 per 1); Profit & LossVerantwortlichkeit; 3-dim. Organisation Scorecards zur Prozesseffizienz Keine Verkaufskultur; Mangel an Reputation Aufbau einer Definition von Corporate Identity; »Core values« mehr Kundenorientierung Training (Verkauf); Neue Anreizsysteme 360-Grad-Feedback; Scorecards Interessenpooling; Risikoteilung Einrichtung von »Customer councils « Einbindungs-Index; Umfragen Branding Initiative; Funktionale und emotionale »Links« Events; Einbindung; regelmäßige Beziehung; »Customer policy« Aufbau-/Ablauforganisation, Systeme & Prozeduren Kultur Werte Einstellungen Macht Machtbasen Einflussnahme Interessen Vertrauen Abhängigkeit des Kunden aufgrund der Monopolsituation in der Vergangenheit Zu viel versprochen, nicht genug gehalten Reputation Müller-Stewens/Lechner 2011 Machtwechsel von den Funktionen zu den »Client owners«; partnerschaftliches Kundenverhältnis Stabile, permanente Beziehung mit den Key Accounts Umfragen Abb. 3-14 Erwartungen Personale Faktoren Urvertrauen Menschenbild Selbstdarstellung Informationsverarbeitung Lernfähigkeit Erfahrungen Müller-Stewens/Lechner/Stahl 2001 Offenheit Ehrlichkeit Toleranz Reziprozität Fairness Vertrauensbildende Normen Abb. 3-15 Reflexion der Aufgabenumwelt und der Allgemeinen Umwelt Kunden und Absatzmärkte Wettbewerber und Branche Weitere (in- und externe) Anspruchsgruppen Allgemeine Umwelt Müller-Stewens/Lechner 2011 Abb. 3-16 Art des Kriteriums Konsumgütermarkt Eigenschaften von Menschen/ Organisationen • • • • • Alter, Geschlecht, Rasse Kaufkraft Familiengröße Lebenszyklus Persönlichkeit und Lebensstil (wie Sicherheitsstreben, Genussorientierung) Kauf/ Benutzungssituation • • • • • • Kaufvolumen Markentreue Nutzungszweck Kaufverhalten (Kaufhäufigkeit, Einkaufsstättenwahl) Bedeutung des Kaufs Auswahlkriterien • • • • • Produktähnlichkeit Preispräferenzen Markenpräferenzen Produkteigenschaften Qualität Bedürfnis und Charakteristika der Leistung Müller-Stewens/Lechner 2011 Investitionsgütermarkt Branchenzweig • Lage • Größe • Technologie • Profitabilität • Management • • • • • • • Verwendung Bedeutung des Kaufs Volumen Einkaufsfrequenz Kaufprozess Auswahlkriterien Vertriebskanäle • • • • • • Leistungsanforderungen Lieferantenunterstützung Markenpräferenzen Eigenschaften Qualität Service-Anforderungen Abb. 3-17 Müller-Stewens/Lechner 2011 Abb. 3-18 Hoch und zunehmend Hoch und zunehmend Bedrohung durch neue Anbieter • Dominanz zweier etwa gleich starker Wettbewerber • Starke Konzentrationsbewegungen bei den Händlern und ein verstärkter Preiswettbewerb führen zu einer zunehmend starken Rivalität der etablierten Wettbewerber in der Branche. Verhandlungsmacht der Lieferanten • Abbau bestehender Markteintrittsbarrieren • Eintritt und starke Expansion ausländischer Hard-Discounter • Neue , bislang branchenfremde Online-Anbieter Rivalitätsgrad der etablierten Wettbewerber in der Branche Verhandlungsmacht der Abnehmer Mittel , aber zunehmend Hoch und zunehmend • Die hohe Marktkonzentration und der hohe Eigenmarkenanteil der Händler beschränken die Verhandlungsstärke der Lieferanten. • Hohe Preissensibilität und starkes Qualitätsbewusstsein bei den Konsumenten • Zunehmendes Markenbewusstsein bei den Konsumenten stärkt die Position von Lieferanten mit starken Marken. Bedrohung durch Substitute Gering • Es gibt keine nennenswerten Substitute für die Grundfunktion der Lebensmittel Müller-Stewens/Lechner 2011 • Vielfältige Auswahl an verfügbaren Einkaufsstätten und formaten Abb. 3-19 Bentley, Ferrari, Maserati, Lamborghini, Porsche, Rolls-Royce, Maybach, Aston Martin, Koenigsegg, Wiesmann hoch Audi, BMW, Mini, Cadillac, Mercedes, Jaguar , Lincoln, Lexus Durchschnittspreis Chrysler, Honda, Ford, Opel, Toyota, Volvo, Nissan, VW Fiat, Dodge, Mitsubishi, Nissan, Peugeot, Renault, Rover, Skoda Hyundai, Kia, BYD, Tata gering eng Müller-Stewens/Lechner 2011 Produktprogrammbreite weit Abb. 3-20 Ziele Welche Ziele hat er? Worauf legt er besonderen Wert? Wie hoch ist seine Risikobereitschaft? Erreicht er momentan seine Ziele? Strategie Wie führt er momentan Wettbewerb? Führt dies zu Veränderungen der Branchenstruktur? Annahmen Welche Annahmen hat er über die Industrie? Wie sieht er sich selbst? Fähigkeiten Worin bestehen zentrale Stärken und Schwächen des Wettbewerbers? Wie stehen wir dazu im Vergleich? Müller-Stewens/Lechner 2011 Prognose Welche Strategiewechsel sind denkbar? Welche unserer Annahmen über die Branchenentwicklung sind davon betroffen? Welche Vor- und Nachteile brächte dies für uns? Abb. 3-21 Wettbewerber Lieferanten Unternehmen Komplementäre Nalebuff/Brandenburger 1996 Kunden Abb. 3-22 Bedrohung durch Neueintritte wächst bei: Verhandlungsmacht der Lieferanten wächst bei: • Zunahme des Konzentrationsgrads • Tendenz zur Vorwärtsintegration • Verbesserung der Informationslage • Verbesserung der Nachfrage • Fehlenden Substitute des Inputs • Geringer Koordination mit Hersteller • Rückgang der Economies of Scale und Kundenhomogenität (führt zu einer Fragmentierung der Märkte in Nischen) • Rückgang der „sunk costs“ • Rückgang der Umstellungskosten Bedrohung unter den Etablierten wächst bei: • • • • • Verlangsamung des Marktwachstums Zunahme der fixen versus der variablen Kosten Aufkommen dominanter Designs oder Produkte Konsolidierung der Branche Fragmentierung der Märkte und neuen Eintritten Verhandlungsmacht der Kunden wächst bei: • Zunahme des Konzentrationsgrades • Tendenz zur Rückwärtsintegration • Verbesserung der Informationslage • Verbesserung der Nachfrage • Aufkommen neuer Vertriebskanäle • Geringer Koordination mit Hersteller • Geschmackswechsel Bedrohung durch Substitute wächst bei: • Entstehung neuer Substitute • Verbesserung des Preis/Leistungsverhältnisses der Substitute • Zunahme der Benutzerfreundlichkeit der Substitute • Verringerung der Eintrittsbarrieren Collis/Ghemawat 2001, S. 188 Verfügbarkeit von Komplementären wächst bei: • Aufkommen neuer Arten von Komplementären • Verringerung der Eintrittsbarrieren in den Markt der Komplementäre Abb. 3-23 (1) Qualität In Bezug auf • Gleich bleibende Qualität • Fristgerechte Lieferung der Güter (Termintreue) • Einhaltung der Serviceversprechungen Fertigungsmöglichkeiten (2) Fertigungsmöglichkeiten • • • Produktionskapazität des Lieferanten Qualitätsniveau Flexibilität bei Sonderanfertigungen oder schwankenden Bestell- bzw. Beschaffungsmengen (3) Konditionen • • • • Güterpreis Liefer- und Zahlungsbedingungen Lieferfristen Garantieleistungen (4) Produkt • • • • Qualität Sortiment Kundendienst Produktentwicklung (Forschung und Entwicklung) (5) Geografische Lage • • • Transportbedingungen Politische Stabilität im Beschaffungsland Wechselkursstabilität (6) Allgemeine Situation und Merkmale des Lieferanten • • • • • Marktstellung (Marktanteil) Belieferung der Konkurrenz Zugehörigkeit zu einem Unternehmenszusammenschluss (z. B. Konzern) Finanzielle Verhältnisse Qualität des Managements (insbesondere bezüglich Innovationen) Thommen 1993, Band 2, S. 39 Abb. 3-24 Systematisches “Scanning” des Umfeldes ... ... und “Monitoring” relevanter Einzelphänomene ... offenbaren ... Gelegenheiten Stärken Gefahren Schwächen StärkenStärkenüberschuß Chancen Müller-Stewens/Lechner 2011 Stärken ... und nach Abgleich mit den internen Stärken und Schwächen ergeben sich konkrete ... Schwächenüberschuß Risiken Schwächen Abb. 3-25 Extremszenario Durch das Störereignis veränderte Entwicklungslinie Trendszenario Störereignis A A1 Einsatz von Gegenmassnahmen Extremszenario Gegenwart In Anlehnung an Reibnitz 1998 Zukunft Abb. 3-26 1. Problemanalyse Genaue Abgrenzung und zweckmässige Strukturierung des Untersuchungsfeldes (z. B. Analyse des Einflusses des demographischen Wandels auf die Nachfrage nach Schulbüchern bei einem deutschen Verlag) 2. Umfeldanalyse Identifizierung und Strukturierung der wichtigsten Einflussbereiche auf das Untersuchungsfeld (z. B. verfügbares Einkommen der Eltern oder Verteilung der angestrebten Schulabschlüsse) 3. Projektionen Ermittlung von kritischen Größen und Entwicklungstendenzen in diesen Umfeldern (z. B. der Einfluss von Migrationsbewegungen zwischen Ländern) 4. Annahmebündelung Bildung und Auswahl alternativer, konsistenter Annahmebündel und Bündelung zu Extrem- und Trendszenarien (z. B. "Abschottung und starke Überalterung" versus "Öffnung und signifikante Abschwächung der Überalterung") 5. Szenario-Interpretation Interpretation der ausgewählten Umfeldszenarien (z. B.: Welche Konsequenzen hat ein starker Zustrom von Ausländern auf die Struktur der Nachfrage?) 6. Störfallanalyse Einführung und Auswirkungsanalyse signifikanter Störereignisse (z. B. Einfluss eventueller Steuergesetze zur signifikanten Entlastung von kinderreichen Familien infolge eines ausserplanmässigen Regierungswechsels) 7. Auswirkungsanalyse Ausarbeitung der Szenarien bzw. Ableitung von Konsequenzen für das Untersuchungsfeld 8. Massnahmenplanung Konzipieren von Maßnahmen und Planungen (z. B. Strukturierung des Angebots an Schulbüchern, Diversifikation in neue Geschäfte etc.) In Anlehnung an Reibnitz 1998 Abb. 3-27 Ressourcen materielle Ressourcen Finanzielle Physische Ressourcen Ressourcen Eigenkapital Fremdkapital ... Rohstoffe Maschinen Gebäude Grundstücke ... Müller-Stewens/Lechner 2011 immaterielle Ressourcen IT-basierte Ressourcen Software Hardware Netze ... BestandsHumanRessourcen Ressourcen Firmenruf Patente Daten ... Ausbildungsstand der Mitarbeiter ... Strukturelle Ressourcen Aufbau- und Ablauforga. Mgt.systeme ... Kulturelle Ressourcen Unternehmenskultur Leistungsbereitschaft Kooperationsverhalten ... Abb. 3-28 Materielle Ressourcen Immaterielle Ressourcen Handelbare Ressourcen • • • Ausstattung mit Maschinen Austattung mit Personal Standardsoftware • • Lizenzen Individuelles Expertenwissen Nicht-handelbare Ressourcen • • Selbsterstellte Anlagen Selbstprogrammierte Anlagen • • Unternehmenskultur Einzigartige Beziehungen zu den Anspruchsgruppen Unternehmensspezifische Ausbildung Implizites Wissen • • Hall 1992, S. 14 Abb. 3-29 Skill 4 Skill 2 Skill 5 Skill 3 Skill 1 Skill 4 30 30 10 10 10 Skill 2 30 40 20 10 10 Skill 5 10 20 80 60 50 Skill 3 10 10 60 70 60 Skill 1 10 10 50 60 60 Klein/Hickocks 1994, S. 207 Unterstützende Aktivitäten Abb. 3-30 Unternehmens-Infrastruktur (wie Führung, Rechnungswesen, Fianzierung, Planung) Human Resource Management (wie Rekrutierung, Training, Entwicklung) Technologie-Entwicklung (wie F&E, Produkt- und Prozesstechnologien) Beschaffung (wie Einkauf von Rohmaterialien, Hilfs- und Betriebsstoffen, Maschinen) EingangsLogistik (Annahme, Lagerung von Roh- und Hilfsstoffen) Produktion (Montage, Fertigung, Verpackung) Ausgangslogistik (Lagerverwaltung, Auslieferung der Produkte) Primäre Aktivitäten Porter 1985 Gewinnspanne Marketing und Verkauf (Werbung, Preisgestaltung, Verkauf, Aussendienst) Service (Installierung, Reperaturen, Ersatzteile) Abb. 3-31 Schwächen Herstellung - Standort und Anzahl der Fabriken - Grösse der Fabriken - Alter der Fabriken - Personal - Logistische Managementsysteme - Qualität - Materialbeschaffung Inland - Materialbeschaffung Ausland - Produktivität - Kapazitätsausnutzung - Gewerkschaftl. Organisationsgrad Marketing - Händlernetz - Vertriebssystem - Kundendienstsystem - Marktforschung - Fuhrpark-Kunden - Breite der Produktlinie - Markentreue - Wettbewerbsfähigkeit der Preise - Geschäftliches Image Hax/Majlu 1985, S. 3421 Stärken Schwächen F&E und Konstruktion - F&E-Einrichtungen - Personal - Inlandsentwicklung v. Ersatzteilen - Konstruktion massgeschneiderter Inlandsprodukte Management - Standort der Zentrale - Managementkompetenz - Örtliches Management - Planungs- und Kontrollsystem - Belohnungssystem - Delegierung von Autorität - Unternehmenskultur und Werte - Firmenimage - Personalqualität - Verhandlungsfähigkeit mit der Regierung - Finanzpolitik Stärken Abb. 3-32 Structure: Zu klein für zwei parallele Produktions- und F&E-Zentren Strategy: SGE hat zu kleine Größe Duale regionale Verantwortung (keiner für Einheit wirklich für ihr breites Angebot verantwortlich) Wachstumsfokus unklar Shared Values: Unklare Menge an geteilten Werten Strategy keine Fokussierung auf Bottom-Line Keine Verantwortung für Ergebnisse Skills Keine faktenbasierte Entscheidungsfindung Structure Systems Shared Values Staff Skills: Starke Produktentwicklung Unfähigkeit, profitable Akquisitionen durchzuziehen und Synergien zu erzielen Unfähigkeit, internes Wachstum zu erzielen Technologieorientierung statt Kostenorientierung Mangel an Marketing Fähigkeiten Müller-Stewens/Lechner 2011 Style Systems: Unsystematische Managementprozesse Nicht immer basierend auf relevanten Infos Reporting wird nicht als Hilfe erachtet Peformance Review wird nicht regelmäßig ausgeführt Style: Zentralisierter Entscheidungsstil vom Top-Management Staff: Zu geringe Anzahl qualifizierter Mitarbeiter Hohe Fluktuation, besonders in D, US Schwierigkeiten, qualifizierte Leute in kleinen Ländereinheiten anzuziehen Abb. 3-33 Feinmechanik Kamera: Einsteigermodell Höherwertige Kompaktkamera Elektronische Kamera EOS Autofocuskamera Stollvideokamera Laserstrahldrucker Farbvideodrucker Tintenstrahldrucker Faxgerät Laserfaxgerät Rechner Normalpapierkopierer Taschenphotokopierer Farbkopierer Farblaserkopierer Stillvideosystem Laserbelichter Laserschneidegerät Hamel/Prahalad 1990 Feinoptik Mikroelektronik Abb. 3-34 Kriterium Strategische Geschäftseinheit Kernkompetenz Konkurrenzgrundlage Wettbewerbsfähigkeit der gegenwärtigen Produkte Unternehmensinterner Wettbewerb zum Aufbau von Kompetenzen Unternehmensstruktur Portfolio von strategischen Geschäftseinheiten Portfolio von Kompetenzen, Kernprodukten und Geschäftseinheiten Status der Geschäftseinheit unantastbar autonom; der SGE "gehören" sämtliche Ressourcen (liquide Mittel ausgenommen) Die SGE als potentieller Speicher von Kernkompetenzen Ressourcenverteilung gesonderte Analyse jeder strateg. Geschäftseinheit; Investitionsmittel werden jeder SGE einzeln zugeteilt Gegenstand der Analyse sind SGE und Kompetenzen; die Unternehmensleitung teilt liquide Mittel und begabte Mitarbeiter zu Wertstiftender Beitrag des Topmanagements Optimierung der Geschäftserträge durch abwägende Mittelverteilung auf die einzelnen SGE's Formulierung eines strategischen Gesamtkonzeptes und Schaffen von Kompetenzen zur Zukunftssicherung Hamel/Prahald 1990 Abb. 3-35 Ist die Fähigkeit wertvoll? Ist die Fähigkeit selten? Ist die Fähigkeit nicht imitierund ersetzbar? Ist die Fähigkeit transferierbar? WettbewerbsEffekt: (1) Nachteil nein (2) Parität ja nein ja ja nein ja ja ja nein (4) Wettbewerbsvorteil ja ja ja ja (5) Nachhaltiger Wettbewerbsvorteil Müller-Stewens/Lechner 2011 (3) Temporärer Vorteil Abb. 3-36 Allgemeines Umfeld PESTEL-Analyse (Trends), Szenarien Aufgabenumfeld der Anspruchsgruppen Umfeldanalyse Stärken Kernkompetenzen Fähigkeiten/Routinen Ressourcen Gelegenheiten Gefahren (opportunities) (threats) Schwächen Stärken (strengths) Unternehmensanalyse Chancen Strategische Optionen Schwächen (weaknesses) Risiken Müller-Stewens/Lechner 2011 © Lechner/Müller-Stewens Positionierung: Strategische Analyse Seite 36 Abb. 3-37 Umweltfaktoren Gelegenheiten Gefahren 1. 1. 2. 2. Unternehmensfaktoren 3. Neue Verteidigungsmärkte in Osteuropa Zugang zu zivilen Märkten (Dual use products) Pan-europäische Projekte (z. B. Eurofighter) Stärken Chancen 1. • Entwicklung neuer Produkte (Satellitennavigation) und Dienstleistungen (Wetteraufklärung für Ernten) • Expansion in osteuropäische Märkte 2. 3. Technologische Führerschaft Gute Kontakte zu Militärbehörden Starke Cash-Position 3. 4. Hohe Produktionskosten Unflexible Aufbauund Ablaufstrukturen Nur nationale Vertriebspräsenz Teilweise fehlende kritische Masse • Kooperationen oder Akquisitionen in Europa • Intensivierung der MarketingAktivitäten Risiken Schwächen 1. 2. 3. Reduktion der Militärbudgets Neue Konkurrenten aus europäischen Ländern Konzentrationstendenzen in der Branche • Gründung von Vertriebseinheiten im Ausland • Gründung von New Ventures in Teilbereichen • Gründung von Joint Ventures • Schließung oder Outsourcing unrentabler Bereiche • Druck auf weitere Erhöhung der Effizienz (Business ProcessReengineering-Projekte) Müller-Stewens/Lechner 2011 © Lechner/Müller-Stewens Positionierung: Strategische Analyse Seite 37 Abb. 3-38 Szenarios: SGF: Privatkunden Aus- u. Weiterbildung Firmenkunden Workstations Stagnation & Sättigung Verwirrung Schlaraffenland h/c/b/d c/h/d/e a/f/e/c g/d/e/a c/b/h/d c/d/h/a e/f/a/d d/g/h/e b/c/a/d d/c/e/b f/a/e/d d/f/g/b Kernfähigkeiten: Nennungen: a) Gut ausgebildetes Vetriebsteam 6 b) Zugang zu Vertriebskanälen 5 c) Benutzerfreundlichkeit in der Produktentwicklung 7 d) Verfügbarkeit von Software und Peripheriegeräten 11 Top 1! e) Kompatibilität/Integrative Produktlinie 7 f) Professionelles Image (Qualität & Verlässlichkeit) 7 g) Einsatz neuer, innovativer Technologie 3 h) Niedrige Kostenposition bei der Produktion 5 Amit/Shoemaker 1992, S. 77 © Lechner/Müller-Stewens Positionierung: Strategische Analyse Seite 38 Abb. 3-39 Umwelt Unternehmen Welches sind die Akteure („Spieler”) im „Value net”? Spieler: Wie lässt sich die Zusammensetzung der Spieler ändern (z.B. durch Akquisitionen und Allianzen)? Wer ist das Publikum (z.B. Pressure Groups)? Was kennzeichnet die Rahmenbedingungen (z.B. demographisch, technisch, rechtlich)? Wer sind „Schiedsrichter” (z.B. Kartellbehörden, Systemlieferanten, Referenzkunden)? Wie lauten die „Spielregeln”? Was ist das „Spielfeld” (regional, branchen-bezogen usw.)? Nalebuff/Brandenburger 1996 Mehrwerte: Wodurch kann die eigene Wertschöpfung erhöht (und dadurch diejenige der Wettbewerber limitiert) werden? Spielregeln: Wie lassen sich die „Spielregeln” verändern (z.B. Etablierung eines neuen Vertriebskonzeptes)? Taktiken: Mittels welcher Taktiken kann die Wahrnehmung der „Mitspieler” z.B. durch den Kunden beeinflusst werden? Spielraum: Wie kann man die Grenzen des „Spiels” verändern? Abb. 3-40 Side-effects Health of population + Competitive position + Information Quality of employees + + Image - Self-imposed contraints + + + + + Quality of production + facilities + Investments + + R&D + New - Products + Müller-Stewens/Lechner 2011 + Profits + + + + Process-/systeminnovation + Sales + Usefulness Attractiveness to customers to new + employees + + Quality of products Laws - Competition - - - - + Social acceptance Environmental awareness - Environmental + damage - + Media interest + Abb. 3-41 Unternehmen Zweck AT & T To bring people together anytime and anywhere Marks & Spencer To raise standards for the working man Merck To preserve and improve human life Network Shipping To build great ships Nike To experience the emotion of competition, winning and crushing competitors Telecare To help people with mental impairments realize their full potential The Body Shop To produce cosmetica that don’t hurt animals or the environment Wal-Mart To give ordinary folk the chance to buy the same things as rich people Walt Disney To make people happy Müller-Stewens/Lechner 2011 Abb. 3-42 Projektphasen Initiierung Oberste Führungsebene Verabschiedung 1 Kosten Diffusion Differenzierung 2 4 7 6 3 8 5 Unterste Führungseben viele wenige Inhaltliche Freiheitsgrade Müller-Stewens/Lechner 2011 Abb. 3-43 Umsatz Gewinn Marktperiode Umsatz Gewinn Entwicklungsperiode Zeit Entstehung des Produktes Einführung Müller-Stewens/Lechner 2011 Wachstum Reife Sättigung Degeneration Abb. 3-44 Produktkonstante Marktverdichtung Rückzug 1 Marktkonstante Produktverdichtung 2 Marktdurchdringung 4 Progressive Produktverdichtung 6 Diversifikation 8 Müller-Stewens/Lechner 2011 Gegenwärtig bediente Märkte Produktentwicklung Marktentwicklung Gegenwärtig angebotene Produkte/ Dienste Abbau der Märkte 3 5 7 Abbau der Produkte/ Dienste Progessive Marktverdichtung 9 Neue Produkte/ Dienste Neue Märkte Abb. 3-45 Kosten/Stück 10 8 Preisentwicklung 6 4 Kostenentwicklung bei 20% Rückgang 2 bei 30% Rückgang 0 kumulierte Menge (Erfahrung) 0 2 4 6 Müller-Stewens/Lechner 2011 8 10 12 14 16 18 Abb. 3-46 Verbesserung der Herstellungsverfahren "Produkt" (hoher Produktnutzen) Überholphase Sony Produktdifferenzierung Sony Schaffung eines Standards Erstanbieter Zweitanbieter Gilbert/Strebel 1987 "Herstellung" (niedrige Herstellungskosten) Abb. 3-47 Branchenweite Strategie Segmentspezifische Strategie Merkmale • Angebotsbreite als Anreiz für die Kunden • Abdeckung einer breiten Bedürfnispalette • Spezialisierung auf ein Segment als Anreiz • Abdeckung einzelner Kundenbedürfnisse Vorteile • Economies of Scale (Größenvorteile) durch die Bearbeitung mehrere Segmente • Economies of Scope (Verbundeffekte) durch die gemeinsame Nutzung von Ressourcen • Schutz bei Zersplitterung des Marktes und heterogenen Kundenbedürfnissen • Höhere Flexibilität bei Marktund Kundenveränderungen • Konzentration der Kräfte auf nur ein Segment • Geringere Koordinationskosten Müller-Stewens/Lechner 2011 Abb. 3-48 Rentabilität Differenzierung; Fokussierung Kostenführerschaft "Stuck in the middle" Marktanteil Porter 1985 Abb. 3-49 Schwerpunkt des Wettbewerbs über Vorteile durch ... ... Differenzierung ... niedrige Kosten branchenweit Ort (oder Umfang) des Wettbewerbs segmentspezifisch Porter 1985 Differenzierung Kostenführerschaft - Leistung/Qualität - Einzigartigkeit - Preis/Kosten - Standardprodukt Differenzierungsfokus - spezif. Bedürfnis - preisunelastisch Kostenfokus - begrenztes Bedürfnis - preiselastisch Abb. 3-50 alte Strategie neue Strategie mehr Ressourcen als die Wettbewerber Frontalangriff Flankenangriff weniger Ressourcen als die Wettbewerber Einschleichen/ Umgehen "Blitzkrieg"/ Guerilla Müller-Stewens/Lechner 2011 Abb. 3-51 Traditionelle Buchhändler Online-Buchhandel • Preisbindung • Discounts bis zu 40% • Preisagenturen schaffen Vergleiche Auswahl • Bis zu 200.000 Titel • Bis zu 4,5 Mio. Titel Zugang • Anfahrt zum nächsten Händler • Begrenzte Öffnungszeiten • Sofortiges Kauferlebnis • Online-Bestellung; 24 Stunden Zugang • Lieferung innerhalb 48 Stunden möglich • Patent der “One-click”-Bestellung Service • Beratung beim Fachhändler bzw. Self-Service • Schnelle und einfache Suche • Individuelle Zusatzkaufempfehlungen • Kontakt zu Autoren und gleichgesinnten Lesern • Kundenkommentare und -ratings Preis Müller-Stewens/Lechner 2011 Abb. 3-52 Marktstrategie Wettbewerbsstrategie 1 Variation alt 2 Substanz Präferenzen 3 Feld Rückzug 4 Stil alt 5 Schwerpunkt Differenzierung 6 Ort/Umfang branchenweit 7 Taktik defensiv offensiv 8 Regeln anpassen verändern Müller-Stewens/Lechner 2011 neu Kosten Diversifikation neu Kostenführerschaft segmentspezifisch Abb. 3-53 Die europäischen Multinationalen Dezentralisierte Systeme Die amerikanischen Multinationalen Koordinierte Systeme Die japanischen globalen Unternehmen Zentralisierte Systeme Ort der dominierenden strategischen und operativen Entscheidungsgewalt im Unternehmen Auslandsgesellschaften verfügen über ein hohes Mass an strategischer und operativer Autonomie Auslandsgesellschaften verfügen über nur wenig Entscheidungsgewalt Bartlet/Goshal 1998 Abb. 3-54 Gründe nicht zu diversifizieren Gründe zu diversifizieren • Klare Ausrichtung und Mission • Partizipation an neuen Wachstumsfeldern • Konzentration der Ressourcen • Verringerung zyklischer Entwicklungen • Vertiefte Kenntnis des Geschäfts • Unterstützung beim Aufbau neuer Geschäfte • Gezielte Marktbearbeitung • Nachhaltigkeit, etc. • Nutzung von Synergien • Bessere Auslastung der Kapazitäten, etc. Müller-Stewens/Lechner 2011 Abb. 3-55 Zentralisierung Ausgleich Transfer Synergienpotentiale Ergänzung/ Zugang Reissner 1992 Integration/ Restrukturierung Abb. 3-56 Gesamtunternnehmensstrategie 1 Konzept bewahren 2 Konfiguration fokussieren 3 Koordination verringern Müller-Stewens/Lechner 2011 erneuern diversifizieren erhöhen Abb. 3-57 schlechter als die Hauptkonkurrenten besser als die Hauptkonkurrenten Fragezeichen Stars Marktwachstum überdurchNormstrategie: selektiv vorgehen Normstrategie: fördern, investieren Arme Hunde Melkkühe Normstrategie: desinvestieren, liquidieren Normstrategie: Position halten, ernten <1 1 Relativer Marktanteil Hedley 1977 >1 schnittlich unterdurchschnittlich Abb. 3-58 hoch Betriebsverpflegung Ausland Schlafkomfort Ausland Marktwachstum Schlafkomfort CH Grosshandel Betriebsverpflegung CH Restaurants Spezialgeschäfte Kioskgeschäft tief tief hoch Marktanteil Bank Julius Bär, 8/1993 Abb. 3-59 gering Attraktivität mittel hoch schlechter als die Hauptkonkurrenten besser als die Hauptkonkurrenten Selektives Vorgehen Selektives Wachstum Investition und Wachstum Spezialisierung Nischen suchen Akquisitionen erwägen Potential für Marktführung durch Segmentierung abschätzen Schwächen identifizieren Stärken aufbauen Ernten Selektives Vorgehen Selektives Wachstum Spezialisierung Nischen suchen Rückzug erwägen Wachstumsbereiche identifizieren Spezialisierung Selektiv investieren Wachstumsbereiche identifizieren Stark investieren Position halten Ernten Ernten Selektives Vorgehen Rückzug planen Desinvestieren SGE “aussaugen” Investitionen minimieren Desinvestitionen vorbereiten Gesamtposition halten Cashflow anstreben Investitionen nur zur Instandhaltung Wachsen Marktführerschaft anstreben Investitionen maximieren Relative Wettbewerbsposition In Anlehung an Hinterhuber 1992, Hax/Majluf 1991 Auszug aus einem Faktorenkatalog Marktattraktivität a. Marktwachstum und Marktgrösse b. Marktqualität Rentabilität der Branche Stellung im Markt-Lebenszyklus Spielraum für die Preispolitik c. Energie- und Rohstoffversorgung Störungsanfälligkeit Existenz von Alternativen d. Umfeldsituation Konjunkturabhängigkeit Inflationsauswirkungen Risiko staatlicher Eingriffe Relative Wettbewerbsposition a. relative Marktpostion Marktanteil und seine Entwicklung Risiko Marketingpotential b. relatives Produktionspotential Prozesswirtschaftlichkeit Umweltbelastung Hardware (wie Standortvorteil. usw.) c. relatives F&E Potential Innovationspotential Stand der Forschung d. relative Mitarbeiterqualität e. relative Qualität der Systeme und Strukturen Abb. 3-60 Marktvolumen relative Wettbewerbsposition nachteilhaft vorteilhaft Stars hoch Melkkühe gering Fragezeichen Attraktivität Geschäftsfeldlebenszyklus Arme Hunde Zeit log. (Kosten) log. (akk. Einheiten) Müller-Stewens/Lechner 2011 Abb. 3-61 Gegenwärtiger Marktwert Maximales Wertsteigerungspotential Wahrnehmungslücke Der tatsächliche Wert Potenzieller Gesamtwert Operative Verbesserungen Financial Engineering Wert nach internen Verbesserungen, Desinvestitionen und Ergreifen von Wachstumschancen Wert nach internen Verbesserungen Verkäufe/ neue Eigentümer Neue Wachstumschancen Wert nach internen Verbesserungen und Desinvestitionen McKinsey & Company et al. 2010, S 26 Abb. 3-62 Joint Ventures Risikokapitalbeteiligung; Venture Aufzucht; Lernakquisition Risikokapitalbeteiligung; Venture Aufzucht; Lernakquisition neu; unvertraut Interne Marktentwicklung; Akquisition; Joint Venture Internes Venture; Akquisition; Lizenznahme Risikokapitalbeteiligung; Venture Aufzucht; Lernakquisition neu; vertraut Interne Basisentwicklung; Akquisition Interne Produktentwicklung; Akquisition; Lizenznahme Joint Venture bestehend; vertraut neu; vertraut neu; unvertraut Vertrautheit mit der Technologie Roberts/Berry 1985 bestehend; vertraut Vertrautheit mit dem Markt Abb. 3-63 Hinterhuber (1992) Pümpin (1980) • • • • • • • • • • • • • • • • • • • • Das Ziel Die Offensive Die strategische Defensive Die einheitliche Ausrichtung Die Konzentration der Kräfte Die Ökonomie der Kräfte Die Zusammenarbeit Die Flexibilität Die Handlungsfreiheit Die Überraschung Die Sicherheit Die Einfachheit Die Entschlossenheit Die Einsatzbereitschaft Das Prinzip der strategischen Reserven Der Grundsatz der unüberschreitbaren Grenzen Müller-Stewens/Lechner 2011 • • • • • • • Konzentration der Kräfte Aufbau von Stärken Vermeiden von Schwächen Ausnutzung von Umwelt- und Marktchancen Geschickte Innovation Ausnutzung von Synergievorteilen Abstimmung von Zielen und Mitteln Schaffung einer zweckmäßigen, führbaren Organisationsstruktur Risikoausgleich Ausnutzung von Koalitionsmöglichkeiten Einfachheit Abb. 3-64 Faktor Definition Wirkung Investitionsintensität Investition: Wertschöpfung (Investition = betriebsnotwendiges Kapital) Dieser Faktor wirkt sich negativ auf den ROI aus. Ursache sind Preiskämpfe auf Grund der hohen Investitionen, die geringe Effizienz, mit der das Anlagevermögen genutzt wird oder der erschwerte Austritt aus unrentablen Geschäften. Produktivität Wertschöpfung pro Mitarbeiter Eine hohe Produktivität ist immer positiv. Jedoch ist sie nicht so hoch wie anfangs vermutet wurde, denn wird sie durch erhöhte Investitionen erreicht, so reduziert die gestiegene Investitionsintensität gleichzeitig den ROI. Relativer Marktanteil Eigener Marktanteil: Summe der Marktanteile der drei größten Konkurrenten Ein hoher Marktanteil trägt signifikant zur Rentabilität bei. Gründe dafür liegen in Economies of Scale, der Risikoaversion der Kunden, der Qualität des Managements sowie der Marktmacht der Geschäftseinheit gegenüber Lieferanten, Kunden und Wettbewerbern. Marktwachstumsrate Prozentuale Wachstumsrate des bedienten Marktes Eine Wachstumsrate ist positiv für den absoluten Gewinn, neutral bezüglich des relativen Gewinns und sogar negativ für die Cashflows, da intensiv investiert wird. Je weiter sich das Produkt im Lebenszyklus fortbewegt, desto mehr nimmt der ROI ab. Relative Qualität Umsatzanteil aus Produkten mit überlegener Qualität minus Umsatzanteil aus Produkten mit unterlegener Qualität Die Produktqualität wird aus Sicht des Kunden beurteilt. Eine im Vergleich zur Konkurrenz hohe Qualität wirkt sich stark positiv aus. Höhere Preise werden durchsetzbar und mit zunehmendem Marktanteil sinken zudem die relativen Kosten. Beides erhöht den ROI. Innovationsrate Umsatzanteil von Produkten, die nicht älter als drei Jahre sind Eine hohe Innovationsrate ist nur bis zu einem gewissen Grad (Marktanteil) positiv. Danach übersteigen die Kosten den geschaffenen Mehrwert. Sie zahlt sich insbesondere bei einem hohen Marktanteil aus, hat jedoch bei kleinen Marktanteilen einen negativen Einfluss. Vertikale Integration Wertschöpfung: Umsatz Sie ist positiv nur in reifen, stabilen Märkten, hingegen negativ sowohl in wachsenden wie auch in schrumpfenden Märkten. Das Verhältnis zwischen vertikaler Integration und ROI lässt sich als V-förmige Kurve darstellen, was entweder für eine hohe oder niedrige vertikale Integration spricht. Kundenprofil Anzahl der direkten Kunden, die 50 % des Umsatzes ausmachen Eine eher kleine Kundenzahl wirkt sich positiv aus. Die Marketingintensität kann hier geringer ausfallen und dies reduziert die Kosten. Müller-Stewens/Lechner 2011 Back up Nicht mehr verwendete Abb IT- Dienstleistungen insgesamt: Marktsegment Professional Services: Marktsegment Support Services: Markttrends Network und Desktop: hohes Potential Data Center: rückläufig Application: konstant Business Process Outsourcing: noch die Ausnahme, aber Tendenz steigend Manage Wachstum Wachstum Rückläufig 2-4% 3-5% - 1% Business Process Outsourcing Operate Build Design Consult Data Center Desktop Network Application Business Process 3-17 Neu 3-17 Neu Grafik muss 3. Auflage angepasst werden S. 219 Unklare Menge an geteilten Werten keine Fokusierung auf Bottom-Line Keine Verantwortung für Ergebnisse Keine faktenbasierte Entscheidungsfindung Shared Values Zentralisierter Entscheidungsstil vom TopManagement SGE hat zu kleine Grösse für ihr breites Angebot Wachstumsfokus unklar Strategy Structure Style Systems Skills Starke Produktentwicklung Unfähigkeit profitable Akquisitionen durchzuziehen und Synergien zu erzielen Unfähigkeit internes Wachstum zu erzielen Technologieorientierung statt Kostenorientierung Mangel an Marketing Fähigkeiten Staff Zu klein für zwei parallele Produktions und F&E-Zentren Duale regionale Verantwortung (keiner für Einheit wirklich verantwortlich) Unsystematische Managementprozesse Nicht immer basierend auf relevanten Infos Reporting wird nicht als Hilfe erachtet Peformance Review wird nicht regelmässig ausgeführt Zu geringe Anzahl qualifizierter Mitarbeiter Hohe Fluktuation, besonders in D, US Schwierigkeiten qualifizierte Leute in kleinen Ländereinheiten anzuziehen Customer Values Quality Service Innovation Our Employees: For every employee our values mean a trusting, equal opportunity, non-discriminatory working environment. We will seek to recognise both individual contribution and collective teamwork. We encourage our employees to strike a balance between their responsibilities to BP and to their home life. Our Customers: We are committed at all times to integrity and fairness; to quality products and services which give our customers good value. We seek to achieve customer satisfaction and to build long-lasting beneficial partnerships with them. Community Values Responsibility Care Commitment The Shareholders: It is only by achieving these values that our shareholders will benefit from a more productive and competitive BP which, in comparison with our competitors, will yield an attractive return in terms of dividend and longterm growth Employer Values Trust Teamwork Respect Supplier Values Partnership Honesty Fairness Our Suppliers: We seek mutually beneficial relationships with suppliers, contractors and service industries. We offer to treat them as we wish to be treated by our customers. The Community: In all our operations we will act as responsible corporate citizens. Wherever we operate we strive to be an industry leader in safety practices and in environmental standards. We expect to involve ourselves in and contribute to local communities and education. We will conduct our relationships with governments and statutory bodies not only within the law but also with exemplary standards of ethics. Shareholder Values Vision Values Integrity 11% Tubes/Trading 42.10 Mrd. 3% Rest 38.56 Mrd. 11% Automotive 13.2 32.09 Mrd. 16.2 Engineering 13.7 54% Telekommunikation 24% Engineering 10.7 8.1 Automotive 7.1 Telecommunication 2.7 Tubes and Trading 8.6 Investments in 1996 9.1 6.3 '95 '96 8.0 9.1 '97 '98 Halbspezialitäten Abbauen Heute: 30-35% Zukunft: 25% Textilfarbstoffe, Leder, DruckArbeitsbereiche farben, Pigmente, Dispersionen, Waschmittelrohstoffe, Special Intermediates Cashflow heute Überschüssig Ausbau nur in innovativen SegTaktik menten, Konsolidierung von Werken, Abbau Kapitalintensität Strategie Umsatzanteil Spezialisten Halten Heute: 50-60% Zukunft: 50% Masterbatches, Celluloseether, Dispersionspulver, Polyvinalkohol, Textilchemie, Papier, Pigmente, Additive Balanciert Regionaler Geschäftsausbau, Entwicklung von neuen Marktsegmenten Feinchemikalien Ausbauen Heute: 10% Zukunft: 25% Photoresists und Elektrochemikalien, Spezialadditive, Wirkstoffe für Life Science Defizitär Starkes inneres Wachstum, Akquisitionen relative Wettbewerbsposition Marktvolumen nachteilhaft vorteilhaft Melkkühe Zeit Das Wachstumspotential eines Geschäftsfeldes als wesentlicher Bestimmungsfaktor der Wettbewerbspositionsveränderung log. Kosten Der rel. Marktanteil als grundlegender Bestimmungsfaktor der Kostenpostition eines Geschäftsfeldes im Wettbewerb log. (akk. Einheiten) Attraktivität Arme Hunde gering Geschäftsfeldlebenszyklus Fragezeichen hoch Stars 1. Problemanalyse Strukturierung und Definition des Untersuchungsfeldes (z.B. Einfluss des Internet auf ein Marktsegment) 2. Umfeldanalyse Identifizierung und Strukturierung der wichtigsten Einflussbereiche auf das Untersuchungsfeld 3. Projektionen Ermittlung von kritischen Grössen und Entwicklungstendenzen in diesen Umfeldern 4. Annahmebündelung Bildung und Auswahl alternativer, konsistenter Annahmebündel und Bündelung zu Extrem- und Trendszenarien 5. Szenario-Interpretation Interpretation der ausgewählten Umfeldszenarien 6. Störfallanalyse Einführung und Auswirkungsanalyse signifikanter Störereignisse 7. Auswirkungsanalyse Ausarbeiten der Szenarien bzw. Ableitung von Konsequenzen für das Untersuchungsfeld 8. Massnahmenplanung Konzipieren von Massnahmen und Planungen Anspruchsgruppe 1 Anspruchsgruppe 2 Anspruchsgruppe 6 Unternehmerische Einheit Anspruchsgruppe 5 Anspruchsgruppe 3 Anspruchsgruppe 4 11000 10000 Anzahl Fälle unter Beteiligung von US-Unternehmen 9000 8000 7000 Jahr 2000: 10.952 Fälle (Volumen: 1284 Mio. $) (5) Globalisierung, Liberalisierung, Deregulierung, Europäischer Binnenmarkt, Mega-Merger, Merger of Equals, Aktie als Währung, Shareholder Value, Internet («Click & mortar«) 93-00 6000 5000 (1) 4000 "Industrielle Revolution" 3000 führt zu Monopolen 2000 97-04 (3) «conglomerate era« aufgrund Diversifikationstheorie 65-69 (2) Neue Antitrustgesetze führen zur vertikalen Integration 16-29 (4) «merger mania«, Liberalisierung und Deregulierung 84-89 1000 0 1895 00 05 10 15 20 25 30 35 40 45 50 55 60 65 70 75 80 85 90 95 00 01 Abb 3-58: Die fünf M&A-Wellen Abb. 3-70 S. 314 hoch Fit zwischen den kritischen Erfolgsfaktoren der Geschäftseinheit und den Fähigkeiten, Ressourcen und Charakteristika des „Corporate Parent“ gering „Nutzen“: Welche Möglichkeiten bestehen für den Parent einen Mehrwert zu schaffen? Ballast (Ballast businesses) Stammland (Heartland businesses) Fremde (Alien businesses) Wertfalle (Value trap businesses) Fit zwischen den Gelegenheiten einer Geschäftseinheit für ein Parenting und den Fähigkeiten, Ressourcen und Charakteristika des „Corporate Parent“ „Gefühl“: Wie gut versteht der Parent das Geschäft? hoch In 3. Auflage deutlich verändert Anzupassen S. 314 gering hoch hoch Ballastgeschäfte Stammland Übereinstimmung zwischen der Strategie der Geschäftseinheiten und den Zielen auf Unternehmensebene Fremde Wertfalle gering Übereinstimmung zwischen den Bedürfnissen der Geschäftseinheiten und den Fähigkeiten auf Unternehmensebene Wettbewerber Lieferanten Unternehmen Komplementäre Kunden plus 10 weitere Merkmale: Partner in Europa • verbindet 130 Länder, 815 Ziele • Gruppen-Umsatz US$ 82,2 Mrd. • 296 Mio Fluggäste Lauda SAS • gemeinsame Marke Air • keine Kapitalbeteiligungen Air Kooperationsfelder Canada • globales Code-Sharing Mexicana • Ausrüstung Airlines • Flugpläne • Ersatzteile United • Landerechte Airlines • Meilensammelprogramme Tyrolean Potentielle Ausweitung auf Airlines Varig • Reservierungssysteme • Kabinenpersonal • Sicherheitssysteme British • Mitarbeitertraining Midland Lufthansa Austrian Airlines Singapore Airlines All Nippon Airways Thai Airways Air New Zealand Ansett Australia “Virtuelle Universität” “Global University” • Grundstufe: Selbstlernen über Internet und Multi-Media • Wenige Experten dominieren weltweit die fachliche Diskussion • Interaktion und Austausch über Diskussionsgruppen im Netz • Zentren für Fachthemen global verstreut • Vertiefung “on Campus” und auf elektronischen Lernplatformen in Interaktion mit Dozenten • “Satelliten” der Top-Unis auf allen Erdteilen • Dominanz von Case-Studies und Rollenspielen • Mix von klass. Studenten und zur Weiterbildung freigestellten Praktikern • Credit-Point-System ermöglicht den Studenten hohe Mobilität • Unterrichtssprache ist Englisch • Massiver Wettbewerb zwischen US-System und europäischem Bildungskonzept “Zurück zu den Wurzeln” • Studenten sind weniger mobil als erwartet • Nur die obersten 10% suchen nach weltweiten Spitzenangeboten • Nachfrage aus dem deutschsprachigen Raum ausreichend gross • Nationaler Bildungsauftrag sichert ausreichende Mittel • Weiterbildung “vor Ort” spielt für KMU eine grosse Rolle Umwelt Welches sind die Akteure („Spieler“) im „Value net“? Was kennzeichnet die Rahmenbedingungen (z.B. demographisch, technisch, rechtlich)? Wie lauten die „Spielregeln“? Was ist das „Spielfeld“ (regional, branchen-bezogen usw.)? Wer ist das Publikum (z.B. Pressure Groups)? Wer sind „Schiedsrichter“ (z.B. Kartellbehörden, Systemlieferanten, Referenzkunden)? Unternehmen Spieler: Wie lässt sich die Zusammensetzung der Spieler ändern (z.B. durch Akquisitionen und Allianzen)? Mehrwerte: Wodurch kann die eigene Wertschöpfung erhöht (und dadurch diejenige der Wettbewerber limitiert) werden? Regeln: Wie lassen sich die „Spielregeln“ verändern (z.B. Etablierung eines neuen Vertriebskonzeptes)? Taktiken: Mittels welcher Taktiken kann die Wahrnehmung der „Mitspieler“ z.B. durch den Kunden beeinflusst werden? Spielraum: Wie kann man die Grenzen des „Spiels“ verändern? 1. Probleme entdecken und identifizieren 5. Problemlösungen umsetzen und verankern 4. Mögliche Problemlösungen beurteilen 2. Zusammenhänge und Spannungsfelder der Problemsituation verstehen 3. Gestaltungs- und Lenkungsmöglichkeiten erarbeiten bestehende Produkte bestehende neue Märkte Marktdurchdringung Produkt entwicklung neue Markt entwicklung Diversifikation Grafiken im 3. Kapitel nicht gefunden Schwerpunkt des Wettbewerbs Kosten Differenzierung Offensiv Anpassung Taktik des Wettbewerbs Regeln des Wettbewerbs Defensiv Veränderung Nische Kernmarkt Ort des Wettbewerbs Bedarf nach strategischen Interdependenzen gering hoch hoch Erhaltung Symbiose Holding Absorption Bedarf nach organisatorischer Autonomie gering Diversifikationsrichtung Wachstumsziele z.B. eine bestimmte Marktposition z.B. Macht z..B. ein bestimmtes Umsatzziel horizontal vertikal Diversifikations- gleiches gleicher Produkt Markt form rückwärts vorwärts konzentrisch Techno- Markelogie/ ting F&E interne Entwicklung konglomerat "leise" Strategische Partnerschaften Akquisition "laut" Abnehmende Verwandschaft 1 Entwurf einer Diversifikationsstrategie und -politik Rekonstruktion der Diversifikationsgründe ++ Eingrenzung des Suchraumes ++ Wahl des Diversifikationskonzeptes ++ Ableitung eines Diversifikationsprofils 2 Identifikation und Auswahl von erfolgsträchtigen Geschäftsfeldern Festlegung von Suchstrategien ++ Durchführung von Suchprozeduren ++ Bewertung und Auswahl potentieller neuer Geschäfte 3 Entwurf und Umsetzung einer Eintrittsstrategie Bestimmung der relativen Höhe der Eintrittsbarrieren ++ Wahl des Eintrittspfades ++ Wahl des Eintrittsform ++ Kandidatensuche und -auswahl 4 Aufzucht und Integration Entwicklungskonzept ++ Projektorganisation ++ Schaffung der organisationskulturellen und -strukturellen Rahmenbedingungen ++ FeedbackMechanismen BW = BW fCF r RW fCF 1 (1+r)1 + fCF 2 (1+r)2 + ... + fCF n (1+r)n = Barwert zum Zeitpunkt t=0 = Freie Cash flows über die Periode t=1, 2, ..., n = Diskontierungsfaktor = Endwert zum Zeitpunkt t=n + RW n (1+r)n Firmensymbole Positionierung Lirumlarum Löffelstil GMN GMN Kundenbedürfnisse Kontaktherstellung Aktuelle Nachrichtendienste Praktische Arbeitsunterlagen Fachliche Ausbildung Allgemeinbildung Unterhaltung Abnehmergruppen Druckmedien Akustische Medien Audio-visuelle Medien Interaktive Medien Technologien Private Haushalte Öffentliche Verwaltungen Konzerne KMU Betriebe 4.1 Analyse 4.2 Bezugspunkte 4.1.1 Analyse der Ausgangssituation 4.1.2 Analyse der Einflusskräfte der Umwelt 4.1.3 Analyse der Einflusskräfte des Unternehmens 4.1.4 Integrierte Betrachtung 4.2.1 Vision, Mission, Leitbild 4.2.2 Skizze der Zieldiskussion 4.3 Optionen auf Ebene Geschäftseinheit 4.3.1 Marktstrategien 4.3.2 Wettbewerbsstrategien 4.4 Optionen auf Ebene Gesamtunternehmen 4.4.1 Strategien gegenüber den Geschäftsfeldern 4.4.2 Strategien gegenüber den Geschäftseinheiten 4.4.3 Strategien gegenüber weiteren Anspruchsgruppen 4.5 Auswahl 4.5.1 Auswahlprinzipien 4.5.2 Bewertungsverfahren Konzernzentrale Geschäftsfelder Daimler Chrysler AG Konzernzentrale Personenwagengeschäft Nutzfahrzeuggeschäft Geschäftsbereiche Geschäftseinheiten Programmbereiche Airbus Führung & Kommunikation Flugabwehr Flugzeug- & Schiffsbewaffnung Luft- und Raumfahrt Verteidigung & zivile Systeme Lenkflugkörper Luftverteidigung Panzerbekämpfung Dienstleistungen Militärische Luftfahrt Eurocopter Bordsysteme Flugkörper/ Waffenanlagen Industrielle Beteiligungen Boden- & Schiffssysteme Wirksysteme Antriebe Ökonomisches Segment Inflationsraten Zinssätze Sparraten Arbeitslosigkeit Geschäftszyklus Infrastrukturverfügbarkeit Rohstoffversorgung Konsumverhalten Politisch-rechtliches Segment Unternehmensverfassung Steuerrecht Patentrecht Produzentenhaftung Regulation Politische Stabilität Verflechtung Politik/Wirtschaft Subventionspolitik Sozio-kulturelles Segment Bevölkerungsentwicklung Altersstruktur Geographische Verteilung Mobilitätsverhalten Einkommensverteilung Konsumverhalten Arbeitseinstellung Ausbildungsqualität Ökologische Orientierung Technologisches Segment Produktinnovationen Prozessinnovationen Veralterungsrate Konvergenz von Technologien Wissenstransfer Intellectual Capital Structural Capital Human Capital • • • Competence (Skills, Knowledge) Attitude (Motivation, Behavior) Agility (Innovation, Imitation, Adaptation, Packaging) • • • Relationsships (Stakeholders) Organization (Infrastructure, Processes, Culture) Renewal & Development