Islamic Banking - ABU

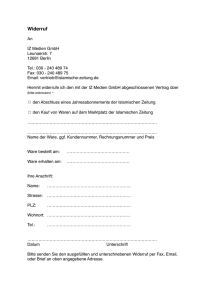

Werbung