Kapitel 01

Werbung

§ 1 Einführung

1.4

Berechnung des Erfüllungspreises eines Forwards mit Hilfe des NAP

1.6

Sichere Wertgleichheit zweier Portfolios zum Zeitpunkt T liefert Wertgleichheit

zum Zeitpunkt 0

1.7

Preisbestimmung eines Forwards bei einer Ausschüttung in Form von Anlageanteilen

1.8

Der Wert zum Zeitpunkt t der long Position eines zum Zeitpunkt 0 abgeschlossenen Forwards

1.9

Preisbildung bei Forwards auf Devisen

1.12

Put-Call-Parität

1.13

Gleichheit der Preise eines europäischen und amerikanischen Calls auf Finanzgüter

ohne Ertrag

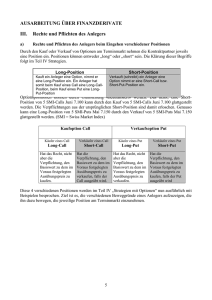

In dieser Vorlesung werden die Prinzipien der Derivatebewertung dargestellt. Die Bewertung der Derivate beruht auf dem Prinzip der Arbitragefreiheit. Wir werden daher

zunächst die Begriffe Derivat“ und Arbitragefreiheit“ näher erläutern. Die Bewertung

”

”

der Derivate ist dann besonders einfach, wenn eine Absicherungsstrategie existiert. Ein

erstes, einfaches Beispiel einer Absicherungsstrategie stellen wir nach 1.5 vor.

Derivate sind Finanzinstrumente deren Wert von einem anderem Gut, dem Basisgut,

abhängt. Als Basisgüter kommen in Frage

(1)

Aktien;

(2)

Indizes wie z. B. der DAX (= Deutscher Aktienindex), in dem die 30 führenden

deutschen Unternehmen zusammengefasst sind, oder der Dow Jones oder Euro

Stoxx 50;

(3)

Renten, das sind festverzinsliche Anleihen des Staates oder von Firmen;

(4)

Devisen;

(5)

Waren (engl. commodities) wie z. B. Edelmetalle, Erdöl, Getreide.

Derivate oder derivative Instrumente sind in die Zukunft reichende Kontrakte, die meistens über Basisgüter abgeschlossen werden. Die wichtigsten solcher Kontrakte sind Optionen und Futures. Der Handel mit solchen Kontrakten geschieht an speziellen Märkten

den Optionenmärkten und Futuremärkten.

C1-1(WS08/09)

[1]–1

Finanzmathematik I

Finanzgut oder Anlage werden wir als zusammenfassende Bezeichnung sowohl für

Basisgüter als auch für derivative Güter jeglicher Art verwenden.

Der Aufschwung des Optionen- und Futurehandels begann in den siebziger Jahren des

20. Jahrhunderts. Ein entscheidendes Datum ist hierbei das Jahr 1973. Einerseits wird in

diesem Jahr die amerikanische Terminbörse CBOE (Chicago Boards Options Exchange)

eröffnet, andererseits werden in diesem Jahr die berühmte Arbeit von Black und Scholes

sowie die Arbeit von Merton veröffentlicht. Scholes und Merton bekamen hierfür 1997

den Nobelpreis. Black (1938-1995) war bereits verstorben. Es kam in der Folge zu einer

raschen Ausweitung des Derivatenhandels. Im Jahre 2000 schloss die bedeutendste europäische Terminbörse Eurex 454 Millionen Kontrakte ab. Zunächst sollen die Begriffe

Forward bzw. Future genauer definiert werden.

1.1

Forwards und Futures

Ein unbedingtes Termingeschäft oder Forward ist eine bindende Vereinbarung zwischen zwei Partnern ein Finanzgut – auch Underlying genannt – zu einem zukünftigen

Erfüllungszeitpunkt T (engl. delivery date oder maturity) zu einem vereinbarten

Erfüllungspreis F (engl. delivery price) zu verkaufen bzw. zu kaufen. Man spricht

dabei von einer long Position beim Eingehen eines Kaufkontrakts und einer short

Position beim Eingehen eines Verkaufskontrakts.

Standardisierte, unbedingte Termingeschäfte, die an den Börsen gehandelt werden,

heißen Futures.

Zum Zeitpunkt des Abschlusses des Forwards (Zeitpunkt 0) fließt also kein Geld. Erst

zum Zeitpunkt T zahlt der Inhaber des Kaufkontraktes F und erhält dafür vom Inhaber

des Verkaufkontraktes das Finanzgut.

In der Regel ist der Underlying bei einem Forward ein Basisgut. Statt Underlying ist

daher auch der Name Basiswert oder Basisinstrument üblich. Forwards werden zwischen

zwei Vertragsparteien als sogenannte OTC (= over the counter) Geschäfte abgeschlossen. Für jedes solche Geschäft (= Kontrakt) muss also individuell ein Geschäftspartner

gefunden werden. Dazu muss in der Regel eine aufwendige Diskussion über eine Reihe

von Details geführt werden. Will man einen Kontrakt vorzeitig auflösen, so muss der

Vertragspartner hierfür gewonnen werden. Um diese Schwierigkeiten zu umgehen werden

die unbedingten Termingeschäfte auch an der Börse gehandelt und heißen dann Futures.

Hier entfallen Detailverhandlungen, weil die Börse die Terminkontrakte in standardisierter Form anbietet. Ferner ist sichergestellt, dass die Kontrakte jederzeit zu einem fairen

Preis glatt gestellt (= aufgelöst) werden können.

1.2

Beispiel für einen Forward

Der Kurs der Daimler Aktie betrage am 1. September 38 Euro. Der Erfüllungspreis F

für einen Forward – auf die Daimler Aktie als Underlying – zum Erfüllungszeitpunkt

1. Dezember betrage 39 Euro. Geht man eine long Position in diesen Forward über 1000

Aktien ein, so muss man zum 1. Dezember 1000 Daimler Aktien zum Preis von 39 Euro

[1]–2

C1-1(WS08/09)

Einführung

kaufen. Damit hat man, wenn der Kurs bei 42 Euro steht, 1000 · (42 − 39) = 3000 Euro

gewonnen. Der Gewinn ist auch realisierbar durch sofortigen Verkauf der Daimler Aktien.

(Bei einigen Kontrakten z. B. dem Kauf eines Index findet sowieso nur ein Barausgleich

statt). Steht der Kurs am 1. Dezember aber bei 36, so muss man die Aktien ebenfalls

zum Preis von 39 Euro kaufen und hat einen Verlust von 1000 · (39 − 36) = 3000 Euro

erlitten.

Wie kommt nun der Erfüllungspreis F von 39 Euro zustande? Der Preis für derivative

Finanzgüter – hier für einen Forward – wird mit Hilfe des Prinzips der Arbitragefreiheit

bestimmt. Als Arbitrage bezeichnet man einen risikolosen Profit beim Handeln mit Finanzgütern. Wir werden insbesondere dann von einem Arbitrage reden, wenn wir zum

Zeitpunkt 0 kein eigenes Geld investieren zum Zeitpunkt T aber, nach Rückzahlung eventueller aufgenommener Kredite, einen Gewinn erzielen. Unter einer Arbitragemöglichkeit

versteht man die Möglichkeit eines solchen risikolosen Profits beim Handeln mit Finanzgütern. Ein Arbitrageur ist ein Marktteilnehmer auf der Suche nach einer Arbitragemöglichkeit.

Ein triviales Beispiel für eine Arbitragemöglichkeit:

Eine Aktie werde in Frankfurt und in Düsseldorf gehandelt. In Frankfurt koste die Aktie

100 Euro in Düsseldorf 101 Euro. Hier liegt eine Arbitragemöglichkeit vor. Kauft man

nämlich 1000 Aktien in Frankfurt und verkauft sie sofort wieder in Düsseldorf, so hat man

einen risikolosen Profit von

1000(101 − 100) = 1000 Euro,

wenn man die Transaktionskosten, d. h. die Kosten für den Kauf und Verkauf der Aktien, nicht berücksichtigt. Betragen die Transaktionskosten 100 Euro, so hat man noch

einen risikolosen Profit von 900 Euro. Auf Grund der Transparenz des Marktgeschehens bleibt eine solche Arbitragemöglichkeit nur kurze Zeit bestehen. Das Erkennen der

Arbitragemöglichkeit führt zu gesteigerter Aktiennachfrage in Frankfurt und erhöhter Aktienabgabe in Düsseldorf. Dadurch steigt der Kurs in Frankfurt und sinkt in Düsseldorf,

bis schließlich die Arbitragemöglichkeit verschwunden ist.

Wir werden in unserem idealisierten Finanzmarkt davon ausgehen, dass auf Grund der

Transparenz des Marktes keine Arbitragemöglichkeit besteht. Führt man in einem solchen idealen Finanzmarkt ein derivatives Finanzgut ein, so ist die Preisfestsetzung für

dieses Derivat so durchzuführen, dass im durch den Handel mit dem Derivat vergrößerten

Finanzmarkt keine Arbitragemöglichkeit entsteht.

1.3

Das No-Arbitrage-Prinzip (NAP)

Preisfestsetzungen für Finanzgüter sind so durchzuführen, dass keine Arbitragemöglichkeit entsteht.

Bevor wir nun zur Berechnung des Erfüllungspreises F kommen, soll kurz auf die Verzinsung und die kontinuierliche (= stetige) Verzinsung eingegangen werden:

Legt man heute den Betrag K an und erhält nach einem Jahr den Betrag K(1+r) zurück,

so liegt eine effektive Verzinsung oder Jahresrendite zum Zinssatz r > 0 (engl. interest

C1-1(WS08/09)

[1]–3

Finanzmathematik I

rate) vor. Hat man eine festverzinsliche Anlage mit jährlichem Zinssatz r, und legt man

das Geld immer wieder an, so hat man nach n Jahren K(1 + r)n . Erfolgt die Zinszahlung in gleichmäßigen Abständen zu m Zeitpunkten im Jahre in Höhe von r/m, so ergibt

r m·n

sich nach n Jahren der Betrag K(1 + m

) . Für m1 > m2 gilt nun (siehe z. B. Walter,

Analysis I, Seite 66)

K(1 +

r nm1

m1 )

> K(1 +

r nm2

,

m2 )

es fallen also umso mehr Zinsen an, je mehr Zinstermine vorhanden sind. Nach Analysis I

gilt jedoch

lim K(1 +

m→∞

r nm

m)

= K[ lim (1 +

m→∞

r m n

m) ]

= Kern .

In diesem Fall spricht man von der stetigen oder kontinuierlichen Verzinsung (engl. continuous compounding) mit kontinuierlichem Zinssatz r.

Ein Anlagebetrag K, der zum kontinuierlichen Zinssatz r verzinst wird, ist zum Zeitpunkt

T auf KerT angewachsen. Dies gilt nicht nur für n ∈ N sondern für alle T > 0. Für

theoretische Betrachtungen ist besonders die kontinuierliche Verzinsung geeignet, in der

Praxis jedoch nicht üblich. Der Unterschied zwischen stetiger Verzinsung und täglicher

Zinsverrechnung ist bei niedrigem Zinssatz jedoch sehr klein: Ist r = 0, 1 = 10%, so gilt

er ≈ 1, 10517, (1 +

r 365

365 )

≈ 1, 10516.

Die Umrechnung zwischen jährlichem Zinssatz ρ und kontinuierlichem Zinssatz r ist durch

1 + ρ = er und r = ln(1 + ρ) gegeben.

Wenn wir im Folgenden von dem kontinuierlichen oder dem stetigen Zinssatz r sprechen,

so meinen wir immer den risikolosen“ Zinssatz. Wir gehen also davon aus, dass wir mit

”

Sicherheit zur Zeit T für einen Euro erT Euro erhalten, es gibt daher kein Ausfallrisiko.

Im folgenden Satz ist als Underlying für den Forward-Kontrakt insbesondere an eine Aktie

bzw. Anleihe gedacht, die zum Zeitpunkt t0 eine Dividende bzw. einen festen Zinsbetrag

D auszahlt.

1.4

Berechnung des Erfüllungspreises eines Forwards mit Hilfe des

NAP

Wir betrachten ein Finanzgut mit Preis S0 zum Zeitpunkt 0. Zum Zeitpunkt t0

mit 0 < t0 < T erfolge eine bekannte Dividendenausschüttung D, wobei T den

Erfüllungszeitpunkt eines Forwards auf dieses Finanzgut bezeichnet. Es liege der

risikolose, kontinuierliche Zinssatz r vor. Das No-Arbitrage-Prinzip liefert dann den

Erfüllungspreis F für diesen Forward

F = (S0 − De−rt0 )erT .

Beweis. Wir zeigen, dass es in den Fällen

(1)

F > (S0 ert0 − D)er(T −t0 ) = (S0 − De−rt0 )erT ,

(2)

F < (S0 ert0 − D)er(T −t0 )

eine Arbitragemöglichkeit gibt.

[1]–4

C1-1(WS08/09)

Einführung

Fall (1): Man gehe zum Zeitpunkt 0 eine short Position im Forward ein, d. h. man schließe

einen Verkaufskontrakt auf das Finanzgut zum Erfüllungspreis F und Erfüllungszeitpunkt

T ab. Zum Zeitpunkt T erhalten wir also F und müssen dafür das Finanzgut liefern. Wir

nehmen hierzu zum Zeitpunkt 0 einen Kredit in der Höhe von S0 auf und kaufen hierfür

das Finanzgut. Die Dividendenzahlung D zum Zeitpunkt t0 benutzen wir zur teilweisen

Rückzahlung des Kredits. Schließlich verkaufen wir das Finanzgut zum Erfüllungspreis

F zum Zeitpunkt T, liefern das in unserem Besitz befindliche Finanzgut, und zahlen den

Rest des Kredits also (S0 ert0 − D)er(T −t0 ) zurück. Dies liefert zum Zeitpunkt T den

risikolosen Gewinn G

G = F − (S0 ert0 − D)er(T −t0 ) > 0,

(1)

unabhängig vom Preis des Finanzguts zum Zeitpunkt T.

Fall (2): Man gehe eine long Position im Forward ein, d. h. man schließt einen Kaufkontrakt auf den Erfüllungszeitpunkt T und Preis F ab. Wir gehen eine short Position

im Finanzgut ein, d. h. man leihe das Finanzgut zum Zeitpunkt 0 aus und verkaufe es

zum Preis von S0 zum Zeitpunkt 0. Wir gehen hiermit die Verpflichtung zur Dividendenzahlung an den Ausleihenden und Rückgabe des Finanzgutes zum Zeitpunkt T ein.

Der Geldbetrag S0 , den wir aus dem Leerverkauf erzielen, legen wir zum kontinuierlichen

Zinssatz r an. Zum Zeitpunkt t0 zahlen wir die Dividende an den Ausleihenden. Zum

Erfüllungszeitpunkt T kaufen wir das Finanzgut zum Preis F und geben das ausgeliehene

Finanzgut zurück. Wir erhalten dann den risikolosen Gewinn G

G = (S0 ert0 − D)er(T −t0 ) − F > 0.

(2)

Man beachte, dass wir ohne Annahmen über den künftigen Kursverlauf des zugrunde

liegenden Finanzguts zu einem eindeutigen Erfüllungspreis für den Forward gelangt sind.

Dies wird bei Optionen i. A. nicht möglich sein.

Die Arbitragemöglichkeit erfordert im Fall (2) das Eingehen einer short position im Finanzgut, d. h. Ausleihen des Finanzguts zum Zeitpunkt 0 und Übernahme der Verpflichtungen wie Dividendenzahlung zum Zeitpunkt t0 und Rückgabe des Finanzguts zum Zeitpunkt T. Diese Form des Ausleihen wird als short selling oder Leerverkauf bezeichnet.

Short selling ist insbesondere in den USA möglich, aber auch in Europa sind Banken (oder

ein Freund) z. T. bereit, Aktien zu den angegebenen Bedingungen auszuleihen. Ferner

haben wir angenommen, dass der Zinssatz für das Leihen und Anlegen von Geld derselbe

ist und keine Transaktionskosten für das Kaufen bzw. Verkaufen von Finanzgütern entsteht. Steuerliche Aspekte haben wir ebenfalls nicht berücksichtigt. Sammeln wir einmal

die Voraussetzungen, die wir an den Finanzmarkt gemacht haben und auch in Zukunft

machen werden:

C1-1(WS08/09)

[1]–5

Finanzmathematik I

1.5

Voraussetzungen an den Finanzmarkt

(1)

Geld kann zum selben risikolosen, kontinuierlichen Zinssatz r über den betrachteten Zeitraum [0, T ] in gewünschter Höhe angelegt und geliehen werden.

Es gibt keine Transaktionskosten.

Short Selling ist möglich.

Steuerliche Aspekte spielen keine Rolle.

Der einzelne Marktteilnehmer beeinflusst durch den Kauf oder Verkauf der

benötigten Anteile eines Finanzguts den Preis des Finanzguts nicht.

Es gibt kein Ausfallrisiko.

Der Markt ist arbitragefrei.

(2)

(3)

(4)

(5)

(6)

(7)

(6) besagt, dass der Marktteilnehmer an einem Finanzgeschäft, wenn er etwas zahlen

muss, hierzu auch in der Lage sein muss. Ist z. B. ST (der Preis des Finanzguts zum

Zeitpunkt T ) wesentlich größer als der Preis F des Forwards auf dieses Finanzgut, so

muss der Inhaber der short Position im Forward ST − F aufbringen können.

Abschwächungen der Annahmen (1) – (6) werden in der gegenwärtigen Literatur untersucht, in der Regel wird jedoch die Annahme der Arbitragefreiheit beibehalten; sie ist

nämlich auch bei Abschwächung der Voraussetzungen von (1) – (6) die Grundlage für die

Preisfindung von Finanzgütern.

Betrachten wir noch einmal das Beispiel 1.2:

Da zwischen dem 1. September und 1. Dezember keine Dividende für die Daimler-Chrysler

Aktie gezahlt wird, ist D = 0. Es ist T = 1/4 Jahr und es muss nach 1.4 gelten

39 = 38er/4 ,

39

) ≈ 5, 88% zugrunde gelegt

d. h. es ist ein kontinuierlicher Zinssatz von r = 4 ln ( 38

worden.

Was sind die Gründe für die Teilnahme an einem Forward- oder Future-Geschäft? Zum

Einen ist es die Spekulation. Forwards ermöglichen es, bis auf die Gebühren, ohne Kapitaleinsatz – bzw. geringem Kapitaleinsatz bei Futures – große Gewinne zu machen, wenn

man die Kursentwicklung des zugrunde liegenden Finanzguts richtig eingeschätzt hat.

Entsprechend sind natürlich auch hohe Verluste bei einer Fehleinschätzung der Kursentwicklung möglich (siehe Beispiel 1.2). Man spricht hier von der Hebelwirkung des Futures.

Zum Anderen kann das Motiv für das Eingehen eines Termingeschäfts umgekehrt auch

in der Absicherung (im Hedgen) gegen unerwünschte Preisbewegungen des Finanzgutes

bestehen.

Bezeichnen wir den Inhaber der long Position des Forwards mit A und den Inhaber

der short Position des Forwards mit B, so sind folgende Gründe für das Eingehen eines Forward-Kontrakts denkbar:

(1)

[1]–6

A spekuliert auf steigende, B auf fallende Kurse. A macht den Gewinn ST − F ,

wenn ST > F ist, und B macht den Gewinn F − ST , wenn F > ST ist.

C1-1(WS08/09)

Einführung

(2)

A spekuliert auf steigende Kurse, B ist etwa ein Finanzinstitut, welches gegen

eine gewisse Gebühr, einen Verkaufskontrakt mit Erfüllungspreis F abschließt,

ohne jedoch ein Risiko eingehen zu wollen. B kann dann die folgende einfache

Absicherungsstrategie für den verkauften Forward einsetzen:

B kauft mit geliehenem Geld den Underlying zum Preis S0 (B kann natürlich

auch eigenes Geld verwenden, welches er dann zum stetigen Zinssatz r verzinst

haben will) reduziert die Schulden zum Zeitpunkt t0 um D, und zahlt schließlich

die verbliebenen Schulden (F =)(S0 ert0 − D)er(T −t0 ) zum Zeitpunkt T mittels

des erhaltenen Verkaufspreises F zurück.

(3)+(4) A benötigt das Finanzgut, z. B. eine Ware, zum Zeitpunkt T tatsächlich, (der

Fall, dass das Finanzgut eine Devise ist, wird in 1.9 betrachtet;) und will sich vor

unerwünschten Preissteigerungen schützen. Der Partner B kann den Kontrakt

aus Spekulationsgründen eingehen, oder aber selbst eine Absicherungsstrategie

einsetzen (siehe (2)).

Häufig lassen sich Preise für Derivate mit Hilfe des No-Arbitrage-Prinzips auch durch

folgende Überlegung berechnen:

1.6

Sichere Wertgleichheit zweier Portfolios zum Zeitpunkt T liefert

Wertgleichheit zum Zeitpunkt 0

Man betrachte zwei verschiedene Kombinationen von Finanzgütern (= Portfolios)

deren Werte VT und WT zum späteren Zeitpunkt T mit Sicherheit übereinstimmen.

Dann stimmen in arbitragefreien Märkten die Werte der Portfolios V0 und W0 auch

zum gegenwärtigen Zeitpunkt 0 überein.

Beweis. Sei indirekt V0 6= W0 , und o.B.d.A. V0 > W0 . Dann leihen wir uns das erste

Portfolio zum Zeitpunkt 0 aus und verkaufen es zum Zeitpunkt 0 zum Preis V0 . Das zweite

Portfolio kaufen wir zum Zeitpunkt 0 zum Preis W0 . Die Differenz V0 − W0 wird risikolos

angelegt und ergibt den risikolosen Profit (V0 − W0 )erT ; denn zum Zeitpunkt T wird die

zweite Kombination zum Preis WT verkauft und die erste zum Preis VT = WT gekauft

und zurückgegeben.

Zur Anwendung des Satzes 1.4 muss zum Zeitpunkt 0 die Höhe der zum Zeitpunkt

t0 gezahlten Dividende bekannt sein. Manchmal kennt man jedoch den Wert D der

Ausschüttung des Underlyings nicht absolut, sondern nur relativ als Prozentsatz des

Werts des Underlyings zum Zeitpunkt t0 . So gab es etwa für die Aktie der spanischen

Firma Telefonica jahrelang als Dividende eine zusätzliche Aktie auf 50 Aktien. Im folgenden Satz kommen alle Finanzgüter, die die angegebene Voraussetzung erfüllen, vor allem

also gewisse Aktien in Frage. Für die Preisfestsetzung eines Forwards auf Anlagen mit

variablem Kurs, bei denen die Ausschüttungen in Form von Anlageanteilen an Stelle von

Geld erfolgt, gilt Satz 1.7. Der Beweis erfolgt mit Hilfe von 1.6.

C1-1(WS08/09)

[1]–7

Finanzmathematik I

1.7

Preisbestimmung eines Forwards bei einer Ausschüttung in Form

von Anlageanteilen

Wir betrachten ein Finanzgut mit Preis S0 zum Zeitpunkt 0. Während der Laufzeit

des Forwards gibt es x Anlageanteile für eine Einheit des Finanzguts. Es liege der

risikolose, kontinuierliche Zinssatz r vor. Das No-Arbitrage-Prinzip liefert dann für

den Erfüllungspreis F des Forwards auf dieses Finanzgut mit Erfüllungszeitpunkt

T.

F = S0 erT /(1 + x).

Beweis. Wir betrachten die folgenden Kombinationen von Anlagen zum Zeitpunkt 0:

Erstes Portfolio: Forward long und Bargeld in Höhe von e−rT F.

Zweites Portfolio: 1/(1 + x) Einheiten des Finanzguts mit Preis S0 .

Zum Zeitpunkt T bezahlt man bei der ersten Kombination mit dem Bargeld in Höhe von

erT (e−rT F ) = F den Forward, und besitzt insgesamt eine Einheit des Finanzguts. Im

1

zweiten Fall hat man zum Zeitpunkt T, wegen 1+x

(1 + x) = 1, ebenfalls eine Einheit des

Finanzguts. Wegen VT = WT muss also V0 = W0 nach 1.6 gelten. Somit ist e−rT F =

S0 /(1 + x), d. h.

F = erT S0 /(1 + x).

Bei Forwards wird bei Geschäftsabschluss keine Zahlung geleistet. Alle mit dem Kontrakt

verbundenen Zahlungen finden bei Fälligkeit zum Zeitpunkt T statt. Der Kontrakt hat

also zum Abschlusszeitpunkt den Wert 0. Dies haben wir auch im Beweis von 1.7 verwendet. Während der Laufzeit verändert sich jedoch sein Wert in Abhängigkeit von den

Kursschwankungen des Underlyings. Der Wert kann dann sowohl positiv als auch negativ

sein. Der Wert der long Position ist hierbei immer das (−1)-fache der short Position. Zum

Zeitpunkt T ist z. B. der Wert der long Position ST − F und F − ST der Wert der short

Position, wenn ST den Preis des Underlyings zum Zeitpunkt T bezeichnet. Allgemein

gilt:

1.8

Der Wert zum Zeitpunkt t der long Position eines zum Zeitpunkt

0 abgeschlossenen Forwards

Wir betrachten ein Finanzgut mit Preis St zum Zeitpunkt t ∈ [0, T ]. Es sei Ft der

zum Zeitpunkt t aktuelle Forwardpreis auf dieses Finanzgut mit Erfüllungszeitpunkt

T. Dann ist der Wert Vt der long Position zum Zeitpunkt t eines zum Zeitpunkt 0

abgeschlossenen Forwards auf dieses Finanzgut gegeben durch (F := F0 )

(i)

Vt = e−r(T −t) [Ft − F ]

und somit, falls im Zeitintervall [t, T ] keine Dividendenzahlung stattfindet, auch

gleich

(ii)

[1]–8

Vt = St − e−r(T −t) F.

C1-1(WS08/09)

Einführung

Beweis. (ii) folgt unmittelbar aus (i), da nach (1.4) angewandt auf das Zeitintervall

[t, T ] an Stelle von [0, T ] und D = 0 gilt: Ft = St er(T −t) .

Beweis von 1.8 (i) mit Hilfe von 1.6:

Erstes Portfolio zum Zeitpunkt t: Bargeld in Höhe von e−r(T −t) (Ft − F ).

Zweites Portfolio zum Zeitpunkt t: Einen zum Zeitpunkt 0 abgeschlossenen Forward long

und aktuellen Forward short.

Dann hat das erste Portfolio zum Zeitpunkt T den Wert Ft − F. Das Zweite hat zum

Zeitpunkt T ebenfalls den Wert (ST − F ) + (Ft − ST ) = Ft − F. Also liefert die Gleichheit

der Werte der Portfolios zum Zeitpunkt T, nach1.6 die Gleichheit der Werte der Portfolios

zum Zeitpunkt t. Somit muss gelten

e−r(T −t) (Ft − F ) = Vt .

1.9

Preisbildung bei Forwards auf Devisen

Eine Einheit einer Fremdwährung koste heute S0 Euro. Es sei r der risikolose,

kontinuierliche Zinssatz des Euro und s der der fremdländischen Währung. Zum

Erfüllungszeitpunkt T ist der Erfüllungspreis für einen Forward auf eine Einheit der

Fremdwährung

S0 e(r−s)T Euro.

Man muss also zum Zeitpunkt T eine Einheit der Fremdwährung für S0 e(r−s)T

Euro – bei Eingehen eines Kaufkontraktes – kaufen, oder – bei Eingehen eines

Verkaufkontraktes – verkaufen.

Beweis. Eine Einheit der Fremdwährung sei unser Finanzgut mit Preis S0 zum Zeitpunkt

0. Diese Einheit der Fremdwährung liefert x := (esT − 1) Einheiten der Fremdwährung als

Zinsen. Dann ist der Forwardpreis für das Finanzgut – d. h. eine Einheit der Fremdwährung

– nach 1.7 gleich S0 erT /(1 + x) = S0 e(r−s)T .

Der Forwardpreis ist für r > s größer und für r < s kleiner als der augenblickliche Preis

S0 der Fremdwährung. Ist etwa der Preis des Dollars heute S0 = 0, 8 Euro, und beträgt

der risikolose Zinssatz des Euro r = 3% und der des Dollars s = 4%, so kann man also 1

Dollar zum Preise von 0, 8e(0,03−0,04)·1 = 0, 8e−0,01 ≈ 0, 79 Euro in einem Jahr kaufen.

Um 1 Dollar in einem Jahr zum Preis von S0 e(r−s) kaufen zu können, kann man auch

folgendermaßen vorgehen: Man leiht sich S0 e−s Euro zum Zeitpunkt 0, und wechselt sie

sofort in Dollar um. Man erhält e−s Dollar, die man festverzinslich in den USA zum

Zinssatz s anlegt. Man hat dann nach einem Jahr 1 Dollar und S0 e(r−s) Euro Schulden,

d. h. man zahlt für 1 Dollar in einem Jahr S0 e(r−s) Euro.

Wir betrachten nun die zweite große Klasse von Derivaten, die Optionen. Optionen

sind im Gegensatz zu Futures bedingte Termingeschäfte (engl. contingent claims). Ist

man z. B. eine long Position im Forward eingegangen, so muss man zum Zeitpunkt T

das Finanzgut zum Preis F kaufen, auch wenn dies, im Falle von ST < F, zu einem

Verlust führt. Bei einer Kaufoption jedoch kann man das Finanzgut zum Zeitpunkt T

C1-1(WS08/09)

[1]–9

Finanzmathematik I

zu einem gewissen Preis, dem Ausübungspreis K, kaufen, muss es aber nicht. Man wird

es natürlich nur unter der Bedingung ST − K > 0 kaufen, weil man nur in diesem Fall

das Finanzgut billiger als zum aktuellen Kurs ST bekommt. Durch Kauf zum Preis K

und gleichzeitigen Verkauf zum Preis ST , kann man auch den Gewinn ST − K realisieren.

Bei vielen Finanzgütern findet bei Optionen – z.B. bei Optionen auf Indizes – direkt

ein Barausgleich statt, d. h. man erhält zum Zeitpunkt T den Betrag ST − K, falls

ST − K > 0 ist. Im Falle ST ≤ K ist nichts zu zahlen. Da Optionen dem Käufer also

nur Rechte, aber keine Pflichten einräumen, muss der Käufer der Option dem Verkäufer

der Option eine Prämie zum Zeitpunkt des Erwerbs der Option bezahlen. Neben diesen

Kaufoptionen, den sogenannten Calls, gibt es auch Verkaufsoptionen, die Puts. Man

unterscheidet die Optionen ferner danach, ob man das Recht auf Ausübung nur zum

Zeitpunkt T oder jederzeit bis zum Zeitpunkt T ausüben kann. Im ersten Fall spricht

man von Optionen europäischen Typs, im zweiten Fall von Optionen amerikanischen Typs.

Optionen europäischen sowie amerikanischen Typs können sowohl in Europa als auch in

Amerika und in der übrigen Welt erworben werden. Nun zur formalen Definition:

1.10

Calls vom europäischen und amerikanischen Typ

Die Kaufoption (Call) beinhaltet das Recht, aber – im Gegensatz zum Forward –

nicht die Pflicht, ein Finanzgut (Underlying, Basiswert, Basisinstrument) zu einem

im Voraus bestimmten festen Preis, dem Ausübungspreis (Basispreis, Strikepreis,

Strike) K, zu kaufen.

Kann der Kauf nur zum sogenannten Verfallszeitpunkt (Fälligkeit) T stattfinden, so

spricht man von einem europäischen Call; kann der Kauf jederzeit bis zum Zeitpunkt

T stattfinden, so spricht man von einem amerikanischen Call.

Man beachte, dass der Basispreis K in großen Bereichen vom Callkäufer ausgewählt werden kann und nicht mit dem Preis ST des Basiswerts zum Zeitpunkt T verwechselt werden

darf.

Ersetzt man in der Definition das Wort Kauf“ immer durch Verkauf“, so gelangt man

”

”

zur Definition des Puts.

1.11

Puts vom europäischen und amerikanischen Typ

Die Verkaufsoption (Put) beinhaltet das Recht, aber – im Gegensatz zum Forward –

nicht die Pflicht, ein Finanzgut (Underlying, Basiswert, Basisinstrument) zu einem

im Voraus bestimmten festen Preis, dem Ausübungspreis (Basispreis, Strikepreis,

Strike) K, zu verkaufen.

Kann der Verkauf nur zum sogenannten Verfallszeitpunkt T stattfinden, so spricht

man von einem europäischen Put, kann der Verkauf jederzeit bis zum Zeitpunkt T

stattfinden, so spricht man von einem amerikanischen Put.

Wir haben also die vier grundlegenden Optionstypen

[1]–10

C1-1(WS08/09)

Einführung

europäischer Call,

europäischer Put,

amerikanischer Call,

amerikanischer Put.

Um einen Call kaufen zu können, muss jemand diesen Call verkaufen. Gleiches gilt für

einen Put. Der Käufer einer Option – gleichgültig ob Call oder Put – hat, wie man sagt,

eine long Position oder geht long, der Verkäufer einer Option (auch Stillhalter genannt)

hat eine short Position oder geht short. Man spricht auch von long Call (Put) bzw. short

Call (Put).

Insgesamt gibt es also acht Grundgeschäftsarten im Optionshandel, die vier angegebenen Optionstypen long und die vier Optionstypen short. Beim Forward gab es nur die

zwei Grundgeschäftsarten:

Forward long und Forward short.

Der Käufer der Option hat also immer das Recht, aber nicht die Pflicht, etwas zu kaufen (bei einem Call) oder etwas zu verkaufen (bei einem Put). In beiden Fällen hat der

Verkäufer der Option die Pflicht, dem Ausübungswunsch des Käufers, sofern dieser einen

solchen äußert, nachzukommen. Für diese Verpflichtung erhält der Verkäufer der Option

vom Käufer der Option eine Optionsprämie. Die Hauptfrage, der wir uns in dieser Vorlesung zuwenden wollen, ist, wie lässt sich die Optionsprämie arbitragefrei bestimmen.

Dabei werden wir allerdings auch noch weitere Optionstypen betrachten. Die schon eingangs genannten Arbeiten von Black und Scholes sowie Merton haben eine Theorie der

Preisfindung aufgestellt nach der auch heute noch in der Praxis viele Optionspreise berechnet werden. In der Einführung wollen wir nur auf Optionen europäischen Typs näher

eingehen. Es bezeichne im Folgenden immer K den Ausübungspreis für den Basiswert

der Option, T den Verfallszeitpunkt der Option und ST den Preis (auch Settlementpreis

genannt) des zugrunde liegenden Finanzguts zum Zeitpunkt T. Der Käufer eines Calls

übt seine Option genau dann aus, wenn ST > K ist. Entsprechend übt der Käufer eines

Puts seine Option genau dann aus, wenn ST < K ist. Der Wert eines europäischen Calls

CTe bzw. Puts PTe , zum Verfallszeitpunkt T ist für den Käufer der Optionen also

•

CTe = (ST − K)+ = max{ST − K, 0},

•

PTe = (K − ST )+ = max{K − ST , 0}.

Das Finanzgut möge nun in t0 ∈]0, T [ den Ertrag D liefern. Mit dem aus dem NoArbitrage-Prinzip gewonnenen Satz 1.6, können wir die folgende bemerkenswerte Beziehung zwischen dem Optionspreis C0e des europäischen Calls zum Zeitpunkt 0 und den

Optionspreis P0e des europäischen Puts zum Zeitpunkt 0 herleiten.

C1-1(WS08/09)

[1]–11

Finanzmathematik I

1.12

Put-Call-Parität

Der Preis C0e eines europäischen Calls mit Ausübungspreis K und Fälligkeit T, und

der Preis P0e eines europäischen Puts mit dem gleichen Ausübungspreis K und der

gleichen Fälligkeit T, genügen der folgenden Gleichung, wenn D0 = D e−rt0 den

auf 0 diskontierten Ertrag D des beiden Optionen zugrunde liegenden Finanzguts

bezeichnet:

C0e + e−rT K = P0e + S0 − D0 .

Beweis. Wir betrachten die folgenden beiden Portfolios zum Zeitpunkt 0 :

Erstes Portfolio: Call long mit Preis C0e und Bargeld in Höhe von e−rT K.

Zweites Portfolio: Put long mit Preis P0e und Finanzgut mit Preis S0 sowie Schulden in

Höhe von D0 .

Nach 1.6 müssen wir uns nur überzeugen, dass beide Portfolios zum Zeitpunkt T den

gleichen Wert haben. Der Wert des ersten Portfolios zum Zeitpunkt T ist

(ST − K)+ + K,

und der Wert des zweiten

(K − ST )+ + ST − D0 erT + D0 erT = (K − ST )+ + ST .

Wegen (ST −K)+ +K = (K −ST )+ +ST stimmt der Wert beider Portfolios zum Zeitpunkt

T überein, und es folgt die Behauptung.

Es gilt P0e ≥ 0 und damit folgt aus der Put-Call-Parität

C0e ≥ max{0, S0 − Ke−rT − D0 } = (S0 − Ke−rT − D0 )+ .

•

Der Wert des Calls zum Zeitpunkt t, mit Cte bezeichnet, muss gleich dem Preis

für einen zum Zeitpunkt t abgeschlossenen neuen Calls auf denselben Basiswert mit gleichem Ausübungspreis K und Verfallszeitpunkt T (also Laufzeit T − t) sein. Also folgt

insbesondere für ein Finanzgut ohne Ertrag aus obiger Formel

Cte ≥ (St − Ke−r(T −t) )+ für Finanzgüter ohne Ertrag.

•

Hieraus erhalten wir das auch als Satz von Merton bekannte Ergebnis:

1.13

Gleichheit der Preise eines europäischen und amerikanischen Calls

auf Finanzgüter ohne Ertrag

Für eine Call-Option, auf ein Finanzgut ohne Ertrag mit Ausübungspreis K > 0,

ist es vorteilhafter, den Call zu einem Zeitpunkt t < T zu verkaufen, als den Call

zum Zeitpunkt t auszuüben. Daher ist der Wert der amerikanischen Call-Option

gleich dem Wert der europäischen Call-Option.

Beweis. Kann die Call-Option zum Zeitpunkt t ausgeübt werden, dann erhält man

(St − K)+ , also St − K für St > K. Der Wert der Call-Option ist aber Cte und es gilt nach

obiger Ungleichung

[1]–12

C1-1(WS08/09)

Einführung

Cte ≥ St − Ke−r(T −t) > St − K.

Eine entsprechende Aussage gilt nicht für die europäischen und amerikanischen PutOptionen.

Die grafische Darstellung des Wertes einer Option bei Fälligkeit T in Abhängigkeit vom

Settlementpreis ST des Basiswerts bezeichnet man als Auszahlungsprofil oder Payoff-Profil

(kurz: Payoff).

Das folgende Beispiel zeigt den Payoff für einen long Call auf die Bayer-Aktie mit einem Ausübungspreis von K = 20 in Abhängigkeit vom Kurs ST der Bayer-Aktie zum

Verfallszeitpunkt T.

Payoff

30

20

10

45◦

10

20

30

40

50

ST

Payoff des long Call auf die Bayer-Aktie mit K = 20

Für einen long Put auf die Bayer-Aktie mit einem Ausübungspreis K = 30 Euro ergibt

sich folgendes Payoff-Profil:

Payoff

30

20

10

45◦

10

20

30

40

50

ST

Payoff des long Put auf die Bayer-Aktie mit K = 30

C1-1(WS08/09)

[1]–13

Finanzmathematik I

Man beachte, dass sich bei Optionen die Begriffe long“ und short“ immer auf Kauf

”

”

bzw. Verkauf der Option und nicht auf den Kauf oder Verkauf des Basiswerts (hier Bayer

Aktie) beziehen. So ist der Inhaber einer short position im Put bei Ausübung der Option

der Käufer des Basiswerts zum Ausübungspreis K.

Im ersten der folgenden beiden Schaubilder wird das Auszahlungsprofil und der Gewinn

bzw. Verlust aus der long Position im Call dargestellt, im zweiten für eine short Position im Call. Die beiden Linien geben jeweils den Payoff bzw. den Gewinn und Verlust

(Profit&Loss, kurz P&L) zum Zeitpunkt T an.

Bei der Betrachtung von Gewinn und Verlust muss man berücksichtigen, dass die Auszahlungen zum Zeitpunkt T erfolgen, so dass die zum Zeitpunkt 0 eingesetzte Prämie

auf den Zeitpunkt T aufgezinst werden muss. Diese aufgezinste Prämie für einen Call

soll mit cT := erT C0e bezeichnet werden. Im Fall einer long Position muss also cT – zur

Berechnung des Gewinns und Verlusts – von der Auszahlung CTe abgezogen werden, für

eine short Position muss cT addiert werden. Man spricht z. B. bei einer long Position im

Call nur dann von einem Gewinn, wenn (ST − K)+ = CTe > cT ist, d. h. wenn die Auszahlung des Call höher ist, als die risikolose Anlage der Optionsprämie über das Zeitintervall

[0, T ].

Payoff und P&L eines long Call

Payoff

P&L

45◦

0

K + cT

ST

45◦

−cT

K

Der Kauf eines Calls hat ein begrenztes Verlustrisiko (nämlich cT für ST ≤ K) und ein

unbegrenztes Gewinnpotential.

[1]–14

C1-1(WS08/09)

Einführung

Payoff und P&L eines short Call

cT

45◦

K + cT

0

ST

45◦

K

P&L

Payoff

Der Verkauf eines Call liefert, solange der Settlementkurs ST ≤ K ist, zum Zeitpunkt T

den Gewinn cT . Diese Position beinhaltet jedoch ein unbegrenztes Verlustpotential.

Geometrisch erhält man das Schaubild für den Payoff und P&L eines short Call durch

Spiegelung an der ST -Achse aus dem Schaubild für einen long Call.

Die folgenden beiden Schaubilder geben den Payoff und P&L eines Puts an. pT := erT P0e

bezeichnet den aufgezinsten Optionspreis des Puts. Nach der Put-Call-Parität besteht

zwischen cT und pT folgende Beziehung (siehe 1.12)

cT − pT = erT S0 − K − D0 erT

unabhängig vom Settlementkurs ST des Basiswerts.

K

Payoff und P&L eines long Put

K − pT

0

K − pT

Payoff

ST

P&L

−pT

K

Der maximale Gewinn eines long Put ist K − pT , der maximale Verlust pT .

C1-1(WS08/09)

[1]–15

Finanzmathematik I

pT

P&L

K − pT

Payoff

0

ST

K

−K + pT

Payoff und P&L eines short Put

−K

Der Verkauf eines Puts liefert für ST ≥ K zum Zeitpunkt T den konstanten Gewinn pT ,

das Verlustpotential ist jedoch sehr hoch.

Auch das Schaubild für den Payoff und P&L eines short Put entsteht durch Spiegelung

des entsprechenden Schaubilds des long Put an der ST -Achse.

In allen vier Fällen und auch bei weiteren Portfolios unterscheiden sich Profit&Loss und

Payoff nur um eine Konstante, nämlich um die Kosten bzw. Einnahmen für die zum

Zeitpunkt 0 eingegangene Position, aufgezinst auf den Zeitpunkt T.

Den Profit&Loss des Basiswerts long (Kauf des Basiswerts) und des Basiswerts short

(Leerverkauf des Basiswerts) zum Zeitpunkt T ist, wenn keine Dividende gezahlt wird,

durch folgendes Schaubild gegeben. Man beachte den Aufzinsungsfaktor erT .

S0 erT

P&L

Basiswert long

0

ST

S0

−S0 erT

[1]–16

erT

Basiswert short

C1-1(WS08/09)

Einführung

Der P&L des Basiswerts long ist ST − S0 erT . Bei dieser Berechnung vergleicht man also,

analog wie bei den bisherigen Berechnungen, das Anlegen des Geldbetrages S0 in den

Basiswert mit dem Anlegen von S0 in eine risikolose Anlage mit kontinuierlichen Zinssatz

r. Eine andere Vorstellung ist die: Man leiht sich S0 zum Kauf des Basiswerts und muss

zum Zeitpunkt T dann S0 erT zurückzahlen. Der P&L ist dann genau ST − S0 erT . Da

man auch im Folgenden immer mit der risikolosen Anlage mit kontinuierlichem Zinssatz r

vergleicht, kann der P&L eines Finanzguts nicht für alle Settlementkurse größer als Null

sein, da sonst sofort ein Arbitragegewinn möglich wäre.

Bei den long Positionen in den Optionen ist der maximal eintretende Verlust zum Zeitpunkt T auf den aufgezinsten Prämieneinsatz begrenzt. Bei einem short Put ist der

maximal auftretende Verlust auf K − pT begrenzt, wenn der Wert des zugrunde liegenden

Finanzguts (wie z. B. eine Aktie oder Anleihe) keinen negativen Wert annehmen kann.

Bei einer short Position im Call ist der maximal auftretende Verlust unbegrenzt.

Als inneren Wert eines Calls oder Puts zur Zeit t bezeichnet man den Geldbetrag, den

der Inhaber einer long Position erhielte, wenn er die Option zur Zeit t ausüben könnte.

Also

•

innerer Wert eines Calls zur Zeit t : (St − K)+ ,

•

innerer Wert eines Puts zur Zeit t : (K − St )+ .

Der Wert oder Preis einer Option zur Zeit t ist fast nie gleich dem inneren Wert. Man

setzt

•

Zeitwert der Option zur Zeit t :=

Preis der Option zur Zeit t – innerer Wert der Option zur Zeit t.

Also

•

Preis der Option = innerer Wert + Zeitwert.

Am Fälligkeitstag ist der Zeitwert Null, sonst in der Regel positiv. Im Beweis von 1.13

haben wir hier einen Call gesehen, wenn St > K ist, d. h. der innere Wert positiv ist,

so ist Cte > (St − K)+ , d. h. der Zeitwert ist positiv. Es gibt jedoch Ausnahmefälle, so

kann ein tief im Gelde liegender Put negativen Zeitwert haben. Hierbei definiert man:

Ein Call oder Put ist zur Zeit t am Geld (engl. at the money), wenn K ≈ St , also der

Ausübungspreis K ungefähr gleich dem aktuellen Kurs St des Basiswerts ist. Ist der

innere Wert größer als Null, aber K 6≈ St , so sagt man die Option sei im Geld (in the

money). Ist der innere Wert deutlich größer als Null, so sagt man die Option sei tief im

Geld (deep in the money). Ist der innere Wert Null und K 6≈ St , so sagt man die Option

sei aus dem Geld (out of the money). Entsprechend redet man auch von tief aus dem

Geld (deep out of the money) liegenden Optionen.

Nachdem wir nun die vier Grundgeschäftsarten für die europäischen Call- bzw. PutOptionen vorgestellt haben, soll kurz auf verschiedene Kombinationsmöglichkeiten europäischer Optionen eingegangen werden, die sich auf denselben Basiswert beziehen. Man

unterscheidet

(I)

Zusammensetzung aus Option und Basiswert.

C1-1(WS08/09)

[1]–17

Finanzmathematik I

(II) Strategien mit mehreren Optionspositionen.

Zu (I): Man unterscheidet vier Grundarten, die sich ergeben aus einer long Position im

Basiswert (= Kauf des Basiswerts) und einem long Put bzw. short Call sowie einer short

Position im Basiswert (= Leerverkauf des Basiswerts) und einem short Put bzw. long

Call. Wir nehmen an, dass auf den Basiswert in dem betrachteten Zeitraum von 0 bis T

keine Dividende gezahlt wird.

Die erste Möglichkeit, die zur Absicherung gegen fallende Kurse dient, besteht darin,

neben dem Basiswert einen Put auf den Basiswert zu kaufen. Der Put wird hier also nicht

zur Spekulation sondern als Versicherungsinstrument für den Basiswert eingesetzt. Nach

Zahlung des Kaufpreises für den Put zum Zeitpunkt 0 hat man den Kurs des Basiswerts

zum Zeitpunkt T auf K abgesichert:

ST + (K − ST )+ ≥ K.

Oberhalb von K, also wenn ST ≥ K ist, nimmt man am Kursanstieg voll teil: ST + (K −

ST )+ = ST . Der Payoff vom Basiswert long und Put long ist max{ST , K}. Zeichnet man

den P&L für die Kombination Basiswert long + Put long, so setzt sich dieser zusammen

aus dem P&L des Basiswerts long (ST − S0 erT ) und dem P&L des Put long ((K − ST )+ −

pT ).

Insgesamt ist also der P&L der Position Aktie long + Put long gegeben durch

K − S0 erT − pT

für ST ≤ K

rT

+

(ST − S0 e ) + (K − ST ) − pT =

rT

ST − S0 e − pT für ST > K.

K − pT

P&L

Put long

0

−pT

K

K − pT

S0 erT

S0 erT + pT

ST

Basiswert long+Put long

K − S0 erT − pT

Basiswert long

−S0 erT

[1]–18

C1-1(WS08/09)

Einführung

Man beachte, dass für ST < K − pT der P&L für Basiswert und Put besser ist, als für

den Basiswert alleine und dass der Verlust auf höchstens K − S0 erT − pT begrenzt ist.

Als zweite Möglichkeit betrachten wir den Besitz des Basiswerts kombiniert mit einem

short Call. Man spricht davon, dass der Besitzer des Basiswerts einen gedeckten (=

gesicherten) Call schreibt. Dies wird auch als covered call writing“ bezeichnet. Geht man

”

von etwa gleichbleibenden Kursen des Basiswerts aus, man spricht von einem seitwärts

tendierenden Markt, so ist dies eine geeignete Position. Solange ST ≤ K ist, verfällt die

Option wertlos und die eingenommene Prämie cT führt zur Performanceverbesserung. Auf

Kursgewinne des Basiswerts, die den Ausübungspreis um mehr als die aufgezinste Prämie

cT übertreffen muss jedoch verzichtet werden. Das Schreiben des Call bedeutet für den

Besitzer des Basiswerts die Veräusserung eines Teils seiner Gewinnchancen (nämlich von

ST − (K + cT ), wenn ST > K + cT ist) an einen anderen Marktteilnehmer gegen ein

Entgelt cT .

Der P&L von Aktie long + Call short ist gegeben durch

ST − S0 erT + cT ,

rT

+

ST − S0 e − (ST − K) + cT =

K − S0 erT + cT ,

für

für

ST ≤ K,

ST > K.

P&L

Basiswert long

K − S0 erT + cT

Basiswert long+Call short

cT

0

S0 erT − cT

K + cT

S0 erT

ST

K

Call short

−S0 erT + cT

−S0 erT

C1-1(WS08/09)

[1]–19

Finanzmathematik I

Bei einer Calloption ist die Wahl des Basiswertes K von großer Bedeutung, da cT von K

abhängt. Im Schaubild haben wir K > S0 erT angenommen, in diesem Fall ist cT klein.

Man kann einen höhere Optionsprämie erhalten, wenn man K senkt. In diesem Fall muss

man aber schon früher auf Kursgewinne verzichten.

Wir betrachten nun die Fälle Basiswert short und Call long bzw. Put short. Bei Basiswert

short und Call long wird der unbegrenzte Verlust, der bei der Position Basiswert short“

”

möglich ist, durch den Call auf S0 erT − K − cT begrenzt. Der P&L ist gegeben durch

(siehe auch Schaubild):

S0 erT − ST − cT , für ST ≤ K,

rT

+

S0 e − ST + (ST − K) − cT =

S0 erT − K − cT , für ST > K.

Geht man davon aus, dass der Kurs des Basiswerts zum Zeitpunkt T nicht höher als K

sein wird, dann ist die Kombination aus Basiswert short und Put short sinnvoll. Jedoch

ist bei einer solchen Position unbegrenzter Verlust möglich. Der P&L ist gegeben durch

(siehe auch unteres Schaubild der nächsten Seite):

S0 erT − K + pT , für ST ≤ K,

rT

+

S0 e − ST − (K − ST ) + pT =

S0 erT − ST + pT , für ST > K.

S0 erT

P&L

S0 erT − cT

Basiswert short

Basiswert short+Call long

0

K

S0 erT − cT

S0 erT

K + cT

ST

S0 erT − K − cT

−cT

Call long

[1]–20

C1-1(WS08/09)

Einführung

S0 erT

P&L

Basiswert short

S0 erT − K + pT

Basiswert short+Put short

pT

S0 erT + pT

K − pT

0

K

S0 erT

ST

Put short

−K + pT

Sieht man sich die P&L Profile der vier Grundarten an, so erkennt man, dass sich folgende

Profile entsprechen (rechnerisch mit Hilfe der Put Call Parität cT − pT = erT S0 − K)

Basiswert

Basiswert

Basiswert

Basiswert

long

long

short

short

+

+

+

+

Put

Call

Call

Put

long

short

long

short

=

b

=

b

=

b

=

b

Call

Put

Put

Call

long

short

long

short

Somit ist auch nicht verwunderlich, dass das Schaubild des P&L Portfolios Basiswert

”

short und Put short“ Spiegelung an der ST -Achse des P&L des Portfolios Basiswert long

”

und Put long“ entsteht. (Dies gilt jedoch nur, wenn in beiden Schaubildern K gleich

gewählt wird.) Entsprechendes gilt für Basiswert short und Call long“ sowie Basiswert

”

”

long und Call short“.

Obwohl also gewisse P&L übereinstimmen wird man, um die Transaktionskosten gering

zu halten, z. B. beim Besitz einer Aktie, einen Put kaufen und nicht etwa die Aktie

verkaufen und einen long Call kaufen.

Zu (II): Bei Strategien mit mehreren Optionspositionen unterscheidet man zunächst zwischen Spreads und Kombinationen. Spreads sind Optionspositionen, die sich nur aus

Calls oder nur aus Puts zusammen setzen. Kombinationen bestehen aus Puts und Calls.

Wir betrachten zunächst den Bull-Price-Spread. Bei dieser Strategie erwartet man einen

Settlementkurs ST in der Nähe von K2 , jedoch eher ober- als unterhalb von K2 . Der

Bull-Price-Spread ist definiert durch folgendes Auszahlungsprofil:

C1-1(WS08/09)

[1]–21

Finanzmathematik I

Payoff

45◦

K1

K2

ST

Man kauft hierzu eine Call-Option mit dem Ausübungspreis K1 und verkauft eine CallOption mit dem Ausübungspreis K2 auf dasselbe Finanzgut und gleicher Laufzeit. Da

C0e (K1 ) > C0e (K2 ) ist, müssen wir C0e (K1 ) − C0e (K2 ) > 0 für das Eingehen einer solchen

Position zum Zeitpunkt 0 bezahlen. Das P&L Schaubild geht also mit einer Verschiebung

um cT (K1 ) − cT (K2 ) = erT (C0e (K1 ) − C0e (K2 )) in Richtung der negativen y-Achse aus

dem Schaubild für das Auszahlungsprofil hervor.

Der Butterfly-Spread ist durch folgende Auszahlungsprofile gekennzeichnet – man erwartet einen Settlementkurs in der Nähe von K2 :

Payoff

45◦

K1

45◦

K2

K3

ST

Diesen Payoff erzielt man durch den Kauf eines Calls mit Ausübungspreis K1 den Verkauf

zweier Calls mit Ausübungspreis K2 und dem Kauf eines Calls mit Ausübungspreis K3 .

3

Es ist also K2 = K1 +K

. Es muss C0e (K1 ) − 2C0e (K2 ) + C0e (K3 ) > 0 sein, da sich sonst

2

eine Arbitragemöglichkeit ergeben würde.

Als Kombination aus Put und Call betrachten wir den Straddle mit folgender Auszahlungsfunktion:

[1]–22

C1-1(WS08/09)

Einführung

Payoff

45◦

45◦

K

ST

Er entsteht durch Kauf eines Put und eines Call zum Basispreis K. Es fallen also zum

Zeitpunkt 0 die Kosten C0e (K) + P0e (K) an. Ist K ≈ S0 , dann geht man eine solche Kombination ein, wenn man starke Abweichungen des Settlementkurses ST von S0 erwartet,

jedoch sich nicht über die Richtung im Klaren ist.

Bei allen diesen Zusammenstellungen von Optionen besteht die Hauptaufgabe für uns

darin, einen arbitragefreien Preis für solche Zusammenstellungen zu berechnen. Die Auszahlung zum Zeitpunkt T hängt in den von uns betrachteten Fällen immer nur vom

Endkurs ST des zugrunde liegenden Finanzguts ab. Zur Berechnung des Preises der bisher betrachteten Zusammenstellungen von Optionen reicht es sogar aus, den Preis der

Call-Option für ein Finanzgut (eventuell für verschiedene Ausübungspreise) zu kennen.

Der Preis für den Put ergibt sich dann aus der Put-Call Parität. Dies zeigt die Bedeutung

der Preisbestimmung der Call-Optionen.

Eine Variante der Spreads sind die Time-Spreads. Sie bestehen zwar ebenfalls nur

aus Optionen eines Typs und (in der Regel) gleichem Ausübungspreis, aber sie besitzen

verschiedene Verfallszeitpunkte. Wir betrachten als einfaches Beispiel den CalendarSpread. Er besteht aus zwei Calls mit gleichem Ausübungspreis K und unterschiedlichen

Verfallszeitpunkten T1 < T. Man verkauft den Call mit dem kürzeren Verfallszeitpunkt

T1 und kauft den Call mit den längeren Verfallszeitpunkt T. Die länger laufende Option

ist teurer, man muss also zur Zeit 0 einen positiven Betrag B zahlen. Zur Zeit T1 , dem

Verfallszeitpunkt des ersten Calls, stellt man den zweiten Call glatt, d. h. man verkauft ihn

zum dann gültigen Marktpreis. Man wählt den Strikepreis K in der Nähe des erwarteten

Basiswertkurses ST1 zum Zeitpunkt T1 . Ist dann ST1 ≤ K, so ist die erste Option wertlos

verfallen und die zweite besitzt noch einen Zeitwert. Ist dieser größer als der auf den

Zeitpunkt T1 aufgezinste Betrag BT1 = BerT1 von B, so macht man einen Gewinn. Ist

ST1 > K, so muss man ST1 − K zahlen und erhält den Preis für die Glattstellung der

zweiten Option. Bezeichnet Cte den Preis für einen zum Zeitpunkt t mit Ausübungspreis

K und Verfallszeitpunkt T abgeschlossenen Call auf denselben Basiswert, so muss der

Glattstellungspreis gleich CTe1 sein, da sonst eine Arbitragemöglichkeit vorläge.

Der Zeitwert dieses Calls, also CTe1 − (ST1 − K)+ > 0, hängt in verwickelter Form von ST1

C1-1(WS08/09)

[1]–23

Finanzmathematik I

ab und ist gleich dem Payoff der eingegangenen Position. (Für ein Finanzgut ohne Ertrag

ist nach der Bemerkung vor 1.13 insbesondere CTe1 − (ST1 − K)+ ≥ (ST1 − Ke−r(T −T1 ) )+ −

(ST1 − K)+ .)

Der Profit & Loss des Time-Spreads ergibt sich aus der Kurve des Payoffs durch Subtraktion von BT1 .

Auszahlungsprofil des Time-Spread zum Verfallszeitpunkt T1

des kürzer laufenden Calls = CTe1 − (ST1 − K)+

Payoff

K

ST1

Man beachte, dass wir hier zum ersten Mal ein Auszahlungsprofil haben, welches keinen

Polygonzug darstellt. Dies liegt daran, dass der zweite Call noch nicht verfallen ist,

und wir daher nicht nur wie bisher den durch (ST1 − K)+ gegebenen inneren Wert zu

betrachten haben, der in einfacher von ST1 abhängt, sondern den in komplexer Weise von

ST1 abhängenden Zeitwert CTe1 − (ST1 − K)+ .

Wie lässt sich nun Cte für t ∈ [0, T [ bestimmen? Zu einer genauen Berechnung sind

wir noch nicht in der Lage, der Wert von Cte wird im nächsten Semester durch die BlackScholes-Formel gegeben. Jedoch soll im Folgenden überlegt werden, von welchen Faktoren

Cte abhängt. Denken wir an den Wert der long position eines Forwards zum Zeitpunkt t

ohne Dividendenzahlung in [t, T ]. Nach 1.8 (ii) und 1.4 ist dieser Wert gleich

Vt = St − e−r(T −t) F mit F = S0 erT − Der(T −t0 ) ,

wenn nur zum Zeitpunkt t0 < t eine Dividendenzahlung D erfolgt.

Es war F der Preis eines zum Zeitpunkt 0 abgeschlossenen Forwards für den man das Finanzgut zum Zeitpunkt T kaufen konnte. Ist St >> F, so dass man von ST ≥ F ausgehen

könnte, dann sollte der Wert Vt des Forwards long zum Zeitpunkt t nicht wesentlich verschieden sein vom Wert Cte des Calls mit Restlaufzeit T − t und Ausübungspreis K = F.

Von daher ist also zu vermuten, dass Cte abhängt vom Kurs St des Basiswertes zur Zeit

t, der Restlaufzeit T − t, vom Ausübungspreis K, vom risikolosen Zinssatz r, von der

Dividende D und von der Schwankung des Kurses des Finanzguts (es tauchen S0 und St

auf), der sogenannten Volatilität.Betrachten wir wieder t = 0 und erbringt das zugrunde

[1]–24

C1-1(WS08/09)

Einführung

liegende Finanzgut im Intervall [0, T ] keinen Ertrag, dann sollte C0e = C0e (S0 , T, K, r, σ)

eine Funktion von fünf Variablen sein, wobei im einfachsten Fall die Streuung σ als Maß

für die Volatilität des Preises des Basisguts gewählt werden darf.

Zum Abschluss dieser Einführung sollen zwei Beispiele für pfadabhängige“ Optionen

”

gegeben werden. Das Auszahlungsprofil der Option hängt hier nicht nur von ST , sondern von dem gesamten Pfad (St )t∈[0,T ] des Underlyings ab. Eine Berechnung der Preise

dieser Optionen kann nicht zurückgeführt werden auf die Berechnung der Preise von CallOptionen. Pfadabhängige Optionen sind Beispiele für sogenannte exotische Optionen.

parr Als erstes Beispiel betrachten wir die

1.14

Asiatische Option (asian option)

Man betrachte n Zeitpunkte 0 < t1 < . . . < tn ≤ T. Als Auszahlungsfunktion eines

n

P

asiatischen Calls“ wählt man ( Sti /n − K)+ , und eines asiatischen Puts“ (K −

”

”

i=1

n

P

Sti /n)+ ; wobei K wieder als Ausübungspreis bezeichnet wird.

i=1

Als zweites Beispiel betrachten wir

1.15

Up-and-in europäischer Call

Dieser Call zahlt beim Erreichen oder Überschreiten einer gewissen Barriere B > K.

Seine Auszahlungsfunktion ist gegeben durch (ST − K)+ 1{ max St ≥B} .

0≤t≤T

Alle bisher betrachteten Optionen hingen immer nur von einem Finanzgut ab. Ein Beispiel

für eine Option mit zwei Finanzgütern ist die sogenannte Tauschoption.

1.16

Tauschoption (exchange option)

Man betrachte zwei Finanzgüter mit Kursentwicklung (St1 )t∈[0,T ] und (St2 )t∈[0,T ] . Man

versteht unter einer Tauschoption das Recht, aber nicht die Pflicht, die erste Anlageform

in die zweite Anlageform zum Zeitpunkt T zu tauschen. Die Auszahlungsfunktion ist also

gegeben durch (ST2 − ST1 )+ .

C1-1(WS08/09)

[1]–25