Aufschwung legt Pause ein

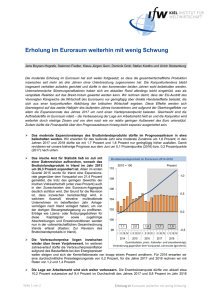

Werbung