Unternehmenssteuerung in der Krise mittels Break-Even

Werbung

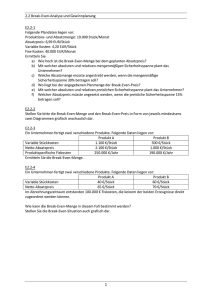

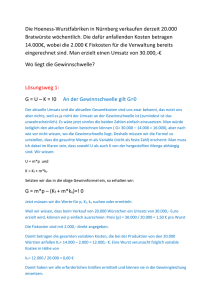

Number 57 / 2009 Working Paper Series by the University of Applied Sciences of bfi Vienna Unternehmenssteuerung in der Krise mittels Break-Even-Analyse Dezember 2009 Thomas Wala Fachhochschule des bfi Wien Franz Haslehner Fachhochschule des bfi Wien ISSN: 1995-1469 Unternehmenssteuerung in der Krise mittels Break-Even-Analyse Prof. (FH) Dr. Thomas Wala, MBA / Mag. Franz Haslehner, FH des bfi Wien Gerade in Krisenzeiten mit rückläufigen Absatzmengen benötigt das Management die Information, um wie viel Prozent die Absatzmenge im Ist von ihrem Planwert maximal abweichen darf, ohne dass das Unternehmen dadurch in die Verlustzone gerät. Dieses Informationsbedürfnis wird durch die sog. Break-Even-Analyse (Gewinnschwellenanalyse) gedeckt, wobei dieses Modell bei entsprechender Anwendung noch zahlreiche wertvolle Zusatzinformationen liefern kann. Der vorliegende Beitrag führt in das grundlegende Denkmodell der Break-EvenAnalyse ein und verdeutlicht dessen Anwendung auf betriebswirtschaftliche Fragestellungen in Form von Rechenbeispielen. 1 Grundlagen Grundlegende Aufgabe der Break-Even-Analyse ist die Bestimmung der so genannten Gewinnschwelle, bei der ein Ergebnis von genau null erzielt wird. Bei dieser Gewinnschwelle gelten folgenden Relationen: • Umsatzerlöse (U) = Gesamtkosten (GK) • Gewinn (G) = 0 • Periodendeckungsbeitrag (DB) = Fixkosten (FK) Bei der Gewinnschwelle wird demnach weder ein Gewinn noch ein Verlust erzielt, d.h. die erzielten Umsatzerlöse decken in ihrer Höhe gerade die angefallenen Gesamtkosten der Periode ab. Die Gewinnschwelle lässt sich mengenmäßig als Mindestabsatz in Stück (Break-Even-Absatz bzw. Break-Even-Menge) oder wertmäßig als Mindestumsatz in Geldeinheiten (Break-EvenUmsatz) ausdrücken. 2 Deterministische Break-Even-Analyse im Einproduktfall Die Formel für die in Stück ausgedrückte Break-Even-Menge (xBE) eines einzelnen Produkts kann wie folgt hergeleitet werden (vgl. z.B. Wala/Haslehner, S. 163): U = x•p GK = FK + kv • x G = U - GK G = x • p - FK - kv • x G = db • x - FK G=0 x BE = FK db 2 wobei: U x p GK FK kv db Umsatzerlöse Absatzmenge Verkaufspreis bzw. Nettoerlös je Stück Gesamtkosten Fixkosten variable Stückkosten Stückdeckungsbeitrag Die Break-Even-Menge entspricht also dem Quotienten aus Fixkosten und Stückdeckungsbeitrag, ein Zusammenhang, der auch ohne Formel logisch erscheint, da die Periodenfixkosten Stück für Stück durch die Deckungsbeiträge der einzelnen Einheiten abzudecken sind. Wird darüber hinaus ein Mindestgewinn (MG) gefordert, so kann die entsprechende Mindestabsatzmenge durch Formelerweiterung wie folgt ermittelt werden (vgl. z.B. Coenenberg/Fischer/Günther, S. 290): x MG = FK + MG db Den wertmäßigen Break-Even-Umsatz (UBE) erhält man durch Multiplikation der BreakEven-Menge mit dem Absatzpreis: U BE = x BE • p Alternativ kann der Break-Even-Umsatz auch durch Division der Fixkosten durch die Deckungsbeitragsspanne (DBS) ermittelt werden: U BE = FK DBS Die Deckungsbeitragsspanne entspricht dabei dem Verhältnis zwischen dem Stückdeckungsbeitrag und dem Nettoerlös pro Stück: DBS = db p 3 Grafisch lassen sich diese Zusammenhänge für ein Einproduktunternehmen wie in Abbildung 1 veranschaulichen: Kosten, Umsatzerlöse Umsatz Gesamtkosten Deckungsbeitrag Break-EvenUmsatz Fixkosten Menge Break-Even-Menge Abbildung 1: Break-Even-Analyse im Einproduktfall Für jedes Unternehmen ist es wichtig, die Gewinnschwelle frühzeitig zu überschreiten und in weiterer Folge zudem einen ausreichenden Sicherheitsabstand zur Gewinnschwelle zu halten. Der Sicherheitskoeffizient (S) gibt an, um wie viel Prozent die geplante Absatzmenge bzw. der geplante Umsatz (bei konstanten Absatzpreisen) gegenüber der Ausgangssituation zurückgehen kann, ohne dass ein Verlust entsteht (vgl. z.B. Coenenberg/Fischer/Günther, S. 291). S= x - x BE x bzw. S = U - U BE U Eng verwandt mit dem Sicherheitskoeffizient ist das Konzept des Operating Leverage. Der Operating Leverage (OL) zeigt an, wie sensibel der Gewinn (G) auf eine Umsatzänderung reagiert (vgl. Heimann/Janschek/Meyer/Seiwald, S. 147): rel. Gewinnänderung rel. Umsatzänderung ∆G ∆x • db x • db OL = G = x • db - FK = ∆U ∆x • p x • db - FK U x•p OL = = DB G 4 Der Operating-Leverage wird also durch das Verhältnis der Deckungsbeitragssumme (DB) zum Gewinn (G) bestimmt. Je höher daher der Fixkostenblock (FK) in Relation zur Deckungsbeitragssumme ist, desto stärker reagiert der Gewinn auf eine Änderung der Erlöse. Der Operating-Leverage misst somit das leistungswirtschaftlichen Risiko des Unternehmens. Zwischen der Kostenstruktur und leistungswirtschaftlichen Risiko- bzw. Chancenprofil eines Unternehmens besteht somit folgender Zusammenhang: Je höher der Anteil der fixen Kosten an den Gesamtkosten ist, desto größer sind bei steigender Beschäftigung die Gewinnchancen; genauso sind aber bei sinkender Beschäftigung auch die Verlustrisiken größer. Durch Umformung obiger Gleichung wird der Zusammenhang zwischen Operating Leverage und Sicherheitskoeffizient (S) deutlich (vgl. Heimann/Janschek/Meyer/Seiwald, S. 147): OL = x • db x • db - FK = x FK xdb = x 1 = x - x BE S Der Operating Leverage entspricht somit dem Kehrwert des Sicherheitskoeffizienten. Mit zunehmendem Sicherheitskoeffizienten sinkt c.p. der Operating Leverage. Weiters kann das Instrument der Break-Even-Analyse im Rahmen von Sensitivitätsanalysen zur Simulation verschiedener Unternehmenssituationen eingesetzt werden. So kann etwa gezielt untersucht werden, wie sich Änderungen der Einflussgrößen Absatzpreis, variable Kosten oder Fixkosten auf die Gewinnschwelle auswirken bzw. wie diese Einflussgrößen verändert werden müssen, damit die Gewinnschwelle erreicht wird (vgl. z.B. Coenenberg/Fischer/Günther, S. 289 ff.). Insbesondere in Krisenzeiten kann für die kurzfristige Liquiditätsplanung auch der so genannte Cash-Punkt (C) von Interesse sein. Dieser zeigt an, wie hoch die (zahlungswirksame, d.h. bar abgesetzte) Absatzmenge sein müsste, um den zahlungswirksamen Anteil der Gesamtkosten zu erwirtschaften. Nicht zahlungswirksame Kosten wie insbesondere Abschreibungen oder Dotierungen von Rückstellungen werden dabei nicht berücksichtigt (vgl. z.B. Coenenberg/Fischer/Günther, S. 289 f.): C= FK zahlungswi rksam db Die vorangegangenen Ausführungen sollen nun anhand eines einfachen Beispiels verdeutlicht werden. Beispiel 1 Die geschätzten Fixkosten für ein neues Produkt belaufen sich auf 100.000 und sind zu 20% zahlungsunwirksam. Der am Markt erzielbare Preis beträgt 600. Es fallen variable Stückkosten von 200 an. Die geplante Absatzmenge liegt bei 300 Stück. Aufgabenstellung: a) Ermitteln Sie die Break-Even-Menge, den Break-Even-Umsatz, den Sicherheitskoeffizienten sowie den Cash-Punkt für dieses Produkt! b) Wie wirkt sich ein Verfehlen des Planerlöses um 1% auf den geplanten Gewinn aus? c) Es soll untersucht werden, welche Auswirkungen auf die Break-Even-Menge und den Break-Even-Umsatz sich durch eine Senkung des Verkaufspreises um 4% und eine Senkung der variablen Rohstoffkosten um 6% ergeben würden. Der Rohstoff verursacht in der derzeitigen Planung 60% der variablen Stückkosten. Die Fixkosten bleiben unverändert bei 100.000. 5 Lösung: a) Die Break-Even-Menge wird wie folgt berechnet: xBE = 100.000 = 250 Stk . (600 - 200 ) Der Break-Even-Umsatz beträgt folglich 150.000 (=250•600). Alternativ könnte der Break-Even-Umsatz auch über eine Division der Fixkosten durch die Deckungsbeitragsspanne (DBS=400/600=66,67%) ermittelt werden: U BE = 100.000 = 150.000 66 ,67% Der Sicherheitskoeffizient berechnet sich wie folgt: S= 300 - 250 = 16 ,67% 300 Die geplante Absatzmenge (sowie bei gleichen Preisen auch der geplante Umsatz) kann somit um maximal 16,67% zurückgehen, ohne in die Verlustzone zu geraten. Der Cash-Punkt berücksichtigt in der Berechnung nur die zahlungswirksamen Fixkosten: C= 100.000 • 0 ,8 = 200 Stk . (600 - 200) b) Der als Elastizität interpretierbare Operating Leverage gibt an, welche prozentuelle Gewinnänderung aus einer einprozentigen Erlösänderung resultiert. Der Operating Leverage kann wie folgt ermittelt werden: ∆G 1.200 OL(300) = G = 20.000 = 6 ∆U 1.800 U 180.000 bzw. OL( 600 ) = 1 =6 0 ,167 Der geplante Umsatzerlös i.H.v. 180.000 ergibt sich aus einer Multiplikation von Absatzpreis (600) und geplanter Absatzmenge (300). Bei einer geplanten Absatzmenge von 300 Stück ermittelt man einen Gewinn i.H.v. 300•(600-200)-100.000=20.000. Einer Abweichung vom Planumsatz um 1%, das sind 1.800, entspricht eine Absatzmengenänderung von 1.800/600=3 Stück. Ein Abweichen vom Planerlös im Ausmaß von 1% hat daher eine absolute Gewinnänderung um 3•400=1.200, oder, relativ betrachtet, eine Gewinnänderung von 6% (=1.200/20.000) zur Folge. Diesem Einfluss der Umsatzerlösänderung auf den geplanten Gewinn entspricht ein Operating Leverage von 6. Diesen kann man – wie oben gezeigt – auch ermitteln, indem man den Kehrwert des Sicherheitskoeffizienten ermittelt. 6 c) Es gelten folgende Zusammenhänge: neuer Stückerlös = 600 - 4% von 600 = 576 Rohstoffanteil in den variablen Kosten je Stück =200•0,6=120 neue Rohstoffkosten je Stück = 120 - 6% von 120 = 112,8 neue variable Stückkosten =80+112,8=192,8 x BE neu = 100.000 ≈ 261 Stk . ( 576 - 192 ,80 ) Die kritische Absatzmenge würde demnach um ca. 11 Stück auf 261 Stück ansteigen. Der neue Break-Even-Umsatz würde 150.336 (=261•576) betragen. 3 Deterministische Break-Even-Analyse im Mehrproduktfall Im Mehrproduktfall tragen alle Produkte in ihrer Gesamtheit zur Deckung der insgesamt anfallenden (Unternehmens-)Fixkosten (sowie eines gegebenenfalls geforderten Mindestgewinns) bei. Demnach kann die Gewinnschwelle durch mehrere Kombinationen von Absatzmengen einzelner Produkte erreicht werden. Eine Möglichkeit zur Errechnung der Gewinnschwelle als Break-Even-Absatz in Stück besteht darin, einen bestimmten Produktmix anzunehmen, der angibt, mit welchen Prozentsätzen die einzelnen Produkte am Gesamtdeckungsbeitrag beteiligt sein sollen. Auf dieser Grundlage werden zunächst für jedes Produkt separat die fiktiven Break-Even-Mengen errechnet, die erforderlich wären, wenn das jeweilige Produkt allein die Fixkosten abdecken müsste. Da jede dieser Break-Even-Mengen für sich allein die Erreichung der Gewinnschwelle sichert, müssen logischerweise nur jeweils die festgesetzten Anteile am Produktmix davon realisiert werden. Eine andere Möglichkeit, die in der Praxis gerne angewendet wird, besteht darin, anstelle der Anteile an der Fixkostendeckung die aus Erfahrungswerten bekannten Umsatzanteile zur Berechnung heranzuziehen. So kann die Gewinnschwelle direkt als Break-Even-Umsatz in Euro über die gewichtete Deckungsbeitragsspanne berechnet werden, die sich aus den Deckungsbeitragsspannen der einzelnen Produkte, gewichtet mit den festgesetzten Umsatzanteilen (UA), ergibt: DBSgewichtet = DBS1 • UA1 + DBS2 • UA 2 + K + DBSn • UA n U BE = FK DBSgewichtet Letztendlich gibt es beliebig viele Kombinationen aus abgesetzten Produkten, die zur Deckung der Fixkosten führen können. Um unter Berücksichtigung des einer jeden Planung innewohnenden Unsicherheitsfaktors eine gewisse Orientierung zu erhalten, lässt sich in einer Variantenrechnung zumindest eine Bandbreite ermitteln, innerhalb derer der Break-EvenUmsatz jedenfalls liegen muss. Zur Bestimmung dieser Bandbreite werden für jedes Produkt Absatzobergrenzen angenommen und die Produkte werden entsprechend ihren Deckungsbeitragsspannen gereiht. Bei der optimistischen Variante wird angenommen, dass der BreakEven-Umsatz durch die Produkte mit den höchsten Deckungsbeitragsspannen erwirtschaftet werden kann. Bei der pessimistischen Variante wird hingegen unterstellt, dass der BreakEven-Umsatz durch die Produkte mit den niedrigsten Deckungsbeitragsspannen erwirtschaftet werden muss. Der Break-Even-Umsatz der pessimistischen Variante stellt folglich die obere 7 Grenze, jener der optimistischen Variante die untere Grenze der Bandbreite des Break-EvenUmsatzes dar (vgl. Heimann/Janschek/Meyer/Seiwald, S. 151 ff.). Beispiel 2 Ein Unternehmen plant den Absatz der drei Produkte A, B und C auf Basis der folgenden Daten: Produkt Nettoerlös / Stk. variable Kosten / Stk. Deckungsbeitrag / Stk. A B 30 20 10 C 100 60 40 400 300 100 Die Periodenfixkosten werden mit 500.000 veranschlagt. Aufgabenstellung: a) Ermitteln Sie die Break-Even-Mengen der Produkte A, B und C sowie den Break-EvenUmsatz, wenn die einzelnen Produkte im Verhältnis 2:3:5 zur Deckung der Fixkosten beitragen sollen! b) Ermitteln Sie den Break-Even-Umsatz, wenn die einzelnen Produkte im Verhältnis 2:3:5 zur Erzielung des Umsatzes beitragen sollen! c) Ermitteln Sie in einer Variantenrechnung die Bandbreite für den Break-Even-Umsatz, wenn für Produkt A (B, C) eine Absatzobergrenze von 20.000 (9.000, 4.000) Stück gilt. Lösung: a) Für die Bestimmung der fiktiven Break-Even-Mengen wird unterstellt, dass jeweils mit einem Produkt allein die insgesamt abzudeckenden Fixkosten erwirtschaftet werden müssen: 500.000 = 50.000 10 500.000 = = 12.500 40 500.000 = = 5.000 100 x BE A , fiktiv = x BE B , fiktiv x BE C , fiktiv Diese fiktiven Break-Even-Mengen werden anschließend mit den geplanten Anteilen an der Fixkostendeckung multipliziert: x BE A = 50.000 • 0 ,2 = 10.000 x BE B = 12.500 • 0 ,3 = 3.750 x BE C = 5.000 • 0 ,5 = 2.500 Der Absatz dieser Mengen liefert einen Deckungsbeitrag von insgesamt 500.000 (=10.000•10+3.750•40+2.500•100) und führt damit als eine mögliche Variante zur Gewinnschwelle. Der mit diesen Mengen erreichte Umsatz von 1.675.000 (=10.000•30+3.750•100+2.500• 400) stellt gleichzeitig einen möglichen Break-Even-Umsatz dar. 8 b) Sind anstelle der Vorgaben zur Fixkostendeckung die erwarteten Umsatzanteile gegeben, kann der Break-Even-Umsatz über die gewichtete Deckungsbeitragsspanne errechnet werden: DBS gewichtet = 33 ,33% • 0 ,20 + 40% • 0 ,30 + 25% • 0 ,50 = 31,17% E BE = 500.000 ≈ 1.604.278 ,11 31,17% Es fällt auf, dass dieser Break-Even-Umsatz aufgrund der unterschiedlichen Vorgaben ein anderer ist. Er stellt jedoch genauso einen möglichen Break-Even-Umsatz dar. Der Gewinn ist bei diesem Umsatz ebenfalls null: Produkt Umsatzerlöse - var. Kosten = Umsatz • (1 - DBS) A 320.855,62 213.903,76 B C 481.283,43 802.139,05 288.770,06 601.604,29 Perioden-DB - Periodenfixkosten = Periodenergebnis Summe 1.604.278,11 1.104.278,11 500.000,00 500.000,00 0,00 c) Entsprechend den Deckungsbeitragsspannen können folgende Rangfolgen ermittelt werden: Produkt DBS optimistische Rangfolge pessimistische Rangfolge A 33,33% 2 2 B 40,00% 1 3 C 25,00% 3 1 Optimistische Variante: Bei Absatz von 9.000 B kann ein Deckungsbeitrag von 360.000 erzielt werden. Damit liegen noch 140.000 an ungedeckten Fixkosten vor. Diese können mit dem Absatz von 14.000 Stück A gedeckt werden. Der Break-Even-Umsatz liegt daher bei 1.320.000 (=9.000•100+14.000•30). Pessimistische Variante: Der Absatz von 4.000 Stück C bringt einen Deckungsbeitrag von 400.000. Die restlichen 100.000 an Fixkosten können durch den Absatz von 10.000 Stück A realisiert werden. Erst bei einem Umsatz von 1.900.000 (= 4.000•400+10.000•30) wird die Gewinnschwelle erreicht. Die Bandbreite für den Break-Even-Umsatz reicht demnach von 1.320.000 bis 1.900.000. Die beiden oben ermittelten Umsätze liegen innerhalb dieser Bandbreite. Grafisch lassen sich diese Zusammenhänge wie in Abbildung 2 gezeigt veranschaulichen. 9 Gewinn 600.000 400.000 optimistischer BE-Umsatz =1.320.000 200.000 0 0 500.000 1.000.000 1.500.000 2.000.000 2.500.000 3.000.000 3.500.000 -200.000 pessimistischer BE-Umsatz =1.900.000 -400.000 -600.000 Umsatz Abbildung 2: Spannweite des Break-Even-Umsatzes 4 Stochastische Break-Even-Analyse Der Unsicherheit der Planung wurde bislang mit Veränderungen der Modellparameter in Form von Sensitivitätsanalysen Rechnung getragen. Dabei blieb offen, wie wahrscheinlich eigentlich das das Erreichen bzw. Nichterreichen der Gewinnzone angesehen wird. Ein erster Schritt hierzu ist die Annahme, die Absatzmengen seien risikobehaftet und folgen einer bestimmten Verteilung (z.B. Gleichverteilung, Normalverteilung etc.), während Preise und Kosten unverändert deterministisch bestimmt sind (vgl. Schirmeister, 2000, S. 228). Die Vereilungsfunktion (F) gibt die Wahrscheinlichkeit (W) dafür an, dass die Zufallsvariable X höchstens den Wert x annimmt. Wird für die Absatzmenge eine Gleichverteilung innerhalb der Bandbreite [xu, xo] angenommen, kann die Vereilungsfunktion F(X) der Absatzmenge wie folgt angeschrieben werden (vgl. Heimann/Janschek/Meyer/Seiwald, S. 180): W(X ≤ x) = F(x) = x - xu x0 - xu Aus 1-F(x) erhält man dann die Wahrscheinlichkeit, mit der die Absatzmenge x überschritten, also mindestens erreicht wird. Geht man hingegen von einer Normalverteilung (N) der Absatzmenge aus, die durch die Vereilungsparameter Mittelwert (µ) und Standardabweichung (σ) gekennzeichnet ist, muss in einem ersten Schritt die Zufallsvariable X mittels Standardisierung in die Zufallsvariable Z überführt werden. Den konkreten Wert der standardisierten Zufallsvariable z erhält man dabei wie folgt (vgl. Heimann/Janschek/Meyer/Seiwald, S. 182): z= x -µ σ Die Werte der Vereilungsfunktion der N(µ, σ)-verteilten Zufallsvariable X erhält man schließlich aus der tabellierten Verteilungsfunktion der N(0,1)-verteilten Standardnormalverteilung (Ф): W(X ≤ x) = F(x) = Φ(z) 10 Für die Ermittlung der Werte der Verteilungsfunktion der N(µ, σ)-verteilten Zufallsvariable X steht in MS-Excel die Funktion NORMVERT zur Verfügung. Zum gleichen Ergebnis gelangt man auch durch Einsetzen des z-Werts in die Funktion STANDNORMVERT. Das nachfolgende Beispiel dient der Verdeutlichung. Beispiel 3 Die XY-GmbH produziert Schi und Snowboards. Folgende Plandaten liegen für die nächste Planperiode vor: Produkt Nettoerlös pro Stück variable Kosten pro Stück DB pro Stück produktfixe Kosten Annahmen zur Verteilung der Absatzmenge Schi Snowboard 150 200 90 160 60 40 7.200.000 1.200.000 gleichverteilt normalverteilt Obergrenze: 180.000 Mittelwert: 40.000 Untergrenze: 80.000 Standardabweichung: 15.000 Aufgabenstellung: a) Wie hoch ist die Wahrscheinlichkeit für die Überschreitung der Break-Even-Menge auf Basis der produktfixen Kosten für Schi? b) Wie hoch ist die Wahrscheinlichkeit für die Überschreitung der Break-Even-Menge auf Basis der produktfixen Kosten für Snowboards? c) Wie hoch ist die Wahrscheinlichkeit für die Überschreitung einer Umsatzrentabilität von 8% auf Basis des DB II für Schi? Lösung: a) Die Break-Even-Menge auf Basis der produktfixen Kosten für Schi beträgt 7.200.000/(15090)=120.000. Die Wahrscheinlichkeit für das Nichterreichen der Break-Even-Menge kann durch Einsetzen in die Verteilungsfunktion der Gleichverteilung ermittelt werden: F(120.000)=(120.000-80.000)/(180.000-80.000)=0,40 Mit der Gegenwahrscheinlichkeit 1-0,40=60% wird die Break-Even-Menge somit innerhalb der nächsten Planperiode überschritten. b) Die Break-Even-Menge auf Basis der produktfixen Kosten für Snowboards beträgt 1.200.000/(200-160)=30.000. Den entsprechenden Wert der standardisierten Zufallsvariable erhält man durch (30.000-40.000)/15.000≈-0,67. Aus der Tabelle für die Verteilungsfunktion der Standardnormalverteilung bzw. mittels MS-Excel (siehe oben) erhält man Ф(-0,67)≈0,25. Mit der Gegenwahrscheinlichkeit 1-0,25≈75% wird die Break-Even-Menge somit innerhalb der nächsten Planperiode überschritten. 11 c) Es gelten folgende Relationen: DB II/U=0,08 DB II=U•0,08 60•x-7.200.000=150•x•0,08 x=150.000 F(150.000)=(150.000-80.000)/(180.000-80.000)=0,70 1-F(150.000)=0,30 Die gesuchte Wahrscheinlichkeit für die Überschreitung einer Umsatzrentabilität von 8% auf Basis des DB II für Schi beträgt somit 30%. 5 Temporäre Stilllegungsentscheidungen Insbesondere in Krisenzeiten kann die Break-Even-Analyse auch bei Entscheidungen über die temporäre Stilllegung von nur schwach ausgelasteten Produktionskapazitäten zum Einsatz kommen. Generell werden bei solchen Entscheidungen die im untersuchten Unternehmensbereich (z.B. Werk, Profit-Center etc.) durch gezielte Maßnahmen (z.B. Kurzarbeit, Tausch von größeren Maschinen gegen kleinere etc.) abbaubaren Fixkosten mit der bei Weiterbetrieb des Bereichs im selben Zeitraum erzielbaren Deckungsbeitragssumme verglichen. Nur dann, wenn die möglichen Fixkostenersparnisse abzüglich der anfallenden Kosten für den Abbau (z.B. Abfertigungen, Konventionalstrafen für nicht eingehaltene Lieferverträge etc.) und die spätere Wiederingangsetzung von Kapazitäten (z.B. Neueinschulung von qualifiziertem Personal, Probelauf etc.) höher sind als die bei Weiterbetrieb erzielbaren Deckungsbeiträge, stellt die temporäre Stilllegung die zumindest aus kostenrechnerischer Sicht optimale Entscheidungsalternative dar (vgl. ausführlich Wala/Haslehner, S 210 ff.). Die nach Abzug von Abbaufolgekosten verbleibenden Fixkostenersparnisse nennt man Nettokostenabbauwert (NKAW). Formal ist eine temporäre Stilllegung im Planungszeitraum (T) somit dann optimal, wenn folgende Relation gegeben ist: NKAWT > DB T Das nachfolgende Beispiel dient der Verdeutlichung des konkreten Rechengangs. Beispiel 4 Eine Fertigungsstelle eines kleinen Industriebetriebs ist im nächsten Jahr aufgrund eines allgemeinen Konjunktureinbruchs voraussichtlich unterbeschäftigt. Die Fertigungsstelle ist auf die Fertigung von Produkt XY spezialisiert und stellt keine anderen Produkte her. Für das kommende Jahr rechnet man für das Produkt XY mit einem maximalen Absatzpreis von 70 pro Stück und einer maximalen Absatzmenge von 3.000 Stück. Die Fixkosten der Fertigungsstelle betragen jährlich 720.000. Es kann unterstellt werden, dass die Fixkosten gleichmäßig verteilt über das Jahr anfallen. Die variablen Stückkosten des Produkts XY betragen 40. In anderen Kostenstellen verursachen Produktion und Absatz des Produkts XY keine Fixkosten. Die Fixkosten der Fertigungsstelle wären im Falle einer temporären Stilllegung zu 10% sofort (Maßnahmenbündel 1), zu 50% nach einem halben Jahr (Maßnahmenmündel 2) und zu weiteren 40% erst nach einem Jahr (Maßnahmenbündel 3) abbaubar. Die Abbaufolgekosten betragen pro Abbaufrist einheitlich jeweils 80.000. 12 Im übernächsten Jahr wird sich die Absatzsituation des Produkts XY voraussichtlich wesentlich verbessern, weshalb eine völlige Aufgabe des Produkts XY nicht in Erwägung gezogen wird. Aufgabenstellung: a) Sollen die Fertigung und der Absatz des Produkts XY im kommenden Jahr vorübergehend stillgelegt werden? b) Wie viele Stück des Produkts XY müssen im nächsten Jahr mindestens produziert und abgesetzt werden, damit sich ein Weiterbetrieb der Fertigungsstelle kostenrechnerisch lohnt? Lösung: a) Bei Weiterbetrieb ist im nächsten Jahr (=T) eine Deckungsbeitragssumme in Höhe von 3.000•(70-40)=90.000 erzielbar. Im Falle einer temporären Stilllegung kann ein Nettokostenabbauwert von 100.000 realisiert werden. Dieser wird wie folgt ermittelt: NKAW=Max(0; 0,1•720.000/12•12-80.000)+Max(0; 0,5•720.000/12•6-80.000)=100.000 Das Ergebnis würde sich folglich im Falle einer Stilllegung um 100.000-90.000=10.000 verbessern! b) Die kritische Produktions- und Absatzmenge (xkrit) kann durch Division des Nettokostenabbauwerts durch den Stückdeckungsbeitrag ermittelt werden: x krit = 100.000 ≈ 3.334 30 6 Fazit Break-Even-Analysen zeigen auf, welche Konsequenzen variierende Eingangsgrößen auf die kritische Absatzmenge haben. Sie geben jedoch keine konkreten Hinweise, welche Schlüsse hieraus zu ziehen und welche konkreten Maßnahmen (z.B. Anhebung der Verkaufspreise i.V.m. einer Verbesserung der Qualität der Erzeugnisse, Senkung der variablen Kosten durch Rationalisierungsmaßnahmen beim Rohstoff- und Energieverbrauch, Fixkostensenkung durch Verzicht auf Eigenfertigung und Übergang auf verstärkten Zukauf etc.) zu ergreifen sind. Krisenbedingte Absatzrisiken werden folglich nicht ausgeräumt, aber aufgezeigt, mithin für den Entscheidungsträger kalkulierbarer. Letztlich gibt dessen individuelle Risikoeinstellung den Ausschlag, ob die Planung unverändert oder mit Korrekturen versehen umgesetzt wird und welche Gegenmaßnahmen gegebenenfalls eingeleitet werden (vgl. Schirmeister, S. 218) 7 Literatur Coenenberg, A. G./Fischer, T. M./Günther, T.: Kostenrechnung und Kostenanalyse, 6. Auflage, Stuttgart 2007. Heimann, J./Janschek, O./Meyer, R./Seiwald, J.: Accounting and Management Control II. Teil Interne Unternehmensrechnung, 4. Auflage, Wien 2009. Schirmeister, R.: Break-Even-Analyse, In: Fischer, T. M. (Hrsg.): Kostencontrolling. Neue Methoden und Inhalte, Stuttgart 2000, S. 207 - 233. Wala, T./Haslehner, F.: Kostenrechnung, Budgetierung und Kostenmanagement, Wien 2009. 13 Working Papers und Studien der Fachhochschule des bfi Wien 2009 erschienene Titel Working Papers Working Paper Series No 54 Mario Lehmann / Christoph Spiegel: Analyse und Vergleich der Projektmanagement-Standards von OGC, pma sowie PMI. Wien April 2009 Working Paper Series No 55 Nathalie Homlong / Elisabeth Springler: Attractiveness of India and China for Foreign Direct Investment. A scoreboard Analysis. Wien Juni 2009 Working Paper Series No 56 Thomas Wala / Barbara Cucka / Franz Haslehner: Hohe Manager/innengehälter unter Rechtfertigungsdruck. Wien Juni 2009 Working Paper Series No 57 Thomas Wala / Franz Haslehner: Unternehmenssteuerung in der Krise mittel Break-Even-Analyse. Wien Dezember 2009 Studien Sigrid Jalowetz / Agnes Panagl: Aus Theorie wird GM-Praxis – Umsetzung von Gender Mainstreaming an der Fachhochschule des bfi Wien. Wien Juni 2009 Roman Anlanger / Wolfgang E. Engel: Technischer Vertrieb. Panelstudie 2009. Status quo des technischen Vertriebs. Wien Juli 2009 Franz Haslehner / Gerhard Ortner / Thomas Wala: Investitionsconrtrolling in österreichischen Industrieunternehmen. Wien September 2009 2008 erschienene Titel Working Papers Working Paper Series No 42 Thomas Wala / Franz Haslehner: Was ist eine Diplomarbeit? Wien Februar 2008 Working Paper Series No 43 Vita Jagric / Timotej Jagric: Slovenian Banking Sector Experiencing the Implementation of Capital Requirements Directive. Wien Februar 2008 Working Paper Series No 44 Grigori Feiguine / Tatjana Nikitina: Die Vereinbarung Basel II – Einflüsse auf den russischen Finanzsektor. Wien Februar 2008 Working Paper Series No 45 Johannes Rosner: Die Staatsfonds und ihre steigende Bedeutung auf den internationalen Finanzmärkten. Wien März 2008 Working Paper Series No 46 Barbara Cucka: Prävention von Fraudhandlungen anhand der Gestaltung der Unternehmenskultur – Möglichkeiten und Grenzen. Wien Juni 2008 Working Paper Series No 47 Silvia Helmreich / Johannes Jäger: The Implementation and the Consequences of Basel II: Some global and comparative aspects. Vienna June 2008 Working Paper Series No 48 Franz Tödtling / Michaela Trippl: Wirtschaftliche Verflechtungen in der CENTROPE Region. Theoretische Ansätze. Wien Juni 2007 Working Paper Series No 49 Andreas Breinbauer / August Gächter: Die Nutzung der beruflichen Qualifikation von Migrantinnen und Migranten aus Centrope. Theoretische Analyse. Wien Juni 2007 Working Paper Series No 50 Birgit Buchinger / Ulrike Gschwandtner: Chancen und Perspektiven für die Wiener Wirtschaft im Kontext der Europaregion Mitte (Centrope). Ein transdisziplinärer Ansatz zur Regionalentwicklung in der Wissensgesellschaft. Eine geeschlechtsspezifische Datenanalyse. Wien Februar 2008 Working Paper Series No 51 Johannes Jäger / Bettina Köhler: Theoretical Approaches to Regional Governance. Theory of Governance. Wien Juni 2007 Working Paper Series No 52 Susanne Wurm: The Economic Versus the Social & Cultural Aspects of the European Union. Reflections on the state of the Union and the roots of the present discontent among EU citizens. Vienna September 2008 Working Paper Series No 53 Christian Cech: Simple Time-Varying Copula Estimation. Vienna September 2008 Studien Michael Jeckle: Bankenregulierung: Säule II von Basel II unter besonderer Berücksichtigung des ICAAP. Wien Juli 2008 Alois Strobl: Pilotstudie zu: 1. Unterschiede im Verständnis des Soft Facts Rating zwischen Banken und Unternehmen und 2. Unterschiede im Verständnis der Auswirkungen des Soft Facts Rating zwischen Banken und Unternehmen in Österreich. Wien Juli 2008 Andreas Breinbauer / Franz Haslehner / Thomas Wala: Internationale Produktionsverlagerungen österreichischer Industrieunternehmen. Ergebnisse einer empirischen Untersuchung. Wien Dezember 2008 2007 erschienene Titel Working Papers Working Paper Series No 35 Thomas Wala / Nina Miklavc: Reduktion des Nachbesetzungsrisikos von Fach- und Führungskräften mittels Nachfolgemanagement. Wien Jänner 2007 Working Paper Series No 36 Thomas Wala: Berufsbegleitendes Fachhochschul-Studium und Internationalisierung – ein Widerspruch? Wien Februar 2007 Working Paper Series No 37 Thomas Wala / Leonhard Knoll / Stefan Szauer: Was spricht eigentlich gegen Studiengebühren? Wien April 2007 Working Paper Series No 38 Thomas Wala / Isabella Grahsl: Moderne Budgetierungskonzepte auf dem Prüfstand. Wien April 2007 Working Paper Series No 39 Thomas Wala / Stephanie Messner: Vor- und Nachteile einer Integration von internem und externem Rechungswesen auf Basis der IFRS. Wien August 2007 Working Paper Series No 40 Thomas Wala / Stephanie Messner: Synergiecontrolling im Rahmen von Mergers & Acquisitions. Wien August 2007 Working Paper Series No 41 Christian Cech: An empirical investigation of the short-term relationship between interest rate risk and credit risk. Wien Oktober 2007 Studien Robert Schwarz: Modellierung des Kreditrisikos von Branchen mit dem Firmenwertansatz. Wien Februar 2007 Andreas Breinbauer / Michael Eidler / Gerhard Kucera / Kurt Matyas / Martin Poiger / Gerald Reiner / Michael Titz: Kriterien einer erfolgreichen Internationalisierung am Beispiel ausgewählter Produktionsbetriebe in Ostösterreich. Wien September 2007 2006 erschienene Titel Working Papers Working Paper Series No 22 Thomas Wala: Steueroptimale Rechtsform. Didactic Series. Wien Mai 2006 Working Paper Series No 23 Thomas Wala: Planung und Budgetierung. Entwicklungsstand und Perspektiven. Didactic Series. Wien Mai 2006 Working Paper Series No 24 Thomas Wala: Verrechnungspreisproblematik in dezentralisierten Unternehmen. Didactic Series. Wien Mai 2006 Working Paper Series No 25 Felix Butschek: The Role of Women in Industrialization. Wien Mai 2006 Working Paper Series No 26 Thomas Wala: Anmerkungen zum Fachhochschul-Ranking der Zeitschrift INDUSTRIEMAGAZIN. Wien Mai 2006 Working Paper Series No 27 Thomas Wala / Nina Miklavc: Betreuung von Diplomarbeiten an Fachhochschulen. Didactic Series. Wien Juni 2006 Working Paper Series No 28 Grigori Feiguine: Auswirkungen der Globalisierung auf die Entwicklungsperspektiven der russischen Volkswirtschaft. Wien Juni 2006 Working Paper Series No 29 Barbara Cucka: Maßnahmen zur Ratingverbesserung. Empfehlungen von Wirtschaftstreuhändern. Eine ländervergleichende Untersuchung der Fachhochschule des bfi Wien GmbH in Kooperation mit der Fachhochschule beider Basel Nordwestschweiz. Wien Juli 2006 Working Paper Series No 30 Evamaria Schlattau: Wissensbilanzierung an Hochschulen. Ein Instrument des Hochschulmanagements. Wien Oktober 2006 Working Paper Series No 31 Susanne Wurm: The Development of Austrian Financial Institutions in Central, Eastern and South-Eastern Europe, Comparative European Economic History Studies. Wien November 2006 Working Paper Series No 32 Christian Cech: Copula-based top-down approaches in financial risk aggregation. Wien Dezember 2006 Working Paper Series No 33 Thomas Wala / Franz Haslehner / Stefan Szauer: Unternehmensbewertung im Rahmen von M&A-Transaktionen anhand von Fallbeispielen. Wien Dezember 2006 Working Paper Series No 34 Thomas Wala: Europäischer Steuerwettbewerb in der Diskussion. Wien Dezember 2006 Studien Andreas Breinbauer / Gabriele Bech: „Gender Mainstreaming“. Chancen und Perspektiven für die Logistik- und Transportbranche in Österreich und insbesondere in Wien. Study. Wien März 2006 Johannes Jäger: Kreditvergabe, Bepreisung und neue Geschäftsfelder der österreichischen Banken vor dem Hintergrund von Basel II. Wien April 2006 Andreas Breinbauer / Michael Paul: Marktstudie Ukraine. Zusammenfassung von Forschungsergebnissen sowie Empfehlungen für einen Markteintritt. Study. Wien Juli 2006 Andreas Breinbauer / Katharina Kotratschek: Markt-, Produkt- und KundInnenanforderungen an Transportlösungen. Abschlussbericht. Ableitung eines Empfehlungskataloges für den Wiener Hafen hinsichtlich der Wahrnehmung des Binnenschiffverkehrs auf der Donau und Definition der Widerstandsfunktion, inklusive Prognosemodellierung bezugnehmend auf die verladende Wirtschaft mit dem Schwerpunkt des Einzugsgebietes des Wiener Hafens. Wien August 2006 Christian Cech / Ines Fortin: Investigating the dependence structure between market and credit portfolios' profits and losses in a top-down approach using institution-internal simulated data. Wien Dezember 2006 2005 erschienene Titel Working Papers Working Paper Series No. 10 Thomas Wala: Aktuelle Entwicklungen im Fachhochschul-Sektor und die sich ergebenden Herausforderungen für berufsbegleitende Studiengänge. Wien Jänner 2005 Working Paper Series No. 11 Martin Schürz: Monetary Policy’s New Trade-Offs? Wien Jänner 2005 Working Paper Series No. 12 Christian Mandl: 10 Jahre Österreich in der EU. Auswirkungen auf die österreichische Wirtschaft. Wien Februar 2005 Working Paper Series No. 13 Walter Wosner: Corporate Governance im Kontext investorenorientierter Unternehmensbewertung. Mit Beleuchtung Prime Market der Wiener Börse. Wien März 2005 Working Paper Series No. 14 Stephanie Messner: Die Ratingmodelle österreichischer Banken. Eine empirische Untersuchung im Studiengang Bank- und Finanzwirtschaft der Fachhochschule des bfi Wien. Wien April 2005 Working Paper Series No. 15 Christian Cech / Michael Jeckle: Aggregation von Kredit und Marktrisiko. Wien Mai 2005 Working Paper Series No. 16 Thomas Benesch / Ivancsich, Franz: Aktives versus passives Portfoliomanagement. Wien Juni 2005 Working Paper Series No. 17 Franz Krump: Ökonomische Abschreibung als Ansatz zur Preisrechtfertigung in regulierten Märkten. Wien August 2005 Working Paper Series No. 18 Homlong, Nathalie / Springer, Elisabeth: Thermentourismus in der Ziel 1-Region Burgenland und in Westungarn als Mittel für nachhaltige Regionalentwicklung? Wien September 2005 Working Paper Series No. 19 Wala, Thomas / Messner, Stephanie: Die Berücksichtigung von Ungewissheit und Risiko in der Investitionsrechnung. Wien November 2005 Working Paper Series No. 20 Bösch, Daniel / Kobe, Carmen: Structuring the uses of Innovation Performance Measurement Systems. Wien November 2005 Working Paper Series No. 21 Lechner, Julia / Wala, Thomas: Wohnraumförderung und Wohnraumversorgung in Wien. Wien Dezember 2005 Studien Johannes Jäger: Basel II: Perspectives of Austrian Banks and medium sized enterprises. Study. Wien März 2005 Stephanie Messner / Dora Hunziker: Ratingmodelle österreichischer und schweizerischer Banken. Eine ländervergleichende empirische Untersuchung in Kooperation der Fachhochschule des bfi Wien mit der Fachhochschule beider Basel. Study. Wien Juni 2005 Michael Jeckle / Patrick Haas / Christian Palmosi: Regional Banking Study. Ertragskraft-Untersuchungen 2005. Study. Wien November 2005 2004 erschienene Titel Working Papers Working Paper Series No. 1 Christian Cech: Die IRB-Formel zur Berechnung der Mindesteigenmittel für Kreditrisiko. Laut Drittem Konsultationspapier und laut „JännerFormel“ des Baseler Ausschusses. Wien März 2004 Working Paper Series No. 2 Johannes Jäger: Finanzsystemstabilität und Basel II - Generelle Perspektiven. Wien März 2004 Working Paper Series No. 3 Robert Schwarz: Kreditrisikomodelle mit Kalibrierung der Input-Parameter. Wien Juni 2004 Working Paper Series No. 4 Markus Marterbauer: Wohin und zurück? Die Steuerreform 2005 und ihre Kritik. Wien Juli 2004 Working Paper Series No. 5 Thomas Wala / Leonhard Knoll / Stephanie Messner / Stefan Szauer: Europäischer Steuerwettbewerb, Basel II und IAS/IFRS. Wien August 2004 Working Paper Series No. 6 Thomas Wala / Leonhard Knoll / Stephanie Messner: Temporäre Stilllegungsentscheidung mittels stufenweiser Grenzkostenrechnung. Wien Oktober 2004 Working Paper Series No. 7 Johannes Jäger / Rainer Tomassovits: Wirtschaftliche Entwicklung, Steuerwettbewerb und politics of scale. Wien Oktober 2004 Working Paper Series No. 8 Thomas Wala / Leonhard Knoll: Finanzanalyse - empirische Befunde als Brennglas oder Zerrspiegel für das Bild eines Berufstandes? Wien Oktober 2004 Working Paper Series No. 9 Josef Mugler / Clemens Fath: Added Values durch Business Angels. Wien November 2004 Studien Andreas Breinbauer / Rudolf Andexlinger (Hg.): Logistik und Transportwirtschaft in Rumänien. Marktstudie durchgeführt von StudentInnen des ersten Jahrgangs des FH-Studiengangs „Logistik und Transportmanagement“ in Kooperation mit Schenker & Co AG. Wien Frühjahr 2004 Christian Cech / Michael Jeckle: Integrierte Risikomessung für den österreichischen Bankensektor aus Analystenperspektive. Studie in Kooperation mit Walter Schwaiger (TU Wien). Wien November 2004 Robert Schwarz / Michael Jeckle: Gemeinsame Ausfallswahrscheinlichkeiten von österreichischen Klein- und Mittelunternehmen. Studie in Kooperation mit dem „Österreichischen Kreditschutzverband von 1870“. Wien November 2004. Fachhochschule des bfi Wien Gesellschaft m.b.H. A-1020 Wien, Wohlmutstraße 22 Tel.: +43/1/720 12 86 Fax.: +43/1/720 12 86-19 E-Mail: [email protected] www.fh-vie.ac.at IMPRESSUM: Fachhochschule des bfi Wien Gesellschaft m.b.H. Alle: A-1020 Wien, Wohlmutstraße 22, Tel.: +43/1/720 12 86