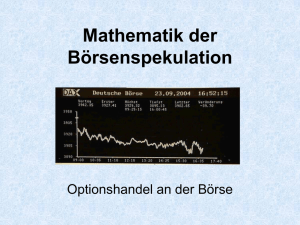

Derivate

Werbung

Derivate Exkurs 5 Derivate Logistik Exkurs Anlage in Derivaten Derivate (lat. derivare = ableiten) sind entwickelt worden, um Risiken an den Waren- und Finanzmärkten kalkulierbar und übertragbar zu machen. Es sind Instrumente, die sich auf einen bestimmten Basiswert beziehen, z.B. Finanzprodukte wie Aktien, Börsenindizes, Obligationen, Währungen und Zinsen. Basiswert kann aber auch eine Ware sein. Man unterscheidet gewöhnliche Termingeschäfte, Futures und Optionen. • Bei einem Termingeschäft einigen sich Käufer und Verkäufer verbindlich über die Konditionen eines Vertrages, der erst später, z.B. in drei Monaten, erfüllt werden muss. Die Vertragsabwicklung, also Zahlung und Lieferung, erfolgen am Fälligkeitstermin, dem Verfalltag. Termingeschäfte wurden ursprünglich für die Landwirtschaft entwickelt, um Ernterisiken zu übertragen. Ein Weizenproduzent, der das Risiko eines Preisrückgangs nicht tragen will, kann sich absichern, indem er die erwartete Erntemenge auf Termin zu einem im Voraus festgelegten Preis verkauft. Der Käufer würde in diesem Fall das Risiko eines Preiszerfalls auf sich nehmen und hierfür eine Prämie verlangen. Beide Vertragsparteien profitieren, denn sie haben eine gesicherte Kalkulationsbasis. • Futures sind standardisierte Termingeschäfte, bei denen Basiswert, Menge und Fälligkeitstermin vereinheitlicht sind. Somit sind Futures börsengängig. Sie werden in Europa z. B. an der Börse Eurex gehandelt. Futures verpflichten den Käufer (Long-Position), zu einem festgelegten Termin Waren (Commodity Futures) oder Finanz-produkte (Financial Futures) zu beziehen. Hat man einen Future verkauft (Short-Position), so ist man zur Lieferung des entsprechenden Basiswertes verpflichtet. Bei den meisten Financial Futures findet am Verfalltermin keine physische Lieferung, sondern ein Barausgleich (cash settlement) statt. Beispiel: SMI-Future – An der Eurex ist ein Future auf den Swiss Market Index wie folgt definiert: Zugrunde liegender Basiswert: Swiss Market Index Kontraktgrösse: 10 Franken je SMI-Index-Punkt Minimale Preisbewegung: 1 Punkt, entsprechend einem Wert von 10 Franken Verfallmonate: März, Juni, September, Dezember • Bei einer Option hat der Käufer das Recht, innerhalb eines bestimmten Zeitraums (american option) oder an einem späteren Termin, dem Verfalltermin (european option), den Basiswert zu kaufen (Call-Option) oder zu verkaufen (Put-Option). Für dieses Wahlrecht zahlt der Käufer den Optionspreis (siehe Beispiel Seite 2). Call-Option Put-Option Käufer … hat das Recht, den Basiswert zum bereits jetzt vereinbarten Preis später zu kaufen. Er zahlt dafür eine Prämie, den Optionspreis, an den Verkäufer. … hat das Recht, den Basiswert zum jetzt vereinbarten Preis später zu verkaufen. Er zahlt dafür eine Prämie an den Verkäufer. Verkäufer … hat die Pflicht, den Basiswert zum vereinbarten Preis (später) zu verkaufen, falls der Käufer die Option ausübt. Er erhält (bereits heute) die Prämie, den Optionspreis, vom Käufer. … hat die Pflicht, den Basiswert zum vereinbarten Preis zu kaufen, falls der Käufer die Option ausübt. Er erhält die Prämie (bereits heute) vom Käufer. In beiden Fällen hat der Käufer der Option die Wahl (Option = Wahl), ob er sein Recht später ausüben will oder nicht, während der andere „stillhalten“ muss. Dieser heisst deshalb Stillhalter und ist meistens eine Bank. Der Käufer einer Option erwirbt also das Recht, … – … eine festgelegte Menge Kontraktgrösse (contract size) – … eines bestimmten Gutes Basiswert (underlying) – … bis zu einem im Voraus bestimmten Termin Verfalltermin (expiry) – … zu einem vereinbarten Preis Ausübungspreis (strike) – … zu kaufen Kaufoption (call) – … oder zu verkaufen. Verkaufsoption (put) www.klv.ch 1 Derivate 5 Logistik Exkurs Derivate K 1 Welches ist der allgemeine Ausdruck für ein Geschäft, bei dem Abschluss, Lieferung und Zahlung zeitlich auseinander liegen? K 2 Welches Risiko will der Landwirt in unserem Beispiel für das Termingeschäft nicht tragen? Welche Chance vergibt er, wenn er den Weizen auf Termin verkauft? K3 Was unterscheidet Futures von gewöhnlichen Termingeschäften? K4 Wie heisst ein Optionsgeschäft, bei dem der Optionenkäufer das Recht erwirbt a) Wertpapiere zu kaufen? b) Wertpapiere zu verkaufen? K5 a)Wie heisst ein Optionsgeschäft, bei dem der Käufer der Option die Wahl hat, ob er den Basiswert liefern will oder nicht? b) Wie nennt man den Betrag, den der Optionskäufer dafür dem Stillhalter zahlt? 1 Call-Option Der Einsatz von Call-Optionen Käufer Stillhalter Motiv … erwartet eine Kurssteigerung … erwartet eher stagnierende oder sinkende Kurse Handlung … kauft Call-Optionen … verkauft Call-Optionen Entscheidung des Käufers bei … … steigenden Kursen … übt das Kaufrecht aus … muss den Basiswert unter dem aktuellen Marktpreis verkaufen … fallenden Kursen … lässt das Kaufrecht verfallen … muss den Basiswert nicht verkaufen Beispiel:Der Anleger Reto Risiko ist sehr unsicher über die Börsenentwicklung, hofft jedoch auf eine Hausse von Biotechnologieaktien. Er kauft eine Call-Option Biotech Juli und erwirbt damit das Recht, während der Laufzeit (american option) eine Aktie zum Ausübungspreis (strike) zu beziehen. Die Option kostet CHF 20.– bei einem Ausübungspreis von CHF 500.–. Herr Risiko möchte … • … von steigenden Kursen profitieren und gleichzeitig • … bei sinkenden Kursen das Verlustrisiko auf den Einsatz des Optionspreises beschränken. Herr Risiko stellt eine Entscheidungstabelle auf (hier ohne Berücksichtigung von Kommission und Spesen der Bank). Sie zeigt, dass der Kauf der Option für den Call-Käufer nicht rentabel ist, wenn der Kassakurs (aktueller Börsenkurs) unter CHF 520.– bleibt. Der maximale Verlust beschränkt sich auf CHF 20.–. 2 www.klv.ch Derivate Exkurs 5 Derivate Logistik Entscheidungstabelle des Call-Käufers (in Franken): Variante 1 Variante 2 Variante 3 Variante 4 Variante 5 Variante 6 Kosten je Aktie bei Ausübung der Option 520 520 520 520 520 520 Kassakurs (Annahme) 480 500 510 520 540 560 Erfolg bei Ausübung der Option –40 –20 –10 0 20 40 Erfolg bei Verfall der Option –20 –20 –20 –20 –20 –20 verfallen lassen gleichwertige Alternativen ausüben ausüben ausüben ausüben Entscheidung Beispiel:Herr Risiko erreicht die Gewinnzone, sobald der Kassakurs der Aktie die Summe aus Ausübungspreis und Optionspreis (500 + 20 = 520) übersteigt. Sein Gewinnpotential ist theoretisch unbegrenzt. Allerdings verliert er seinen Einsatz, wenn er die Option verfallen lässt. Statt die Option auszuüben, kann er sie auch an der Börse verkaufen, da sie als eigenständiges Recht bis zum Verfalltermin gehandelt wird. Erfolg des Call-Käufers 40 30 20 Gewinn 10 0 –10 –20 480500520540560 Kassakurs Verlust Der Stillhalter der Call-Option spekuliert „à la baisse“, d.h. auf ein Fallen der Kurse. Wie verhält er sich, wenn Reto Risiko sein Optionsrecht ausübt? Es sind zwei Fälle zu unterscheiden: 1.Der Schreiber der Option kann aus seinem Portefeuille die Biotech-Aktie liefern. Falls er sich frühzeitig zu einem tiefen Kurs eindeckte, überträgt er die Aktien ohne eigenen Verlust oder gar mit Gewinn auf R.Risiko. 2.Der Schreiber der Option besitzt keine Aktie der Biotech. Man spricht von einem Leerverkauf. Er muss jetzt eine Biotech-Aktie erwerben, also einen Deckungskauf veranlassen und einen entsprechenden Verlust in Kauf nehmen, denn R. Risiko erhält die Biotech-Aktien zum vereinbarten Ausübungspreis. K6 Was bedeutet, dass Reto Risiko eine american option kauft? K 7 Wären in der Realität bei Variante 2 (siehe Tabelle oben) wirklich beide Entscheidungsvarianten gleichwertig? K8 Wie hoch wäre der Erfolg von Reto Risiko bei einem Kassakurs von … a)… CHF 400.– b) … CHF 600.–? K9 Wie hoch wäre der Erfolg des Stillhalters bei einem Kassakurs von CHF 400.– bzw. CHF 600.–? www.klv.ch 3 Derivate Exkurs 5 Logistik Derivate 2 Put-Option Der Einsatz von Put-Optionen Käufer Stillhalter Motiv … erwartet sinkende Kurse … erwartet eher stagnierende oder allenfalls steigende Kurse Handlung … kauft Put-Optionen … verkauft Put-Optionen … lässt das Verkaufsrecht verfallen … muss den Basiswert nicht kaufen … übt das Verkaufsrecht aus … muss den Basiswert über dem aktuellen Marktpreis kaufen Entscheidung des Käufers bei … … steigenden Kursen … fallenden Kursen Beispiel:Die Investorin Vera Reich rechnet aufgrund der unsicheren wirtschaftlichen und politischen Lage mit einer Baisse im Maschinenbau. Sie kauft im Juni eine Put-Option Maschinen AG September. Bei einem Ausübungspreis von CHF 280.– kostet eine Option CHF 10.–. Frau Reich möchte… • … von sinkenden Kursen profitieren und gleichzeitig • … bei steigenden Kursen das Verlustrisiko auf den Einsatz des Optionspreises beschränken. Frau Reich stellt eine Entscheidungstabelle auf. Falls sie die Option ausübt, so besteht ihr Gewinn aus der Differenz von Ausübungspreis abzüglich Optionspreis (Nettoerlös). Die Tabelle zeigt, dass der Kauf der Option für die Put-Käuferin nicht rentabel ist, wenn der Aktienkurs mehr als CHF 270.– beträgt. Der maximale Verlust beschränkt sich auf CHF 10.–. Entscheidungstabelle der Put-Käuferin (in Franken): Variante 1 Variante 2 Variante 3 Variante 4 Variante 5 Variante 6 Nettoerlös bei Ausübung der Put-Option 270 270 270 270 270 270 Kassakurs (Annahme) 250 260 270 280 290 300 Erfolg bei Ausübung der Option 20 10 0 –10 –20 –30 Erfolg bei Verfall der Option –10 –10 –10 –10 –10 –10 ausüben ausüben ausüben gleich­wertige Alternativen verfallen lassen verfallen lassen Entscheidung Beispiel:Die Käuferin der Put-Option kommt in die Gewinnzone, wenn der Kassakurs der Aktie unter die Differenz aus Ausübungspreis abzüglich Optionspreis (280 – 10 = 270) fällt. Sie wird die Option ausüben oder ihr Recht an der Börse verkaufen. Erfolg der Put-Käuferin 30 20 10 0 –10 4 Gewinn 230250270290310 Kassakurs www.klv.ch Derivate Exkurs 5 Derivate Logistik Weiter im Beispiel: Frau Reich hat die Option im Juni erworben, um eigene Aktien der Maschinenbau AG abzu­sichern oder um mit einem geringen Kapitaleinsatz eine erhebliche Gewinnchance zu erhalten (Spekulation): Bisher sind wir davon ausgegangen, dass Frau Reich Aktien besitzt, die sie gegen einen Kurssturz absichern will. In der Praxis kann sie jedoch Put-Optionen erwerben, ohne den Basiswert im Portefeuille zu haben. In diesem Fall, der sehr häufig ist, wird bei Ausübung der Optionen lediglich die Differenz zwischen Strike und Kassakurs fällig und ihrem Konto gutgeschrieben. Frau Reich besitzt Aktien der Maschinenbau AG. Frau Reich besitzt keine Aktien der Maschinenbau AG. Der Kurs der MaschinenbauAktien steigt. Sie verliert ihre Optionsprämie. Sie verliert ihre Optionsprämie, profitiert aber vom steigenden Kurs ihrer Aktien. Der Kurs der MaschinenbauAktien fällt. Die Investorin profitiert durch Aus­üben der Option. Dem steht der Verlust auf ihren Aktien gegenüber. Sie hat ihr Portfolio gegen Kursverluste abgesichert, ohne die Gewinnchance bei steigendem Kurs der Aktie zu verlieren. Die Spekulantin übt ihre Option aus und streicht je nach Kursent­wick­ lung des Basiswertes einen hohen Gewinn ein: die Differenz aus dem Ausübungspreis und dem aktuellen Börsenwert wird ihr gutgeschrieben. K 10 Wie viel Franken beträgt der Erfolg von Frau Reich, wenn der Kassakurs auf CHF 220.– sinkt? K 11 Welches Risiko „versichert“ ein Besitzer von Aktien, der eine Put-Option kauft? K 12 Welche Prognose über die Entwicklung einer Aktie gibt der Stillhalter einer Put-Option ab? www.klv.ch 5 Derivate 5 Logistik Exkurs Derivate Antworten zu den Kontrollfragen 1Termingeschäft 2Der Landwirt scheut das Risiko des Preiszerfalls und überträgt es auf den Käufer. Durch Abschluss des Termingeschäftes wird ihm frühzeitig ein fester Abnahmepreis garantiert, der eine sichere Kalkulation für seinen landwirtschaftlichen Betrieb ermöglicht. Von einem allfälligen Preisanstieg profitiert der Weizenproduzent allerdings nicht, weil er sich bereits vor dem Einfahren der Ernte mit dem Käufer über den Preis des später zu liefernden Weizens geeinigt hat. 3Futures sind standardisierte Termingeschäfte. So kann man an der Terminbörse Hannover (www.wtbhannover.de) für maximal 19 Monate im Voraus Weizen in Einheiten von 50 Tonnen kaufen oder verkaufen. In Chicago werden z. B. Futures für jeweils 33.2 Unzen Gold gehandelt (www.cbot.com). 4 a)Call b)Put 5 a)Put(-Option) b)Optionspreis 6 Er darf irgendwann während der Optionsfrist das mit der Option verknüpfte Recht ausüben. 7Nein, denn bei unseren Überlegungen sind die Spesen und die Kommission der Bank nicht berück­sichtigt. Es wäre also besser, die Option verfallen zu lassen, um zusätzliche Kosten zu vermeiden. 6 8 a) Verlust von CHF 20.– (zuzüglich Spesen beim Kauf der Option). b) Sein Gewinn beträgt CHF 80.– (abzüglich Spesen). 9 Gewinn CHF 20.– (die Optionsprämie) bzw. Verlust CHF 80.– 10 Ihr Gewinn beträgt CHF 50.– (abzüglich Spesen) 11 Er schützt sich gegen das Risiko von sinkenden Kursen. 12 Er rechnet mit steigenden oder stagnierenden Kursen. www.klv.ch