IKB-Kapitalmarkt-News – Russland: Sparkurs und Rubelabwertung

Werbung

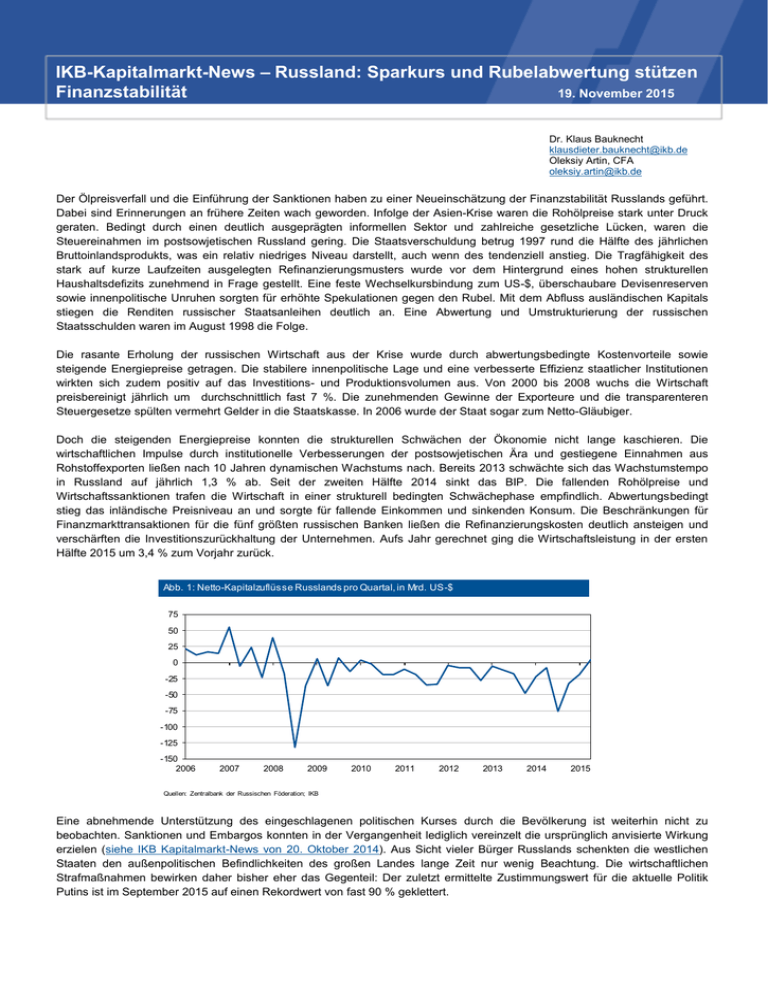

IKB-Kapitalmarkt-News – Russland: Sparkurs und Rubelabwertung stützen Finanzstabilität 19. November 2015 Dr. Klaus Bauknecht [email protected] Oleksiy Artin, CFA [email protected] Der Ölpreisverfall und die Einführung der Sanktionen haben zu einer Neueinschätzung der Finanzstabilität Russlands geführt. Dabei sind Erinnerungen an frühere Zeiten wach geworden. Infolge der Asien-Krise waren die Rohölpreise stark unter Druck geraten. Bedingt durch einen deutlich ausgeprägten informellen Sektor und zahlreiche gesetzliche Lücken, waren die Steuereinahmen im postsowjetischen Russland gering. Die Staatsverschuldung betrug 1997 rund die Hälfte des jährlichen Bruttoinlandsprodukts, was ein relativ niedriges Niveau darstellt, auch wenn des tendenziell anstieg. Die Tragfähigkeit des stark auf kurze Laufzeiten ausgelegten Refinanzierungsmusters wurde vor dem Hintergrund eines hohen strukturellen Haushaltsdefizits zunehmend in Frage gestellt. Eine feste Wechselkursbindung zum US-$, überschaubare Devisenreserven sowie innenpolitische Unruhen sorgten für erhöhte Spekulationen gegen den Rubel. Mit dem Abfluss ausländischen Kapitals stiegen die Renditen russischer Staatsanleihen deutlich an. Eine Abwertung und Umstrukturierung der russischen Staatsschulden waren im August 1998 die Folge. Die rasante Erholung der russischen Wirtschaft aus der Krise wurde durch abwertungsbedingte Kostenvorteile sowie steigende Energiepreise getragen. Die stabilere innenpolitische Lage und eine verbesserte Effizienz staatlicher Institutionen wirkten sich zudem positiv auf das Investitions- und Produktionsvolumen aus. Von 2000 bis 2008 wuchs die Wirtschaft preisbereinigt jährlich um durchschnittlich fast 7 %. Die zunehmenden Gewinne der Exporteure und die transparenteren Steuergesetze spülten vermehrt Gelder in die Staatskasse. In 2006 wurde der Staat sogar zum Netto-Gläubiger. Doch die steigenden Energiepreise konnten die strukturellen Schwächen der Ökonomie nicht lange kaschieren. Die wirtschaftlichen Impulse durch institutionelle Verbesserungen der postsowjetischen Ära und gestiegene Einnahmen aus Rohstoffexporten ließen nach 10 Jahren dynamischen Wachstums nach. Bereits 2013 schwächte sich das Wachstumstempo in Russland auf jährlich 1,3 % ab. Seit der zweiten Hälfte 2014 sinkt das BIP. Die fallenden Rohölpreise und Wirtschaftssanktionen trafen die Wirtschaft in einer strukturell bedingten Schwächephase empfindlich. Abwertungsbedingt stieg das inländische Preisniveau an und sorgte für fallende Einkommen und sinkenden Konsum. Die Beschränkungen für Finanzmarkttransaktionen für die fünf größten russischen Banken ließen die Refinanzierungskosten deutlich ansteigen und verschärften die Investitionszurückhaltung der Unternehmen. Aufs Jahr gerechnet ging die Wirtschaftsleistung in der ersten Hälfte 2015 um 3,4 % zum Vorjahr zurück. Abb. 1: Netto-Kapitalzuflüsse Russlands pro Quartal, in Mrd. US-$ 75 50 25 0 -25 -50 -75 -100 -125 -150 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 Quellen: Zentralbank der Russischen Föderation; IKB Eine abnehmende Unterstützung des eingeschlagenen politischen Kurses durch die Bevölkerung ist weiterhin nicht zu beobachten. Sanktionen und Embargos konnten in der Vergangenheit lediglich vereinzelt die ursprünglich anvisierte Wirkung erzielen (siehe IKB Kapitalmarkt-News von 20. Oktober 2014). Aus Sicht vieler Bürger Russlands schenkten die westlichen Staaten den außenpolitischen Befindlichkeiten des großen Landes lange Zeit nur wenig Beachtung. Die wirtschaftlichen Strafmaßnahmen bewirken daher bisher eher das Gegenteil: Der zuletzt ermittelte Zustimmungswert für die aktuelle Politik Putins ist im September 2015 auf einen Rekordwert von fast 90 % geklettert. Kapitalmarkt News Die massive Kapitalflucht in Phasen erhöhter Risikowahrnehmung ist für Russland wie für viele andere Schwellenländer symptomatisch. Die Befürchtungen vor einer Einführung von Kapitalverkehrskontrollen hatten den Abfluss liquider Mittel aus Russland Ende 2014 zusätzlich verstärkt. Doch neben den krisenbedingten gab es in der letzten Dekade auch strukturelle Gründe für den Kapitalabfluss. Dazu zählen Diversifizierungs- und Internationalisierungsbestreben russischer Konzerne, aber auch bestehende rechtliche Unsicherheiten. Denn bis zur Zwangsbeteiligung an der Zypern-Rettung besaß Westeuropa einen unangefochtenen Status eines sicheren Hafens für das russische Unternehmertum. Mit dem Inkrafttreten des föderalen Gesetzes über „die Gewinnbesteuerung von kontrollierten ausländischen Unternehmen“ und weiterer Maßnahmen zur Bekämpfung der Steuerhinterziehung im Januar 2015 nahmen die Bemühungen der russischen Regierung zur Rückführung von Kapital konkrete Züge an. Zudem waren höhere Renditen auf dem heimischen Kapitalmarkt ein Grund für den erstmaligen Netto-Zufluss von Kapital seit fünf Jahren im dritten Quartal 2015. Russland ist einer der größten Energieproduzenten der Welt. Der Energiesektor ist von zentraler Bedeutung für den russischen Fiskus. Etwa die Hälfte der Staatseinnahmen werden durch die Einnahmen aus Ölförderung und -exporten erzielt. Allein die Extraktionssteuer sichert circa 23 % aller fiskalischen Einkünfte. Um den Anstieg der Staatsausgaben zu begrenzen, gilt seit 2013 eine strenge Regel für das russisches Staatsbudget: Die geplanten Budgetausgaben dürfen die erwarteten Einnahmen nur um maximal 1 % des Bruttoinlandsproduktes übersteigen. Trotz eines niedrigen Wachstums in den letzten zwei Jahren blieb daher die Verschuldung des Zentralstaates konstant niedrig. Sie beträgt aktuell 15 % der jährlichen Wirtschaftsleistung, was im internationalen Vergleich niedrig ist. Neben erheblichen Zentralbankreserven verfügt das Land zudem über zwei Staatsfonds. Allein die Währungsreserven decken die bis Ende 2018 anfallenden Zins- und Tilgungszahlungen mehrfach. xxx Abb. 2: Bis Ende 2018 anfallende Verbindlichkeiten Russlands: Deckungsgrad durch Währungsreserven 7 6 5 4 3 2 1 0 RUS KAZ CHN CZE Quellen: Nationale Zentralbanken; Bloomberg; IKB CHL POL IND TUR BRA SAR HUN MEX UKR* ARG* *Zahlungsausfall / Restrukturierung z.T. nicht abgeschlossen Zwar hilft die Abwertung des Rubels, den Effekt des niedrigen Ölpreises abzumildern, die vorgeschriebene Anpassung der Sozialleistungen und Löhne im öffentlichen Sektor an die Entwicklung des Preisniveaus belasten die Ausgabenseite jedoch zeitverzögert. So wurden 2015 die Renten um 11,4 % angehoben, was der Inflationsrate des Vorjahres entsprach. Die im Dezember 2014 beschlossene Erhöhung der Kapitalausstattung des Bankensystems um eine Billion Rubel zog zudem den Haushaltsaldo unmittelbar in den negativen Bereich. Im laufenden Jahr weitete sich das Budgetdefizit aus und betrug Ende des zweiten Quartals 2,9 % des Bruttoinlandprodukts. Die volle Indexierung der Löhne im nächsten Jahr hätte ein geschätztes Budgetdefizit von fast 5 % des BIP zur Folge. Bei den aktuellen Preisen für fossile Brennstoffe ist die zuvor beschriebene fiskalische Regel selbst bei einem strikten Austeritätskurs nicht mehr ausführbar. Dem russischen Parlament wurde aus diesem Grund bereits ein Budgetentwurf des russischen Finanzministeriums (MinFin) für 2016 vorgelegt, der einen konservativen Kompromiss vorsieht. Das Dokument schlägt für das nächste Jahr eine Rentenindexierung von lediglich 4 % vor, während die Beschäftigten des öffentlichen Sektors ohne Anpassung der Löhne auskommen müssen. Auch der Transfer der Beiträge in den Pensionsfonds, der die Grundlage für die zweite Säule der Altersvorsorge bildet, fand das dritte Jahr in Folge nicht statt. Ein Verzicht auf einen weiteren Ausbau des Kapitaldeckungsverfahrens würde aber die künftigen Sozialkosten in Russland erhöhen und stellt den strukturellen Schwachpunkt der aktuellen Finanzpolitik dar. Auf der Einnahmenseite sorgt eine Aufschiebung der im Rahmen der Steuerreform geplanten Senkung der Ölexportsteuer für einen geringeren Rückgang der Einkünfte. Bei einem angenommenen durchschnittlichen Ölpreis von 50 US-Dollar pro Barrel und einem Wechselkurs von 63,3 Rubel je US-Dollar rechnet das Finanzministerium für 2016 mit einem Haushaltsdefizit von 2,4 Billionen Rubel bzw. 3 % des BIP. Kapitalmarkt News Die Abhängigkeit der Staatseinnahmen vom Ausfuhrvolumen der Energieträger (insbesondere Öl und Gas), von deren Preisentwicklung sowie vom Außenwert des Rubels kann empirisch bestätigt werden. Mit den beschriebenen Annahmen hinsichtlich Wechselkurs und Rohölpreis sowie mit dem prognostizierten Exportvolumen der Brennstoffe kann somit der Schwellenwert ermittelt werden, bei dem die Staatseinnahmen den Budgetausgaben entsprechen. Gemäß IKB-Schätzungen sinkt der fiskalische Break-Even-Preis infolge der Rubelabwertung und der geringeren Indexierung staatlicher Leistungen von über 100 US-Dollar per Barrel auf 70 US-Dollar. Das Risiko eines eskalierenden Defizits hat sich somit dank eingeleiteter Gegenmaßnahmen und trotz eines anhaltend niedrigen Ölpreis relativiert, auch wenn das Defizit weiterhin höher ausfallen sollte als in den letzten Jahren. Abb. 3: Rohöllpreis und Schwellenpreis für defizitfreien Staatshaushalt, in US-$/Barrel 120 100 80 60 40 20 2006 2007 2008 2009 2010 2011 2012 Rohölpreis: Historisch und Prognose des MinFin für 2016 2013 2014 2015 2016 Fiskalischer Break-Even-Preis Quellen: Bloomberg; IKB Da die Obergrenze für die staatliche Neuverschuldung in 2016 von gewöhnlich 7 Mrd. auf 3 Mrd. US-Dollar gesenkt wurde, wird das Budgetdefizit in 2016 hauptsächlich aus dem Reservefonds finanziert. Der Verdrängungseffekt als Folge von steigenden Zinsen auf dem Kapitalmarkt soll dadurch verringert werden. Allerdings könnte der Fonds als Folge dieser Entnahme um ca. zwei Billionen Rubel auf rund die Hälfte seines Volumens schrumpfen. Ausblick: Die russische Wirtschaft wird im aktuellen Jahr infolge hoher Inflation und hoher Zinsen, eines niedrigen Ölpreises und der westlichen Sanktionen um 3,6 % schrumpfen. In einem herausfordernden Umfeld konnte der Bergbau jedoch in der ersten Jahreshälfte ein positives Produktionsergebnis melden. Einige Sektoren des Maschinenbaus wurden auch zu Nutznießern des verhängten Lieferverbots: Die Produktion von Werkzeugmaschinen konnte zeitweise deutliche Zuwächse verbuchen, nachdem die Einfuhr von Werkzeugmaschinen aus dem Westen, die zu Rüstungszwecken verwendet werden können, zum Erliegen kam. Aufgrund der Einfuhrbeschränkungen für Lebensmittel aus der EU verspürte die Nahrungsmittelwirtschaft weniger Konkurrenzdruck aus dem Ausland und meldete in der ersten Hälfte 2015 ebenfalls Produktionszuwächse. Laut ersten Schätzungen stieg das Bruttoinlandsprodukt im dritten Quartal um geschätzte 0,1 % im Vergleich zur Vorperiode an. Die Industrieproduktion scheint bereits im August ihren Tiefststand durchschritten zu haben, auch wenn der Ölpreis die Produktion weiter belasten könnte. Der Einkaufsmanagerindex für das Verarbeitende Gewerbe kletterte zudem im Oktober zum ersten Mal seit elf Monaten über die Wachstumsschwelle von 50 Punkten an und deutet auf einen weiter zunehmenden Güterausstoß hin. Trotz der Sanktionen scheinen sich auch die deutschen Exporte nach Russland zu stabilisieren, allerdings auf einem niedrigen Niveau. All diese Entwicklungen deuten darauf hin, dass sich die russische Konjunktur gefangen hat und in 2016 mit einer Stabilisierung der russischen Wirtschaft zu rechnen ist. Eine fallende Inflationsrate sollte zudem den privaten Konsum stützen. Die IKB geht für 2016 von einem BIP-Wachstum in Russland von rund 0,5 % aus. Fazit: Die anhaltend niedrigen Preise für fossile Brennstoffe belasten nach wie vor den russischen Staatshaushalt. Allerdings weist Russland weiterhin eine niedrige Schuldenquote auf und verfügt über erhebliche Devisenreserven. Kurz- bis mittelfristig ist eine Zahlungsunfähigkeit daher weiterhin unwahrscheinlich. Aufgrund der hohen Ölpreisabhängigkeit der Binnenkonjunktur kann jedoch ein weiterer Rückgang des Rohölpreises die russische Wirtschaft noch auf Sicht belasten. Eine unerwartet starke Verlangsamung des Wachstumstempos in China sowie eine mögliche Eskalation geopolitischer Spannungen stellen weitere Risiken dar. Doch der aktuelle Konjunkturverlauf gibt auch Grund zur Hoffnung; denn jüngste Daten deuten auf eine Stabilisierung der russischen Wirtschaft hin. Außerdem tragen die zugelassene Rubelabwertung und der Sparkurs des russischen Staates zur Schuldentragfähigkeit bei. So erwartet die IKB nach einem deutlichen BIP Rückgang von fast 4 % in 2015 eine Stabilisierung in 2016, die sich in einem geringen Wachstum zeigen könnte. Kapitalmarkt News Disclaimer: Diese Unterlage und die darin enthaltenen Informationen begründen weder einen Vertrag noch irgendeine Verpflichtung und sind von der IKB Deutsche Industriebank AG ausschließlich für (potenzielle) Kunden mit Sitz und Aufenthaltsort in Deutschland bestimmt, die auf Grund ihres Berufes/ Aufgabenstellung mit Finanzinstrumenten vertraut sind und über gewisse Erfahrungen, Kenntnisse und Sachverstand verfügen, um unter Berücksichtigung der Informationen der IKB Deutsche Industriebank AG ihre Anlage- und Wertpapier(neben)dienstleistungsentscheidungen zu treffen und die damit verbundenen Risiken unter Berücksichtigung der Hinweise der IKB Deutsche Industriebank AG angemessen beurteilen zu können. Außerhalb Deutschlands ist eine Verbreitung untersagt und kann gesetzlich eingeschränkt oder verboten sein. Die Inhalte dieser Unterlage stellen weder (i) eine Anlageberatung (ii) noch eine individuelle Anlageempfehlung, (iii) noch eine Einladung zur Zeichnung (iv) noch eine Willenserklärung oder Aufforderung an den Kunden ein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten abzugeben oder einen Vertrag über eine Wertpapier(neben)dienstleistung zu schließen, dar. Die Unterlage wurde nicht mit der Absicht erarbeitet, einen rechtlichen, steuerlichen oder bilanziellen Rat zu geben. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung der Unterlage dar. Die Angaben beziehen sich ausschließlich auf den Zeitpunkt der Erstellung der Unterlage. Eine Änderung der Meinung des Verfassers ist daher jederzeit möglich, ohne dass dies notwendigerweise publiziert wird. Die in der Unterlage zum Ausdruck gebrachten Meinungen spiegeln nicht zwangsläufig die Meinung der IKB wider. Prognosen zur zukünftigen Entwicklung geben Annahmen wieder, die sich in Zukunft als nicht richtig erweisen können; für Schäden, die durch die Verwendung der Unterlage oder von Teilen davon entstehen, wird nicht gehaftet. Bei der Unterlage handelt es sich auch nicht um eine Finanzanalyse im Sinne des WpHG. Sie unterliegt daher nicht den aufsichtsrechtlichen Anforderungen an eine Finanzanalyse. Die inhaltlichen und organisatorischen Vorgaben an eine Finanzanalyse sind nicht anwendbar. Ein Verbot des Handelns vor Veröffentlichung besteht nicht. Die vorliegende Unterlage ist urheberrechtlich geschützt. Das Bearbeiten oder Umarbeiten der Unterlage ist untersagt. Eine Verwendung der Unterlage für gewerbliche Zwecke, auch auszugsweise, ist nur mit vorheriger schriftlicher Zustimmung der IKB Deutsche Industriebank AG zulässig. Ansprechpartner in der IKB Deutsche Industriebank AG 40474 Düsseldorf Wilhelm-Bötzkes-Straße 1 Telefon +49 211 8221-0 Volkswirtschaft und Research Telefon +49 211 8221-4118 19. November 2015 Herausgeber: IKB Deutsche Industriebank AG Rechtsform: Aktiengesellschaft Sitz: Düsseldorf Handelsregister: Amtsgericht Düsseldorf, HR B 1130 Vorsitzender des Aufsichtsrats: Bruno Scherrer Vorsitzender des Vorstands: Dr. Michael H. Wiedmann Vorstand: Dr. Dieter Glüder, Claus Momburg