Klassische Quantitätstheorie Die klassische Quantitätsgleichung MV

Werbung

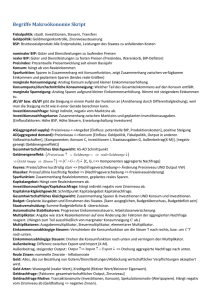

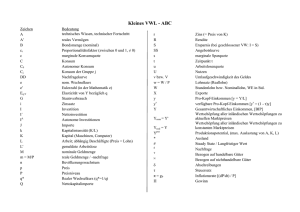

Prof. Dr. Rainer Klump (Dipl.-Vw. Florian Arun Täube) Lösungshinweise Blatt 5 J.W. Goethe-Universität, Lehrstuhl für VWL, insb. Wirtschaftliche Entwicklung und Integration, Schumannstr. 60, 60325 Frankfurt/M., Tel. 069 – 798-22288 a) Erläutern Sie die folgenden Schlüsselbegriffe: Klassische Quantitätstheorie Die klassische Quantitätsgleichung M V = P T stellt eine tautologische Beziehung dar, in der lediglich eine Beziehung zwischen dem Geld und den Gütertransaktionen innerhalb einer Volkswirtschaft her. Je mehr Geld für Transaktionen benötigt wird, desto mehr Geld wird gehalten. Die Beziehung zwischen Transaktionen und Geld wird in der Gleichung festgehalten: Aussage ist, dass, das Produkt aus Geldmenge und Umlaufgeschwindigkeit (MV) dem Produkt der durchgeführten Transaktionen mit den zugrunde liegenden Preisen entsprechen muss. Über eine Kausalität wird hier keine Aussage getroffen, die Gleichung ist eine Identitätsgleichung und ist somit immer erfüllt!! Wenn man als Näherungswert für die Anzahl der Transaktion – die so gut wie unmöglich zu messen sind – das Inlandsprodukt (Y) einsetzt, erhält man MV = PY. Im Rahmen der klassischen Quantitätstheorie wird die Umlaufgeschwindigkeit als konstant betrachtet. Vgl. Skript S. 68–69. Klassische Dichotomie Die klassische Dichotomie zwischen dem realen und dem monetären Sektor besagt, dass sich diese beiden Sektoren der Volkswirtschaft sich gegenseitig nicht beeinflussen. Das Preisniveau hat somit keinen Einfluß auf die Höhe des Outputs. Oder als anderer Begriff: Neutralität des Geldes! Geldfunktionen Geld erfüllt generell drei Funktionen: Zahlungsmittelfunktion, Wertaufbewahrungsfunktion und Recheneinheit Geldnachfrage Die Geldnachfrage bei Keynes (Liquiditätspräferenztheorie) läßt sich aufspalten in drei Motive, welche die Wirtschaftssubjekte Geld nachfragen lassen. Das Transaktionsmotiv Zur Finanzierung von Transaktionen wird bei gegebenen Zahlungsgewohnheiten Kasse gehalten, die sich am Transaktionsvolumen (und somit dem Sozialprodukt) orientiert. Dies entspricht der klassischen Hypothese. Das Vorsichtsmotiv Zahlungseingänge und -ausgänge sind unsicher, deshalb ist man bestrebt, aus Vorsicht eine zusätzliche Kasse zu halten, die auch bei ungünstiger Entwicklung noch Zahlungsfähigkeit garantiert. Auch die Vorsichtskasse ist damit abhängig vom Einkommen (Y). Das Spekulationsmotiv Die Kassenhaltung wird als Bestandteil des Vermögens optimiert. Prof. Dr. Rainer Klump (Dipl.-Vw. Florian Arun Täube) Lösungshinweise Blatt 5 J.W. Goethe-Universität, Lehrstuhl für VWL, insb. Wirtschaftliche Entwicklung und Integration, Schumannstr. 60, 60325 Frankfurt/M., Tel. 069 – 798-22288 In dem uns vorliegenden Modell ist es möglich, sein Vermögen in nur zwei alternativen Anlageformen aufzubewahren: in bar (also in Geld) oder in Form von festverzinslichen Wertpapieren, die vom Staat ausgegeben werden. Die Geldnachfrage aufgrund des Spekulationsmotivs berücksichtigt dabei a) den aktuellen Zinssatz (der festverzinslichen Wertpapiere) und b) erwartete Zinssatzänderungen. zu a) Je höher die Zinsen, desto höher sind die Opportunitätskosten der Kassenhaltung, desto geringer die gewünschte Kassenhaltung (Geldnachfrage). Weiterhin gibt es annahmegemäß einen "normalen Zinssatz", um den die aktuellen Zinsen kurzfristig schwanken, etwa so: i i0 Zeit ACHTUNG: Die Annahme eines "normalen Zinsniveaus" ist problematisch und bestenfalls qualitativ richtig - nichtsdestotrotz kann man damit viel erklären. Aus der Abweichung (aktueller Zinssatz - normaler Zinssatz) lassen sich Erwartungen bezüglich der Zinsänderungen ableiten. Bei hohen Zinsen wird ein Rückgang der Zinsen auf das "normale Niveau" erwartet. Die Spekulanten werden, im Hinblick auf die erwarteten Kurssteigerungen der Wertpapiere, wenig Bargeld halten, sondern eben ihr Vermögen in Wertpapieren anlegen. Also: hohe Zinsen → Erwartung auf Zinsrückgang → dies entspricht Anstieg der Kurse der Wertpapiere → Kauf von Wertpapieren → wenig Bargeldhaltung → geringe Geldnachfrage aus Spekulationsgründen. Bei niedrigen Zinsen (also hohen Kursen für festverzinsliche Wertpapiere) wird ein Anstieg der Zinsen auf das "normale Niveau" erwartet, mithin ein Kursverfall der Wertpapiere. Die Spekulanten werden also bemüht sein, ihre Wertpapiere zu verkaufen, und viel Bargeld zu halten. Bei niedrigen Zinsen ist somit die Geldnachfrage hoch! Auch: Die Spekulationskasse wird entweder komplett in Wertpapiere oder komplett in Bargeld gehalten! Diese Entscheidung fällt das einzelne Wirtschaftssubjekt anhand seines persönlichen ‘kritischen’ Zinssatzes! Zusammenfassung;: Die Gesamtnachfrage über alle drei Kassen nach Geldhaltung ist also L = L (Y,r) Prof. Dr. Rainer Klump (Dipl.-Vw. Florian Arun Täube) Lösungshinweise Blatt 5 J.W. Goethe-Universität, Lehrstuhl für VWL, insb. Wirtschaftliche Entwicklung und Integration, Schumannstr. 60, 60325 Frankfurt/M., Tel. 069 – 798-22288 Umlaufgeschwindigkeit des Geldes Die Umlaufgeschwindigkeit gibt an, wie oft die vorhandene Geldmenge innerhalb der Volkswirtschaft zirkuliert. Oder einfacher: Die Umlaufgeschwindigkeit sagt uns, wie oft ein Zehn-Mark-Schein mittels Bezahlung pro Periode den Besitzer wechselt. Bei drei Besitzern (V=3) können nämlich Transaktionen in Höhe von dreißig Mark bezahlt werden, bei einer Umlaufgeschwindigkeit von eins lediglich Transaktionen im Wert von zehn Mark. Neo-Quantitätstheorie Der Monetarismus wird auch als „Neo-Quantitätstheorie“ bezeichnet. Grundlage ist die Aussage der Quantitätsgleichung M V = P Y, bei der eine Kausalität zwischen steigender Geldmenge und einem Steigen des Preisniveaus postuliert wird. Jedoch fehlte es an einer theoretischen Fundierung des Transmissionsprozesses, wodurch die Quantitätstheorie an Bedeutung verlor. Friedman schloß diese Lücke, in dem er einen (möglichen ) Wirkungszusammenhang aufzeigte. Vgl. unten!! Monetarismus Die bekannte Quantitätsgleichung trifft keinerlei Aussage über mögliche Kausalitäten, sie ist lediglich eine immer erfüllte Identitätsgleichung. Die klassische Interpretation der Quantitätsgleichung unterstellte einen proportionalen Zusammenhang zwischen Geldmenge und Preisniveau, bei Konstanz von Y und P. Diese Konstanz wurde unterstellt, aber nicht empirisch belegt. Milton Friedman fasste in seiner Neuformulierung die Quantitätstheorie als eine Theorie der Geldnachfrage auf!. Im Gegensatz zur klassischen Quantiitätstheorie, bei der die Funktionen der Recheneinheit und des Transaktionsmittels im Vordergrund stehen, rückt nun die Wertaufbewahrungsfunktion in den Mittelpunkt. Geld ist nach Friedman eine mögliche Alternative, Vermögen aufzubewahren. Die Nachfrage nach Geld wird analysiert, wie die Nachfrage nach anderen Gütern auch. Die Geldnachfragefunktion von Friedman hat folgendes Aussehen: L = f(P, y, w, RM, RB, RE, u) Mit: P = Preisniveau y = pro Kopf Realeinkommen w = Anteil des materiellen Vermögens am Gesamtvermögen RM = erw. Ertragsrate des Geldes RB = erw. Ertragsrate von Bonds RE = erw. Ertragsrate aus Realkapital (Aktien) u = Größe für den subjektiven Geldnutzen. Die Wirtschaftssubjekte sind bei Friedman frei von Geldillusion, d.h. sie orientieren sich in ihrer Kasenhaltung allein an der realen Kassenhaltung! Die Nachfrage nach Geld ist durch die Nachfrage nach Gütern und Dienstleistungen determiniert, z. B. ist die Kassenhaltung so gewählt, dass sie bei gegebenen Konsumgewohnheiten gerade drei Wochen ausreicht. Das Fehlen der Geldillusion führt zum Homogenitätspostulat: Eine Verdoppelung des Preisniveaus führt exakt zu einer Verdoppelung der nominalen Geldnachfrage! Daher lässt sich auch schreiben: L/P = f(y, w, RM, RB, RE, u) Prof. Dr. Rainer Klump (Dipl.-Vw. Florian Arun Täube) Lösungshinweise Blatt 5 J.W. Goethe-Universität, Lehrstuhl für VWL, insb. Wirtschaftliche Entwicklung und Integration, Schumannstr. 60, 60325 Frankfurt/M., Tel. 069 – 798-22288 Zur Erklärung des Transmissionsmechanismus dient der berühmte Geld-Helikopter, der die Geldmenge exogen steigen lässt. Nun halten die Leute bei zunächst konstantem Preisniveau zuviel Realkasse, sie fangen alle an, die überschüssige Kasse abzubauen, was gesamtwirtschaftlich nicht funktionieren kann. Trotzdem hat dies Auswirkungen auf das Preisniveau bzw. den Output. Bei steigendem Preisniveau fällt die Realkasse auf das gewünschte Niveau zurück bzw. bei steigendem Output erhöht sich das Pro-Kopf-Realeinkommen und die Leute wollen auch mehr Realkasse halten. Im Gegensatz zur keynesianischen Position ist neu, dass bei einer Geldmengenerhöhung alle Güter verstärkt nachgefragt werden, und nicht bloß eine Substitutionsbeziehung zwischen Wertpapieren und Geld besteht. Als optimale Regel zur Eindämmung von Inflation schlug Milton Freidman logischerweise vor, die Geldmenge exakt in der Höhe der Veränderungsrate des realen Sozialproduktes auszudehnen. Luxusguthypothese Mit wachsendem Einkommen nimmt die Geldnachfrage zu und die Umlaufgeschwindigkeit ab (Skript S. 69). Die Luxusguthypothese dient dazu, eine abnehmende Umlaufgeschwindigkeit (empirisch gemessen) zu erklären. Kassenhaltung als Geldhaltung ist nach Friedman ein Luxusgut. Je mehr Realeinkommen einem zur Verfügung steht, desto mehr kann man sich diesen Luxus leisten. Wenn alle das tun, fällt die Umlaufgeschwindigkeit..... Zwischenziel der Geldpolitik Allgemein: Bei einem Zwischenziel handelt es sich um eine Größe, die im geldpolitischen Transmissionsprozess (Übertragung geldpolitischer Aktionen auf die reale Sphäre) zwischen den von der Notenbank direkt steuerbaren Operating Targets (unmittelbar kontrollierbare Größen, z. B. Geldbasis oder Geldzins) und den gesamtwirtschaftlichen Endzielen stehen (Inflation). Als Zwischenziel der Geldpolitik gilt die Orientierung an einem Geldmengenaggregat: Zumeist M3, früher von Bundesbank auch M1. Warum wird ein Zwischenziel gesetzt? Weil das primäre Ziel – Inflation – nicht direkt steuerbar ist. Die Zielsetzung wurde jeweils von der Bundesbank publiziert (Zielkorridor), um damit die Inflationserwartungen der Wirtschaftssubjekte zu beeinflussen. Ein Punktziel wurde zu anfangs verfolgt, dann aber recht schnell abgelegt, da man dieses ja per Definition immer verfehlen musste.... Generelle Anforderungen an ein zu wählendes Zwischenziel (Skript S. 70): • Es muss ein enger Zusammenhang mit dem Endziel, dem eigentlichen Ziel bestehen, der Inflation (Preisniveau). • Die Notenbank muss das Zwischenziel leicht steuern können. Theoretisch umstritten, ob dies auch bei der Geldmenge überhaupt der Fall ist.... • Und: Das Zwischenziel muss gute Indikator-Eigenschaften besitzen. Also z. B.: Wenn die Geldmenge dieses Jahr um x Prozent steigt, dann ist nächstes Jahr eine Steigerung der Inflationsrate von y Prozent zu erwarten. Prof. Dr. Rainer Klump (Dipl.-Vw. Florian Arun Täube) Lösungshinweise Blatt 5 J.W. Goethe-Universität, Lehrstuhl für VWL, insb. Wirtschaftliche Entwicklung und Integration, Schumannstr. 60, 60325 Frankfurt/M., Tel. 069 – 798-22288 Indikator der Geldpolitik Allgemein: Indikatoren sind makroökonomische Größen, an denen sich die Notenbank orientieren soll, wenn sie ihre Entscheidungen über den Einsatz geldpolitischer Instrumente trifft. Als Indikatoren (Voraussetzung ist natürlich ein Zusammenhang zwischen dem Indikator und dem Endziel) eignen sich • die Geldbasis: [Bargeldumlauf und das gesamte Zentralbankgeld der Geschäftsbanken (Mindestreserve + mögliche Überschussreserven)]. • Der Geldmarktzins: Zinssatz der auf Interbankenmärkten für Zentralbankgeld zu zahlen ist. Obergrenze ist traditionell der Lombardzins (welches die teuerste Möglichkeit ist, Zentralbankgeld von der EZB zu erhalten, daher oberste Grenze. Am Geldmarkt Geld zu verleihen geht folglich nur dann, wenn eine Bank weniger Zinsen verlangt, ansonsten holt sich die potenzielle Leiher-Bank sich das Geld bei der EZB...). Vgl. auch Skript S. 73. • Die Geldmenge, sofern man ein Monetarist ist ☺. • Und evtl. Wechselkurs. Stichwort: Importierte Inflation. M1 / M2 / M3 Was ist überhaupt „Geld“? Generell gilt, alles was Geldfunktionen ausübt, ist Geld. Damit landet man wieder unweigerlich bei der „Triade“ der Geldfunktionen – Zahlungsmittelfunktion, Wertaufbewahrungsfunktion und Recheneinheit. Die Bundesbank grenzt den Geldmengenbegriff anhand der Zahlungsmittelfunktion ab: M 1 = Bargeld + Sichteinlagen inländischer Nichtbanken bei inländischen Kreditinstituten. M 2 = M 1 + Termingelder unter vier Jahren von inl. Nichtbanken bei inl. Kreditinstituten. M 3 = M 2 + Spareinlagen inl. Nichtbanken bei inl. Kreditinstituten mit gesetzlicher Kündigungsfrist. Aufgrund von Abgrenzungsschwierigkeiten wird von der Bundesbank auch eine Geldmenge M 3 erweitert veröffentlicht: M 3e = M 3 + Einlagen inl. Nichtbanken bei Auslandsfilialen inl. Kreditinstitute + Inhaberschuldverschreibungen im Umlauf bei inl. Nichtbanken mit einer Laufzeit bis unter 2 Jahren + Anteile an inl. und ausl. Geldmarktfonds von inl. Nichtbanken. Aspekte des Euro-Währungsgebiets Für den Euro-Währungsraum gilt für die Abgrenzung der monetären Aggregate folgende Klassifikation: Bargeldumlauf C M1 Täglich fällige Einlagen D Einlagen mit vereinbarter Laufzeit von bis zu 2 Jahren T Einlagen mit vereinbarter Kündigungsfrist von bis zu 3 Monaten S Repogeschäfte R M2 Prof. Dr. Rainer Klump (Dipl.-Vw. Florian Arun Täube) Lösungshinweise Blatt 5 J.W. Goethe-Universität, Lehrstuhl für VWL, insb. Wirtschaftliche Entwicklung und Integration, Schumannstr. 60, 60325 Frankfurt/M., Tel. 069 – 798-22288 Geldmarktfondsanteile/Geldmarktpapiere G Schuldverschreibungen bis zu 2 Jahren Sch (Alles zusammen: M3!!) Die monetären Aggregate werden von den Geldanbietern der EU „produziert“. Diese werden als Monetäre Finanzinstitutionen (MFI) bezeichnet und umfassen grob die 11 Zentralbanken und die europäischen Geschäftsbanken. Geldnachfrager sind im wesentlichen private Haushalte, Unternehmen und die Zentralregierungen. Potenzialformel Die Potenzialformel leitet die optimale Expansionsrate der Geldmenge aus der Quantitätsgleichung ab. Hierzu wird die bekannte Gleichung verändert zu: ∆M + ∆V = ∆P + ∆Y (Hinweis: die prozentuale Veränderung von (A*B) entspricht ungefähr mathematisch der prozentualen Veränderung von A plus der prozentualen Veränderung von B). Daraus folgt: ∆M = π+ ∆Y - ∆V Jetzt gibt die Notenbank einen Normwert für die Inflationsrate π vor (i.d.R. 2 Prozent) und ermittelt Trendwerte für die Umlaufgeschwindigkeit und das Volkseinkommen. Man erhält die Potenzialformel: M3ZIEL = πNORM + ∆YTREND - ∆VTREND Inflation Targeting Der Begriff des Inflation Targeting bezeichnet eine geldpolitische Konzeption, bei der eine Notenbank das Endziel Inflation ansteuert, ohne dabei ein Zwischenziel einzuschalten! Es kann unterschieden werden zwischen • • Explizitem Inflation Targeting: Länder verkünden explizit einen Wert für das zu erreichende Inflationsziel. Implizitem Inflation Targeting: Hier wird auf eine explizite Ankündigung verzichtet, jedoch durch die verfolgte Geldpolitik zum Ausdruck gebracht, dass man sich vornehmlich am Ziel der Geldwertstabilität orientiert Die Abkehr von Zwischenzielen soll dazu dienen, die Transparenz und die Glaubwürdigkeit der Handlungen der Notenbank zu erhöhen. Fragen des „kleinen Mannes“ wie: Was steuert die Notenbank eigentlich: Geldmenge, Geldzins oder Inflation?? Sollen damit ausgeräumt werden. Ziel ist es, ganz klar die Inflationserwartungen zu beeinflussen. Geldbasis Die Geldbasis entspricht dem Bargeldumlauf plus dem gesamten Zentralbankgeld der Geschäftsbanken (Mindestreserve + mögliche Überschussreserven). Prof. Dr. Rainer Klump (Dipl.-Vw. Florian Arun Täube) Lösungshinweise Blatt 5 J.W. Goethe-Universität, Lehrstuhl für VWL, insb. Wirtschaftliche Entwicklung und Integration, Schumannstr. 60, 60325 Frankfurt/M., Tel. 069 – 798-22288 Geldschöpfung Prozess, bei dem von Geschäftsbanken Geschäftsbankengeld, aber kein Zentralbankgeld geschaffen wird. Ist durch einfache buchhalterische Aktion machbar. Z.B. Kreditvergabe an einen Kunden, auf der Aktivseite der Bank wird die Forderung gegen den Kunden eingebucht. Auf der Passivseite wird dem Kunden sein Geld auf dem Girokonto in gleicher Höhe bereit gestellt. Problem für die Banken: Durch sdie Umtauschverpflichtung der Sichteinlagen in Zentralbankgeld (Bargeld) muss die Bank stets Zentralbankgeld vorrätig haben. Dieses kann sie aber nicht selbst schaffen, sondern muss es bei der Zentralbank beschaffen. Der Geldschöpfungsprozess endet somit an der Stelle, an der die steigenden potentiellen Abhebungen der Kunden von Bargeld durch das monopolisierte Zentralbankgeld begrenzt werden.... Geldschöpfungsmultiplikator Die Geldmenge sei definiert als Geldmenge M1, Bargeld (C) + Depositen (D): M=C+D Die Geldbasis (B) besteht aus Bargeld (C) und den Reserven (R): B=C+R Die zwei Gleichungen durcheinander geteilt ergibt: M;/B = C+D/C+R Rechte Seite geteilt durch D: M/B = [(C/D)+1] / [(C/D)+(R/D) Für C/D = b, also der Anteil des gehaltenen Bargeldes an den gesamten Einlegen, und Für R/D = r, also der Anteil der zu haltenden Reserven an den Einlagen (z.B. Mindestreservesatz), ergibt sich: M/B = [1+b] / [b + r} Definiert man die rechte Seite als den Geldschöpfungsmultiplikator m , dann ergibt sich M=m*B Zinsstruktur Neben den Faktoren Risiko, Liquidität und Steuern gibt es noch einen weiteren Faktor, der die Verzinsung eines Wertpapiers beeinflußt – die Laufzeit, bzw. Restlaufzeit eines Wertpapiers. Unter der Annahme, daß die Zinsstruktur mit der Renditestruktur gleichzusetzen ist, werden nun Wertpapiere unterschiedlicher Laufzeiten, bei sonst völlig identischer Ausstattung (Zinssatz, Risiko usw.) betrachtet. Die grafische Darstellung der Verzinsung in Abhängigkeit von der Restlaufzeit wird als Renditestrukturkurve, Zinsstrukturkurve, oder englisch als yield curve bezeichnet. Prof. Dr. Rainer Klump (Dipl.-Vw. Florian Arun Täube) Lösungshinweise Blatt 5 J.W. Goethe-Universität, Lehrstuhl für VWL, insb. Wirtschaftliche Entwicklung und Integration, Schumannstr. 60, 60325 Frankfurt/M., Tel. 069 – 798-22288 Die Restlaufzeit (RLZ) ergibt sich aus der Differenz zwischen dem Zeitpunkt der Fälligkeit des Papiers (T) und dem Beobachtungszeitpunkt (t), also RLZ = T - t. it(m) Geldmarkt Kapitalmarkt yield curve Restlaufzeit 1 2 3 4 (Jahre) Die dargestellte Zinsstrukturkurve repräsentiert den normalen Verlauf, d.h. einen aufsteigenden Kurvenverlauf: Die Verzinsung steigt mit steigender Restlaufzeit der Anleihen. Von einer inversen oder anormalen Struktur spricht man, wenn die Kurve abwärts geneigt ist. Standing Facilities Geldpolitische Instrumente der EZB, umfassen Lombardkredite und Absorptionsfazilitäten. Vgl. Skript. Lombardkredit (Spitzenrefinanzierungsfazilität) Darlehen, welches die EZB gegen die Verpfändung von Wertpapieren (müssen lombardfähig sein, d.h. von hoher Bonität) Geschäftsbanken gewährt. Obergrenze für den Tagesgeldsatz. Absorptionsfazilität (Einlagefazilität) Möglichkeit der kurzfristigen Anlage von überschüssiger Liquidität bei den nationalen Zentralbanken. Untergrenze für den Tagesgeldsatz Outright-Geschäfte Gelten als „echte Offenmarktgeschäfte“, also dem Kauf und Verkauf von Wertpapieren durch die Zentralbank am Geld- oder Kapitalmarkt. Ein Kauf erhöht folglich die Liquidität am Markt, ein Verkauf reduziert sie. Prof. Dr. Rainer Klump (Dipl.-Vw. Florian Arun Täube) Lösungshinweise Blatt 5 J.W. Goethe-Universität, Lehrstuhl für VWL, insb. Wirtschaftliche Entwicklung und Integration, Schumannstr. 60, 60325 Frankfurt/M., Tel. 069 – 798-22288 Wertpapierpensionsgeschäfte Kauf von lombardfähigen Wertpapieren durch die Zentralbank, unter der Bedingung, dass sie gleichzeitig durch die Banken per Termin wieder zurück gekauft werden müssen. Gilt als permanentes und vorwiegendes Mittel zur Bereitstellung von Liquidität. Kann sowohl über einen Mengentender als auch über einen Zinstender erfolgen. Zinstender Hierbei werden sowohl die Menge (der Liquidität) und die damit verbundene Zinsvorstellung von seiten der Banken an die Zentralbank übermittelt. Beim holländischen Verfahren erfolgt die Zuteilung letztlich zu einem einheitlichen Zins, beim amerikanischen Verfahren nach der Höhe der einzelnen Gebote, evtl bis zu einer mengenmäßigen Grenze. Mengentender Hierbei legt die Zentralbank einen Zins bereits im Vorfeld fest, die Banken können die gewünschte Menge an Liquidität bei der Zentralbank anfordern. Es bleibt der Zentralbank überlassen, ob sie die gesamte Menge zuteilt, oder nur einen Teil nach ihren liquiditätspolitischen Vorstellungen repartiert. Mindestreserve Guthaben der Banken in Zentralbankgeld, das diese zur Erfüllung der Mindestreservepflicht bei der Zentralbank halten müssen. Diese begrenzt die Geldschöpfungsmöglichkeiten der Geschäftsbanken. Die Mindestreserve sorgt dafür, dass die Nachfrage nach Zentralbankgeld durch die Banken stets aufrecht erhalten wird, und somit eine Steuerung der Geldmarktzinsen auch immer möglich ist. Da ja die Banken immer Zentralbankgeld zu einem Monopolpreis der Zentralbank kaufen müssen! Wirtschafts-, Währungs- und Sozialunion 1990 Skript S. 74. Umtauschsatz Verhältnis von DM zu Ostmark, Skript S. 74. Rentabilität von Investitionen Rentabilität ist ein Synonym für die Rendite einer Investition bzw. für die Effektivverzinsung. Da man Investitionen meist über den Kapitalmarkt finanziert, muß die erwirtschaftete Rendite mindestens den Marktzins bringen. Je höher die Rendite eines Projektes über diesem liegt, desto besser. Man kann die Rentabilität auch über den internen Zinsfuß messen. Prof. Dr. Rainer Klump (Dipl.-Vw. Florian Arun Täube) Lösungshinweise Blatt 5 J.W. Goethe-Universität, Lehrstuhl für VWL, insb. Wirtschaftliche Entwicklung und Integration, Schumannstr. 60, 60325 Frankfurt/M., Tel. 069 – 798-22288 Interner Zins Auch ein Maß für Rentabilität. Je weiter der interne Zins unter dem Marktzins liegt, desto rentabler ist eine Investition. Das ist der Zinsfuß, bei dem der Kapitalwert der Investition gleich Null ist. Beispiel: Auszahlung 100, danach drei Perioden lang eine Einzahlung von jeweils 50. Hier liegt der interne Zinsfuß bei 0,2337. Beispiel: Nimmt man einen Kredit in t0 auf, so lässt sich dieser exakt mit Zinsen in drei Folgeperioden zu je 50 tilgen. Oder andersherum: Wenn man hundert DM anlegt, kann man inkl. Zinsen genau in den kommenden drei Perioden jeweils DM 50 aus der Investition erhalten. Kapitalkoeffizient Entspricht der Kapitalintensität der Produktion (Maß für den Mechanisierungsgrad einer Volkswirtschaft): Verhältnis von Kapitaleinsatz zu Arbeitseinsatz. Akzelerator Die Akzelerator-Hypothese beschreibt die sekundären Kapazitätseffekte primärer Konsumausgabenänderungen und gilt als eine Theorie zur Erklärung zyklischer Schwankungen. Grundannahme ist, dass zwischen dem volkswirtschaftlichen Kapitalstock K und dem Sozialprodukt aufgrund technischer Gegebenheiten ein konstantes Verhältnis besteht: K/Y = a Wird aufgrund einer steigenden Nachfrage das Sozialprodukt (Output) steigen, und ist die Produktion voll ausgelastet, muss also der Kapitalstock im erwarteten Umfang der Sozialproduktsteigerung ausgeweitet werden. ∆K = a * ∆Y Beachte ∆K ist per Definition gleich den Investitionen. a bezeichnet hierbei den Akzelerator. Er verknüpft das Niveau der Investitionen mit der erwarteten Nachfrageänderung. Wirksam wird der Akzelerator nur dann, wenn die Produktionskapazitäten voll ausgelastet sind, sonst muss ja nicht neu investiert werden. Fazit: Investitionen sind ein proportionaler Teil der Veränderung des Volkseinkommens. Investitionszulagen/ Investitionszuschüsse/ Sonderabschreibungen Diese drei Maßnahmen sind Ansatzpunkte der Investitionsförderung. Sie verbilligen den Produktionsfaktor Kapital künstlich, um somit die Rentabilität zu erhöhen (der interne Zinsfuß sinkt). Gemeinschaftsaufgabe „Verbesserung der regionalen Wirtschaftsstruktur“ Die EU-Regionalpolitik hat zum Ziel, die Wirtschaft strukturschwacher Regionen fördern.