1 Mustereinspruch für Imker, die von der Finanzverwaltung zur

Werbung

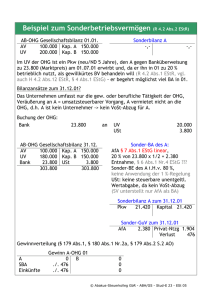

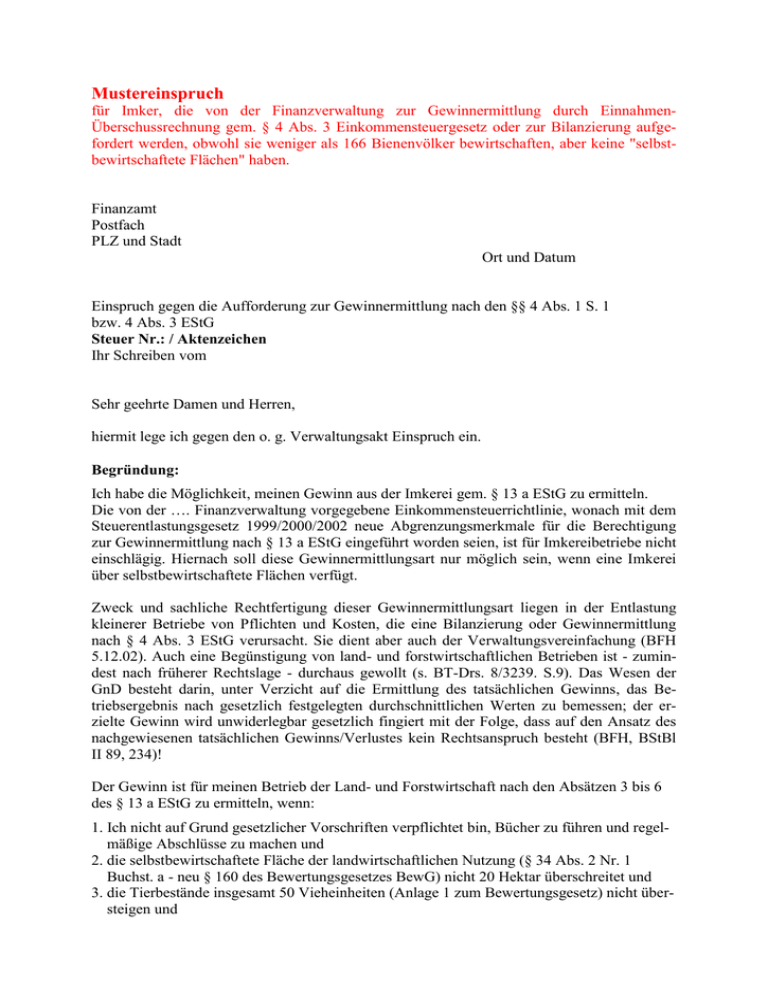

Mustereinspruch für Imker, die von der Finanzverwaltung zur Gewinnermittlung durch EinnahmenÜberschussrechnung gem. § 4 Abs. 3 Einkommensteuergesetz oder zur Bilanzierung aufgefordert werden, obwohl sie weniger als 166 Bienenvölker bewirtschaften, aber keine "selbstbewirtschaftete Flächen" haben. Finanzamt Postfach PLZ und Stadt Ort und Datum Einspruch gegen die Aufforderung zur Gewinnermittlung nach den §§ 4 Abs. 1 S. 1 bzw. 4 Abs. 3 EStG Steuer Nr.: / Aktenzeichen Ihr Schreiben vom Sehr geehrte Damen und Herren, hiermit lege ich gegen den o. g. Verwaltungsakt Einspruch ein. Begründung: Ich habe die Möglichkeit, meinen Gewinn aus der Imkerei gem. § 13 a EStG zu ermitteln. Die von der …. Finanzverwaltung vorgegebene Einkommensteuerrichtlinie, wonach mit dem Steuerentlastungsgesetz 1999/2000/2002 neue Abgrenzungsmerkmale für die Berechtigung zur Gewinnermittlung nach § 13 a EStG eingeführt worden seien, ist für Imkereibetriebe nicht einschlägig. Hiernach soll diese Gewinnermittlungsart nur möglich sein, wenn eine Imkerei über selbstbewirtschaftete Flächen verfügt. Zweck und sachliche Rechtfertigung dieser Gewinnermittlungsart liegen in der Entlastung kleinerer Betriebe von Pflichten und Kosten, die eine Bilanzierung oder Gewinnermittlung nach § 4 Abs. 3 EStG verursacht. Sie dient aber auch der Verwaltungsvereinfachung (BFH 5.12.02). Auch eine Begünstigung von land- und forstwirtschaftlichen Betrieben ist - zumindest nach früherer Rechtslage - durchaus gewollt (s. BT-Drs. 8/3239. S.9). Das Wesen der GnD besteht darin, unter Verzicht auf die Ermittlung des tatsächlichen Gewinns, das Betriebsergebnis nach gesetzlich festgelegten durchschnittlichen Werten zu bemessen; der erzielte Gewinn wird unwiderlegbar gesetzlich fingiert mit der Folge, dass auf den Ansatz des nachgewiesenen tatsächlichen Gewinns/Verlustes kein Rechtsanspruch besteht (BFH, BStBl II 89, 234)! Der Gewinn ist für meinen Betrieb der Land- und Forstwirtschaft nach den Absätzen 3 bis 6 des § 13 a EStG zu ermitteln, wenn: 1. Ich nicht auf Grund gesetzlicher Vorschriften verpflichtet bin, Bücher zu führen und regelmäßige Abschlüsse zu machen und 2. die selbstbewirtschaftete Fläche der landwirtschaftlichen Nutzung (§ 34 Abs. 2 Nr. 1 Buchst. a - neu § 160 des Bewertungsgesetzes BewG) nicht 20 Hektar überschreitet und 3. die Tierbestände insgesamt 50 Vieheinheiten (Anlage 1 zum Bewertungsgesetz) nicht übersteigen und 2 4. der Wert der selbstbewirtschafteten Sondernutzungen nach Absatz 5 nicht mehr als 2.000 DM je Sondernutzung beträgt. Diese Voraussetzungen erfülle ich alle. Desweiteren verweise ich auf den eindeutigen Gesetzeswortlaut: Absatz 5 bestimmt was als Sondernutzungen gelten, nämlich die in § 34 Abs. 2 Nr. 1 Buchst. b bis e – neu § 160 Abs. 2 a – e des BewG genannten Nutzungen, die Nebenbetriebe (§ 34 Abs. 2 Nr. 3, neu § 160 Abs. 2 Nr. 2 BewG). Die Werte der Sondernutzungen sind aus den jeweils zuletzt festgestellten Einheitswerten oder den nach § 125 Abs. 4 i. V. m. § 125 Abs. 7 Nr. 2 d BewG ermittelten Ersatzwirtschaftswerten abzuleiten – für die Imkerei 10 DM / Bienenkasten. Dies ist hier gleichzeitig der Ersatzvergleichswert. Bei Sondernutzungen, deren Wert jeweils 500 DM übersteigen, ist für jede Sondernutzung ein Zuschlag von 512 € zu machen. § 34 Abs. 1 – neu § 160 Abs. 1 BewG regelt, aus welchen Bestandteilen ein Betrieb der Land-und Forstwirtschaft besteht, nämlich dem 1. Wirtschaftsteil, und 2. der Betriebswohnung (kann, muss nicht) 3. dem Wohnteil. (kann, muss nicht) Der Wirtschaftsteil eines Betriebes der Land- und Forstwirtschaft umfasst: 1. die land- und forstwirtschaftliche Nutzung a) die landwirtschaftliche Nutzung, b) die forstwirtschaftliche Nutzung, c) die weinbauliche Nutzung, d) die gärtnerische Nutzung, e) die übrigen land- und forstwirtschaftlichen Nutzungen, Im BewG 2009 ist unter II, dem Besonderen Teil, hier unter a die landwirtschaftliche Nutzung genannt. Hier wiederum unter § 175 Abs. 2 BewG (alt § 62 Abs. 1 Nrn. 1-6)BewG) die sonstigen land- und forstwirtschaftlichen Nutzungen (§ 175 Abs. 2 Nrn. 1-9 BewG). Diese sonstigen land- und forstwirtschaftlichen Nutzungen (§175 Abs. 2 Nrn. 1-9 BewG) sind: 1. Binnenfischerei, 2. Teichwirtschaft, 3. Fischzucht, 4. Imkerei, 5. Wanderschäferei, 6. Saatzucht, 7. der Pilzanbau, 8. die Produktion von Nützlingen, 9. die Weihnachtsbaumkulturen. Es ist nirgends ausgeführt, dass für die Ermittlung des Gewinns nach § 13 a EStG für eine Imkerei landwirtschaftlich genutzte Flächen erforderlich sein müssten. Dies ist weder dem Gesetzeswortlaut des Einkommensteuer- noch dem des Bewertungsgesetzes (alt und neu) zu entnehmen und machte bei den bodenertragsunabhängigen Imkereibetrieben auch keinsterlei Sinn. 3 §13 a Abs. 3 EStG schreibt vor, dass der Durchschnittsatzgewinn die Summe ist aus: 1. dem Grundbetrag ( nach Abs. 4 sind Hektarwerte), 2. den Zuschlägen für Sondernutzungen (Abs. 5), 3. den nach Absatz 6 gesondert zu ermittelnden Gewinnen 4. den vereinnahmten Miet- und Pachtzinsen, 5. den vereinnahmten Kapitalerträgen… - „die Summe“ besagt auch hier nicht, dass alle vier, Positionen vorhanden sein müssen. Die EStÄR 46. R 13a. 1 sind somit nicht durch den Gesetzeswortlaut gedeckt. (Anhängiges Klageverfahren, Nieders. FG Az.: 3 K 91/08) Der Gewinn aus meiner Imkerei kann deshalb weiterhin durch Ermittlung des Durchschnittgewinns nach § 13 a EStG - wie folgt ermittelt werden: Für die von mir bewirtschafteten Bienenvölker ist somit weiterhin ein „fiktiver Wert“ festzustellen. In den Richtlinien zum § 62 Abs. 1 Nr. 4 BewG ist unter Abschnitt 7.19 der Gegenstand der Bewertung dargestellt. Gegenstand der Bewertung ist die Imkerei. Sie umfasst alle Formen der Bienenhaltung, die auf ein wirtschaftliches Ziel ausgerichtet sind. Meist handelt es ich um eine Honigimkerei, bei der als Nebenerzeugnisse Wachs und Blütenpollen anfallen. Diese ist durch Anwendung des vergleichenden Verfahrens zu bewerten (§ 62 Abs. 2 BewG i. V. m. Abschn. 7.23 BewR). Eine Besteuerung im Einzelertragswertverfahren (§ 37 Abs. 2 BewG), wie sie für Spezialimkereien durchzuführen wäre, scheidet im vorliegenden Fall aus. Bewertungsverfahren (Abschn. 7.21 BewRl). Das vergleichende Verfahren umfasst folgende Stufen: 1. Feststellung der Nutzungsgröße (Abschn. 7.22), 2. Ermittlung des Ausgangswerts (Abschn. 7.23), 3. Korrektur des Ausgangswerts durch Ab- oder Zurechnungen für die Nutzungsgröße (Abschn. 7.24 Abs. 1), 4. Berücksichtigung der Grundsteuerbelastung (Abschn. 7.24 Abs. 2), 5. Ermittlung des Vergleichswerts (Abschn. 7.25). Die Nutzungsgröße wird durch die Zahl der Wirtschaftsvölker bestimmt. Als Bewertungseinheit gilt der mit einem Wirtschaftsvolk besetzte Bienenkasten. Zu den Wirtschaftsgütern, die einer Imkerei dauernd zu dienen bestimmt sind, gehören neben den Bienenvölkern die Bienenstände, die Bienenkästen, die Imkereigeräte und die Vorräte sowie der Grund und Boden des Standorts (falls vorhanden). Grundlage für den Ausgangswert ist der nachhaltig erzielbare Reinertrag je Bienenkasten. Der Zuschlag für die Sondernutzung (§ 13 a Abs. 5 EStG) der Imkerei ergibt sich aus der Multiplikation des Ausgangswerts je Bienenkasten mit der Zahl der für die Nutzungsgröße ermittelten Bienenkästen. Er beträgt 10,00 DM je Bienenkasten (Es bleibt bei DM, da das Bewertungsgesetz nicht auf € umgestellt wurde). Der Zuschlag für die Sondernutzung (§ 13 a Abs. 5 EStG) der Imkerei ergibt sich aus der Multiplikation des Ausgangswerts je Bienenkasten mit der Zahl der für die Nutzungsgröße ermittelten Bienenkästen. 4 Mit diesem Ausgangswert sind folgende Ertragsbedingungen abgegolten: eine durchschnittliche Nutzungsgröße von 50 Bienenkästen, ein normaler Besatz an Betriebsmitteln, mittlere Entfernungsverhältnisse bezüglich der Trachtwanderung, die Standfläche der Bienenkästen und eine mittlere Grundsteuerbelastung. Ab- oder Zurechnungen für abweichende wirtschaftliche Ertragsbedingungen kommen bei der Imkerei nur für die Nutzungsgröße in Betracht. Bei 100 und mehr Bienenkästen sind dem Ausgangswert 20 v. H. zuzurechnen. Als Ergebnis erhalte ich den Vergleichswert bzw. Einzelertragswert (§ 13 a Abs. 5 EStG), der beispielsweise bei 100 Völkern 1.200 DM beträgt (100 Völker x 10 DM + 20 %). Ich bewirtschafte derzeit xxx Völker Mit freundlichen Grüßen Information für Imker: § 13 a EStG ist nur bis maximal 166 Völker möglich! Sind 500 DM überschritten (nicht jedoch 2.000 DM), beträgt der Zuschlag für Sondernutzung 512 EURO. Der Gewinn kann somit nach § 13 a ermittelt werden. Erst beim Erreichen der 2.000 DM - also bei 167 Völkern müsste der Gewinn durch Bilanz oder § 4 Abs. 3 EStG ermittelt werden (166 Völker x 10 DM + 20 % = 1.992 DM - § 13 a EStG noch möglich.