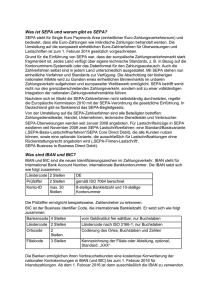

C. Gerichte und Instanzen der Finanzgerichtsbarkeit

Werbung

Prof. Dr. h.c. Rudolf Mellinghoff Präsident des Bundesfinanzhofs Rechtsschutz durch die Finanzgerichtsbarkeit A. Einleitung Rechtsschutz gegen alle Maßnahmen der Finanz- und Zollverwaltung wird in Deutschland durch die Finanzgerichtsbarkeit gewährleistet. Oberstes Bundesgericht in der Finanzgerichtsbarkeit ist der Bundesfinanzhof. Der Bundesfinanzhof wurde am 1. Oktober 19501 errichtet und hat seinen Dienstsitz in München. Er ist die letzte Gerichtsinstanz für Streitigkeiten auf dem Gebiet des Steuerrechts und des Zollrechts. Ihm obliegt wie in erster Instanz den Finanzgerichten der Bundesländer die Aufgabe, auf diesem Gebiet Rechtsschutz zu gewähren, und darüber hinaus zu Rechtssicherheit und Rechtsfrieden sowie zu größerer Steuergerechtigkeit beizutragen. Angesichts der Komplexität und der weitreichenden Auswirkungen des deutschen Steuerrechts auf nahezu alle Lebensbereiche der Steuerbürger ist die Tätigkeit der Finanzgerichte von erheblicher wirtschaftlicher und somit auch politischer Bedeutung2. Viele finanzgerichtliche Verfahren betreffen Fragen des täglichen Lebens und daher eine große Zahl von Steuerpflichtigen. Insbesondere die Urteile des Bundesfinanzhofs konkretisieren das abstrakte Recht nicht nur im jeweiligen Einzelfall, sondern haben faktisch eine erhebliche Breitenwirkung3. In meinem Vortrag möchte ich die Bedeutung des finanzgerichtlichen Verfahrens für den Rechtsschutz der Steuerpflichtigen in Deutschland aufzeigen. Dabei werde ich insbesondere auf die verfassungsrechtlichen Grundlagen und die nähere Ausgestaltung des finanzgerichtlichen Verfahrens eingehen. 1 Der BFH wurde durch das Gesetz über den Bundesfinanzhof vom 29. Juni 1950 (BGBl I 1950, S. 257) gegründet. 2 3 Brandt, in Beermann/Gosch, FGO, Einführung FGO, Rz. 3. Vgl. auch Seer, in Tipke/Kruse, AO/FGO, Einführung FGO, Rz. 52 sowie Reim, in Festschrift für Franz Klein (1994), Steuerrecht Verfassungsrecht Finanzpolitik, Steuerrechtsprechung und Wirtschaft, S. 1077. 2 B. Verfassungsrechtliche Grundlagen Zu den verfassungsrechtlichen Grundlagen der Finanzgerichtsbarkeit in Deutschland gehören neben der Rechtsweggarantie (I.) die Eigenständigkeit der Finanzgerichtsbarkeit (II.) sowie die Unabhängigkeit der Gerichte und der bei ihnen tätigen Richter und Richterinnen (III.). I. Verfassungsrechtliche Rechtsschutzgarantie Durch seinen Art. 19 Abs. 4 gewährleistet das Grundgesetz jedem Bürger, der sich durch die öffentliche Gewalt in seinen Rechten verletzt fühlt, einen verfassungsrechtlichen Anspruch auf Zugang zu den Gerichten. Dieser Anspruch umfasst nicht nur das formelle Recht, die Gerichte anzurufen, sondern auch einen Anspruch auf effektiven gerichtlichen Rechtsschutz gegen die Verletzung seiner Rechte durch Eingriffe der öffentlichen Gewalt4. Zur Effektivität des Rechtsschutzes gehört einerseits, dass er umfassend und möglichst lückenlos ist, und anderseits, dass er ohne unverhältnismäßige Erschwernisse oder Hindernisse gewährt wird5 . Der Zugang zu den Gerichten darf deshalb nicht in unzumutbarer, aus Sachgründen nicht mehr zu rechtfertigender Weise erschwert werden6. Soweit diesen Anforderungen genügt wird, gewährleistet Art. 19 Abs. 4 GG den Rechtsweg jedoch nur im Rahmen der geltenden Prozessordnungen. Bei ihrer Ausgestaltung ist dem Gesetzgeber grundsätzlich ein weiter Spielraum eingeräumt. Dies gilt insbesondere für die vom ihm vorzunehmende Abwägung zwischen den Erfordernissen der Rechtssicherheit und der Einzelfallgerechtigkeit7. Für den Bereich des Steuer- und des Zollrechts konkretisiert die am 1. Januar 1966 in Kraft getretene Finanzgerichts- 4 Brandt, in Beermann/Gosch, FGO, Einführung FGO, Rz. 31 ff. 5 Ständige Rechtsprechung des BVerfG, z.B. BVerfG-Beschlüsse vom 19. Juni 1973 1 BvL 39/69, 1 BvL 14/72, BVerfGE 35, 263 und vom 20. Mai 2014 2 BvR 2512/13, juris. 6 Ständige Rechtsprechung des BVerfG, z.B. BVerfG-Beschluss vom 17. März 1988 2 BvR 233/84, BVerfGE 78, 88, Rz. 23. 7 Brandt, in Beermann/Gosch, FGO, Einführung FGO, Rz. 33. 3 ordnung8 den verfassungsrechtlich garantierten Anspruch der Bürger auf effektiven Rechtsschutz gegen Maßnahmen der Finanzverwaltung9. Sie bestimmt in verfahrensrechtlicher Hinsicht Umfang und Grenzen für die Aufgabe der Finanzgerichtsbarkeit, im Bereich des Steuerrechts einen hinreichenden Schutz der individuellen Rechte zu gewährleisten und zur Fortbildung des Rechts sowie zur Wahrung der Rechtseinheit beizutragen. II. Finanzgerichtsbarkeit als selbständiger Gerichtszweig Die Finanzgerichtsbarkeit ist in Deutschland ein selbständiger Gerichtszweig, der von den anderen Gerichtsbarkeiten getrennt ist. In einem demokratischen Rechtsstaat ist es für den Bürger wichtig, dass er alle Hoheitsakte der öffentlichen Gewalt vor einem unabhängigen Gericht überprüfen lassen kann. Diese öffentlich-rechtliche Streitigkeiten nichtverfassungsrechtlicher Art werden in der Bundesrepublik Deutschland von der allgemeinen Verwaltungsgerichtsbarkeit, der Sozialgerichtsbarkeit und der Finanzgerichtsbarkeit entschieden. Die Finanzgerichtsbarkeit ist institutionell ein selbständiger Gerichtszweig, der gleichrangig neben den übrigen vier Gerichtsbarkeiten – der ordentlichen Zivil- und Strafgerichtsbarkeit, Arbeitsgerichtsbarkeit, Verwaltungsgerichtsbarkeit und Sozialgerichtsbarkeit - steht. Die Unterschiede zwischen den Gerichtsbarkeiten ergeben sich aus der jeweiligen Aufgabenverteilung. Für die Finanzgerichte ergibt sich die spezielle Zuständigkeit aus § 33 der Finanzgerichtsordnung (FGO) . Den Finanzgerichten ist danach die Entscheidung ausschließlich über solche öffentlich-rechtliche Rechtsstreitigkeiten zugewiesen, für die der Finanzrechtsweg eröffnet ist. Der Finanzrechtsweg ist insbesondere für öffentlich-rechtliche 8 Finanzgerichtsordnung vom 6. Oktober 1965, BGBl. I 1965, S. 1477. Seit ihrem Entstehen wurde die Finanzgerichtsordnung mehrfach geändert. Diese Änderungen dienten vor allem der Entlastung des Bundesfinanzhofs und der Finanzgerichte, der Beschleunigung der Verfahren sowie der Änderung und in jüngerer Zeit - auch der Verbesserung des Zugangs zum Bundesfinanzhof. Vgl. im Einzelnen Festschrift 60 Jahre BFH – Eine Chronik, S. 42 f. Der rasch eintretenden Überlastung der Gerichte der Finanzgerichtsbarkeit versuchte man zu begegnen vor allem durch das Gesetz zur Entlastung des Bundesfinanzhofs vom 8. Juli 1975, BGBl. I 1975, S. 1861, das FGO-Änderungsgesetz vom 21. Dezember 1992, BGBl. I 1992, S. 2109 und das 2. FGO-Änderungsgesetz vom 19. Dezember 2000, BGBl. I 2000, S. 1757. Vgl. hierzu auch Sunder-Plassmann, in Hübschmann/Hepp/Spitaler, Einführung FGO, Rz. 161 ff. 9 Brandt, in Beermann/Gosch, FGO, Einführung FGO, Rz. 1. 4 Streitigkeiten über Steuern und sonstige Abgabenangelegenheiten gegeben, soweit die Abgaben der Gesetzgebung des Bundes unterliegen und durch Bundesfinanz- oder Landesfinanzbehörden verwaltet werden (§ 33 Abs. 1 Nr. 1 FGO). Für andere öffentlich-rechtliche Streitigkeiten ist der Finanzrechtsweg nur eröffnet, soweit für diese durch Bundesgesetz der Finanzrechtsweg eröffnet wird (§ 33 Abs. 1 Nr. 4 FGO); anderenfalls bleibt es bei der Zuständigkeit der allgemeinen Verwaltungsgerichtsbarkeit. Abgabenangelegenheiten im Sinne der Finanzgerichtsordnung sind sämtliche mit der Verwaltung der Abgaben einschließlich der Abgabenvergütungen oder sonst mit der Anwendung der abgabenrechtlichen Vorschriften durch die Finanzbehörden zusammenhängenden Angelegenheiten. Die Finanzgerichtsbarkeit gewährleistet damit einen Individualrechtsschutz gegen Rechtsverletzungen durch die öffentliche Gewalt auf dem Gebiet der Steuern und sonstigen Abgabenangelegenheiten10. Für zivile Rechtsstreitigkeiten ist der Finanzrechtsweg dagegen auch dann nicht eröffnet, wenn der Staat in Form des Fiskus daran beteiligt ist11. Insoweit bleibt es bei der grundsätzlichen Zuständigkeit der ordentlichen Gerichtsbarkeit, die für die zivilrechtlichen Fragen zuständig ist. Straf- und Bußgeldverfahren sind ebenfalls den ordentlichen Gerichten zugewiesen, auch wenn es sich um Steuerstraftaten und steuerliche Ordnungswidrigkeiten handelt. Aufgrund der ausdrücklichen Zuständigkeitszuweisung und der Verankerung der fünf Gerichtsbarkeiten in der Verfassung ist nach geltendem Recht eine Zusammenführung der Verwaltungs-, Sozial- und Finanzgerichtsbarkeit zu einer einheitlichen öffentlichenrechtlichen Gerichtsbarkeit nicht möglich. Die Eigenständigkeit der Finanzgerichtsbarkeit wird in Deutschland gelegentlich diskutiert, insbesondere wegen der Möglichkeit der Personaleinsparung in der Justiz. Eine Eigenständigkeit der Finanzgerichtsbarkeit ist jedoch für das Steuerwesen, die Gleichmäßigkeit der Besteuerung und den Rechtsschutz für den Steuerbürger von entscheidender Bedeutung. Darauf werde ich am Ende meines Vortrags nochmals zurückkommen werde. 10 Müller-Horn, in Beermann/Gosch, § 1 FGO, Rz. 4. 11 Müller-Horn, in Beermann/Gosch, § 1 FGO, Rz. 6. 5 III. Unabhängigkeit der Finanzgerichte Grundvoraussetzung für einen effektiven Rechtsschutz der Bürger ist eine unparteiische und unabhängige Entscheidung der Gerichte12. Denn Aufgabe der rechtsprechenden Gewalt ist es, die Finanzverwaltung und den Gesetzgeber kritisch zu kontrollieren13. Die Unabhängigkeit der Finanzgerichtsbarkeit wird gewährleistet durch die organisatorische Unabhängigkeit der Gerichte (1.) sowie durch die Unabhängigkeit ihrer Richter (2.). Dies bedeutet jedoch nicht, dass die Richter frei von jeglichen Bindungen entscheiden können, sondern sie sind wie die Verwaltung an Gesetz und Recht gebunden (3.). 1. Organisatorische Unabhängigkeit der Gerichte Entsprechend dem Grundsatz der Gewaltenteilung sind sowohl die Finanzgerichte der Länder als auch der Bundesfinanzhof von den beiden anderen Gewalten unabhängig. Sie sind insbesondere organisatorisch und funktionell von den Verwaltungsbehörden getrennt (§§ 1, 32 FGO) und unterliegen in Bezug auf ihre Rechtsprechung keinen Weisungen der Exekutive. Da im finanzgerichtlichen Verfahren die Finanzverwaltung immer als Partei beteiligt ist, ist hier eine organisatorische Trennung zwischen Gericht und Verwaltung für einen effektiven Rechtsschutz des Bürgers und sein Vertrauen unabdingbar14. Außerhalb der gerichtlichen Selbstverwaltung dürfen den Finanzgerichten folglich auch keine Verwaltungsgeschäfte übertragen werden (§ 32 FGO). Die strikte Trennung von Gericht und Verwaltung bedingt umgekehrt die Beschränkung der Gerichte auf die Rechtskontrolle15. Die Gerichte überprüfen demgemäß lediglich die Rechtmäßigkeit, nicht aber die Zweckmäßigkeit der angegriffenen behördlichen Maßnahmen. 12 Brandis, in Tipke/Kruse, AO/FGO, § 1 FGO, Rz. 2. 13 Geleitwort von Leutheusser-Schnarrenberger, in Festschrift 60 Jahre BFH – Eine Chronik, S. VII. 14 Müller-Horn, in Beermann/Gosch, § 1 FGO, Rz. 8. 15 Festschrift 60 Jahre BFH – Eine Chronik, S. 29. 6 2. Unabhängigkeit der Richter Die Unabhängigkeit der Finanzgerichte wird ergänzt durch die sachliche und persönliche Unabhängigkeit der Richter (Art. 97 GG). Die richterliche Unabhängigkeit ist eine der wesentlichen Grundlagen für die Gewährung wirksamen Rechtsschutzes gegenüber dem Handeln der Finanzbehörden. Durch sie soll die dritte Gewalt gegen sachfremde Einflüsse jeder Art abgeschirmt und so eine wirksame Kontrolle der anderen Gewalten ermöglicht und dem Bürger effektiver Rechtsschutz gewährt werden (Art. 19 Abs. 4 GG). Sie soll das Vertrauen des Bürgers darin stärken, dass er sein Recht auch dann in einem gerichtlichen Verfahren erlangen kann, wenn der Staat selbst - in diesem Fall die Finanzverwaltung - am Verfahren beteiligt ist16. Unabhängigkeit und Unparteilichkeit sind daher wesentliche Merkmale der richterlichen Tätigkeit17. Sachliche Unabhängigkeit der Richter in diesem Sinne bedeutet, dass die Richter im Rahmen ihrer rechtsprechenden Tätigkeit nur an Recht und Gesetz gebunden sind (Art. 97 Abs. 1 GG, Art. 20 Abs. 3 GG). Sie ist vor allem dadurch gekennzeichnet, dass jeder vermeidbare Einfluss von Außenstehenden durch Weisungen, Anregungen oder Bitten ebenso unzulässig ist wie jede Behinderung der Amtsausübung18. Außenstehende in diesem Sinne sind andere Träger öffentlicher Gewalt - sowohl nichtrichterlicher Gewalt wie Gesetzgebung, Regierung oder Verwaltung als auch andere Richter wie Vorsitzende Richter, Gerichtspräsident oder Präsidium – und sonstige gesellschaftliche Kräfte wie Medien, Interessenverbände, Politiker oder Rechtsanwälte19. Flankiert wird die sachliche durch die in Art. 97 Abs. 2 GG garantierte persönliche Unabhängigkeit der Richter. Sie soll gewährleisten, dass ein Richter wegen seiner Entscheidungen keinen persönlichen Nachteilen ausgesetzt wird20. Die hauptamtlich und 16 Brandis, in Tipke/Kruse, AO/FGO, § 1 FGO, Rz 5. 17 Müller-Horn, in Beermann/Gosch, § 1 FGO, Rz. 7 m.w.N. 18 Z.B. BVerfG-Beschlüsse vom 4. Juni 1969 2 BvR 33/66, 2 BvR 387/66, BVerfGE 26, 79, Rz. 44 und vom 7. Januar 1981 2 BvR 401/76, 2 BvR 606/76, BVerfGE 55, 372, Rz. 32; Gräber/Koch, Finanzgerichtsordnung, 7. Aufl., § 1 Rz 5. 19 Müller-Horn, in Beermann/Gosch, § 1 FGO Rz. 13; Sunder-Plassmann, in Hübschmann/Hepp/Spitaler, § 1 FGO, Rz. 59 ff. 20 Brandis, in Tipke/Kruse, AO/FGO, § 1 FGO, Rz. 8. 7 planmäßig endgültig angestellten Richter können daher gegen ihren Willen nur in den gesetzlich geregelten Fällen und auf Grund dienstrichterlicher Entscheidung entlassen, ihres Amtes enthoben oder an eine andere Stelle oder in den Ruhestand versetzt werden21. 3. Gesetzesbindung Richterliche Unabhängigkeit bedeutet aber nicht richterliche Beliebigkeit oder richterliche Willkür. Vielmehr ist der Richter an Recht und Gesetz gebunden (Art. 20 Abs. 3 , Art. 97 Abs. 1 GG). Er darf daher nicht nach seinem Gefühl unabhängig von einer Rechtsnorm entscheiden22. Der Richter bleibt an das vom Parlament verabschiedete Gesetz gebunden. „Gesetz“ in diesem Sinne ist jede Rechtsnorm und umfasst folglich sowohl die verfassungsrechtlichen Normen des Grundgesetzes als auch die einfachen Gesetze, Rechtsverordnungen, Satzungen öffentlich-rechtlicher Körperschaften, das Gewohnheitsrecht sowie das Europäische Unionsrecht23. Die Bindung an das Gesetz verpflichtet den Richter zur Anwendung einer gesetzlichen Norm grundsätzlich auch dann, wenn er sie nicht für richtig hält. Dies bedeutet aber nicht, dass der Richter die geschriebenen Rechtssätze alleine nach dem Wortlaut anwenden muss. Vielmehr muss er eine Rechtsnorm nach Sinn und Zweck, im systematischen Zusammenhang und unter Berücksichtigung des historischen Willens des Gesetzgebers auslegen. Dies gilt auch für unbestimmte Rechtsbegriffe, allgemeine Begriffe und Generalklauseln24. Steuergesetze können und müssen daher ebenso wie jede andere Rechtsnorm nach den verfassungsrechtlich zulässigen Me- 21 Gräber/Koch, Finanzgerichtsordnung, 7. Aufl., § 1 Rz. 8. 22 Brandis, in Tipke/Kruse, AO/FGO, § 1 FGO, Rz. 12. 23 Vgl. hierzu Müller-Horn, in Beermann/Gosch, § 1 FGO, Rz. 30; die Bindung an das Europäische Recht ergibt sich aus Art. 23 Abs. 1 GG und Art. 288 AEUV. 24 Brandis, in Tipke/Kruse, AO/FGO, § 1 FGO, Rz. 12. 8 thoden und Regeln ausgelegt werden25. Ziel der Auslegung ist hierbei, den in der Gesetzesvorschrift zum Ausdruck kommenden objektivierten Willen des Gesetzgebers zu ermitteln. Zulässig und geboten ist darüber hinaus in den verfassungsrechtlich gezogenen Grenzen auch die Rechtsfortbildung durch die Gerichte. Die richterliche Rechtsfortbildung geht über die Auslegung hinaus und dient vor allem dazu, unbestimmte Rechtsbegriffe auszufüllen, planwidrige Gesetzeslücken zu schließen oder Wertungswidersprüche aufzulösen oder den besonderen Umständen des Einzelfalls Rechnung zu tragen26. Eine Bindung des Richters besteht auch insoweit, als er die Zuständigkeit und Kompetenz anderer Gerichte beachten muss. Dies hat insbesondere für verfassungsrechtliche und europarechtliche Fragen Bedeutung. Für die Frage, ob ein Steuergesetz verfassungswidrig ist oder nicht, ist alleine das Bundesverfassungsgericht zuständig; für die Auslegung des europäischen Rechts ist der Gerichtshof der Europäischen Union in Lusemburg zuständig. Daher regeln die jeweiligen Verfahrensordnungen, dass ein Richter in diesen Fällen das Verfahren aussetzen muss und eine Auslegung durch das Bundesverfassungsgericht oder den Gerichtshof der Europäischen Union abwarten muss.27 Gesetzliche Pflichten zur Vorlage des Verfahrens an das Bundesverfassungsgericht (Art. 100 Abs. 1 GG) oder an den Europäischen Gerichtshof --EuGH-- (Art. 267 AEUV) berühren die richterliche Unabhängigkeit nicht und binden die Gerichte ebenso wie eine auf die Vorlage hin ergehende Entscheidung des Bundesverfassungsgerichts oder des EuGH. C. Gerichte und Instanzen der Finanzgerichtsbarkeit Gerichte der Finanzgerichtsbarkeit sind in erster Instanz die Finanzgerichte der Länder und der Bundesfinanzhof als Revisions- und Beschwerdegericht (§ 2 FGO). 25 Z.B. BVerfG-Beschluss vom 19. Juni 1973 1 BvL 39/69, 1 BvL 14/72, BVerfGE 35, 263, Rz. 49 ff.; eingehend hierzu Müller-Horn, in Beermann/Gosch, § 1 FGO, Rz. 32 und Sunder-Plassmann, in Hübschmann/Hepp/Spitaler, § 1 FGO, Rz. 135 ff. 26 BVerfG-Beschluss vom 26. September 2011 2 BvR 2216/06, 2 BvR 469/07, NJW 2012, 669, Rz. 45. 27 Brandis, in Tipke/Kruse, AO/FGO, § 1 FGO, Rz. 6 m.w.N. 9 Die Finanzgerichtsbarkeit in Deutschland ist nur zweistufig aufgebaut. Es besteht daher lediglich eine Tatsacheninstanz. Wenngleich der zweigliedrige Gerichtsaufbau von Beginn an mit Blick auf die Effektivität des Rechtsschutzes als unzureichend kritisiert wurde28, ist auf absehbare Zeit nicht mit der Einführung einer weiteren finanzgerichtlichen Tatsacheninstanz zu rechnen29. Sie ist verfassungsrechtlich auch nicht geboten30, da weder Art. 19 Abs. 4 GG noch das Rechtsstaatsprinzip oder andere verfassungsrechtliche Vorgaben den Gesetzgeber zur Bereitstellung eines bestimmten Instanzenzuges verpflichten31. I. Finanzgerichte der Länder In erster Instanz entscheiden die Finanzgerichte als obere Landesgerichte. Institutionell sind die Finanzgerichte vergleichbar mit den Oberlandesgerichten. Sie haben im Unterschied zu den Untergerichten der anderen Gerichtsbarkeiten Senate (§ 5 Abs. 2 Satz 1 FGO) und die Besoldung der bei ihnen tätigen Berufsrichter entspricht der Besoldung bei den anderen oberen Landesgerichten. Die Senate der Finanzgerichte entscheiden regelmäßig in der Besetzung von drei Berufs- und zwei ehrenamtlichen Richtern (§ 5 FGO Abs. 3 Satz 1 FGO), soweit die Entscheidung nicht einem Einzelrichter übertragen ist (§ 6 FGO). Bei Beschlüssen außerhalb der mündlichen Verhandlung und bei Gerichtsbescheiden wirken die ehrenamtlichen Richter dagegen nicht mit (§ 5 Abs. 3 Satz 2 FGO). Jedes Gericht der Finanzgerichtsbarkeit hat ein Präsidium. Es erlässt eine Geschäftsordnung, verteilt die Geschäfte und legt die Reihenfolge fest, in der die ehrenamtlichen Richter heranzuziehen sind32. Insgesamt gibt es in Deutschland derzeit 18 Finanzgerichte mit knapp 600 auf das Steuerrecht spezialisierten Berufsrichtern. Mit der Zahl alleine ist die Bedeutung der 28 Eingehend hierzu Sunder-Plassmann, in Hübschmann/Hepp/Spitaler, Einführung FGO, Rz. 101, 156; Brandt, in Beermann/Gosch, FGO, Einführung FGO, Rz. 23 m.w.N.; Festschrift 60 Jahre BFH – Eine Chronik, S. 39. 29 Seer, in Tipke/Kruse, AO/FGO, Einführung FGO, Rz. 68; Festschrift 60 Jahre BFH – Eine Chronik, S. 39. 30 Müller-Horn, in Beermann/Gosch, § 2 FGO, Rz. 3. 31 BVerfG-Beschluss vom 11. Juni 1980 1 PBvU 1/79, BVerfGE 54, 277. 32 Brandt, in Beermann/Gosch, FGO, Einführung FGO, Rz. 67. 10 Finanzgerichtsbarkeit für die Besteuerung in Deutschland aber nicht hinreichend charakterisiert. Wie eingangs erwähnt wirken die Entscheidungen der Finanzgerichte und vor allem des Bundesfinanzhofs zwar rechtlich nur zwischen den Beteiligten des jeweiligen Rechtsstreits; sie haben aber faktisch eine besondere Breitenwirkung, wie sie in anderen Gerichtsbarkeiten in diesem Umfang nicht zu finden ist33. Dabei ist es oftmals nicht die Streitsumme, sondern die Musterfunktion des Einzelfalls, die die jeweilige Gerichtsentscheidung richtungsweisend sein lässt34. Das Steuerverfahren ist überwiegend ein Massenverfahren, bei dem sehr viele Fälle mit gleichgelagerten Sach- oder Rechtsfragen zu entscheiden sind. Hinzu kommt, dass bereits die Finanzbehörden einer Prozessflut entgegen wirken, indem sie die Steuer nur vorläufig festsetzen (§ 165 AO), wenn eine Rechtsfrage beim Bundesfinanzhof oder dem Bundesverfassungsgericht zur Klärung vorliegt, oder das Einspruchsverfahren aussetzen bzw. ruhend stellen (§ 363 AO), wenn für die Entscheidung notwendige Vorfragen Gegenstand eines anhängigen Rechtsstreits sind. II. Bundesfinanzhof In zweiter Instanz entscheidet der Bundesfinanzhof als oberstes Bundesgericht über Revisionen und Beschwerden gegen Entscheidungen der Finanzgerichte. Beim Bundesfinanzhof sind derzeit elf Senate mit jeweils einem Vorsitzenden Richter oder einer Vorsitzenden Richterin und vier oder fünf Richtern oder Richterinnen am Bundesfinanzhof tätig. Die Senate des Bundesfinanzhofs entscheiden grundsätzlich in der Besetzung von fünf Richtern (Vorsitzender und vier Richter), bei Beschlüssen außerhalb der mündlichen Verhandlung wie beispielsweise bei der Entscheidung über die Zulassung einer Revision in der Besetzung von drei Richtern (§ 10 Abs. 3 FGO). Alle Richter haben dabei das gleiche Stimmrecht. Anders als bei den Finanzgerichten wirken beim Bundesfinanzhof ehrenamtliche Richter nicht mit. Sämtliche hier tätigen 33 Vgl. auch Seer, in Tipke/Kruse, AO/FGO, Einführung FGO, Rz. 52 sowie Reim, in Festschrift für Franz Klein (1994), Steuerrecht Verfassungsrecht Finanzpolitik, Steuerrechtsprechung und Wirtschaft, S. 1077. 34 Reim, in Festschrift für Franz Klein (1994), Steuerrecht Verfassungsrecht Finanzpolitik, Steuerrechtsprechung und Wirtschaft, S. 1077. 11 Richter haben zudem die Befähigung zum Richteramt (§ 5 Abs. 1 DRiG). Derzeit sind beim Bundesfinanzhof außer dem Präsidenten zehn weitere Senatsvorsitzende und 47 Richter und Richterinnen tätig35. Bei der Mehrheit von Senaten besteht die Gefahr, dass die gleichen Rechtsfragen unterschiedlich beantwortet werden. Dies würde jedoch der Aufgabe des Gerichts, die Einheit der Rechtsprechung zu wahren, widersprechen. Deshalb entscheidet der beim Bundesfinanzhof gebildete Große Senat (§ 11 Abs. 1 und Abs. 2 FGO), wenn ein Senat in einer Rechtsfrage von der Entscheidung eines anderen Senats oder des Großen Senats abweichen will. Zudem kann der Große Senat angerufen werden, wenn nach Auffassung eines Senats die Fortbildung des Rechts oder die Sicherung einer einheitlichen Rechtsprechung dies fordern (§ 11 Abs. 4 FGO). Er entscheidet dann verbindlich über die Rechtsfrage, die ihm vorgelegt wird. Der Große Senat besteht aus elf Mitgliedern, d.h. aus dem Präsidenten und je einem Richter der Senate, in denen der Präsident nicht den Vorsitz führt (§ 11 Abs. 5 Satz 1 FGO). Im gesamten Bundesgebiet sind bei den Finanzgerichten derzeit etwa 47.000 Verfahren anhängig36. Jährlich kommen rund 45.000 neue hinzu. Erledigt werden jährlich etwa ebenfalls 47.000 Verfahren. Von den durch die Finanzgerichte erledigten Fällen werden regelmäßig etwa 5% mit Rechtsmitteln zum Bundesfinanzhof angefochten. D. Ausgestaltung des finanzgerichtlichen Rechtsschutzes Das Verfahren der Finanzgerichtsordnung ist ebenso wie das der anderen Gerichtsbarkeiten ein echtes gerichtliches Verfahren und beginnt mit der Klageerhebung bei dem Finanzgericht. Steuerpflichtige werden wie die Zoll- und Finanzbehörden Prozessparteien. Die unterschiedlichen Begehren der Prozessbeteiligten sind im Rahmen der in der Finanzgerichtsordnung vorgesehenen Klagearten geltend zu machen. Dabei setzt 35 36 Stand 8. April 2015. Stand Ende 2013; vgl. Statistisches Bundesamt Wiesbaden, Fachserienheft 10, Reihe 2.5, „Rechtspflege Finanzgerichte“. 12 das wirksame Anrufen der Gerichte das Erfüllen bestimmter sachlicher und formeller Voraussetzungen voraus. I. Erstinstanzliches Verfahren vor den Finanzgerichten Die Finanzgerichte der Länder entscheiden im ersten Rechtszug grundsätzlich über alle Streitigkeiten, für die der Finanzrechtsweg gegeben ist (§ 35 FGO)37. Aufgabe der Finanzgerichte ist es, dem Einzelnen Rechtsschutz gegen rechtswidrige Maßnahmen der Verwaltung zu gewähren38. Entsprechend dem Gewaltenteilungsgrundsatz obliegt es den Finanzgerichten jedoch grundsätzlich nicht, durch ein „verlängertes Veranlagungsverfahren“ die richtige Steuer zu ermitteln und auf diese Weise die Gesetzmäßigkeit der Steuerverwaltung zu garantieren. Dies ist Aufgabe der Steuerverwaltung. 1. Außergerichtliches Vorverfahren als Zugangsvoraussetzung Die Finanzgerichtsordnung unterscheidet zwischen außergerichtlichen Rechtsbehelfen wie dem Einspruch und gerichtlichen Rechtsbehelfen wie der Klage, Beschwerde oder Revision. Gegen Steuerbescheide und andere Steuerverwaltungsakte der Finanzverwaltung kann der Bürger regelmäßig Einspruch einlegen (§ 347 AO). Über diesen Rechtsbehelf entscheiden die Finanzbehörden, die die angefochtene Maßnahme erlassen haben, zunächst selbst. Das Einspruchsverfahren dient wie das Gerichtsverfahren dem Rechtsschutz des Bürgers. Zugleich dient das Einspruchsverfahren der Selbstkontrolle der Verwaltung. Die Finanzbehörde hat Gelegenheit, nochmals zu überprüfen, ob sie das Gesetz richtig angewandt oder ihr Ermessen richtig ausgeübt hat. Sie kann auf den Einspruch des Bürgers hin die Sache in vollem Umfang überprüfen (§ 367 Abs. 2 AO). Das Einspruchsverfahren dient aber auch der Entlastung der Finanzgerichte und ist als Vorverfahren dem Gerichtsverfahren vorgeschaltet. Die Gerichte würden sonst mit allzu vielen im Besteuerungsverfahren nicht hinreichend aufgeklärten und fehlerhaft 37 Mit der Einführung des Gesetzes über den Rechtsschutz bei überlangen Gerichtsverfahren und strafrechtlichen Ermittlungsverfahren vom 24. November 2011, BGBl I 2011, S. 2302, hat der Bundesfinanzhof wieder eine originäre erstinstanzliche Zuständigkeit erhalten. 38 Seer, in Tipke/Kruse, AO/FGO, Einführung FGO, Rz. 32. 13 entschiedenen Sachen überlastet werden. Dem Einspruchsverfahren kommt daher eine wesentliche Filterfunktion zu.39 2. Formelle Anforderungen an eine finanzgerichtliche Klage Wenn die weiteren in der Finanzgerichtsordnung aufgeführten Klagevoraussetzungen erfüllt sind, kann der Bürger nach abgeschlossenem Vorverfahren bei dem Finanzgericht Klage gegen die Behörde erheben, die den ursprünglichen Verwaltungsakt erlassen oder den beantragten Verwaltungsakt oder eine andere Leistung unterlassen oder abgelehnt hat (§ 40 Abs. 1 FGO). Zu den Klage- oder Sachentscheidungsvoraussetzungen zählen insbesondere die Einhaltung der in der Finanzgerichtsordnung vorgegeben Klagefrist, das Vorliegen einer Klagebefugnis sowie die Beteiligten- und Prozessfähigkeit. Nur wenn diese Voraussetzungen erfüllt sind, darf das Gericht in eine inhaltliche Überprüfung der angegriffenen finanzbehördlichen Maßnahme eintreten und in der Sache entscheiden. Die Klageerhebung setzt das Gerichtsverfahren in Gang (§ 66 FGO). Der Kläger muss hierzu einen bestimmten Antrag stellen. Mit dem Antrag bestimmt der Kläger Inhalt und Umfang des Streitgegenstands und damit die Grenzen der Entscheidungsbefugnis des Finanzgerichts40. Das Finanzgericht ist an das Klagebegehren gebunden. Es darf dem Kläger nichts zusprechen, was er nicht beantragt hat. Anders als die Finanzbehörde im Einspruchsverfahren (§ 367 Abs. 2 Satz 2 AO) darf das Gericht den angegriffenen Steuerbescheid oder anderen Verwaltungsakt auch nicht zum Nachteil des Klägers verändern ( „verbösern“). Nach dem Grundsatz der rechtsschutzgewährenden Auslegung (Art. 19 Abs. 4 GG) muss das Finanzgericht aber eine unklare Prozesserklärung, zu der auch eine Klageerhebung gehört, im Zweifel so auslegen, dass das Ergebnis dem Willen eines verständigen Klägers entspricht41. 39 Zu den statistischen Zahlen vgl. Seer, in Tipke/Kruse, AO/FGO, Vor § 347 AO, Rz. 12. 40 Paetsch, in Beermann/Gosch, FGO, § 65 FGO, Rz. 2. 41 BFH-Urteile vom 28. Juli 1987 VII R 14/84, BFH/NV 1988, 241 und vom 27. Mai 2004 IV R 48/02, BFHE 206, 211, BStBl II 2004, 964 sowie BFH-Beschluss vom 19. Juli 2005 XI B 206/04, BFH/NV 2006, 68. 14 Auch im erstinstanzlichen Verfahren können sich die Beteiligten durch fachlich besonders qualifizierte Bevollmächtigte vertreten lassen, wenn diese zur geschäftsmäßigen Hilfe in Steuersachen befugt sind (§ 62 FGO). Anders als im Rechtsmittelverfahren vor dem Bundesfinanzhof besteht für das erstinstanzliche Verfahren aber kein Vertretungszwang. Diese Regelungen dienen dem verfassungsrechtlichen Anspruch der Beteiligten finanzgerichtlicher Verfahren auf sachkundige Prozessvertretung und damit dem Anspruch auf effektiven Rechtsschutz42. Die Beschränkung des Kreises vertretungsberechtigter Personen soll ebenso wie der Vertretungszwang vor dem Bundesfinanzhof sicherstellen, dass Rechtsbehelfe und Rechtsmittel nur von Personen eingelegt werden, die aufgrund ihrer fachlichen Vorbildung die Erfolgsaussichten des Begehrens hinreichend sicher einschätzen und das Verfahren sachgerecht führen können 43. 3. Grundlagen für die Entscheidung des Finanzgerichts a) Grundsatz des rechtlichen Gehörs Mit der Rechtsweggarantie des Grundgesetzes eng verbunden ist der Grundsatz der Gewährung rechtlichen Gehörs (Art. 103 Abs. 1 GG). Er ist auch für das finanzgerichtliche Verfahren unverzichtbar und soll das Vertrauen in eine unparteiische Rechtspflege gewährleisten44. Hierzu gehört das Recht auf Stellungnahme, das Recht auf Information durch das Gericht und das Recht auf Beachtung. Die Beteiligten haben das Recht, sich zu dem Sachverhalt zu äußern, ihre Rechtsansicht vorzutragen und Anträge zu stellen. Der gerichtlichen Entscheidung dürfen nur solche Umstände zugrunde gelegt werden, die entweder Gegenstand der mündlichen Verhandlung gewesen sind (§ 90 Abs. 1 Satz 1 FGO) oder - beispielsweise bei Verzicht auf die mündliche Verhandlung - des schriftlichen Verfahrens (§ 96 Abs. 2 FGO)45. Das Finanzgerichts darf daher 42 Brandt, in Beermann/Gosch, FGO, § 62 FGO, Rz. 22. 43 Vgl. hierzu auch Dann, in Festschrift 75 Jahre Reichsfinanzhof-Bundesfinanzhof, BFH und Steuerberater, S. 460. 44 Festschrift 60 Jahre BFH – Eine Chronik, S. 23. 45 Gräber/Stapperfend, Finanzgerichtsordnung, 7. Aufl., § 96 Rz. 10. 15 keine Entscheidung treffen, mit der die Beteiligten nicht rechnen müssen (Verbot einer Überraschungsentscheidung)46. b) Grundsätze für die Urteilsfindung Über die Klage entscheidet das Finanzgericht nach seiner freien, aus dem Gesamtergebnis des Verfahrens gewonnen Überzeugung (§ 96 Abs. 1 Satz 1 FGO). Das ist der gesamte durch das Klagebegehren begrenzte und durch die Sachaufklärung des Gerichts und die Mitwirkung der Beteiligten konkretisierte Prozessstoff47. Das Gericht darf weder Umstände, die zum Gegenstand des Verfahrens gehören, ohne hinreichenden Grund ausblenden, noch darf es seine Überzeugung auf Umstände gründen, die nicht zum Gegenstand des Verfahrens zählen48. Es ist deshalb verpflichtet, den Inhalt der ihm vorgelegten Akten und den Vortrag der Prozessbeteiligten vollständig und einwandfrei zu berücksichtigen49. In seiner Entscheidung hat das Finanzgericht schließlich die Gründe anzugeben, die für seine richterliche Überzeugung leitend gewesen sind (§ 96 Abs. 1 Satz 3 FGO). Durch die Begründungspflicht soll insbesondere die unterlegene Prozesspartei Kenntnis der wesentlichen Entscheidungsgründe des Gerichts erlangen, damit sie die getroffene Entscheidung auf ihre Richtigkeit überprüfen und sich über die Erfolgsaussichten eines Rechtsmittels hinreichend Klarheit verschaffen kann50. c) Entscheidung des Finanzgerichts Soweit die Klage des Steuerpflichtigen inhaltlich begründet ist, weil der angefochtene Verwaltungsakt der Finanzbehörde rechtswidrig ist und ihn dadurch in seinen Rechten verletzt, hebt das Finanzgericht grundsätzlich den Verwaltungsakt und die im Vorverfahren ergangene Entscheidung auf (§ 100 Abs. 1 Satz 1 FGO). Die Finanzbehörde ist an 46 Z.B. BFH-Urteil vom 19. November 2014 V R 39/13, BFHE nn, BFH/NV 2015, 455 und BFH-Beschluss vom 6. März 2014 IX B 159/13, BFH/NV 2014, 888. 47 Z.B. BFH-Beschluss vom 24. Juli 2012 IX B 173/11, BFH/NV 2012, 1784. 48 Lange, in Hübschmann/Hepp/Spitaler, § 96 FGO, Rz. 39. 49 Z.B. BFH-Beschluss vom 22. November 2013 X B 35/13, NV. 50 Lange, in Hübschmann/Hepp/Spitaler, § 96 FGO, Rz. 203. 16 die rechtliche Beurteilung, die der Aufhebung zugrunde liegt, gebunden. Wendet sich die Klage gegen die Höhe eines auf Geldleistung gerichteten Verwaltungsakts - wie beispielsweise gegen die Höhe einer Steuerfestsetzung - oder eine darauf bezogene Feststellung, kann das Gericht den Bescheid auch abändern und den Geldbetrag in anderer Höhe festsetzen (§ 100 Abs. 2 FGO). Gegenstand der finanzgerichtlichen Überprüfung ist dabei die Rechtmäßigkeit, jedoch nicht die Zweckmäßigkeit des angegriffenen Bescheids. Rechtswidrig ist ein Steuerbescheid dann, wenn die festgesetzte Steuer nicht der Steuer entspricht, die aufgrund der gerichtlich festgestellten tatsächlichen Besteuerungsgrundlagen nach dem gesetzlichen Steuertatbestand entstanden ist. Bei Ermessensentscheidungen der Finanzbehörden darf das Finanzgericht grundsätzlich nur prüfen, ob bei der angegriffenen Entscheidung die gesetzlichen Grenzen des Ermessens überschritten wurden oder von dem Ermessen nicht in gesetzlicher Weise Gebrauch gemacht wurde (§ 102 FGO). Das Gericht ist dagegen nicht befugt, sein eigenes Ermessen an die Stelle des Ermessens der Finanzbehörde zu setzen. Gleiches gilt, wenn durch die Klage der Erlass eines bestimmen Verwaltungsaktes begehrt wird. Nur wenn die gesetzlichen Voraussetzungen für den Erlass des begehrten Verwaltungsakts vorliegen, der Kläger also nach der im Streitfall gegebenen Sach- und Rechtslage einen Anspruch auf den vom ihm begehrten Bescheid hat, verpflichtet das Finanzgericht die Finanzbehörde zum Erlass des Bescheids. An diese Verpflichtung ist die Finanzbehörde gebunden. Kommt sie ihr nicht nach, kann ein Zwangsgeld festgesetzt werden (§ 154 FGO). Liegt der Erlass des beantragten Verwaltungsakts dagegen im Ermessen der Finanzbehörde und ist dieses nach den Umständen des Einzelfalls nicht vollständig eingeschränkt, wird die Finanzbehörde zur erneuten Entscheidung über den Antrag unter Beachtung der Rechtsauffassung des Gerichts verpflichtet. Rechtskräftige Urteile binden die Beteiligten insoweit, als über den Streitgegenstand entschieden worden ist (§ 110 Abs. 1 Satz 1 FGO). 17 II. Rechtsmittelverfahren vor dem Bundesfinanzhof Als Rechtsmittelgericht überprüft der Bundesfinanzhof die richtige Anwendung der bundesrechtlichen Steuergesetze durch die Finanzgerichte der Länder. Er entscheidet sowohl über Revisionen und Nichtzulassungsbeschwerden gegen Urteile der Finanzgerichte als auch über Beschwerden gegen andere Entscheidungen der Finanzgerichte. Der Bundesfinanzhof hat in erster Linie die Aufgabe, im Rahmen der Zuständigkeit der Finanzgerichtsbarkeit die Rechtseinheit zu wahren und die Fortbildung des Rechts zu sichern. Im Ergebnis dient die rechtliche Überprüfung der Vorentscheidung aber auch dem Zweck, die richtige Entscheidung des Einzelfalles zu gewährleisten. Darüber hinaus hat der Bundesfinanzhof seit 2011 wieder eine originäre erstinstanzliche Zuständigkeit erhalten: Er ist ausschließlich zuständig für Entschädigungsklagen gegen die Finanzgerichte bei überlanger Verfahrensdauer eines Gerichtsverfahrens (§ 155 Satz 2 Halbsatz 1 FGO). Zur Effektivität des Rechtsschutzes gehört auch, dass wirksamer Rechtsschutz innerhalb einer angemessenen Zeit gewährt wird51. Dauern die finanzgerichtlichen Verfahren zu lange, belastet dies nicht nur den Steuerbürger, sondern hat auch erhebliche Auswirkungen auf die Finanzverwaltung und die öffentlichen Haushalte52. Im Regelfall werden die Klagen von den Finanzgerichten zügig entschieden. Die durchschnittliche Verfahrensdauer in erster Instanz betrug im Jahr 2013 bei Klagen etwa 16 Monate und in Verfahren des einstweiligen Rechtschutzes etwa 4 Monate. Gleichwohl variiert die Dauer der Verfahren bei den einzelnen Finanzgerichten und je nach Geschäftsbelastung des Gerichts kann es vorkommen, dass Gerichtsverfahren übermäßig lange dauern. Um den Rechtsschutz der Steuerpflichtigen gegen derartige unangemessene Verfahrensverzögerungen zu verbessern53, wurde 2011 die Finanzgerichtsord- 51 Ständige Rechtsprechung des BVerfG, z.B. BVerfG-Beschlüsse vom 16. Dezember 1980 2 BvR 419/80, BVerfGE 55, 349, Rz. 42, und vom 8. Oktober 2014 1 BvR 2186/14, NJW 2015, 687, Rz. 7. 52 Geleitwort von Leutheusser-Schnarrenberger, in Festschrift 60 Jahre BFH – Eine Chronik, S. VIII und Zeitler, in Festschrift 75 Jahre Reichsfinanzhof-Bundesfinanzhof, Bundesfinanzhof und Bundesfinanzverwaltung, S. 207. 53 Bis vor Kurzem hatten Steuerpflichtige praktisch keine Möglichkeiten, wirksamen Rechtsschutz gegen unangemessene Verfahrensverzögerungen zu erlangen. Sowohl Rechtsmittel gegen eine überlange 18 nung durch die Einführung des Rechtsschutzes bei überlangen Gerichtsverfahren ergänzt (§ 155 FGO i.V.m. §§ 198 ff. GVG)54. Die Steuerpflichtigen haben nunmehr einen Anspruch auf angemessene Entschädigung, wenn ein Verfahrensbeteiligter durch ein Gerichtsverfahren von unangemessener Dauer einen Nachteil erleidet. 1. Zugangsvoraussetzungen Der Zugang zum Bundesfinanzhof als Revisionsinstanz ist ebenfalls an bestimmte Voraussetzungen geknüpft (§§ 115 ff. FGO). Der Bundesfinanzhof kann das finanzgerichtliche Urteil auf seine inhaltliche Richtigkeit nur überprüfen, wenn sämtliche Zulässigkeitsvoraussetzungen des Rechtsmittels erfüllt sind. Hierzu gehören neben der Statthaftigkeit und der form- und fristgerechten Einlegung des Rechtsmittels die Erfüllung bestimmter persönlicher Zulässigkeitsvoraussetzungen. Die Revision ist zudem seit dem Wegfall der zulassungsfreien Revision und der Streitwertrevision nur möglich, wenn sie entweder ausdrücklich vom Finanzgericht oder vom Bundesfinanzhof auf Beschwerde des unterlegenen Prozessbeteiligten zugelassen wurde (§ 115 Abs. 1 FGO)55. Die möglichen Gründe für eine Zulassung sind in der Finanzgerichtsordnung (§ 115 Abs. 2 FGO) abschließend geregelt. Danach ist die Revision zuzulassen, wenn die Rechtssache grundsätzliche Bedeutung hat, die Fortbildung des Rechts oder die Sicherung einer einheitlichen Rechtsprechung eine Entscheidung des Bundesfinanzhofs erfordert oder ein Verfahrensmangel vorliegt, auf dem die Vorentscheidung des Finanzgerichts beruhen kann. Der zuerst genannte Zulassungsgrund der Grundsatzrevision (§ 115 Abs. 2 Nr. 1 FGO) entspricht dabei der Hauptaufgabe des Revisionsgerichts, das Verfahrensdauer als auch etwaige Schadensersatzansprüche waren nur unzureichend aus allgemeinen Rechtsinstituten herzuleiten. Vgl. hierzu Sunder-Plassmann, in Hübschmann/Hepp/Spitaler, Einführung FGO, Rz. 211. 54 Gesetz über den Rechtsschutz bei überlangen Gerichtsverfahren und strafrechtlichen Ermittlungsverfahren vom 24. November 2011, BGBl I 2011, S. 2302. 55 Die Möglichkeiten, Entscheidungen der Finanzgerichte auf ihre Rechtmäßigkeit überprüfen zu lassen, haben seit der Errichtung des Bundesfinanzhofs eine zum Teil recht bewegte Entwicklung genommen. Sie reichte von der streitwertabhängigen Revision über deren Abschaffung, der dann zunächst zulassungsfreien Revision bis zur Zulassung dieses Rechtsmittels durch das Finanzgericht oder den Bundesgerichtshof mit unterschiedlichen Voraussetzungen. Vgl. hierzu im Einzelnen Festschrift 60 Jahre BFH – Eine Chronik, S. 48. 19 Recht fortzuentwickeln und eine einheitliche Rechtsprechung zu sichern 56. Er findet sich deshalb übereinstimmend in allen Verfahrensordnungen. Grundsätzliche Bedeutung hat eine Rechtssache dann, wenn die für die Beurteilung des Streitfalls maßgebliche Rechtsfrage das (abstrakte) Interesse der Allgemeinheit an der einheitlichen Entwicklung und Handhabung des Rechts berührt57. Der Zulassungsgrund der Notwendigkeit der Rechtsfortbildung (§ 115 Abs. 2 Nr. 2 FGO) konkretisiert den erstgenannten und ist dann gegeben, wenn über bisher ungeklärte abstrakte Rechtsfragen zu entscheiden ist, insbesondere, wenn der Streitfall im allgemeinen Interesse Veranlassung gibt, Leitsätze für die Auslegung von Gesetzesbestimmungen des materiellen oder des Verfahrensrechts aufzustellen oder Gesetzeslücken auszufüllen58. Die Zulassung zur Sicherung der Rechtseinheit dient vor allem der Beseitigung oder Verhinderung einer uneinheitlichen Rechtsprechung59. Neben den Fällen der Rechtsfortbildung und der Rechtsvereinheitlichung bezieht er aber auch alle Tatbestände ein, in denen über den konkreten Einzelfall hinaus ein allgemeines Interesse an einer korrigierenden Entscheidung des Revisionsgerichts besteht60. Der Gesetzgeber ging dabei davon aus, dass Fehler bei der Auslegung des Rechts auch dann das allgemeine Interesse nachhaltig berühren können, wenn sie von erheblichem Gewicht und geeignet sind, das Vertrauen in die Rechtsprechung zu beschädigen61. Die Korrektur solcher offensichtlich falscher gerichtlicher Entscheidungen ist für die Beteiligten des Rechtsstreits und für das Vertrauen der Allgemeinheit gerade in die Rechtsprechung der Finanzgerichtsbarkeit von besonderer Bedeutung62, da deren Aufgabe im Wesentlichen darin besteht, belastende Steuerverwaltungsakte der 56 Gräber/Ruban, Finanzgerichtsordnung, 7. Aufl., § 115 Rz. 23. 57 Ständige Rechtsprechung des Bundesfinanzhofs, z.B. BFH-Beschluss vom 5. Januar 2015 IX B 126/14, BFH/NV 2015, 494. 58 Z.B. BFH-Beschluss vom 10. Mai 2007 VIII B 125/06, BFH/NV 2007, 1630. 59 Gräber/Ruban, Finanzgerichtsordnung, 7. Aufl., § 115 Rz. 43. 60 Festschrift 60 Jahre BFH – Eine Chronik, S. 52. 61 Vgl. BR-Drucks 440/00 vom 18. August 2000, Begründung Teil B, zu Art. 1, zu Nr. 13 (§§ 115 und 116 FGO). 62 Lange, in Hübschmann/Hepp/Spitaler, § 115 FGO, Rz. 65. 20 Eingriffsverwaltung auf ihre Rechtmäßigkeit zu überprüfen. Sie dient ebenso wie die Zulassung der Revision wegen eines Verfahrensfehlers des Finanzgerichts (§ 115 Abs. 2 Nr. 3 FGO) in besonderem Maße dem Individualrechtsschutz und der Einzelfallgerechtigkeit und ist damit auch ein wichtiges Korrektiv für die fehlende zweite Tatsacheninstanz im finanzgerichtlichen Verfahren63. 2. Grundlagen für die Entscheidung des Bundesfinanzhofs Liegt einer der Zulassungsgründe vor, muss die Revision zugelassen werden; ein Ermessen des Finanzgerichts oder des Bundesfinanzhofs besteht insoweit nicht 64. Hat das Finanzgericht bereits in seiner Entscheidung die Revision zugelassen, ist der Bundesfinanzhof hieran gebunden (§ 115 Abs. 3 FGO). Der Grund der Zulassung hat für das Revisionsverfahren aber grundsätzlich keine Bedeutung. Ist die Revision zugelassen und wirksam eingeschränkt worden, überprüft der Bundesfinanzhof – bei Vorliegen der weiteren Zulässigkeitsvoraussetzungen - das finanzgerichtliche Urteil vollumfänglich auf seine Richtigkeit. Als Revisionsgericht ist der Bundesfinanzhof aber reine Rechtsinstanz. Die Revision kann daher nur auf die Verletzung von Normen des formellen und materiellen Bundesrechts gestützt werden (§ 118 Abs. 1 FGO). Eine Überprüfung des entscheidungserheblichen Sachverhalts findet dagegen nicht statt. Die vom Finanzgericht festgestellten Tatsachen sind für den Bundesfinanzhof grundsätzlich bindend (§ 118 Abs. 2 FGO). Neues tatsächliches Vorbringen und neue Beweismittel können daher nicht berücksichtigt werden. Eigene Tatsachenfeststellungen trifft der Bundesfinanzhof nur ausnahmsweise, soweit er erstinstanzlich tätig ist - wie bei der jüngst eingeführten Entschädigungsklage wegen überlanger Verfahrensdauer- oder die Zulässigkeit der Revision zu prüfen hat. Ist die Revision begründet, weil das angefochtene finanzgerichtliche Urteil auf einer unrichtigen Anwendung des Rechts beruht, und stellt sich die Entscheidung des Finanzgerichts auch nicht aus einem anderen Grund als richtig dar (§ 126 Abs. 4 FGO), 63 Gräber/Ruban, Finanzgerichtsordnung, 7. Aufl., § 115 Rz. 73. 64 Lange, in Hübschmann/Hepp/Spitaler, § 115 FGO, Rz. 20. 21 hebt der Bundesfinanzhof die angefochtene Entscheidung auf und entscheidet entweder in der Sache selbst oder verweist die Sache zur erneuten Verhandlung und Entscheidung an das Finanzgericht zurück. Eine solche Zurückverweisung erfolgt immer dann, wenn die Sache nicht entscheidungsreif ist, weil beispielsweise Tatsachen unvollständig, widersprüchlich oder überhaupt nicht festgestellt worden sind. Denn der Bundesfinanzhof kann diese Mängel nicht selbst beheben. Das Finanzgericht ist bei seiner erneuten Entscheidung an die rechtliche Beurteilung des Bundesfinanzhofs gebunden (§ 126 Abs. 5 FGO). III. Wirkung und Bedeutung der Entscheidungen des Bundesfinanzhofs Durch die Entscheidung des Bundesfinanzhofs wird der Streitfall in sich aus dem Urteilstenor ergebenden Umfang rechtskräftig entschieden. Die Rechtskraft ist Ausprägung des Rechtsstaatsprinzips und dient der Rechtssicherheit und dem Rechtsfrieden65. Rechtlich sind die Entscheidungen zwar nur für die Beteiligten des konkreten Verfahrens verbindlich (§ 110 Abs. 1 FGO). Dennoch sind die Rechtsausführungen der Entscheidungen entsprechend dem Auftrag des Bundesfinanzhofs, die Rechtseinheit zu wahren, über den Einzelfall hinaus für Rechtsprechung und Verwaltung von Bedeutung66. Ihnen kommt letztlich eine besondere Breitenwirkung zu, wie sie in anderen Gerichtsbarkeiten in diesem Umfang nicht zu finden ist67. Dies gilt insbesondere, wenn deren Ergebnisse für eine Vielzahl von Steuersachen bedeutsam sind. Dabei ist es oftmals nicht die Streitsumme, sondern die Musterfunktion des Einzelfalls, die die jeweilige Gerichtsentscheidung richtungsweisend sein lässt68. Das Steuerverfahren ist überwiegend ein Massenverfahren, bei dem sehr viele Fälle mit gleichgelagerten Sach- oder Rechtsfragen zu entscheiden sind. 65 Lange, in Hübschmann/Hepp/Spitaler, § 110 FGO, Rz. 9, m.w.N. 66 Festschrift 60 Jahre BFH – Eine Chronik, S. 62. 67 Vgl. auch Seer, in Tipke/Kruse, AO/FGO, Einführung FGO, Rz. 52 sowie Reim, in Festschrift für Franz Klein (1994), Steuerrecht Verfassungsrecht Finanzpolitik, Steuerrechtsprechung und Wirtschaft, S. 1077. 68 Reim, in Festschrift für Franz Klein (1994), Steuerrecht Verfassungsrecht Finanzpolitik, Steuerrechtsprechung und Wirtschaft, S. 1077. 22 Fast jede im Erwerbsleben stehende Person und viele frühere Erwerbstätige sind regelmäßige Steuerschuldner. Andere Personen kommen jedenfalls gelegentlich wie beim Grundstückserwerb (Grunderwerbsteuer) oder im Erbfall (Erbschaftsteuer) mit den Finanzbehörden in Berührung. Daraus ergibt sich nicht nur die besondere Bedeutung des Steuerrechts, sondern auch das Erfordernis einer gleichmäßigen und gerechten Durchführung der Besteuerung69. Das Prinzip der Gesetzmäßigkeit der Verwaltung bedarf im Interesse des Steuerbürgers der Ergänzung durch die Finanzgerichtsbarkeit, von der die Verwaltungsakte überprüft werden können. Im Regelfall folgen die Finanzbehörden den vom Bundesfinanzhof gefundenen Auslegungsergebnissen der Steuergesetze und wenden sie auch in gleichgelagerten Parallelfällen an. Liegt eine Rechtsfrage beim Bundesfinanzhof oder dem Bundesverfassungsgericht zur Klärung vor, setzen die Finanzbehörden die Steuer zudem in vielen Fällen nur vorläufig fest (§ 165 AO), so dass der Steuerpflichtige wegen dieser Frage seinen Steuerbescheid nicht anfechten muss. Eine Korrektur erfolgt in diesen Fällen von Amts wegen, sollte aufgrund der Entscheidung des Bundesfinanzhofs oder des Bundesverfassungsgerichts die Frage zu Gunsten der Steuerpflichtigen beantwortet werden. Darüber hinaus setzen die Finanzbehörden regelmäßig ein Einspruchsverfahren aus oder lassen es ruhen (§ 363 AO), soweit für die Entscheidung notwendige Vorfragen Gegenstand eines anhängigen Rechtsstreits sind. Es kommt allerdings auch vor, dass Finanzverwaltung und Gesetzgebung die Entscheidung des Bundesfinanzhofs nicht akzeptieren. Die Finanzverwaltung versucht dann in aller Regel, in einem neuen Verfahren ihre Rechtsauffassung erneut zur Geltung zu bringen, in der Hoffnung, das Gericht ändere seine im fraglichen Urteil geäußerte Rechtsansicht. Bis dahin begegnet sie unerwünschten Entscheidungen häufig mit sogenannten Nichtanwendungserlassen70, mit denen die nachgeordneten Behörden an- 69 70 Sunder-Plassmann, in Hübschmann/Hepp/Spitaler, Einführung FGO, Rz. 154. Eingehend hierzu Festschrift 60 Jahre BFH – Eine Chronik, S. 117 ff. sowie Scholtz, in Festschrift für Franz Klein (1994), Steuerrecht Verfassungsrecht Finanzpolitik, Nichtanwendungserlass, -rechtsprechung, -gesetzgebung, S. 1041 ff. 23 gewiesen werden, die Erkenntnisse einer Entscheidung des Bundesfinanzhofs über den konkreten Einzelfall hinaus nicht anzuwenden. E. Zusammenfassung Auch wenn die Finanzgerichtsbarkeit gemessen an der Zahl ihrer Richter und der verhältnismäßig niedrigen Anzahl an Klageverfahren die kleinste Gerichtsbarkeit ist71, kommt ihr angesichts der Tragweite der Entscheidungen der Finanzgerichte und vor allem des Bundesfinanzhofs eine erhebliche wirtschaftliche und politische Bedeutung zu. Darüber hinaus ist sie für einen effektiven Rechtsschutz der Bürger in steuerrechtlichen Angelegenheiten unverzichtbar. Insbesondere die Entwicklungen in den vergangenen Jahren haben gezeigt, dass der Rechtsschutz in der Finanzgerichtsbarkeit in den meisten Fällen nicht nur zeitnah erbracht wird, sondern auch, dass viele Entscheidungen zugunsten der Steuerpflichtigen ausfallen und die Gerichte der Finanzgerichtsbarkeit nicht ein verlängerter Arm der Finanzbehörden sind. In Revisionsverfahren, in denen grundlegende und hoch umstrittene Steuerrechtsfragen durch den Bundesfinanzhof entschieden werden, haben die Steuerpflichtigen häufig Erfolg. Alleine im Jahr 2014 betrug in den Revisionsverfahren der Erfolgsanteil der Steuerpflichtigen 42 %. In all diesen Fällen wurden die Rechtsfragen zu Gunsten der Steuerpflichtigen entschieden. Aber auch in früheren Jahren konnten ähnlich hohe Werte festgestellt werden. So betrug die Erfolgsquote der Steuerpflichtigen bei Revisionen im Jahr 2013 ebenfalls 40 %. Für die Effektivität des finanzgerichtlichen Rechtsschutzes ist nicht nur die Unabhängigkeit der Gerichte und ihrer Mitglieder entscheidend, sondern auch die hohe Sachkompetenz der Richter und Richterinnen der Finanzgerichtsbarkeit. Gerade in der Finanzgerichtsbarkeit sind angesichts der Auswirkungen des Steuerrechts auf nahezu alle Lebensbereiche der Bürger und der Komplexität der Steuergesetze das Erfahrungswissen und der hohe Sachverstand der Finanzrichter zwingend erforderlich. Die- 71 Vgl. Seer, in: Tipke/Kruse, AO/FGO, Einführung FGO, Rz. 52. 24 ses Spezialwissen wird in einer selbständigen Finanzgerichtsbarkeit auf hohem Niveau gewährleistet. Die Spezialisierung auf ein bestimmtes Rechtsgebiet wie das Steuerrecht sichert die Qualität der Rechtsprechung. Die Spezialisierung bedeutet eine präsente Beherrschung von Gesetz, Rechtsprechung und Literatur in einem bestimmten Rechtsgebiet. Sie ermöglicht erst eine Rechtsprechung, die die dogmatischen Prägungen, die systematischen Bezüge und die inhaltlichen Besonderheiten berücksichtigt. Sie verlangt nicht nur das besondere Interesse für eine Spezialmaterie, sondern kostet auch viel Zeit und Erfahrung und eine regelmäßige Fortbildung in einem Rechtsgebiet. Selbstverständlich kann sich jeder gute Jurist in ein ihm fremdes Rechtsgebiet einarbeiten. In Zeichen knapper Kassen und im Interesse einer zügigen Rechtsprechung steht diese Zeit dem Richter aber selten zur Verfügung. Die Spezialisierung soll gerade erreichen, dass die rechtlichen Überlegungen sofort auf einer präsenten umfassenden Kenntnis eines konkreten Rechtsgebiets aufbauen können. Dies alles spricht für eine eigenständige Finanzgerichtsbarkeit, wie sie in Deutschland seit fast 100 Jahren existiert.