Titel - sekretaria

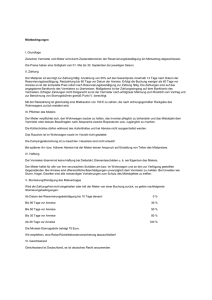

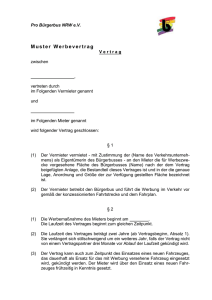

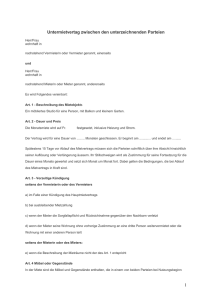

Werbung